Продукты, освобождённые от уплаты НДС

Кроме, собственно, применения числовых ставок, в Налоговом кодексе предусмотрено полное освобождение от уплаты налога на добавленную стоимость в отношении продуктов питания. Это возможно в случае, когда производство и реализация продуктов питания осуществляется в столовых, которые находятся на территории медицинских или образовательных учреждений (п.п.5 п.2 ст.149).

В качестве документа подтверждающего принадлежность учреждения к указанной выше категории, необходимо предоставить в налоговый орган лицензию на право оказания соответствующего вида (медицина или образование) услуг. Министерство финансов РФ своим письмом от 03.12.2014 № 03-07-15/61906 подтвердил обязательность данной процедуры для учреждений медицины и образования.

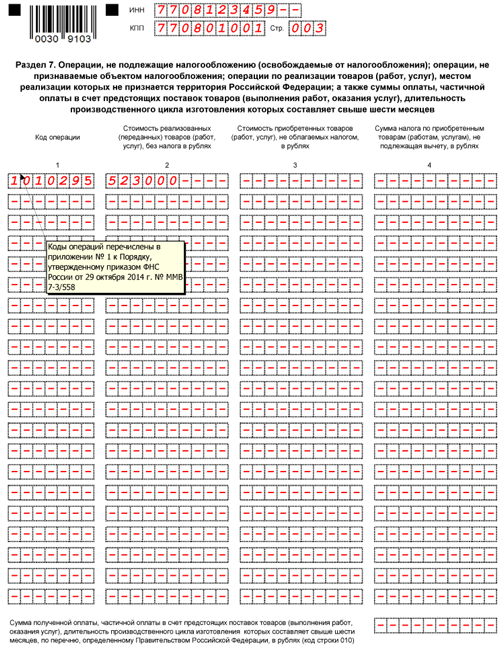

Для подтверждения совершения операций, освобождённых от обложения налогом на добавленную стоимость, плательщикам необходимо заполнить раздел 7 декларации. В нём по коду 1010232 отображается стоимость товаров (продуктов питания), которые освобождены от НДС. Нет необходимости уплачивать налог, если плательщик находится на специальном режиме НДС по реализации продуктов питания (п.2 ст.346.11).

Исключение составляют два случая:

- ввоз продуктов на таможенную территорию РФ;

- выполнение субъектом, находящимся на упрощённой системе налогообложения, функций налогового агента.

Также освобождаются от уплаты в бюджет налога на добавленную стоимость субъекты предпринимательства, уплачивающие единый налог на вменённый доход. Согласно п.4 ст.346.26 плательщик, выполняющий условия, оговоренные подпунктами 6-9 п.2 ст.346.26, получает такое право, не учитывая общие условия специального режима упрощённой системы налогообложения.

Субъекты предпринимательства РФ, которые производят и реализуют продукты питания, имеют право в соответствии с законодательством применять все виды ставок налога на добавленную стоимость, включая полное освобождение. На выбор ставки, прежде всего, оказывают влияние специфика хозяйственной деятельности предприятия и виды декларируемой продукции. Главным условием получения права на применение пониженной ставки налога остаётся обязательство документального подтверждения всех действий.

Перечень товаров по ставке 10% в 2019 году

Ставка НДС 10% применяется при реализации следующих категорий товаров (п. 2 ст. 164 НК РФ):

- продовольственные товары, которые перечислены в пп. 1 п. 2 ст. 164 НК РФ, например мясо, молоко, яйцо, рыба, крупы, макаронные изделия, овощи, продукты детского и диабетического питания;

- товары для детей, перечисленные в пп. 2 п. 2 ст. 164 НК РФ. К ним относятся в том числе детская одежда и обувь, детские кровати и матрацы, игрушки;

- периодические печатные издания и книги, которые связаны с образованием, наукой и культурой. К периодическим печатным изданиям относятся любые издания с постоянным названием и текущим номером, которые выходят раз в год или чаще (газеты, журналы, альманахи, бюллетени и т.д.) (пп. 3 п. 2 ст. 164 НК РФ).

Для подтверждения ставки НДС 10% у вас должна быть справка, которую выдает Роспечать (п. 2Примечаний к Перечню видов периодических печатных изданий и книжной продукции, утвержденному Постановлением Правительства РФ от 23.01.2003 N 41).

Ставка НДС 10% не применяется при реализации периодических печатных изданий и книг эротического или рекламного характера, когда рекламы более 45% от всего объема одного номера (пп. 3 п. 2 ст. 164 НК РФ); - перечень медицинских товаров, которые облагаются НДС по ставке 10%, указан в пп. 4 п. 2 ст. 164 НК РФ. Это товары как отечественного, так и зарубежного производства:

– лекарственные средства (в том числе лекарственные препараты, которые изготовили аптечные организации);

– медицинские изделия (кроме освобождаемых от НДС).

Какие товары облагаются базовой ставкой НДС в 18%

Согласно п. 3 Статьи 164 Налогового кодекса РФ, процентная ставка НДС в 18% будет действовать при реализации товаров во всех случаях, которые не содержат льготных условий налогообложения (при НДС 0% и 10%).

По сути, пониженные льготные ставки НДС – нулевая и 10%, являются исключением из налоговых правил, во всех остальных случаях (и это – большинство), при реализации товаров должна применяться основная ставка НДС – 18%.

То есть, если организация не находит свой товар в перечне налоговых исключений, где действуют ставки 0% и 10%, налогообложение ее продукции будет исчисляться по базовой ставке 18%.

Данная процентная ставка действует для широкого спектра товаров бытового и промышленного обихода: одежды и обуви взрослых, мебели, бытовой и электронной техники, промышленного оборудования, текстильных изделий, керамики, бытовой химии, флористики и прочих категорий продукции, не упоминающейся в перечне товаров со сниженным НДС, или же в списках товаров, освобождающихся от уплаты налогов.

Таким образом, налогообложение товаров российского и иностранного происхождения по сниженной ставке 10% или же освобождение от уплаты НДС реализуется по законодательно регламентированным ограниченным перечням продукции «льготных» категорий. Являясь базовой, ставка НДС в 18% распространяет свое действие на большинство товаров бытового и промышленного назначения, которые не входят в категорию налоговых исключений.

Как с 01.07.2020 изменится перечень продовольственных товаров, облагаемых НДС по ставке 10 %?

Комментарий

Пониженная ставка НДС 10 % применяется при реализации на территории РФ, а также при импорте товаров, перечисленных в п. 2 ст. 164 НК РФ. В частности, это продовольственные товары (пп. 1 п. 2 ст. 164 НК РФ).

По ставке 10 % облагаются реализация и ввоз товаров, коды которых содержатся в Перечне, утв. постановлением Правительства РФ от 31.12.2004 № 908 (далее – Перечень № 908).

Напомним, что в Перечне № 908 отдельно перечислены коды по ОКПД2 (Общероссийский классификатор продукции по видам экономической деятельности, утв. приказом Росстандарта от 31.01.2014 № 14-ст) и ТН ВЭД (Товарная номенклатура внешнеэкономической деятельности, утв. решением Совета Евразийской экономической комиссии от 16.07.2012 № 54).

О том, как применять ставку 10 % и руководствоваться Перечнем № 908 при реализации товаров на территории РФ, см. здесь, а при их ввозе на территорию РФ – здесь.

Правительство РФ постановлением от 09.03.2020 № 250 внесло изменения в Перечень № 908.

Поправки связаны с тем, что в настоящее время в ОКПД2 и ТН ВЭД понятие «молокосодержащий продукт» включает два понятия – «молокосодержащий продукт» и «молокосодержащий продукт с заменителем молочного жира». А в Перечне № 908 до сих пор приведено только одно понятие – «молокосодержащий продукт».

Поправками этот пробел устранен. Теперь наименования в Перечне № 908 соответствуют наименованиям в классификаторах.

Кроме того, список товаров в Перечне № 908, классифицируемых по ОКПД2, дополнен позицией «мороженое молокосодержащее». А список товаров, классифицируемых по ТН ВЭД, дополнен следующими позициями:

- молокосодержащие продукты с заменителем молочного жира, произведенные по технологии сыра;

- молокосодержащие напитки, коктейли, кисели. Молокосодержащие напитки, коктейли, кисели с заменителем молочного жира;

- молокосодержащие творожные и сметанные продукты, желе, соусы, кремы, пудинги, муссы, пасты, суфле. Молокосодержащие желе, соусы, кремы, пудинги, муссы, пасты, суфле с заменителем молочного жира;

- молокосодержащие консервы и продукты сухие, сублимационной сушки. Молокосодержащие консервы и продукты сухие, сублимационной сушки с заменителем молочного жира.

- молокосодержащие консервы сгущенные. Молокосодержащие консервы сгущенные с заменителем молочного жира.

Поправки вступают в силу с 01.07.2020. Следовательно, их необходимо учитывать при исчислении НДС с 3-го квартала 2020 года.

Получается, что плательщики НДС, которые до указанной даты реализуют или импортируют товары, коды которых по ОКПД2 либо ТН ВЭД пока не внесены в Перечень № 908 (напр., продукты с заменителем молочного жира), должны применять ставку НДС 20 %.

Подробнее о ставке 10 % см. в справочнике «Налог на добавленную стоимость».

НДС по ставке 10% и 20%

Кодексом (п.п.1 п.2 ст.164) установлено, что по ставке 10% облагаются при реализации следующие виды продукции:

- крупный рогатый скот и птица (по живому весу);

- мясопродукты, без учёта деликатесов;

- молочные продукты, мороженое;

- яйца;

- растительное масло, маргарин, специальные (кулинарные и кондитерские) жиры;

- сахар, соль, зерно и комбикорма, мука и крупы;

- хлебобулочные изделия (в том числе, сдоба, сухари и баранки) и макароны;

- живая рыба (без учёта ценных пород) и морепродукты;

- детское питание;

- овощи, в том числе, картофель.

Чтобы подтвердить принадлежность товаров к данной категории, нужно соблюдение двух условий:

- Наличие наименования в классификаторе ОКПД2 (для товаров отечественного производства) или номенклатуре ТН ВЭД (для импорта).

- Наличие документа, удостоверяющего соответствие техническим требованиям и регламентам (сертификата или декларации соответствия).

База налогообложения и сумма налога с применением ставки НДС 10% отражаются в графа 3 и 5 строки 020 декларации. Основание – приказ ФНС России от 29.10.2014 № ММВ-7-3/558@.

Для продуктов питания, не указанных в п.2 ст.164, в соответствии со следующим, третьим пунктом, применяется ставка НДС 20%. Если плательщик не в состоянии обосновать применение 10-процентной ставки, товар также облагается налогом с удвоением. База налогообложения и сумма налога включаются в графы 3 и 5 строки 010 декларации.