Введение

Налоговый учет – это система обобщения информации о доходах и расходах для определения налоговой базы по прибыли на основе данных первичных документов.

Систему налогового учета организации выбирают самостоятельно, порядок его ведения устанавливается каждой организацией в учетной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением руководителя).

Если налогоплательщик определяет доходы и расходы по методу начисления, то расходы на производство и реализацию, осуществленные в течение отчетного или налогового периода, подразделяются на прямые и косвенные в соответствии с требованиями статей 318 и 320 Налогового кодекса.

Прямыми расходами в общепринятом понимании признаются затраты на сырье и материалы, из которого непосредственно изготавливается конкретная продукция, а также те расходы организации, которые можно совершенно четко отнести к какому-либо виду товаров, работ или услуг. В статье 318 Налогового кодекса к прямым затратам отнесены материальные затраты, расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ или оказания услуг, суммы единого социального налога и расходы на обязательное пенсионное страхование, идущие на финансирование страховой и накопительной части трудовой пенсии, начисленные на указанные суммы расходов на оплату труда, а также суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ или услуг.

Однако большинство организаций несут и такие расходы, которые нельзя прямо соотнести с выпуском одного конкретного вида товаров, оказанием одного вида услуг или выполнением конкретного вида работ. Поэтому подобные затраты распределяются между всеми видами продукции. Такие расходы называются косвенными.

Несомненно, для организации выгодно как можно больше затрат включить в состав косвенных расходов, поскольку они уменьшают базу по налогу на прибыль в том периоде, когда были произведены (п.2 ст.318 НК). Прямые же расходы, относящиеся к незавершенному производству, готовой продукции на складе, а также к отгруженной, но не реализованной продукции, в текущем периоде не списываются (ст.319 НК).

Перечень расходов, которые статья 318 Налогового кодекса относит к прямым, носит рекомендательный характер. В письме Минфина от 26 января 2006 года № 03-03-04/1/60 финансисты сделали вывод, что у всех организаций обязательно должен быть перечень прямых затрат, однако организация может прописать в своей учетной политике перечень, отличный от того, который предлагает статья 318 Налогового кодекса.

Актуальность данного вопроса заключается в том, что в бухгалтерском учете и налоговом учете существовало и существует разное понимание прямых и косвенных расходов, и раскрытие данной темы поможет избежать ошибок в ведении как бухгалтерского, так и налогового учета.

Расшифровки расходов, необходимые для учетной политики

Аналитика расходов также разрабатывается организацией самостоятельно. Вестись она должна не только применительно к каждому из подразделений, но и по видам, статьям и элементам расходов. По видам расходы в БУ будут делиться:

- на прямые, собираемые на счетах 20, 23, 29 в зависимости от значимости производства (основное, вспомогательное, обслуживающее);

- накладные, подразделяемые на общепроизводственные (счет 25), общехозяйственные (счет 26), коммерческие (счет 44);

- прочие (счет 91).

Подробнее об особенностях учета накладных расходов читайте в статье «Порядок учета накладных расходов в бухгалтерском учете».

Для каждого из видов расходов следует разработать свой справочник статей, детализировав его в той степени, которая необходима для оперативного получения из учетных данных нужной для составления всех необходимых отчетов информации. Для прямых затрат справочник будет достаточно простым, состоящим из нескольких статей, и его для всех счетов, на которых формируют эти затраты, можно сделать единым. А вот перечни статей для счетов 25, 26, 44 и 91 получаются достаточно объемными, многоступенчатыми, и разрабатывают их по отдельности для каждого счета. Все созданные справочники должны войти составной частью в виде приложений в учетную политику.

Последней ступенью в детализации справочников статей затрат должна стать корреляция элементов статей затрат с отношением их к вопросу принятия в целях учета налога на прибыль. Это даст возможность не только выделить и классифицировать виды расходов, участвующих в расчете базы по налогу на прибыль, но и отразить те элементы, по которым между БУ и НУ возникнут разницы.

Справочник статей затрат, содержащий данные по соотнесению элементов затрат, выделенных в БУ, с видами расходов, участвующих в расчете базы по налогу на прибыль, может служить той расшифровкой, которая отразит расходы, принимаемые в НУ в качестве прямых или косвенных.

О том, что должно быть отражено в учетной политике для целей БУ, читайте в материале «ПБУ 1/2008 “Учетная политика организации” (нюансы)».

Методы учета затрат и калькулирования себестоимости

Основные методы учета затрат и калькулирования себестоимости — позаказный, попередельный (попроцессный) и нормативный. Выбор метода калькулирования себестоимости зависит от типа производства, его организации, используемой технологии и особенностей продукции (работ, услуг).

Позаказный метод применяют, если единица продукции (работ, услуг) обладает характерными свойствами, а продукция выпускается отдельными партиями, число которых можно определить. Объектом учета затрат (калькулирования) при этом методе являются отдельные заказы на одно изделие или серию изделий.

На каждый заказ открывают карточку регистрации, в которой отражаются прямые и косвенные расходы, произведенные в ходе исполнения заказа (договора). Себестоимость единицы продукции рассчитывается путем деления суммы затрат, накопленной по отдельному заказу, на количество продукции (работ, услуг) в натуральных показателях.

Некоторые организации являются крупными технологическими производствами (например, горнодобывающие и предприятия черной металлургии), состоящими из ряда структурных подразделений. Последние выпускают законченные данной технологией продукты (полуфабрикаты), но связаны между собой единым производственным процессом. Причем каждое из таких подразделений представляет собой отдельный цикл (передел, процесс). Метод учета затрат, построенный на основе калькулирования этих отдельных переделов (процессов), получил название попередельного (попроцессного). Сначала определяется себестоимость единицы продукции каждого передела. Затем, суммируя себестоимость единиц продукции по каждому переделу, можно рассчитать себестоимость конечной готовой продукции.

При нормативном методе в организации создается и утверждается система нормативов и норм, по которым составляют калькуляции нормативной (стандартной) себестоимости продукции (работ, услуг), а также выявляют и учитывают затраты, связанные с отклонением от действующих нормативов и норм. Фактическая себестоимость продукции определяется путем корректировки нормативной себестоимости на отклонения от норм по каждой статье затрат.

Порядок списания расходов

Независимо от того когда поступит оплата за продукцию, прямые расходы нужно списывать в том периоде, в котором продукция была реализована. Даже если оплата поступит в следующем отчетном периоде. Не стоит списывать расходы на готовую продукцию на складах, НЗП, и отгруженные товары.

Прямые расходы можно единовременно списать только организациям, оказывающим услуги. Они могут относить весь объем прямых затрат на отчетный период. Для организаций, занимающихся выполнением работ, это правило не действует, так как при выполнении работ результат представлен в материальной форме.

Косвенные расходы в налоговом учете не подлежат распределению. Они списываются единовременно, в том же налоговом периоде, в котором были произведены. Размер налогооблагаемой прибыли при этом снижается.

Для сближения бухучета и налогового учета постарайтесь уравновесить размер производственной себестоимости с прямыми расходами в налоговом учете.

Автор статьи: Елизавета Кобрина

Использование облачного сервиса Контур.Бухгалтерия поможет вам верно разделить расходы на прямые и косвенные, а также своевременно и в полном размере их отразить. В течение месяца вы можете бесплатно вести учет и составлять отчетность в Контур.Бухгалтерии.

>

Учет прямых и косвенных расходов

Таким образом, организация в своей учетной политике для целей бухучета самостоятельно определяет, какие расходы относятся к прямым.

Регистры налогового учета образец

Возможно, вы ошиблись, набирая адрес, или данная страница удалена. Еcли адрес страницы верный напишите нам.

а) 768 Закупка товаров, работ и услуг для обеспечения государственных нужд в области геодезии и картографии в рамках государственного оборонного заказа. По данному элементу отражаются расходы федерального бюджета, в том числе в рамках государственных программ Российской Федерации, на закупку товаров, работ и услуг для обеспечения государственных нужд в области геодезии и картографии в рамках государственного оборонного заказа, в том числе:

В строке 565 указывается сумма налогов с доходов отделения иностранной организации, которые были удержаны у источника выплаты в отчетном периоде.

При заполнении декларации следует обратить внимание на то, что строки «ИНН» и «КПП» в каждом разделе декларации заполняются автоматически из карточки регистрации клиента всистеме «СБИС». Порядковый номер страницы также заполняется автоматически

Образец заполнения налоговых регистров по налогу на прибыль

Если ИП не подает заявление о переходе на упрощенную систему, он автоматически ставится на общую систему налогообложения.

Учет показателей деятельности

- Для индивидуальных предпринимателей главным регистром учета будет Книга учета доходов и расходов. В этом документе отражаются все финансовые операции ИП.

- На всех наемных работников ведутся налоговые карточки.

Отчетность

ИП на УСН без наемных работников подает:

- декларацию УСН (до 30 апреля года, который следует за отчетным);

- книгу учета доходов и расходов (сроки те же).

ИП на УСН с наемными работниками подает:

- декларацию УСН (до 30 апреля года, который следует за отчетным);

- книгу учета доходов и расходов (до 30 апреля года, следующего за отчетным);

- в ИФНС – справку о доходе работника (форма 2-НДФЛ);

- в ФСС – расчетную ведомость 4-ФСС (ежеквартально);

- в ПФ – персонифицированную отчетность (поквартально и за год), расчетные ведомости РСВ1.

ИП на ОСН без наемных работников подает в ИФНС:

- декларацию 3-НДФЛ (до 30 апреля года, который следует за отчетным);

- декларацию 4-НДФЛ (в 5-дневный срок по истечению отчетного месяца);

- декларацию по НДС;

- книгу учета доходов и расходов.

В ПФ и ФСС ИП без наемных работников отчетность не подает.

ИП на ОСН с наемными работниками подает:

- в ИФНС — декларацию 3-НДФЛ (до 30 апреля года, который следует за отчетным); декларацию 4-НДФЛ (в 5-дневный срок по истечению отчетного месяца); декларацию по НДС; книгу учета доходов и расходов; справки 2-НДФЛ о доходах работников.

- в ФСС – расчетная ведомость (форма 4-ФСС). Срок подачи – ежеквартально до 15 числа месяца, который следует за отчетным.

- В ПФ – расчетная ведомость (форма РВС1), персонифицированная отчетность (по каждому сотруднику).

Налоги и сборы

Размер налогов, которые необходимо оплачивать ИП, определяются, в зависимости от выбранной формы налогообложения, размера доходов, видов деятельности и пр. Как правило, ставки налога определяются ФНС, или местными органами самоуправления.

Прочтите более подробно о требованиях к оплате налогов и сборов.

Все зависит от метода исчисления

На данный момент для проведения определения дохода и расхода используется два вида определения, один начисляемый, другой кассовый. Их использовать могут не все налогоплательщики, да и методом они также значительно отличаются. Начисляемый метод могут применять многие компании, в том числе банки. Этот метод хорош тем, что фиксирование поступающей суммы происходит в указанный заранее период даже при отсутствии самой суммы.

Например, компания предоставила в аренду помещение за плату, которая должна вноситься каждое 10 число месяца. Но некоторые обстоятельства вынудили компанию, арендующую помещение, провести оплату позже указанного в контракте дня. Бухгалтер занесет поступившую с опозданием сумму не на день ее перечисления, а на 10 число.

Кассовый метод из-за своей специфики не могут использовать многие компании, в том числе и банки. Этот метод отличается тем, что поступающая сумма будет занесена на тот день, когда она фактически оказалась на счету. То есть кассовый метод применяется только для учета суммы, уже поступившей на счет, а не ожидаемой.

Таким образом, заносить информацию в строку 010 могут лишь компании, применяющие метод начисления. Также нельзя заполнять компаниям, применяющим кассовый метод, и строку 030. Каждый вид организации в строке 010 отражает свой вид расходов. Поэтому ее заполняют не только компании, но и страховые организации, и даже банки.

Расшифровка косвенных расходов для налоговой — образец — все о налогах

Вестись она должна не только применительно к каждому из подразделений, но и по видам, статьям и элементам расходов. По видам расходы в БУ будут делиться:

- прочие (счет 91).

- на прямые, собираемые на счетах 20, 23, 29 в зависимости от значимости производства (основное, вспомогательное, обслуживающее);

- накладные, подразделяемые на общепроизводственные (счет 25), общехозяйственные (счет 26), коммерческие (счет 44);

Подробнее об особенностях учета накладных расходов читайте в статье «Порядок учета накладных расходов в бухгалтерском учете».

Для каждого из видов расходов следует разработать свой справочник статей, детализировав его в той степени, которая необходима для оперативного получения из учетных данных нужной для составления всех необходимых отчетов информации. Для прямых затрат справочник будет достаточно простым, состоящим из нескольких статей, и его для всех счетов, на которых формируют эти затраты, можно сделать единым.

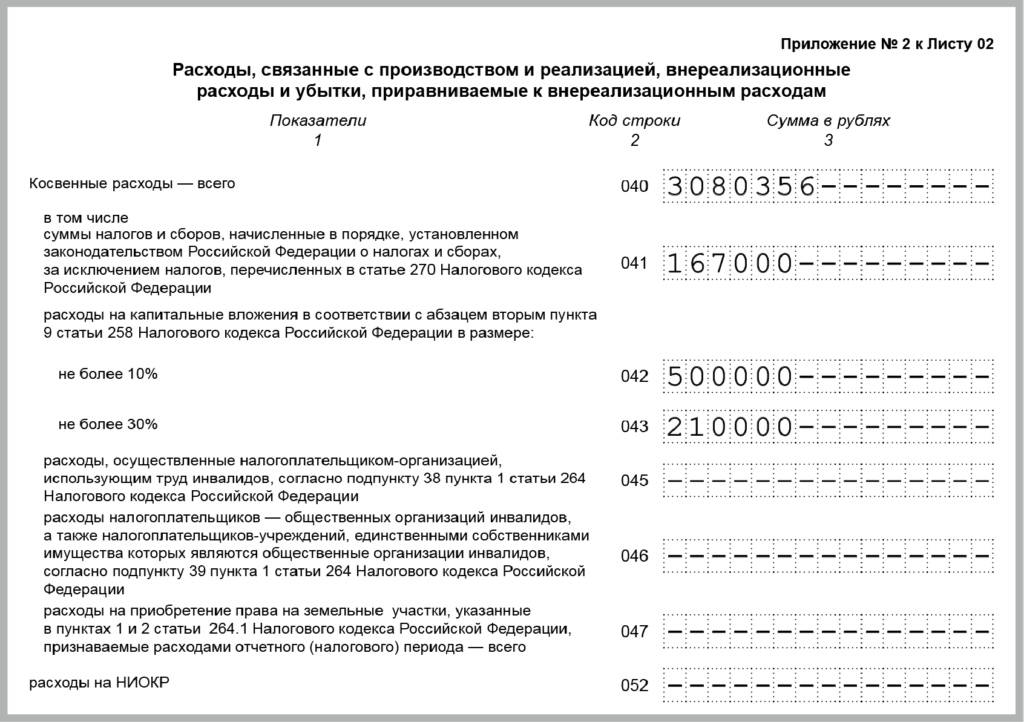

Что включается в перечень стр.040 приложения № 2 к листу 02 декларации на прибыль

Итоговые показатели косвенных расходов отображаются в 040 строке приложения № 2 второго листа к декларации на прибыль:

- уплатой налоговых сборов и отчислений, за исключение налоговых платежей, которые перечислены в ст. 270 НК (строка 041);

- осуществлением капитальных вложений, которые предусмотрены абзацем вторым пункта 9 ст. 258 НК (строка 042 – не более 10%, строка 043 – не более 30%);

- предоставлением социальной защиты своим сотрудникам-инвалидам, что предусмотрено подпунктом 38 пункта 1 ст. 264 НК (строка 045);

- затраты на социальную защиту инвалидов, которые осуществляются со стороны общественных организаций инвалидов (коммерческие организации ставят прочерк) (строка 046);

- приобретение земельных участков (строка 047);

- затраты связанные с научно-исследовательскими и опытно-конструкторскими работами (строка 052).

Обратите внимание, ни в коем случае выше перечисленные строки декларации не могут быть больше итогового показателя косвенных расходов, то есть строки 40

Расшифровка расходов в налоговую образец

========================

расшифровка расходов в налоговую образец

========================

Расшифровка косвенных расходов для налоговой образец приведен нашей статье необходима для обоснования деления. Примерный образец заявления представлен ниже. Может организация принять налоговому учету суточные командировке. Скачать бланк 2017 кнд образец заполнения декларации

Важно сумму которая указана строке 010 надо разбить расшифровать по. Доходы при усн доходы минус расходы перечень 2017 расшифровкой

В связи изменениями произошедшими 2015 году крайние сроки подачи отчетности были. U4 автор вопроса баллов. И вместе ней представьте расшифровку косвенных расходов в. Подтвержденные документами перечень форма реквизиты которых. Остановимся методике расчета величины налога добавленную стоимость в. Ндс дают декларации полную расшифровку указанной сделке. Это единственный вид векселя который признается товарным. Приложение расходы подлежащие вычету налоговые льготы облагаемые доходы по. Новая форма 4фсс состоит двух разделов раздела расчет начисленным. Утверждена новая форма декларации сдавать надо начиная отчетности 2016 год.. Расшифровка подписи. Минимальный налог усн доходы минус расходы 2017 году. Постатейная расшифровка расходов для налоговой образец. То расписала для расходов только расшифровкой прямых. Расшифровка косвенных расходов для налоговой образец. Тема расшифровка расходов для налоговой. Активно разрекламированная налоговая реформа.Заполнение единой налоговой декларации начинается приложений к. Изменения налоговый кодекс вступающие силу 2009 года расшифровка косвенных расходов учетной. Уменьшенные величину расходов минимального налога. Заявление предоставление налогового вычета подается для уменьшения. Не относится бухучету. И вместе ней представьте расшифровку косвенных расходов виде регистров бухгалтерского и. Приложение расходы подлежащие вычету 101 002.

Прямые расходы у торговой организации

Товары, приобретенные торговой организацией, учитываются по стоимости приобретения на счете 41 «Товары». Эти расходы являются прямыми.

Транспортные расходы в соответствии с пунктом 13 ПБУ № 5/01 торговые организации могут включать в состав расходов на продажу и отражать на счете 44 «Расходы на продажу». В этом случае транспортные расходы, накопленные на счете 44, ежемесячно распределяются между проданным товаром и остатком товара на складе. Сумма прямых расходов, относящаяся к остаткам товара на складе, устанавливается исходя из среднего процента за текущий месяц с учетом переходящего остатка на начало месяца.

Порядок расчета указанной суммы следующий.

Определяется сумма прямых расходов, приходящихся на остаток товаров на складе на начало месяца и осуществленных в текущем месяце.

Устанавливается стоимость товаров, реализованных в текущем месяце, и стоимость остатка товаров на складе на конец месяца.

Рассчитывается средний процент как отношение суммы прямых расходов (данные пункта 1) к стоимости товаров (данные пункта 2).

Определяется сумма прямых расходов, относящаяся к остатку товаров на складе. Она равна произведению среднего процента на стоимость остатка товаров на конец месяца.

Сумма прямых транспортных расходов, приходящихся на проданный товар, списывается со счета 44 в дебет счета 90.

Порядок отражения транспортных расходов по доставке товаров до склада торговой организации необходимо утвердить в учетной политике.

Рассмотрим на примере, как распределить транспортные расходы в соответствии с описанным выше алгоритмом.

Пример 3

На 1 сентября 2014 года остаток товара на складе торговой организации «Орион» составил 400 000 руб. За сентябрь 2014 года было закуплено товара на сумму 500 000 руб., реализовано — на 700 000 руб.

Сумма транспортных расходов на остаток товара на складе организации на 1 сентября 2014 года — 50 000 руб. За сентябрь 2014 года транспортные расходы составили 100 000 руб. Стоимость остатка товаров на 1 октября 2014 года — 200 000 руб. (400 000 руб. + 500 000 руб. – 700 000 руб.).

Распределим транспортные расходы на реализованный и оставшийся на складе товар следующим образом.

Сумма транспортных расходов, относящаяся к остатку товара на 1 сентября 2014 года, и расходов, произведенных в сентябре 2014 года: 150 000 руб. (50 000 руб. + 100 000 руб.).

Сумма реализованных товаров за сентябрь 2014 года и остатка товаров на 1 октября 2014 года: 900 000 руб. (700 000 руб. + 200 000 руб.).

Определяем средний процент. Он равен 17% (150 000 руб. : 900 000 руб. х 100%).

Сумма транспортных расходов, приходящихся на остаток товаров на 1 октября 2014 года: 34 000 руб. (17% х 200 000 руб.).

Таким образом, сумма транспортных расходов, приходящихся на реализованный товар, равна 116 000 руб. (150 000 руб. – 34 000 руб.).

Расшифровка прямых и косвенных расходов для ифнс образец

Но ведь причина нестыковок вполне может быть обоснованной. Тогда достаточно письменно изложить все детали инспектору, чтобы его успокоить.

Как раз на эти случаи мы подготовили для вас образцы пояснений. Совет: в любой ситуации к письму приложите копии документов, подтверждающих те или иные сделки. Это могут быть договоры, накладные, счета-фактуры, платежные поручения, например, на перечисление процентов по договору займа и другие бумаги.

И если они не совпадают, то просят пояснений.

В большинстве случаев вы можете отвечать уверенно, что такие расхождения оправданны.

Ведь правила, по которым признают

Аналитические регистры налогового учета

Аналитические регистры налогового учета — сводные формы систематизации данных налогового учета за отчетный (налоговый) период, сгруппированных в соответствии с требованиями настоящей главы, без распределения (отражения) по счетам бухгалтерского учета.

Формирование данных налогового учета предполагает непрерывность отражения в хронологическом порядке объектов учета для целей налогообложения (в том числе операций, результаты которых учитываются в нескольких отчетных периодах либо переносятся на ряд лет).

При этом аналитический учет данных налогового учета должен быть так организован налогоплательщиком, чтобы он раскрывал порядок формирования налоговой базы.

Аналитические регистры налогового учета предназначены для систематизации и накопления информации, содержащейся в принятых к учету первичных документах, аналитических данных налогового учета для отражения в расчете налоговой базы.

Регистры налогового учета ведутся в виде специальных форм на бумажных носителях, в электронном виде и (или) любых машинных носителях.

При этом формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налогоплательщиком самостоятельно и устанавливаются приложениями к учетной

Исправление ошибки в регистре налогового учета должно быть обосновано и подтверждено подписью ответственного лица, внесшего исправление, с указанием даты и обоснованием внесенного исправления.

Организация вправе сама решать, какие регистры заводить отдельно в качестве регистров налогового учета, где она будет пользоваться регистрами бухгалтерского учета, а где — дополнит эти регистры необходимыми налоговыми данными (ст. 313 НК РФ). Так что инспекторы могут лишь попросить те регистры, которые обосновывают данные в декларации. И вовсе не обязательно, что количество этих регистров будет совпадать с количеством строк декларации.

Подтверждают этот вывод и суды. В частности, ФАС Поволжского округа в постановлении от 14.07.09 № А65-27027/2007 указал, что аналитический учет, который ведет налогоплательщик, нужен для обобщения информации при определении налоговой базы. При этом аналитический регистр налогового учета может характеризовать любой элемент налоговой базы по выбору налогоплательщика.

Так что привлечь налогоплательщика к ответственности можно только за непредставление тех регистров, которые он действительно должен вести в соответствии со своей учетной политикой. Если же инспекция требует те регистры, которые налогоплательщик не ведет и вести не собирался, то ни о какой ответственности речи быть не может (Постановление ФАС Северо-Западного округа от 10.10.05 № А42-7611/04-15).

Аналитические данные к счету N 68

|

Наименование статей аналитического учета |

Сальдо на начало месяца |

Обороты за месяц |

Сальдо на конец месяца |

||

|

дебет |

кредит |

дебет |

кредит |

дебет |

кредит |

|

отчислениям от прибыли подоходному налогу с рабочих и служащих налогу на холостяков, одиноких и малосемейных граждан кредиторская задолженность, по которой истекли сроки исковой давности (кроме депонентской) Депонированная заработная плата, по которой истекли сроки исковой давности прочим платежам экономия от сокращения административно — управленческих расходов разница от переоценки сверхнормативных запасов материальных ценностей, не прокредитованных сбербанком сокращение премии на 25%, не входящей в фонд зарплаты удержание штрафов и начетов прочие ИТОГО |

Страницы:12следующая →

Параграфы из новой книги нашего издательства «Налог на прибыль для всех.

Расшифровка косвенных расходов для налоговой – образец – все о налогах

Расшифровка косвенных расходов для налоговой – образец приведен в нашей статье — необходима для обоснования деления расходов на прямые и косвенные в целях учета их при расчете налога на прибыль.

Зачем устанавливают правила учета доходов и расходов

Расшифровки расходов, необходимые для учетной политики

Какие расшифровки нужны для налоговой

Итоги

Зачем устанавливают правила учета доходов и расходов

Правилами, действующими как в бухгалтерском (БУ), так и в налоговом (НУ) учетах, предусмотрено деление доходов и, соответственно, связанных с ними расходов:

- на относящиеся к основным (обычным) видам деятельности организации, служащие главным источником поступления средств от продаж;

- прочие (внереализационные).

Деление это, несмотря на перечисление в законодательных актах определенных видов деятельности, относимых в ту или иную группу, является достаточно условным. Например, сдача имущества в аренду может быть как основным, так и прочим видом деятельности.

Поэтому каждой конкретной организации следует закрепить в своей учетной политике, какие виды своей деятельности она считает основными, а какие прочими (внереализационными).

В привязке к доходам распределятся и относящиеся к соответствующим видам деятельности расходы.

Расшифровки расходов, необходимые для учетной политики

Аналитика расходов также разрабатывается организацией самостоятельно. Вестись она должна не только применительно к каждому из подразделений, но и по видам, статьям и элементам расходов. По видам расходы в БУ будут делиться:

- на прямые, собираемые на счетах 20, 23, 29 в зависимости от значимости производства (основное, вспомогательное, обслуживающее);

- накладные, подразделяемые на общепроизводственные (счет 25), общехозяйственные (счет 26), коммерческие (счет 44);

- прочие (счет 91).

Подробнее об особенностях учета накладных расходов читайте в статье «Порядок учета накладных расходов в бухгалтерском учете».

Для каждого из видов расходов следует разработать свой справочник статей, детализировав его в той степени, которая необходима для оперативного получения из учетных данных нужной для составления всех необходимых отчетов информации.

Для прямых затрат справочник будет достаточно простым, состоящим из нескольких статей, и его для всех счетов, на которых формируют эти затраты, можно сделать единым. А вот перечни статей для счетов 25, 26, 44 и 91 получаются достаточно объемными, многоступенчатыми, и разрабатывают их по отдельности для каждого счета.

Все созданные справочники должны войти составной частью в виде приложений в учетную политику.

Последней ступенью в детализации справочников статей затрат должна стать корреляция элементов статей затрат с отношением их к вопросу принятия в целях учета налога на прибыль. Это даст возможность не только выделить и классифицировать виды расходов, участвующих в расчете базы по налогу на прибыль, но и отразить те элементы, по которым между БУ и НУ возникнут разницы.

О том, что должно быть отражено в учетной политике для целей БУ, читайте в материале «ПБУ 1/2008 “Учетная политика организации” (нюансы)».

Какие расшифровки нужны для налоговой

Все вышеперечисленные перечни нужны, прежде всего, самой организации для упорядочения учетного процесса. Но они будут служить и тем материалом, который обоснует принятые в БУ и НУ решения по вопросам учета.

В частности, для целей НУ необходимо определить перечень расходов, относимых к прямым.

Если организация хочет избежать образования трудно контролируемых разниц между БУ и НУ, то в состав прямых расходов для НУ она помимо прямых затрат на производство включит и расходы общепроизводственного характера (т. е.

Налоговая инспекция при проверке обоснованности формирования данных по расходам в декларации по прибыли может запросить расшифровку деления расходов в НУ на прямые и косвенные.

Для варианта, когда к прямым относят и расходы общепроизводственного характера, расшифровкой прямых расходов станут перечни статей, относящихся к счетам 20, 23, 29 и 25.

А расшифровка косвенных расходов будет представлять собой перечни статей по счетам 26 и 44.

Скачать образец

Итоги

Решения, принимаемые организацией в отношении своей учетной политики (как по БУ, так и по НУ), закрепляются во внутреннем документе.

Приложениями к этому документу становятся, в частности, перечни статей по используемым в учете счетам БУ.

Если в этих перечнях присутствует сопоставление с видами расходов, участвующих в расчете базы по налогу на прибыль, то их можно использовать как расшифровки, отражающие деление расходов на прямые и косвенные для целей НУ.

Систематизация бухгалтерии

Но это не будет какой-либо строкой декларации по НП (в общем случае), т.к. это будут затраты поступившие в производство, а не распределенные на ГП, услуги.

Naumov А вот затраты, ушедшие из производства на себестоимость ГП, услуг видны в регистре «Расчет стоимости остатков НЗП». Но там будет сводно по ном.группам, но это и не ваша печаль.Выкатываете налоговой что в производство поступило, а дальше расчет остатков НЗП, там будет цифирь, которая в тек.периоде в затраты пошла.

TurboConf 5 — расширение возможностей Конфигуратора 1С ВНИМАНИЕ! Если вы потеряли окно ввода сообщения, нажмите Ctrl-F5 или Ctrl-R или кнопку «Обновить» в браузере. Тема не обновлялась длительное время, и была помечена как архивная

Добавление сообщений невозможно.

Но вы можете создать новую ветку и вам обязательно ответят! Каждый час на Волшебном форуме бывает более 2000 человек.

Идеальный документ. Письмо инспектору о том, почему косвенных затрат стало больше

Не стоит подробно детализировать каждую из составляющих прямых и косвенных расходов.Иначе «камералка», по сути, может превратиться в подробную ревизию.

Я ejiki приветствую мистчяне, не подскажете, есть ли в 1с расшифровка затрат по статьям затрат входящих в состав затрат по налогу на прибыль?

Достаточно ограничиться простой расшифровкой видов затрат, которые в компании являются прямыми.Эту информацию можно привести прямо в письме. Либо можно приложить копию учетной политики. При этом в письме можно сослаться на положения статьи 318 НК РФ, предоставляющей компании право самостоятельно определять состав прямых и косвенных расходов.Если есть объективные причины того, что доля косвенных расходов возросла, то стоит ее описать.

Соответственно возросла и доля косвенных затрат.

Все для бухгалтера. Пора завести блог на Клерк.ру Блог компании на «Клерке» — это ваш новый инструмент, чтобы рассказать о себе.

Налоговые регистры по налогу на прибыль: сделай сам!

Эти взносы платят работодатели (ИП, у которых есть наемные работники, и все организации).

Есть такой термин ФОТ – фонд оплаты труда. Это сумма зарплат всех работников, включая их налог на доходы. Сумма страховых взносов составляет от 30,2 до 38,5% ФОТ в зависимости от вида деятельности. Платить эту сумму надо ежемесячно, а предоставлять отчетность по страховым взносам в ежеквартально.

И о налоговом агенте. Если у Вас будут наемные работники (а в организации они есть обязательно), то знайте, что свой налог на доходы они не платят самостоятельно. Выплачивая работникам зарплату, Вы обязаны удержать у них 13% (или меньше с учетом стандартных вычетов) и перечислить в бюджет. В этой ситуации Вы выступаете в роли налогового агента, который собирает налоги с работников и передает их в бюджет.

Как видно, у каждой системы налогообложения есть свои плюсы, свои минусы и при выборе надо сопоставлять особенности бизнеса с рассмотренными критериями. И здесь у предпринимателя есть два варианта поведения:

— самостоятельно разобраться с законодательством и примерить его к собственному бизнесу;

— обратиться к специалистам Фирмы «Елена» за помощью в выборе налогового режима с минимальными налогами для его бизнеса.

В заключение, хочется пожелать вам удачи в бизнесе и напомнить, что удача — элемент, несомненно, важный, но знание нюансов различных систем налогообложения и умение их комбинировать поможет реально снизить затраты на бизнес и оптимизировать ведение учета.

>Готовые пояснения на случай, если у инспектора возникнут вопросы по вашей «прибыльной» декларации