Ограничения в ПСН

Ограничением считается среднесписочное количество сотрудников, включая тех, с которыми ИП заключил гражданско-правовые договора. Численность коллектива не должна составлять больше 15 человек.

Если бизнесмен занимается предпринимательством не только на ПСН, то общее количество человек также не должно быть выше 15. Например, деятельность ведется на УСН, где у ИП в штате 10 сотрудников. После покупки патента, ИП вправе дополнительно принять на работу только 5 человек.

Еще одним ограничением является установленная верхняя граница по доходам за год в размере 60 миллионов рублей, которую нельзя превышать. Если совмещаются режимы налогообложения, прибыль считается суммарно, что тоже не всегда выгодно.

Если установленные ограничения нарушены, право на патент у предпринимателя утрачивается. Утрата права на патент дает основания налоговой перевести ИП на общий режим налогообложения с той даты, когда было оформлено свидетельство.

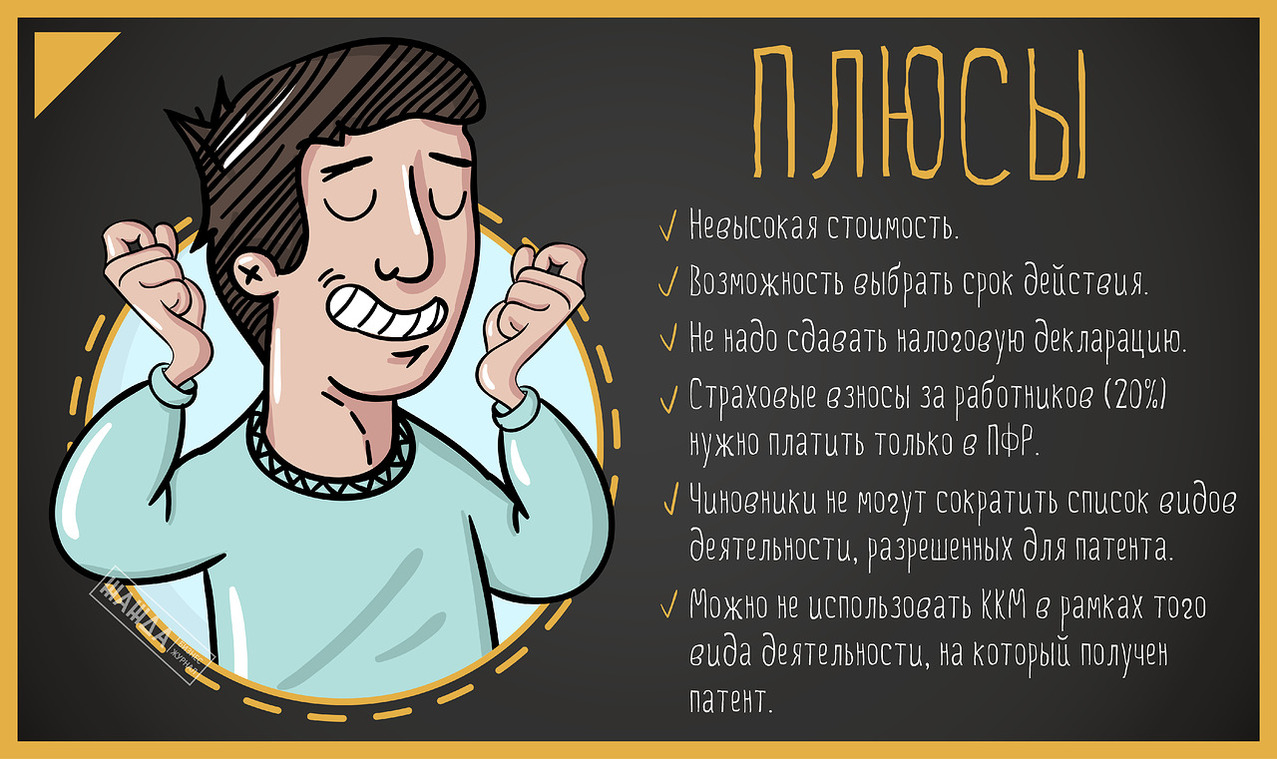

ПСН: плюсы и минусы

Если вы решили использовать патентную систему, то сначала нужно понять, подходит ли она вам. Рассмотрим основные достоинства и недостатки, а далее разберемся с отчетностью.

Плюсы:

- Невысокая стоимость.

- Возможность выбрать срок действия.

- Не надо сдавать налоговую декларацию.

- Страховые взносы за работников (20%) нужно платить только в ПФР.

- Чиновники не могут сократить список видов деятельности, разрешенных для патента.

- Можно не использовать ККМ в рамках того вида деятельности, на который получен патент.

Минусы:

- Патент могут приобрести только ИП.

- Виды деятельности ограничены услугами и розничной торговлей.

- У предпринимателя не должно быть более 15 сотрудников.

- Суммарный доход не превышает 60 млн рублей.

- Площадь магазина или общепита не должна превышать 50 м².

- По каждому патенту нужно вести КУДиР.

- Патент оплачивается в период его действия, в режиме предоплаты.

- Стоимость патента нельзя уменьшить за счет выплаты страховых взносов.

Основные ограничения патента

При переходе на патентную систему налогообложения (ПСН) нужно помнить о двух основных ограничениях:

Ваши доходы не должны превышать 60 млн руб. (п. 6 ст. 346.45 НК РФ)

При совмещении УСН и патента часто возникает вопрос, куда относить эти 60 млн — только к патентной системе или ко всем режимам?

Ответ на этот вопрос Минфин дал в Письме от 12.03.2018 № 03-11-12/15087. В нем говорится, что, в случае если налогоплательщик применяет одновременно ПСН и УСН, при определении величины доходов от реализации учитываются доходы по обоим спецрежимам. Таким образом, 60 млн руб. будут учитываться по УСН и ПСН.

Другая ситуация возникает, когда предприниматель совмещает сразу три режима — УСН, ПСН и ЕНВД. Как учитывать доходы в этом случае? Ответ на этот вопрос содержится в Письме Минфина РФ от 07.09.2017 № 03-11-12/57528: нужно брать только УСН и ПСН, а доходы от реализации по видам деятельности, в отношении которых применяется ЕНВД, при определении ограничения не учитываются.

Что произойдет, если вы достигли по доходам ограничения в 60 млн руб.? До 2017 года вы бы автоматически перешли на общую систему налогообложения (ОСН). Однако теперь, если вы одновременно применяете УСН и ПСН и, к примеру, заработали 61 млн руб., то вы слетаете с ПСН, но остаетесь на УСН. В связи с этим вам придется с 1 января пересчитать все доходы в рамках «упрощенки».

Количество сотрудников не должно превышать 15 человек, включая ИП

Для ПСН существует ограничение по численности штатных работников и работников, занятых по договорам ГПХ. Их не может быть более 15 человек.

По аналогии с доходами у ИП часто возникает вопрос: как считать людей — по всем режимам или по отдельности? На этот вопрос ответ содержится в одном из последних писем ФНС — в Письме от 20.09.2018 N 03-11-12/67188. В нем сказано, что, если вы совмещаете ПСН с «упрощенкой», нужно брать только тех сотрудников, которые заняты в деятельности на ПСН. Это значит, что нужно использовать трудовые договоры, табеля учета рабочего времени и др., что поможет «отслеживать» количество сотрудников.

Если в один момент сотрудников на ПСН окажется более 15 человек, то право на патент вы потеряете и останетесь на УСН. Если же вы ведете деятельность только на ПСН и не применяете вторую систему налогообложения, то вы автоматически перейдете на ОСН. Поэтому тем, кто применяет ПСН, всегда имеет смысл брать второй спецрежим.

Сколько платить при ПСН

1) если патент получен на срок до шести месяцев — в размере полной суммы налога, в срок не позднее срока окончания действия патента;

2) если патент получен на срок от шести месяцев до календарного года:

— в размере 1/3 суммы налога в срок не позднее 90 календарных дней после начала действия патента;

— в размере 2/3 суммы налога в срок не позднее срока окончания действия патента.

Уплата налога производится по месту постановки на учет в налоговом органе.

Предприниматель обязан применять данный спецрежим в течение срока, на который выдан патент. Досрочно отказаться от патентной системы по собственному желанию нельзя.

Правила сдачи налоговой декларации на патенте

Те предприниматели, которые используют патентную систему, работают с налоговой по наиболее упрощенному виду. Приказ МинФина от 22.10.2012 г. № 135н утверждает порядок и форму ведения книги учета доходов, которую обязаны вести предприниматели, использующие патентную систему.

Таким образом, на основании п. 2 ст. 6 закона 402-ФЗ предприниматель на ПСН не должен вести бухгалтерский учет.

Декларация по ПСН не предоставляется. Это фиксируется статьей 346.52. Так как предприниматель освобожден от ведения бухгалтерского учета, то и бухгалтерскую отчетность он не предоставляет. В итоге выходит, что предприниматель, применяющий патент по-максимуму освобожден от взаимодействия с органами контроля. Обращение в налоговую необходимо только тогда, когда требуется получить патент или прекратить использовать данный режим.

Требования по сдаче декларации по ПСН

Минусы патента

Гл. 26.5 Федерального закона от 25.06.2012 № 94-ФЗ не предусматривает уменьшения налога, уплачиваемого в связи с применением ПНС, на сумму страховых взносов.

В связи с этим возникает вопрос у предпринимателей, у которых все наемные работники находятся только на патенте, а сами ИП — на УСН. Может ли ИП уменьшить страховые взносы за себя? В Письме Минфина от 03.10.2014 № 03-11-11/49926 уточняется, что в таком случае фиксированный платеж за себя можно уменьшить на УСН. Причем, если наемные работники есть еще и на «упрощенке», то налог можно уменьшить только на 50 %. А если наемных работников нет, то уменьшение производится без ограничений.

Если ИП совмещает патент с УСН «доходы минус расходы», то ему, так же, как и ИП на ЕНВД, в обязательном порядке нужно вести раздельный учет расходов. То есть ему придется делить пропорционально страховые взносы, начисленную зарплату, транспортный налог и др. При этом он обязан будет все это прописать в учетной политике, в частности, как он будет определять доходы к тому или иному виду деятельности.

ИП на патенте: основные требования к ведению бизнеса и отчётности

В целом к предпринимателям, работающим с выкупленным у государства патентом, предъявляются аналогичные требования, как и ко всем специальным налоговым режимам. Но следует знать, что у ПСН есть отличительные черты, в частности и по сдаваемой отчётности.

Итак, общепринятые положения для частного бизнеса и специфика патентной системы заключаются в следующем:

- Каждый человек, зарегистрировавшись в Едином государственном реестре индивидуальных предпринимателей (аббревиатура — ЕГРИП), обязан своевременно выплачивать в госбюджет определённые для режима налоговые сборы. У бизнеса на патенте налоговая ставка составляет 6%. Только в отличие от других режимов налоговые выплаты патентщиков не зависят от их доходов. Сумму рассчитывает налоговый регулятор, основываясь на предполагаемой валовой прибыли по каждому конкретному виду работ.

- Вторая обязанность — уплата двух фиксированных платежей по страховым взносам (пенсионный и медицинский сбор). В 2018 году сумма этих платежей составляет 32 385 ₽. Помимо этого, все самозанятые ИП уплачивают в казну доп. взнос, который равняется одному проценту от прибыли, превышающей 300 тысяч рублей за год. Особенность и минус для ИП-патентщиков здесь — невозможность включить в расчёт налогового сбора сумму обязательных страховых взносов. Положительный момент для всех бизнесменов — по этому пункту нет никакой отчётности. Главное — своевременно оплатить все сборы. Расчётные цифры по сверх-доходу берутся налоговиками исходя из стоимости патентного сбора. Если патент выкуплен на период менее одного календарного года, стоимость страхового взноса рассчитывается пропорционально отработанному времени.

- У патентной системы ограничения:

- налоговый регулятор определил реестр кодов ОКВЭД, которые могут применять бизнесмены на ПСН;

- среднесписочная численность работников в штате ИП не может превышать 15 человек (причём учитываются здесь и женщины, сидящие в декрете, и сотрудники, отработавшие в отчётном периоде хотя бы 1 рабочий день, и те, кто находится в отпуске);

- суммарная валовая прибыль ИП на патенте не может быть более 60 млн рублей за отчётный год.

- Режим ПСН можно совмещать с другими (одним или несколькими). Всё зависит от налоговых ограничений по режиму, масштабу бизнеса ИП и выбора направления деятельности. По каждому применяемому режиму идёт отдельная отчётность. А при расчёте установленных лимитов прибыль ИП суммируется. Так, если сумма дохода по упрощёнке и по патенту в 2018—2020 годах превысит 150 млн руб., бизнес будет должен уйти и с УСН, и с патента (даже уже уплаченного в казну) и перейти на общий режим. Всё это накрепко завязано с налоговой отчётностью.

Пошив меховых и кожаных изделий — один из видов деятельности, доступных для патента

Специфика работы на ПСН

Среди ИП наиболее привлекательной является патентная система налогообложения, которая стала доступна после вступления в силу Федерального закона № 94-ФЗ от 25.06.2012. Благодаря ей появилась возможность избежать уплаты целого ряда налогов на определенный период и сохранить большую часть прибыли.

Что представляет собой данная система налогообложения и в чем ее суть?

- Воспользоваться услугой можно только тем, кто оформил индивидуальное предпринимательство, в то время как физические лица полностью лишены такой возможности.

- Что касается сути режима, то она заключается в том, чтобы минимизировать количество расходов при уплате обязательных для каждого бизнесмена налогов. При этом необходимо будет получить соответствующий документ, в котором четко регламентировано направление предпринимательской деятельности, – патент.

- Сроки действия бумаги не превышают 12 месяцев с момента получения сертификата.

- После истечения данного периода, бизнесмен обязан снова подать заявку на предоставление нового патента.

- При необходимости можно оформить несколько экземпляров на различные виды бизнеса. К примеру, на осуществление транспортных перевозок и открытие магазина по реализации детской одежды. При этом льготные периоды будут действовать в обоих случаях без сокращения сроков.

Если же вы планируете открывать несколько направлений бизнеса, но при этом у вас есть возможность оформить только один патент, то остальные виды частного предпринимательства будут облагаться всеми налогами, предусмотренными действующим законодательством. При этом следует помнить, что услуга оформления патента не бесплатна и для того чтобы получить документ, надо уплатить определенную денежную сумму в виде государственных комиссионных сборов, которая может быть внесена через кассу или терминал.

После этого будет предоставлена возможность плодотворно работать в выбранном направлении, а еще вкладывать средства в дальнейшее развитие бизнеса.

Как известно, для эффективной работы предприятия потребуется наличие персонала. Количество сотрудников может зависеть от размеров вашего бизнеса и объемов прибыли, которую вы готовы будете отдавать своим подчиненным в виде заработной платы. Тем более что благодаря использованию ПСН вам удастся сэкономить достаточно хорошую часть своей прибыли.

В таком случае может возникнуть проблема – приглашать к себе в компанию наемный персонал или обратиться к подрядным организациям, с которыми достаточно заключить договор на выполнение нужной работы и не заботиться о постоянной выдаче зарплаты. Однозначного ответа здесь нет, поскольку наемные работники и штатные сотрудники имеют свои преимущества и недостатки. Здесь лучше всего исходить из личных возможностей.

Лимит доходов при патенте в 2018 году – Законники

Здравствуйте! В этой статье мы расскажем про такое понятие, как оборот ИП, а также рассмотрим лимиты на оборот ИП при различных режимах налогообложения. Сегодня вы узнаете:

- Что такое оборот ИП;

- Какие существуют ограничения по обороту ИП при УСН и Патенте;

- Что ждет тех, кто превысит оборот.

- Что такое оборот

- Оборот ИП при Патентном режиме

- Максимальный оборот ИП при УСН

- Сравнение оборота по спецрежимам

- Как сохранить льготы при превышении лимита по обороту ИП

Что такое оборот Оборот – важнейшее понятие для индивидуальных предпринимателей. Он регламентирует деятельность предприятия, определяет систему налогообложения. Оборот – все денежные средства, которые предприятие получило за год без учета издержек. То есть оборот представляет собой годовой доход компании.

Доходы в пределах этого ограничения облагаются по тарифу 2,9 процента. Со сверхлимитных доходов платить взносы не нужно. Взносы по медстрахованию начисляйте по тарифу 5,1 процента весь год независимо от того, сколько заработал сотрудник.

Важно

Лимит доходов по УСН в 2018 году тоже удвоится и станет равной 90 млн взамен 45 млн рублей, для организаций вырастет размер допустимой остаточной стоимости основных средств со 100 млн до 150 млн рублей. Но, в то же время, добавлена и «ложка дегтя»: до 2020 года будет приостановлено применение коэффициента-дефлятора к лимитам «упрощенного» дохода и выручки для перехода на УСН.

То есть, фактически лимитные суммы вырастут не в два раза, а несколько меньше.

Максимальная сумма дохода в 2018 году по патенту

При превышении разрешенного оборота предприниматель вправе выбрать одну из следующих систем налогообложения: УСН, ОСН. При потере права на использование патентной системы ИП переводится на выбранный режим с начала налогового периода. рублей.

Это изменение отображено в статье 346.12 Налогового кодекса РФ. По упрощенному режиму вы можете выбрать один из двух вариантов: выплаты с доходов (6%) или выплаты с доходов, сокращенных на расходы.

Если с первой схемой все ясно, то при уплате налогов по схеме «доходы минус расходы» надо разобраться.

Как начать применять патент

Предприниматель может начать применять патент с момента регистрации или перейти на ПСН с иной системы налогообложения. Он может получить несколько патентов: на разные виды деятельности или по разным территориям.

Переход с иной системы налогообложения

Напомним, что на патент переводится определенный вид деятельности

Это важно для понимания механизма смены систем налогообложения

Так, находясь на ОСНО, предприниматель может в любой момент года подать заявление на получение патента. Но УСН и ЕНВД содержат ограничения на сроки перехода с них. Добровольно, при отсутствии нарушения лимитов спецрежимов, уйти с ЕНВД и УСН можно только с начала следующего года. То есть сменить УСН или ЕНВД на ПСН по одному и тому же единственному виду деятельности в середине года нельзя.

Что надо сделать, чтобы получить патент

Далее по прямой ссылке можно бесплатно скачать бланк заявления .

Субъект РФ может устанавливать территорию действия патента. Заявление следует подать в налоговую того региона, где планируете вести деятельность. При предоставлении удаленных услуг через Интернет (например, разработка программ для ЭВМ и баз данных) территорией оказания данных услуг может считаться место нахождения налогоплательщика. То есть, такие услуги могут оказываться заказчикам и из других регионов.

В течение 5 дней налоговый орган выдаст налогоплательщику или патент, или отказ в его предоставлении.

Отказать в патенте могут по следующим причинам:

Сроки применения патента

Срок применения патента налогоплательщик выбирает самостоятельно, но со следующими ограничениями:

Выдают патент на 1 год или меньше. Но срок действия патента не может быть меньше 1 месяца.