Начисления на заработную плату

Начисления на заработную плату (единый социальный налог (ЕСН) и платежи по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний) в бюджетном учете относятся на соответствующую статью расходов. (В общем случае — на подстатью 213 «Начисления на оплату труда» ЭКР; при начислениях на заработную плату по договорам гражданско-правового характера — на соответствующую подстатью ст. 220 «Приобретение услуг» ЭКР; в случае начислений на заработную плату (вознаграждения), связанных с созданием основных средств, нематериальных активов и т.п. — на статью группы 300 «Приобретение нефинансовых активов» ЭКР).

При этом отметим, что в Плане счетов бюджетного учета среди кодов классификации операций сектора государственного управления (КОСГУ) (24-26 разряды номеров соответствующих счетов), которые в части расходов совпадают с подстатьями ЭКР, нет кода 213, а для отражения в бюджетном учете начислений на заработную плату предлагается использовать счета с кодом 212 КОСГУ. Учитывая, что код 212 КОСГУ соответствует коду «Прочие выплаты» ЭКР и поэтому не может применяться для отражения затрат по начислениям на заработную плату, на мой взгляд, включение данного кода в соответствующие счета бюджетного учета является опечаткой. В связи с этим для отражения операций по начислениям на заработную плату следует применять код 213 КОСГУ.

Учитывая вышеизложенное, операции по начислениям ЕСН на заработную плату в бюджетном учете следует отражать следующими проводками:

1. При начислении на заработную плату штатным работникам:

Дебет 1 401 01 213 Кредит 1 303 02 730 (то есть расходы на начисления на выплаты по оплате труда отражаются в корреспонденции с увеличением кредиторской задолженности по ЕСН).

2. При начислении на заработную плату работникам, выполняющим работы по договорам гражданско-правового характера:

Дебет 1 401 01 22х Кредит 1 303 02 730 (то есть расходы на оплату различных услуг отражаются в корреспонденции с увеличением кредиторской задолженности по ЕСН).

3. При начислении на заработную плату работникам за создание основных средств, нематериальных активов, материальных запасов и т.п.:

Дебет 1 401 01 3х0 Кредит 1 303 02 730 (то есть расходы на оплату создания соответствующего имущества отражаются в корреспонденции с увеличением кредиторской задолженности по ЕСН).

Начисление взносов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний (ФСС — НС) отражается аналогично начислениям ЕСН, а именно:

1. При начислении на заработную плату штатным работникам:

Дебет 1 401 01 213 Кредит 1 303 06 730 (то есть расходы на начисления на выплаты по оплате труда показываются в корреспонденции с увеличением кредиторской задолженности по ФСС — НС).

2. При начислении на заработную плату работникам, выполняющим работы по договорам гражданско-правового характера:

Дебет 1 401 01 22х Кредит 1 303 06 730 (то есть расходы на оплату различных услуг показываются в корреспонденции с увеличением кредиторской задолженности по ФСС — НС).

3. При начислении на заработную плату работникам за создание основных средств, нематериальных активов, материальных запасов и т.п.:

Дебет 1 401 01 3х0 Кредит 1 303 06 730 (то есть расходы на оплату создания соответствующего имущества показываются в корреспонденции с увеличением кредиторской задолженности по ФСС — НС).

Проводки по начислению заработной платы

Начисление оплаты труда отражается по кредиту счета 70. Корреспондирующие счета при начислении зарплаты отражают направление учета затрат в зависимости от выполняемых работником трудовых функций. Также по кредиту счета 70 отражаются начисления оплаты за время отсутствия работника по причине болезни или отпуска.

| Дебет | Кредит | |

|---|---|---|

| Начислена заработная плата работникам основного производства, проводка | 20 | 70 |

| Работникам вспомогательных производств | 23 | 70 |

| Работникам подразделений, обслуживающих основное производство, начислена заработная плата, проводка | 25 | 70 |

| Сотрудникам управления и общехозяйственных подразделений начислена ЗП, проводка | 26 | 70 |

| Выполняются строительные работы нового административного здания своими силами: начислена зарплата, проводка | 08 | 70 |

| Рассчитана зарплата работников торговой организации | 44 | 70 |

| Рассчитана оплата по листкам нетрудоспособности за счет работодателя (первые три дня) | 20, 25, 26, 44 | 70 |

| Рассчитана оплата по листкам нетрудоспособности за счет ФСС | 69 | 70 |

| Отражены начисленные выплаты, не связанные напрямую с трудовой деятельностью (например, премия к юбилею сотрудника) | 91 | 70 |

| Если формируется резерв на оплату отпусков | ||

| Сделано отчисление в резерв на дату, когда начислена заработная плата работникам, проводка | 20, 25, 26, 44 | 96 |

| Начислены отпускные | 96 | 70 |

Порядок и образец расчета

Допустим, работник ООО «Астра» Медведев Ю. В. устраивался на предприятие на повременную оплату. Он был принят в организацию на должность товароведа с окладом, равным 32000 рублей. В ноябре 2015 года он отработал полных 19 дней. В производственном календаре за 2015 год в ноябре 20 рабочих дней.

Оклад, соответствующий данной должности, следует поделить на величину рабочих дней в месяце и помножить на количество действительно отработанных дней:

За выполнение плана продаж на предприятии установлены премии в соответствии с коллективным договором в размере 5% от выручки сверх плана на весь коллектив работников (98 человек). В ноябре план продаж был перевыполнен на 3450000 рублей. Определяем размер премии:

Эту величину следует прибавить к рассчитанной по окладу зарплате:

В 2015 году Медведев Ю. В. писал заявление о предоставлении ему стандартных налоговых вычетов по НДФЛ на него (как гражданина, уволенного с военной службы и выполнявшего интернациональный долг в Республике Афганистан) и двоих детей. С января его заработная плата превысила величину в 280 000, следовательно, вычеты на детей в 2015 году больше не предоставляются, и для нахождения базы по НДФЛ следует произвести только вычет на сотрудника:

С оставшейся суммы следует удержать и перечислить в бюджет НДФЛ:

В бухгалтерии предприятия находится исполнительный лист на удержание с Медведева Ю. В. алиментов на содержание его несовершеннолетней дочери в объеме 25% всего заработка после налогообложения. Следует определить величину алиментов, удержать их с сотрудника и перечислить на расчетный счет, указанный в исполнительном листе:

В середине ноября Медведеву был перечислен на его карточный счет аванс в размере 10000. Его также следует вычесть из полагающихся к оплате средств:

Итого, за ноябрь 2015 года Медведеву Ю. В. полагается выплатить 11033,15 рублей.

Все сложности и нюансы данной процедуры вы можете узнать из следующего видео:

Начислена зарплата проводка в казенном учреждении в 2019г

XXXIV Международной научно-практической конференции «Научное сообщество студентов: МЕЖДИСЦИПЛИНАРНЫЕ ИССЛЕДОВАНИЯ» (Россия, г. Чтобы оплатить расходы, казенные учреждения принимают и исполняют бюджетные и денежные обязательства. Такие операции относят к санкционированию расходов бюджета.

Чтобы правильно организовать бухучет заработной платы, в локальных актах компании, определяющих учетную политику, перечисляются первичная документация, с помощью которой это будет происходить. Следует учесть, что после вступления в силу закона о бухучете от 06.12.2011 № 402-ФЗ предприятия не обязаны пользоваться едиными формами. Можно разрабатывать свои, отвечающие нуждам конкретного предприятия.

Отметим, что расходы на выплату суточных с 2019 года как и прежде относятся на подстатью 212 «Прочие несоциальные выплаты персоналу в денежной форме» КОСГУ. С 1 января 2019 года действуют обновленные инструкции по бюджетному учету, также коррективы внесли в действующий порядок формирования КОСГУ и Единый план счетов — инструкция № 162н. Также чиновники ввели новые пять федеральных стандартов. Все эти нововведения изменили правила ведения бухучета в казенных учреждениях.

Прежде чем охарактеризовать бухгалтерский учет в казенных учреждениях в 2019 году, рассмотрим понятие данного типа госучреждений. Это отдельный тип государственных и муниципальных организаций, созданный для выполнения госзаданий и муниципальных заданий или осуществления функций органов власти, финансируемый за счет средств соответствующего бюджета на основании бюджетной сметы

Обратите внимание, что изменения коснулись и Единого плана счетов — инструкция № 162н. Например, чиновники закрепили на законодательном уровне, какими бухгалтерскими операциями следует отражать движение ОС при передаче активов в аренду, доверительное управление или безвозмездное пользование

Все хозяйственные операции в бухгалтерском учете отражаются с помощью проводок. Начинающему бухгалтеру бывает трудно разобраться в них. Мы подготовили таблицы проводок с пояснениями на разные случаи.

Первичные документы, учитывающие перемещения сотрудников – это в первую очередь приказы (о приеме, увольнении, переводе на другую должность и пр.). На любого принятого в штат человека оформляется личная карточка и заводится персональный лицевой счет (формы Т-54 и Т-54а). Этот счет действует в течение года, туда заносятся сведения о начисленной и выданной зарплате, суммах удержаний и вычетов. Сведения поступают из внутренней документации.

Средства под отчет можно выдать двумя способами: наличными через кассу или на банковскую карту подотчетного лица. Выбранный способ закрепите в учредительных документах.

Счет 70 «Расчеты с персоналом по оплате труда»

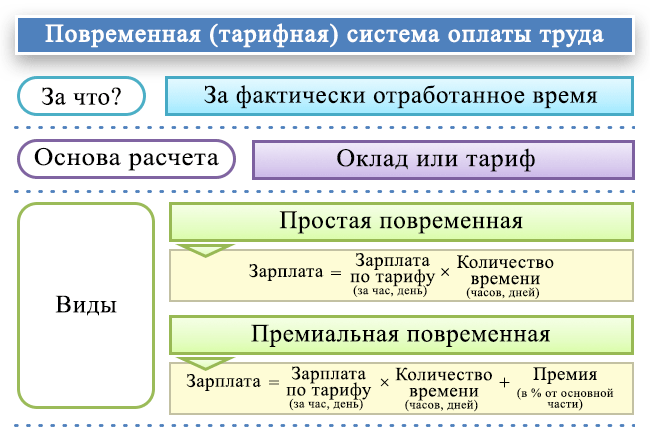

Повременная (повременно-премиальная) оплата труда чаще всего встречается в 2 следующих разновидностях:

- Когда зарплата считается исходя из месячного оклада работника (дополненного в установленном порядке премиями за результаты труда).

ЗАРПЛАТА = (ОП / РД) × ОД,

ОП — должностной оклад сотрудника, дополненный премиями при их наличии;

РД — количество рабочих дней в месяце, в который входит расчетный период;

ОД — отработанные дни в расчетном периоде.

- Когда зарплата считается исходя из тарифной ставки в расчете на 1 час или 1 день.

В этом случае для начисления заработной платы применяются формулы:

при почасовой оплате труда:

ЗАРПЛАТА = ЧТС × ОЧ,

ЧТС — часовая тарифная ставка по трудовому договору,

ОЧ — количество отработанных часов за отчетный период;

при ежедневной оплате труда:

ЗАРПЛАТА = ДТС × ОД,

где ДТС — дневной тариф по трудовому договору.

При этом в обоих случаях работник получает оплату выходных и праздничных дней:

- при выполнении работы в выходные и праздничные дни — по двойной тарифной ставке (ст. 153 ТК РФ);

- при отдыхе в такие дни — в соответствии с локальным нормативом (ст. 112 ТК РФ).

В рассматриваемом сценарии расчет зарплаты осуществляется с учетом того, что работодатель обязан установить месячные нормы (ст. 160, 162 ТК РФ):

- по времени работы;

- по выработке.

При выполнении норм, установленных работодателем, сотрудник в любом случае получает зарплату не меньше минимального размера оплаты труда, установленного в субъекте РФ (ст. 133 ТК РФ).

Теперь — о том, как начисляется заработная плата при сдельной схеме.

При сдельной зарплате, как и при втором варианте повременной оплаты труда, рассмотренном нами выше, работодатель также устанавливает месячные нормы рабочего времени и выработки. Превышение соответствующих норм может увеличивать сдельную зарплату:

- Пропорционально выработке.

Пример

За каждый следующий собранный телевизор Иванов получает по 1 000 рублей вне зависимости от объемов выработки.

- С применением прогрессивной шкалы.

Пример

Станочник Петров работает на заводе по производству крепежа в цехе по выпуску болтов. Он получает сдельную зарплату, по которой работодатель устанавливает норму по изготовлению: 100 болтов в течение 8 рабочих часов. При ее выполнении Петров получает 390 рублей (тариф — 3 рубля 90 копеек за 1 болт).

За каждые 50 следующих собранных болтов Петров получает по 10 рублей за штуку. За каждые 50, следующих за ними, — по 20 рублей. За каждый последующий болт — по 30 рублей.

В некоторых случаях может применяться и регрессивная шкала. Например, когда производственная модель предприятия требует от работников как можно более точного выполнения плановых показателей без их существенного превышения (как вариант, в целях повышения эффективности контроля над расходами по сырью и материалам).

Отдельная разновидность зарплаты — та, что выплачивается в период командировки работника (ст. 139, 167 ТК РФ). Изучим специфику ее расчета.

Оплата труда человека, находящегося в командировке, представляет собой особую разновидность зарплаты — средний заработок за время командировки.

СК — зарплата за период командировки в виде среднего заработка;

РДК — количество рабочих дней в рамках командировки;

СЗ = БАЗА / ОД,

БАЗА — сумма заработка работника за расчетный период;

ОД — количество отработанных за расчетный период дней.

За расчетный период принимается 12 месяцев, предшествующих дню выезда сотрудника в командировку.

МЕС — количество полных месяцев в расчетном периоде;

ОДНМ — количество отработанных дней во всех неполных месяцах трудовой деятельности в расчетном периоде;

КДНМ — количество календарных дней во всех неполных месяцах в расчетном периоде.

При расчете показателя РДК учитываются дни нахождения работника в пути (включая день выезда из своего города и день возвращения в него).

РВК = ДТ × РВ × 2,

ДТ — дневной тариф работника в соответствии с принятой системой оплаты труда (письмо Минтрудсоцзащиты России от 25.12.2013 № 14-2-337);

ДТ = ОКЛ / РДМ,

ОКЛ — оклад (с надбавками и премиями, если они предусмотрены договором) за месяц, в котором человек находился в командировке);

РДМ — количество рабочих дней в соответствующем месяце.

Кроме зарплаты в виде среднего заработка командированному сотруднику также выплачиваются суточные.

Узнать о том, как рассчитываются суточные, вы можете в статье «Размер суточных при командировках (нюансы)».

Как отразить в учете удержание стоимости питания из зарплаты сотрудников детского сада?

Вопрос аудитору

Сотрудники детского сада питаются на рабочем месте (т.е. учреждение оказывает услугу питания по коду вида финансового обеспечения 2).

Как отразить в учете удержание стоимости питания из зарплаты сотрудников, если зарплата начисляется только по коду вида деятельности 4?

Какие классификационные признаки счетов (КПС) необходимо использовать в проводках?

Бюджетные учреждения ведут бухгалтерский учет в соответствии с положениями следующих нормативных актов:

-

- инструкции, утв. приказом Минфина России

(далее – Инструкция № 157н);

- инструкции, утв. приказом Минфина России

(далее – Инструкция № 174н).

- инструкции, утв. приказом Минфина России

Доходы за оказанные услуги в рамках видов деятельности, предусмотренных уставными документами учреждения, начисляются по дебету счета 2 205 31 000

и кредиту счета 2 401 10 130 (

Инструкции № 157н, Инструкции № 174н).

Обязательства в сумме заработной платы, начисленной работникам учреждения, принимаются по кредиту счета 0 302 11 000 и дебету счетов 0 109 00 211, 0 401 20 211

( Инструкции № 157н,

Инструкции № 174н).

Удержание сумм из заработной платы отражается с применением счета 0 304 03 000

( Инструкции № 157н,

Инструкции № 174н).

Поскольку стоимость услуг питания удерживается из заработной платы сотрудников учреждения, которая начисляется в рамках субсидии на выполнение задания

(далее – КФО 4), для отражения операции в учете необходимо задействовать счет 0 304 06 000

(,

Инструкции № 174н).

Бюджетные учреждения при отражении рассматриваемых операций в разрядах 1 – 17 номера счета указывают значения в соответствии с

,

Инструкции № 157н,

Инструкции № 174н:

-

- у счетов 0 205 31 000, 0 401 10 100 – в разрядах 1 – 4 указываются раздел, подраздел классификации расходов бюджетов, в разрядах 5 – 14 – нули

(если иное не предусмотрено учетной политикой), в разрядах 15 – 17 – аналитическая группа подвида доходов бюджетов; - счетов 0 109 00 211, 0 302 00 000, 0 304 03 000, 0 304 06 000, 0 401 20 211 – в разрядах 1 – 4 указывается раздел и подраздел, в разрядах 5 – 14 –

нули (если иное не предусмотрено учетной политикой), в разрядах 15 – 17 – элемент вида расходов бюджетов.

- у счетов 0 205 31 000, 0 401 10 100 – в разрядах 1 – 4 указываются раздел, подраздел классификации расходов бюджетов, в разрядах 5 – 14 – нули

Таким образом, удержание стоимости питания из зарплаты сотрудников детского сада отражается в учете следующими записями:

одновременно:

одновременно:

Корреспонденции со счетом 0 201 11 000 применяются для корректировки остатка средств в разрезе источников финансового обеспечения при осуществлении некассовых

операций (без движения средств), если средства отражаются на одном лицевом счете. Порядок ведения учета и формирования отчетности для подобных ситуаций не

урегулирован, поэтому рекомендации, содержащиеся в этом материале, необходимо применять по согласованию с учредителем.

Немного о своем первом месте работы

Моим первым местом работы (1990г) стала бухгалтерия «Автотехснаба» (именно здесь я начинала с нуля). Бухгалтеры в то время, даже коммерческих предприятий, делились на категории. Лично я была второй категории. Никаких компьютеров у нас тогда не было, в типографии закупались бланки журналов- ордеров, различных ведомостей (регистры бухучета) и заполнялись вручную.

Итоговые суммы приходилось пересчитывать по нескольку раз, а «сальдовки» по материалам «крыжить» часами. И лишь расчетно-платежные ведомости по заработной плате передавались нами для обработки в Инженерно-вычислительный центр (один на весь район).

Для учреждений бюджетной сферы бухучет имеет очень большое значение. Ведь, благодаря ему, появилась возможность контролировать целесообразность проведения той или иной хозяйственной операции, соблюдать нормы и нормативы по расходованию денежных средств, трудовых и материальных ресурсов, утвержденных государственными или муниципальными органами.

А, владея имеющейся информацией учета, можно оперативно влиять на разного рода просчеты и недостатки в процессе финансовой и хозяйственной деятельности.

|

Содержание операции |

Дебет |

Кредит |

Сумма (рублей) |

|---|---|---|---|

|

Учтены расходы на покупку деталей для поведения модернизации |

4 106 Х1 310 |

4 105 36 440 |

120 000 |

|

Отражены затраты на монтаж деталей |

4 106 Х1 310 |

4 302 26 730 |

20 000 |

|

Увеличена стоимость машинного комплекса путем проведения модернизации |

4 101 ХХ 310 |

4 106 Х1 310 |

140 000 (120 000 20 000) |

Чтобы достоверно отразить информацию в бухгалтерской отчетности, в частности в балансе, в соответствии с рассмотренной выше классификацией некоторые счета обязательно должны иметь субсчета для конкретизации отражаемой на них информации. Рассмотрим правила корректной организации учета на примере некоторых счетов.

Так, счет 04 «Нематериальные активы» обобщает информацию и о самих нематериальных активах, и о НИОКР, но в балансе данные о материальных активах отражаются в одной статье, а сведения о НИОКР — в другой. Именно поэтому ведение учета нужно организовать таким образом, чтобы данные по НМА и НИОКР попадали на правильные субсчета, а также чтобы детализация счета 04 и детализация счета 05 соответствовали друг другу, так как они являются парными.

Счет 08 также обобщает информацию обо всех вложениях во внеоборотные активы, однако в балансе отдельными строками представлены материальные и нематериальные поисковые активы. Поэтому организации, разрабатывающей собственное месторождение, нужно позаботиться о том, чтобы данные, формирующие конкретную статью баланса, попадали на нужные субсчета. Также должна быть обеспечена корректная детализация счетов 02 и 05.

Статья баланса «Прочие внеоборотные активы» отражает информацию об активах, срок обращения которых превышает 12 месяцев. В нее, кроме всего прочего, должны быть включены расходы будущих периодов, срок использования которых превышает заданные 12 месяцев. Следовательно, аналитический учет по счету 97 необходимо организовать таким образом, чтобы информация о таких активах попадала на нужный субсчет.

Проводки по заработной плате

Начислена заработная плата, проводка в таблице:

| Дебит | Кредит | Обозначение операции |

| 08 | 70 | Начислен заработок работникам, при создании или приобретении внеоборотных активов |

| 70 | Начислен заработок основным работникам компании. | |

| 23 | 70 | Начислен заработок вспомогательным работникам предприятия. |

| 25 | 70 | Начислен заработок обще цеховым работникам организации. |

| 26 | 70 | Начислен заработок административно-управленческим работникам. |

| 29 | 70 | Начислен заработок обслуживающему персоналу. |

| 44 | 70 | Начислен заработок сотрудникам при реализации товара |

| 91 | 70 | Начислен заработок сотрудникам, занимающихся выбытием основных средств и материалов. |

| 20, 96 | 70 | Начислены отпускные сотрудникам компании (без создания резерва и с созданием резерва предстоящих платежей). |

| 20 | 70 | Начислена компенсация за неиспользованное время отдыха и выходное пособие при увольнении |

| 69 | 70 | Начислено пособие по листку нетрудоспособности. |

| 84 | 70 | Начислена материальная помощь, премия из прибыли компании |

| 84 | 70 | Начислены дивиденды участнику общества, когда он является работником компании |

| 97 | 70 | Начислен заработок работникам за счет расходов будущих периодов. |

| 99 | 70 | Начислен заработок сотрудникам, которые привлечены к ликвидации чрезвычайных последствий. |

Проводки по заработной плате

Если организация применяет ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы», то по мере получения работниками права на ежегодный оплачиваемый отпуск признается оценочное обязательство в сумме причитающихся работникам отпускных и страховых взносов с них. При этом вместо счета 70 (69 — по страховым взносам) используется счет 96 «Резервы предстоящих расходов». А при предоставлении отпуска (начислении отпускных) делается проводка: Дебет 96 Кредит 70 (69)

Если организация применяет ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы», то по мере получения работниками права на ежегодный оплачиваемый отпуск признается оценочное обязательство в сумме причитающихся работникам отпускных и страховых взносов с них. При этом вместо счета 70 (69 — по страховым взносам) используется счет 96 «Резервы предстоящих расходов». А при предоставлении отпуска (начислении отпускных) делается проводка: Дебет 96 Кредит 70 (69)

Отчетность

Правила заполнения и сдачи отчетности описаны в Инструкции 33н.

Бухгалтерская отчетность в бюджете ведется строго на основании Плана счетов, о котором говорилось выше – все требования к отчетности прописаны в соответствующей инструкции. Действует общепринятый принцип двойной записи для всех совершенных операций предприятия: каждое изменение состояния средств, находящихся на балансе учреждения, должно быть отражено, минимум, в двух разных счетах. Все операции отражаются только по факту их совершения (метод начисления), ценности и находящиеся на балансе активы учитываются отдельно.

Что касается сроков, то тут нет существенных отличий от обычного порядка бухучета.

Периодичность отчетности в бухгалтерском учете в учреждениях:

- 1 раз в квартал (1 апреля, 1 июля и 1 октября отчетного года);

- Годовая отчетность (1 января года, следующего за отчетным).

В бухгалтерском учете в бюджете отчетность заполняется исключительно в рублях с учетом копеек до двух знаков после запятой (использование других валют недопустимо согласно принципам работы с государственными деньгами). Документы должны быть подписаны руководителем и главным бухгалтером, а в некоторых случаях, руководителем финансово-экономической службы бюджетного учреждения (если таковая имеется на предприятии). Эти же лица несут ответственность перед государством.

Финансовая отчетность является конечным звеном в цепочке формирования бухгалтерского учета на предприятии.Налоговая отчетность (налоговые декларации) {amp}amp;#8212; конечным этапом в формировании налогового учета.

Финансовая отчетность представляет собой систематизированную информацию об экономическом состоянии организации на отчетную дату, об её имуществе, обязательствах, доходах и расходах , результате деятельности. Более подробно о финансовой отчетности можно узнать, ознакомившись с Положением по бухгалтерскому учёту «Бухгалтерская отчетность организации» (ПБУ 4/99).

Далее, будущему бухгалтеру просто необходимо разобраться , что же такое «План счетов», для чего нужны «бухгалтерские проводки», что значит «дебит», а что «кредит»? Без понимания этого просто невозможно стать настоящим бухгалтером. План счетов необходим на этапе обработки и систематизации информации.

И так, будем считать, что Закон «О бухгалтерском учете» и «Положение по ведению бухгалтерского учета в РФ » вы уже прочли, Налоговый кодекс открывали. Осталось только ознакомиться с какой-либо бухгалтерской программой. Без программного обеспечения в настоящее время уже невозможно представить ведение бухгалтерского учета. Если вы пока не знаете какой программный продукт выбрать- я рекомендую «1С: Предприятие».

С нуля стать хорошим специалистом не так трудно, как может показаться на первый взгляд.

Далее, будущему бухгалтеру просто необходимо разобраться , что же такое «План счетов», для чего нужны «бухгалтерские проводки», что значит «дебит», а что «кредит»? Без понимания этого просто невозможно стать настоящим бухгалтером. План счетов необходим на этапе обработки и систематизации информации.

Начисление зарплаты в казенном учреждении проводки в 2020 году

Отразите этот перенос в через «Финансовый результат прошлых отчетных периодов» на основании Бухгалтерской справки (). Данные об изменении остатков по счетам в отчетность 2020 года уже не попадут — будут скорректированы только остатки на 01.01.2020 в отчетности 2020 года.

В частности, для начисления зарплаты бухгалтеру нужно использовать следующие коды КОСГУ: 211 — «Заработная плата»: сюда необходимо отнести расходы на все выплаты денежных средств в соответствии с договорными обязательствами; кроме этого, здесь отражают различные удержания из начисленной зарплаты сотрудника (членские профсоюзные взносы, НДФЛ, возмещение морального вреда, причиненного работником, алименты и пр.); 212 — «Прочие выплаты»: используется для начисления расходов на оплату не относящихся к зарплате дополнительных выплат, компенсаций (например, суточных при служебных командировках, компенсаций за использование автомобиля и пр.)

Расчет заработной платы различных категорий работников на предприятии

Экономический смысл деятельности любого предприятия – получение максимально возможной прибыли посредством своей коммерческой деятельности. Осуществляют данную деятельность сотрудники данной структуры. Очевидно, что учет и оплата труда – это те бухгалтерские операции, без которых не обходится ни одна организация, чем бы она не занималась.

В последние годы законодатели и контролирующие органы особенно пристально стали отслеживать полноту и правильность этих выплат и начислений

Сейчас особенно важно делать всё максимально грамотно и своевременно. Значительно возросла ответственность, которую законодательство возлагает на сотрудников бухгалтерии в учете кадров

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 288 16 73 (Москва)

+7 (812) 385 57 31 (СПБ)

8 (800) 550 47 39 (Остальные регионы)

Это быстро и бесплатно!

Это быстро и !