Проводки в бухгалтерском учете управляющей компании

Далее разберем проводки, которые чаще всего встречаются в учете управляющих компаний. Для удобства распределим их на 2 участка учета, обозначенных ранее:

- Приобретение ресурсов:

- Д20 К60 – приобретена электроэнергия, водные ресурсы и др. у поставщиков;

- Д19 К60 – отражен НДС по приобретенным ресурсам;

- Д68 К19 – НДС принят к вычету;

- Д60 К51 – перечислены денежные средства в счет оплаты приобретенных ресурсов;

- Оказание услуг жилищно-коммунального характера:

- Д62 К90/1 – выставлены счета собственникам жилья;

- Д 90/2 К20 – отражена себестоимость оказанных услуг;

- Д90/3 К68 – начислен НДС;

- Д51 К62 – поступили средства от собственников;

- Д60 К62 – зачет средств, которые поступили напрямую от собственников к поставщикам ресурсов.

Указанные проводки применимы для бухгалтерского учета тех управляющих компаний ЖКХ, которые находятся на ОСНО. В учете в УК при УСН, проводок Д68 К19 и Д90/3 К68 не будет.

Что касается льгот по НДС для управляющих компаний, находящихся на ОСНО, они отражаются в учете следующим образом — Д20 К19 – НДС по приобретенным ресурсам отражен в составе их себестоимости (проводок Д68 К19 и Д90/3 К68 при этом также не будет).

Перечисленные выше проводки наиболее часто встречаются в учете управляющих компаний, однако, конечно же, только ими бухгалтерский учет в управляющих компаниях не ограничивается. При возникновении вопросов по другим объектам учета, бухгалтер может обратиться к Инструкции к плану счетов, являющейся частью упомянутого выше Приказа Минфина РФ №94н.

Хотите узнать, какая управляющая обслуживает дом? Перейдя по , узнаете, как это можно сделать! Также у нас есть статьи о том, как отказаться от УК и сменить ее, может ли сама УК отказаться от обслуживания дома, как зарегистрировать УК в ГИС после передачи дома от застройщика, а также о предоставлении и раскрытии информации. Наверняка полезными для вас станут и публикации на тему:

- имеет ли право УК отключать электроэнергию за долги;

- кто проверяет управляющие организации;

- ежегодный отчет перед собственниками;

- деятельность и полномочия УК;

- обязанности УК и услуги.

Распределение обязанностей

Обязанности и бухгалтера, и главного бухгалтера в ЖСК утверждаются в должностной инструкции, которая разрабатывается индивидуально руководством каждой организации. Компетенции и обязанности сотрудников должны быть отражены в трудовом договоре.

Главный бухгалтер

Пример должностной инструкции для главного бухгалтера в жилищном кооперативе:

- Бухгалтер руководствуется Конституцией РФ и уставом ЖСК, а также постановлениями начальства и общими решениями.

- Сотрудник должен иметь соответствующее образование.

- Сотрудник назначается и увольняется указом главы правления.

- Прием и сдача дел проводится после ревизии, осуществляемой специальной комиссией.

- Если сотрудник временно отсутствует, то вместо него приказом руководства назначается один из сотрудников ревизионной комиссии или один из сотрудников правления.

Обязанности главного бухгалтера в ЖСК следующие:

- Организовать финансовый учет Кооператива и контролировать расход ресурсов и сохранность имущества.

- Разработать учетную политику.

- Организовать работа по счетам и документам.

- Контролировать корректное ведение учета и отчетности в Кооперативе.

- Вести учет имущества и поступающих средств.

- Рассчитывать начисление платежей для членов предприятия.

- Контролировать правильное оформление документов.

- Анализировать хозяйственную деятельность Кооператива.

- Предупреждать расход средств и растраты.

- Оформлять материалы по хищениям и недостачам.

- Способствовать накоплению средств на счете.

- Размещать свободные средства на банковских депозитах.

- Обеспечивать штатную дисциплину.

- Разрабатывать и внедрять плановую и учетную документацию.

- Разрабатывать бухгалтерский баланс и другую отчетность, подавать документы в специальные органы.

- Вести прием жильцов дома четыре раза в месяц по 2 часа в установленное Правлением Кооператива время в помещении правления ЖСК.

- Оказывать методическую помощь управлению Кооператива касательно финансового учета.

- Повышать квалификацию.

Что делать, если за финансы отвечает один сотрудник?

Ведение бухгалтерии может быть поручено и главному бухгалтеру в ЖСК. Если в ЖСК только один сотрудник бухгалтерии, то его обязанности идентичны обязанностям главного бухгалтера.

Вдгб – учет в управляющих компаниях жкх

Данный этап основной во всей деятельности бухгалтерской службы управляющей компании.

В целом он не отличается от действий бухгалтеров обычной коммерческой организации: учет ведется непрерывно, каждый факт хозяйственной деятельности оформляется первичным документом и отражается в регистрах учета двойной записью – или, проще говоря, проводкой, о которых более подробно будет рассказано позже. Составление отчетности. Состав бухгалтерской отчетности, который составляет управляющая компания, совпадает с пакетом отчетности любой коммерческой организации: Бухгалтерский баланс, Отчет о финансовых результатах и др. Состав отчетности утвержден Федеральным законом №402-ФЗ «О бухгалтерском учете». Кроме бухгалтерской отчетности, необходимо также вовремя составлять и сдавать статистическую отчетность. Перечисленные этапы составляют целостный процесс ведения бухгалтерского учета в управляющей компании.

Бухгалтерский учет для тсж и жкх. формирование проводок

Это быстро и бесплатно!

- Как вести бухучет в управляющей компании ЖКХ?

- УСН или ОСНО – какой режим налогообложения выбрать управляющей компании?

- Проводки в бухгалтерском учете управляющей компании

- Управляющая компания ЖКХ: ОКВДЭ

Как вести бухучет в управляющей компании ЖКХ? Деятельность управляющей компании чаще всего сводится к двум процессам: приобретение ресурсов у поставщиков и последующая перепродажа их жальцам. Первый процесс образует кредиторскую задолженность и расходы организации, второй – дебиторскую задолженность и доходы.

Бухучет в ук, порядок оплаты коммунальных услуг в тсж

ОСНО – наиболее простая в применении. Но следует учитывать, что применение такой системы обуславливает достаточно высокое налоговое беремя. Организация является плательщиком налога на прибыль и НДС.

- численность работников компании не достигает 100 человек;

- доходы в отчетном периоде не превышают 60000000 рублей;

- стоимость основных фондов, состоящих на балансе организации, не достигла 100000000 рублей.

Избрав «упрощенку», компания получает освобождение от обязательства уплаты налога на прибыль по ставке 20% и НДС.

Принципы бухгалтерского учета в жкх

Расчеты с поставщиками и подрядчиками»,76 «Расчеты с разными дебиторами и кредиторами» Списание затрат по управлению общим имуществом за счет средств целевого финансирования 86 «Целевое финансирование» 20 «Основное производство»,26 «Общехозяйственные расходы» и др.

Учет предпринимательской деятельности ТСЖ ведется в обычном порядке с использованием счета 90 «Продажи». Налогообложение ТСЖ при УСН в 2017 году При определении доходов при УСН не учитываются, в частности, доходы, полученные в рамках целевого финансирования (пп. 1 п. 1.1 ст. 346.15, пп. 14 п. 1 ст.

251 НК РФ) и целевых поступлений (п. 2 ст. 251 НК РФ).

Специфика работы бухгалтера жкх

Ставка данного налога составляет 6% для объекта обложения «доходы» и 15% для объекта обложения «доходы минус расходы».

Особенность налогового учета при применении данного специального режима заключается в определении доходов и расходов кассовым методом, то есть по моменту поступления денежных средств и списания их с расчетного счета.

Для того, чтобы выбрать, какой режим налогообложения экономически целесообразен для вашей управляющей компании, обратите внимание на ее финансовые результаты. Если компания чаще всего находится в убытке, то, скорее всего, наиболее выгодно будет применение УСН «доходы минус расходы», так как платить придется только так называемый минимальный налог: 1% от доходов за период

Только учитывайте, что финансовые результаты, исчисленные по кассовому методу, могут значительно отличаться от прибыли/убытка по методу начисления

Если компания чаще всего находится в убытке, то, скорее всего, наиболее выгодно будет применение УСН «доходы минус расходы», так как платить придется только так называемый минимальный налог: 1% от доходов за период. Только учитывайте, что финансовые результаты, исчисленные по кассовому методу, могут значительно отличаться от прибыли/убытка по методу начисления.

Как работает бухгалтерия в жкх

Управляющая компания работает, регулируя различного рода вопросы, связанные с жилищно-коммунальными услугами, текущего, капитального ремонта. В основном многоквартирные дома находятся под ведением таких организаций. Имеются специфические требования, нюансы для налогового, бухгалтерского учета в ЖКХ. Ряд особенностей включает расходную структуру, расчетные разновидности, сфера деятельности компании, ведущей контроль за домом.

Важно понимать, что вести контроль организации обсуживающей жилищно-коммунальную сферу непросто, ввиду нюансов разнообразия поступлений, расчетов, специфики налогообложения. Бухучет в жилищно-коммунальном хозяйстве не регулируется нормативными актами специфического характера

Подчинение происходит установленным правилам, методике, законам для прочих сфер. Подобные организации имеют право самостоятельно разрабатывать способы управления, необходимо только закрепить их в учетной политике.

В основе деятельности лежит два варианта приобретение ресурсов, реализация жильцам. Ввиду этого возникают дебиторская, кредиторская задолженности. Именно поэтому составленная учетная политика крайне необходима, требует составления. Свод правил, определяющих учетные тонкости активов, обязательств, расходов, прибыли. Учетные вопросы жилищно-коммунального хозяйства четко, полностью отражаются политикой.

На основании того, что выбирают собственники осуществляется деятельность по форме управления. Есть товарищество жилья и управляющая компания. Порядок бухучета у каждого свой. Основной перечень вопросов, решающихся организацией:

- учет расчета с поставками жилищно-коммунального хозяйства, по налогам, с контрагентами, собственниками;

- учет материалов, начислений на труд, доходов, расходов.

Материалы фиксируются проводкой Дт 10, накладной. Оформляется счет о поступлении, списании. Затраты отражаются проводкой Дт 20. При присутствии ведения УК нескольких домов фиксируются все сведения, заполняются несколько подразделений. Издержки, прочее указываются в общехозяйственных расходах.

Бухгалтерия для начинающих от А до Я

Разрабатывая учетную политику УК ЖКХ, ориентируются на и ст. 313 НК РФ. Учетные политики бухгалтерского и налогового учета не совпадают, однако имеют общий подход:

- Учетную политику разрабатывает главный бухгалтер или иное уполномоченное лицо.

- Руководитель вводит политику в действие указом.

- Предполагается последовательность использования от периода к периоду.

- Предполагаются требования о подаче учетных данных своевременно и в полной мере.

- Имеются и иные допущения – имущественной обособленности, непрерывности деятельности, сохранение учетных принципов, временной определенности фактов хозяйственной деятельности.

- Обязательные атрибуты: рабочий план счетов, формы первичных документов и учетных регистров.

В учетную политику могут быть включены иные организационные аспекты: применяемые для учета программные продукты, инструкция о порядке хранения и защиты учетных данных.

При учете имущества и обязательств ЖКХ нужно вести раздельный учет расходов и доходов по видам. Доходы предприятия ЖКХ получают в виде оплаты за квартиру и коммунальные услуги. Эти поступления учитываются на отдельных аналитических счетах и начисляются на владельцев квартир проводкой Дт 76 Кт29.

Затраты по ЖКХ надо учитывать не как общехозяйственные, а как основные. Собирательно-распределительный счет №26 применяется в УК как счет для учета расходов по иной деятельности.

Затраты на управление домом следует отразить на счете №20, это позволяет сэкономить на НДС. Для этого в учетной политике фирмы прописывают пункт о том, что управление домом – обособленная услуга.

Расходы предприятия группируются:

- Заработная плата с отчислениями на социальные нужды, Дт 29/1 Кт 70,69.

- Обслуживание хозяйства: уборка мусора и снега, очистка территории и крыш, места общего пользования (освещение, отопление, уборка), затраты на безопасность и т.д.

- Ремонт.

- Другие затраты.

Организации в сфере ЖКХ могут работать как по общей, так и по упрощенной системе налогообложения. Наиболее проста в применении ОСНО, однако, применение такой системы учета повлечет за собой довольно высокое налоговое бремя. Фирма выплачивает налог на прибыль и НДС.

Основной массе фирм больше подходит УСН. При такой системе учета компания не платит налог на прибыль и НДС, но облагается налогом, предусмотренным УСН и составляющем 15% при обложении доходов и расходов, либо 6% при обложении только доходов.

Этот вариант предпочтителен если:

- Сотрудников в организации не более 100.

- В отчетном периоде доходы не более 60 млн. рублей.

- Стоимость фондов на балансе организации не более 100 млн. рублей.

Финансовый учет для ЖКХ не регламентирован специальными законами. Организация, особенно начинающая свою деятельность, должна сама разработать порядок бухучета, основываясь на общих принципах ПБУ, поясняющих письмах Минфина и ФНС.

Затраты на основное производство

Теперь бухгалтер вплотную подошел к формированию, пониманию принципов формирования счета 20 “Основное производство”. И опять распространенный вопрос: как организовать учет на счете 20? Все будет зависеть от объема услуг и работ, который обусловлен количеством обслуживаемых домов. Перечислим наши расходы:

– расходы на приобретение коммунальных ресурсов;

– расходы на содержание общего имущества в МКД;

– расходы на благоустройство территорий;

– расходы на проведение текущего ремонта ;

– расходы на выполнение капитального ремонта;

– расходы на оказание дополнительных услуг.

——————————–

Обособить в учете расходы на проведение текущего ремонта необходимо в ситуации, когда УК применяет освобождение от уплаты НДС, предусмотренное пп. 30 п. 3 ст. 149 НК РФ, когда относит плату собственников помещений за текущий ремонт к средствам целевого финансирования на основании пп. 14 п. 1 ст. 251 НК РФ (особенно если создается фонд текущего ремонта, который используется на финансирование работ раз в три года – пять лет). В иных случаях операции по текущему ремонту можно присоединить к операциям по содержанию общего имущества в МКД.

Для УК, обслуживающих много домов, удобнее всего именно такая укрупненная группировка. Для небольших УК и ТСЖ группировка может быть более детальной, учитывающей адрес конкретного дома.

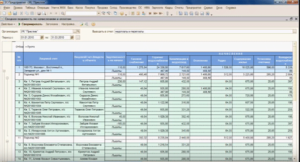

Типовая конфигурация программы “1С” предлагает к счету 20 два субконто: “Номенклатурные группы” и “Статьи затрат”.

Для крупных УК номенклатурными группами могут быть расходы, которые мы уже перечислили, либо стандартные статьи затрат – материальные затраты, затраты на оплату труда, отчисления на социальные нужды, амортизация, прочие расходы.

Для ТСЖ и небольших УК удобнее ввести в справочник номенклатурных групп адреса обслуживаемых домов, а перечисленные расходы – в справочник статей затрат. Последний справочник будет более подробным, например необходимо разбить расходы на приобретение коммунальных ресурсов по видам ресурсов, а расходы на содержание общего имущества – конкретизировать. Именно такое составление справочников позволит формировать затраты по определенному дому, не прибегая к дополнительным программным средствам.

УСН или ОСНО – какой режим налогообложения выбрать управляющей компании?

Общая система налогообложения может применяться любыми организациями и, с точки зрения простоты, наиболее приемлема.

Общая система налогообложения может применяться любыми организациями и, с точки зрения простоты, наиболее приемлема.

Однако налоговое бремя, которое ложится на компанию в данном случае, достаточно высокое – организации нужно уплачивать налог на прибыль по ставке 20% и налог на добавленную стоимость.

При уплате последнего, управляющие компании имеют преимущество перед другими коммерческими организациями: согласно положениям статьи 149 Налогового Кодекса РФ, коммунальные услуги, оказываемые населению и услуги ремонта, оказываемые УК с привлечением сторонних подрядчиков, освобождаются от налогообложения НДС.

Однако данные законодательные нормы на практике практически не дают экономии: в первом случае это невозможно, так как коммунальные услуги оплачиваются по единым тарифам, и управляющие компании фактически на них не зарабатывают (поэтому налоговая база по НДС равна 0).

Во втором случае арбитражная практика такова: налоговые органы считают, что не подлежит обложению НДС только тот доход от ремонта, сумма которого равна расходу – суммам, уплаченным сторонним организациям.

Такая точка зрения поддерживается судами, поэтому теоретическая экономия на практике оборачивается только лишними спорами с регулирующими органами.

Справка! Вследствие вышеперечисленного можно сделать вывод, что для управляющей компании зачастую выгоднее применение УСН.

Упрощенная система налогообложения УК может применяться в следующих случаях:

- доходы компании за период не превышают 60 млн рублей;

- в штате организации не должно быть больше 100 человек;

- балансовая стоимость основных средств компании – менее 100 млн рублей.

На практике для управляющей компании данные условия выполнимы.

Перейти на УСН можно, написав соответствующее заявление в налоговую инспекцию до 31 декабря.

Организации, применяющие данный режим, освобождаются от уплаты налога на прибыль и налога на добавленную стоимость, вместо этого они перечисляют в регулирующие органы налог, уплачиваемый в связи с применением УСН.

Ставка составляет 6% для объекта обложения «доходы» и 15% для объекта обложения «доходы минус расходы». Особенность налогового учета при применении данного специального режима заключается в определении доходов и расходов кассовым методом, то есть по моменту поступления денежных средств и списания их с расчетного счета.

Чтобы выбрать, какой режим налогообложения экономически целесообразен для вашей управляющей компании, обратите внимание на ее финансовые результаты. Совет! Если компания чаще всего находится в убытке, то, скорее всего, наиболее выгодно будет применение УСН «доходы минус расходы», так как платить придется только так называемый минимальный налог: 1% от доходов за период

Совет! Если компания чаще всего находится в убытке, то, скорее всего, наиболее выгодно будет применение УСН «доходы минус расходы», так как платить придется только так называемый минимальный налог: 1% от доходов за период.

Учитывайте, что финансовые результаты, исчисленные по кассовому методу, могут значительно отличаться от прибыли/убытка по методу начисления.

Как провести бухучет в управляющей компании

Проводки бухгалтерского учета в УК ЖКХ зачастую касаются только двух действий:

- Покупка ресурсов у снабжающих компаний.

- Продажа ресурсов жителям домов.

При первом действии бухгалтеры формируют кредиторскую задолженность и расходы УК, при втором – дебиторскую задолженность и прибыль. Поэтому бухучет в ЖКХ лучше вести следующим образом – создать учетную политику. Под таковой подразумевается нюансы учета активов и обязательств, прибыли и убыли. Чем правильнее и вернее будут составлены проводки учета, тем элементарнее будет работа бухгалтеров. Зачем это нужно – ясно, а вот что она должна в себя включать немного подробнее. Это учет следующих операций:

- расчеты с компаниями, предоставляющими ресурсы;

- расход материалов;

- расчеты с жильцами-покупателями КУ;

- доходов и расходов;

- зарплаты исполнителям;

- расчеты налогов;

- расчеты по другим контрагентским договорам.

Все основные положения, которые помогают правильно вести политику бухучета в управляющей компании ЖКХ при расходах и доходах, есть в Положении по бухгалтерскому учету 1/2008. Помимо бухучета управляющая компания ведет и налоговый учет в коммунальном хозяйстве, политика которого соответствует критериям Налогового Кодекса России.

План счетов необходим непосредственно для осуществления бухучета, потому к такой деятельности подходят со всей ответственностью. Рабочий план создают на основе законодательного акта министерства финансов. Необходимо вводить в план лишь счета, которые в реальности используются УК. А, например, проводки, касающиеся животных и другие подобные, не включать.

Во многих случаях управляющие компании для ведения бухучета используют унифицированную форму, которая согласована с Госкомстатом. Но с 2013 года ее можно и не использовать. В любой ситуации УК утверждают свои формы в учетной политике. Образцы можно бесплатно найти в интернете.

Учетную политику, план счетов и формы учета необходимо оформить одним приказом, который подписывает руководство УК и главбух. Подобный акт следует каждый год переписывать, поскольку законы меняются и учетная политика устаревает.

Вестись бухгалтерская отчетность предприятий должна без перерывов, регулярно, все действия отражаются проводками, о которых будет рассказано ниже, и первичных документах. Бухгалтерами должна составляться отчетность в соответствии с необходимым стандартом, который записан в ФЗ «О бухгалтерском учёте». Помимо этого подсчитывается и статистика. Описанные выше процессы учетной политики в обязательном порядке ведутся в бухгалтерии УК.

Учет расходов ТСЖ

Встречаются советы для ТСЖ вести учет произведенных расходов на счете 96 “Резервы предстоящих расходов”, но они ошибочны. Снова обратимся к Инструкции по применению Плана счетов.

Счет 96 “Резервы предстоящих расходов” предназначен для обобщения информации о состоянии и движении сумм, зарезервированных в целях равномерного включения расходов в затраты на производство и расходы на продажу.

Казалось бы, написано точно для ТСЖ. Но читаем дальше. Фактические расходы, на которые был ранее образован резерв, относятся в дебет счета 96 “Резервы предстоящих расходов” в корреспонденции, в частности, со счетами 70 “Расчеты с персоналом по оплате труда” – на суммы оплаты труда работникам за время отпуска и ежегодного вознаграждения за выслугу лет; 23 “Вспомогательные производства” – на стоимость ремонта основных средств, произведенного подразделением организации, и др. А это не что иное, как оценочные обязательства, отражаемые в учете по правилам ПБУ 8/2010 “Оценочные обязательства, условные обязательства и условные активы” . Этот бухгалтерский стандарт не распространяется на социально ориентированные некоммерческие организации. ТСЖ, как и все остальные организации, должно отражать оценочные обязательства на счете учета резервов предстоящих расходов. Выбрать для учета обычных расходов счет учета резервов нельзя.

——————————–

Утверждено Приказом Минфина России от 13.12.2010 N 167н.

Согласно Инструкции по применению Плана счетов для обобщения информации о движении средств, предназначенных для осуществления мероприятий целевого назначения, используется счет 86 “Целевое финансирование”. Средства целевого назначения, полученные в качестве источников финансирования тех или иных мероприятий, отражаются по кредиту счета 86 “Целевое финансирование” в корреспонденции со счетом 76 “Расчеты с разными дебиторами и кредиторами”. Использование целевого финансирования отражается по дебету счета 86 “Целевое финансирование” в корреспонденции со счетами 20 “Основное производство” или 26 “Общехозяйственные расходы” (при направлении средств целевого финансирования на содержание некоммерческой организации), 83 “Добавочный капитал” (при использовании средств целевого финансирования, полученных в виде инвестиций). Значит, ТСЖ собирает все затраты на уставную деятельность по управлению МКД на счетах 20 и 26 точно так же, как это делается в коммерческих УК. Но затем вместо признания выручки оно отражает использование средств целевого финансирования.

Практикующие бухгалтеры ТСЖ опасаются использовать счета учета затрат, обосновывая это тем, что товарищества ничего не производят и не реализуют, в результате учет организуется без использования счетов учета затрат – только на счете 86. Такой подход представляется методологически неверным.

ОСНО или упрощенка

Общая система налогообложения (ОСНО) больше подходит из-за своей простоты для всех управляющих компаний. Но довольно большой размер налога на доход – 20 процентов и НДС делают подобный вид не очень выгодным. При выплатах НДС на ОСНО УК имеют льготы в сравнении с другими организациями коммерческого толка, поскольку в соответствии с налоговым законодательством КУ, которые предоставляют жильцам, и ремонтные работы с нанятым учетным персоналом не облагается НДС.

Но нормативы законодательства в реальности не предоставляют никаких экономических выгод управляющим организациям коммунального хозяйства. При покупке ресурсов это невозможно, поскольку приобретение осуществляется по единому тарифу, поэтому налоговая база на НДС равняется нулю. При предоставлении платных услуг собственникам и нанимателям не взимается НДС лишь в ситуации, когда прибыль равна расходам подрядчикам.

Поэтому часто выгодно применять упрощенную систему налогообложения, но есть и ограничение на ее использование:

- если прибыль превышает 60 млн. рублей, то упрощенка невозможна;

- если коммунальная компания имеет в штатном расписании более 100 человек, то подобное УСН также невозможно;

- нельзя воспользоваться упрощенкой и при стоимости основных средств меньше чем 100 млн. рублей.

Но в реальности большинство УК соответствуют данным для УСН. Сделать упрощенку основной формой при налогообложении можно в налоговой службе, необходимо только написать надлежащее заявление до конца года. При УСН компании освобождают от НДС и налога на прибыль, но при этом уплачивается налог, который необходим для этого режима.

Для раздела «доходы» размер этого налога равен 6 процентам, а для раздела «доходы минус расходы» — 15 процентов. Особенностью этой формы налогообложения является установление прибыли кассовым методом, это значит, что доход определяется только по приходу денег и их убытию со счета УК.

Для выбора системы следует учитывать и сопоставить доходы и расходы управляющим компаниям по коммунальным услугам бухгалтерской службой. Когда они зачастую находятся в минусе, то выгоднее использование налогообложение УСН «доходы минус расходы», потому что оплачивать нужно будет лишь минимальные сборы в размере одного процента от прибыли за конкретный промежуток времени. Но также стоит учесть, что подобные цифры могут и сильно разниться с доходами-расходами по методу начисления.

Основа УСН и бухгалтерского учета ТСЖ

Сущность УСН заключается в том, что учет осуществляется через проверку расчетного счета. На него поступают денежные средства, затем списываются. Для этого применяются следующие документы: оприходование, платежное поручение, декларация. Чтобы выбрать действующую форму налогообложения, требуется проанализировать результаты финансовой деятельности. Если организация работает на основе убытков, то лучше выбрать УСН и платить 1%.

Товарищество собственников – это форма некоммерческого управления многоквартирного дома, создающаяся для эффективного содержания жилья в чистоте, технических нормах. Учет осуществляется по типу УК, поступление происходит следующим образом:

- взносы жителей;

- поступление финансов для определенных целей, дотаций;

- дополнительный доход от предпринимательской деятельности.

Подобная форма собственников жилья не ставит за основу получить прибыль, поэтому реализуется с нулевыми финансовыми результатами и оформляется по смете. Это происходит только если нет дополнительного дохода от деятельности. Комиссии не взимаются и налогов нет, поэтому в учете дополнительные средства, членские взносы отражаются как целевые средства.

Проводки управляющей компании имеют две структуры. Первая подразумевает приобретение ресурсов, которые отражаются пунктами Д 20, Д 19, Д 68, Д 60. Вторая оказывает услуги ЖКХ и вписывается графами Д 62, Д 90/2, Д 90/3, Д 51, Д 60. Эти проводки указываются общей системой налогообложения. Их необходимо указывать на основании Положений, Приказов утвержденных законодательной базой РФ.

Коды деятельности для УК

При регистрации необходимо определиться с видом деятельности, указанным в классификаторе. ОКВЭД присутствует в любом предприятии или компании, так как служит осведомлением для регистрирующих и налоговых органов о том, чем занимается организация. ОКВЭД в данном случае звучит как управление деятельностью жилого фонда, нельзя путать с недвижимым имуществом и его управлением. Хоть последнее включает несколько подпунктов, но верным остается первый вариант. Организация ведения бухгалтерии простой процесс, который требует особой подготовки, но при выполнении систематически, непрерывно одного свода действий он становится весьма простым, понятным, легким.

Общие правила и особенности ведения учетных документов в Жилкомхозе

Управляющая компания является коммерческой организацией, созданной для управления многоквартирным домом и его содержания в надлежащем состоянии (об обязанностях ЖКХ по содержанию и ремонту жилья можно узнать здесь). Чаще всего УК также осуществляет посредничество между собственниками жилья и организациями, снабжающими ресурсами.

Собственники жилья сами выбирают форму управления УК или ТСЖ. Бухгалтерский учет в организациях ЖКХ не имеет специальной законодательной базы. Организации сами составляют локальный нормативный документ – учетную политику компании на основе норм ПБУ, рекомендаций и разъясняющих писем Министерства Финансов.

МПЗ

Учет МПЗ производят в соответствии с нормами ПБУ 5/01 и осуществляют с использованием счета 10 «Материалы». Поступление МПЗ фиксируется проводкой Дт 10 Кт 60 (71), списание — Дт 20 (25, 26) Кт 10 и оформляется требованием-накладной.

Затраты

Учет расходов производят на основании ПБУ 10/99 (утв. приказом Минфина от 06.05.1999 № 33н). Затраты на ремонт и обслуживание домового имущества, фиксируются в Дт 20 счета в корреспонденции со счетами расчетов с поставщиками, подотчетными лицами и т. д., проводками Дт 20 Кт 10 (60, 68, 69, 70, 71, 76 и пр.). Если подразделений в УК несколько, то расходы учитывают для каждого подразделения и каждого дома.

Затраты, которые относятся к управлению каждым структурным подразделением, собираются на счете 25 «Общепроизводственные расходы» по статьям расходов: амортизация, оплата труда, страховые взносы, аренда и пр. Все управленческие издержки на обслуживание аппарата управления относятся в дебет счета 26 «Общехозяйственные расходы».

По итогам месяца сальдо 25 и 26 счета закрывается в Дт 20, а 20 распределяется в себестоимость продаж Дт 90.2.

Взаиморасчеты

Поскольку видов взаиморасчетов несколько: с владельцами жилья, с фирмами, снабжающими различными ресурсами, их бухгалтерский учет различается. Самый часто встречающийся из них закреплен в п. 6.2 ст. 155 ЖК РФ, когда УК является стороной договора о возмездном оказании услуг. В таком случае все средства, поступающие от владельцев квартир, относят к выручке организации, а выплаты за услуги и ресурсы сторонних фирм – к затратам.

Если компания получает целевые денежные средства из бюджета, например, на капитальный ремонт, то данные расчеты фиксируются на 86-м счете «Целевое финансирование».

Проводки:

- Дт 50 (51) Кт 86 — получены целевые ДС из бюджета.

- Дт 20 Кт 10 (60) — списаны материалы (получены услуги) на выполнение целевых работ.

- Дт 86 Кт 20 — фактически понесенные издержки отражены в составе целевых средств.