Сроки уплаты страховых взносов в 2020 году

Порядок уплаты страховых взносов за обособленные подразделения зависит от того, какими полномочиями они наделены. Подразделение перечисляет страховые взносы в свою налоговую инспекцию, если оно самостоятельно начисляет выплаты сотрудникам. О том, что организация наделила филиал, представительство или другое подразделение такими полномочиями, сообщите в налоговую инспекцию головного отделения в течение одного месяца. Если выплаты и вознаграждения сотрудникам подразделения начисляет головное отделение, то взносы за них оно перечисляет в инспекцию по своему местонахождению (подп. 7 п. 3.4 ст. 23, подп. 11 ст. 431 НК РФ).

- 28 апреля. При этом понедельник 30 апреля станет нерабочим, и отдыхать мы будем с 29 апреля по 2 мая включительно;

- 9 июня. За счет этого июньские праздники продлятся три дня: с 10 по 12 июня включительно;

- 29 декабря. Такой перенос приведет к тому, что новогодние каникулы-2020 начнутся уже 30.12.2020.

Копейки в расчетах: округлять или нет?

7 ст. 346.21, п. 3 ст. 346.23 НК РФ). Отчетные периоды по единому налогу на УСН — квартал, полугодие и девять месяцев. Авансовые платежи по «упрощенному» налогу нужно перечислить не позднее 25-го числа первого месяца, следующего за отчетным периодом (то есть, квартала, полугодия и девяти месяцев).

Что делать с копеечными расхождениями при учете налогов и взносов

- взыскивают недоимки и пени, выписывают штрафы.

- принимают и проверяют отчетность по страховым взносам за работников в 2020 году;

- контролируют своевременность и полноту перечислений страхового обеспечения;

Обязательно прилагаются документы о рождении, усыновлении либо получении опеки над детьми. Родители, которые воспитывают детей в одиночку, имеют право получать вычет на ребенка в удвоенном размере. Но такое право возникает, если второго родителя фактически нет умер, объявлен без вести пропавшим.

Первым делом надо выбрать ставку налога — 13 или 30 процентов. Она зависит от того, является получатель налоговым резидентом или нет. Резидентство определяется продолжительностью непрерывного проживания на территории России. Это правило не распространяется на военнослужащих, а также государственных служащих, командированных за пределы страны.

Минфин напомнил правила округления НДФЛ налоговым агентом

Вопрос округления НДФЛ очень часто интересует большинство налогоплательщиков. Это связано с тем, что в процессе подсчета налогов редко выходит целое число, то есть часто суммы получаются с копейками. Если ответить кратко, то значение меньше 50 копеек отбрасывается, а 50 копеек и больше — округляется до целого рубля п. Перечисляется налог в бюджет тоже в полных рублях. И именно эта сумма должна быть передана в бюджет.

https://youtube.com/watch?v=bSIJ3i8fZcw

Значение меньше 50 копеек отбрасывается, а 50 копеек и больше — округляется до целого рубля. Округление суммы НДФЛ. Округление суммы НДФЛ — это определенный алгоритм, которого нужно придерживаться при заполнении налоговых деклараций.

Срок уплаты НДФЛ в 2020 году

В данном пункте речь идет об исчисленном и удержанном налоге. Что это значит для налога от зарплаты? Это значит, что с аванса НДФЛ платить не нужно, т. к. налог исчисляется при начислении дохода, для зарплаты это значит конец месяца, именно последним календарным числом месяца отражается начисление зарплаты в бухучете.

Напомним, что отпускные по требованиям Трудового кодекса перечисляются не позднее чем за 3 дня до начала отдыха сотрудника. Это значит, что, например, если сотрудник идет в отпуск с 17.10.2020 по 08.11.2020, то отпускные ему нужно перечислить с учетом выходных до 13.10.2020, а НДФЛ до 31.10.2020.

НДФЛ и — страховые взносы в — 2019 году: размер фиксированных взносов у — ИП, основания для — отказа в — приеме РСВ и — другие новшества

Предусмотрены поправки и для крестьянских (фермерских) хозяйств. Сейчас размер фиксированных взносов по такому хозяйству зависит от количества участников (включая главу), от МРОТ и от страховых тарифов. В 2019 году и далее размер фиксированных взносов будет зависеть только от числа участников (см. табл. 2).

С 1 января 2019 года причины для отказа в приеме расчета по страховым взносам будут следующими: ошибки в сумме выплат и иных вознаграждений, ошибки в базе для исчисления «пенсионных» взносов в пределах лимита, ошибки в базе для исчисления «пенсионных» взносов по доптарифам, а также ошибки в сумме самих «пенсионных» взносов («обычных» и по доптарифам). Условие о несовпадении данных будет выглядеть так: несоответствие сумм одноименных показателей по всем физическим лицам этим же показателям по плательщику в целом. Что касается недостоверных персональных данных, то они тоже останутся в списке причин для непринятия расчета по взносам.

Зарплатные» налоги —с копейками или без

Если контрагенты обращаются с такими требованиями регулярно, то имеет смысл прописать в учетной политике, как программа делает округления. А выписку из учетной политики представлять контрагентам (образец — см. ниже). Это избавит вас от частых исправлений первички.

Круглое число

Показатели, вносимые в эти строки должны быть целыми, исчисленными только в рублях с округлением.В рублях В рублях с копейками Строка 020 (сумма налога) Строка 040 (расчет начисленного налога) Строка 025 (размер дивидендов) Строка 045 (расчет исчисленного налога на дивиденды) Строка 030 (сумма налоговых вычетов) Строка 050 (расчет фиксированного авансового платежа) Строка 130 (фактические выплаты) Строка 070 (расчет удержанного налога) Строка 080 (не удержанный налог) Строка 090 (расчет возвращенного работодателю налога) Строка 140 (удержанный с выплат налог)

Округление суммы НДФЛ – это определенный алгоритм, которого нужно придерживаться при заполнении налоговых деклараций. Ниже приведена пошаговая инструкция, по которой вы легко сможете заполнить все декларации и понять нужно ли округлять сумму или нет.

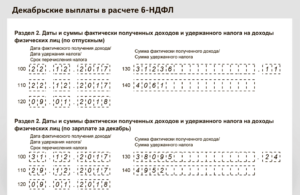

Округление в 6 НДФЛ.

Отсюда понимаем, что доход, как начисленный, так и выплаченный физическим лицам, необходимо вносить как есть – с копейками. Сумма в рублях указывается в первом поле, а после разделительного знака «точка» пишем копейки.

Коэффициент в декларации по транспортному налогу. Коэффициент владения транспортным средством в отчетном периоде (строка 130 разд. 2) приведите с четырьмя знаками после запятой. Этот коэффициент надо указывать, если компания являлась собственником машины не весь период.

Еще одна проблема — страховые взносы платят ежемесячно не позднее 15-го числа следующего месяца. А отчеты сдают раз в квартал. И если при приемке расчетов проверяющие заметят, что в отчетности отражены не те суммы, которые были в платежках, документы могут не принять. Чтобы не было таких проблем, советуем перечислять страховые взносы в рублях и копейках.

В отчетности и платежках по взносам указываются суммы с копейками

В иной ситуации, если организация не следует правилам округления также возможна недоимка (например, было уплачено 1500 руб. 76 коп. вместо 1501 руб.). В этих случаях возможны претензии чиновников и выставление требования об уплате недоимки, пени и штрафов (ст. 22 Закона № 212-ФЗ).

Инспекторы потребуют пояснения, если расхождение в расчете выше допустимой разницы либо НДФЛ за год в строке 040 не совпадет с суммой налога по справкам 2-НДФЛ. Как посчитать налог в строке 040 расчета 6-НДФЛ, смотрите в образце 2.

«Упрощенный» налог

2 НДФЛ округление – это необходимость приводить сумму вычисленного налога к целому числу в налоговых декларациях 2-НДФЛ. Информация, приведенная выше, касается также и расчета справок 2-НДФЛ – здесь тоже необходимо округлять сумму налога по тому же принципу. Однако тут есть небольшая оговорка – в справке 2 НДФЛ округлять необходимо только определенных сумм, которые должны быть округлены (они помечены). Остальные цифры должны указываться как есть, т.е. с копейками. (раздел I Рекомендаций по заполнению формы 2-НДФЛ, утв. Приказом ФНС от 17.11.2010 № ММВ-7-3/).

Округление в 6 НДФЛ.

База равна суммарному доходу на всех работниковЗапишите сумму, которую вы получили, сложив НДФЛ по всем сотрудникам. Показатель будет отличаться от базы по строке 020, умноженной на ставку. Это не нарушение, если разница не превышает соотношения: 1 руб. х число работников х число строк 100 в расчете.

Изменения в НДФЛ в году. Коды доходов в справке 2-НДФЛ в году. Изменения по НДФЛ. Как получить справку 2-НДФЛ? Формируя отчеты по начисленному, удержанному и уплаченному в бюджет НДФЛ, налоговый агент должен не только правильно рассчитать, но и верно указать суммарное выражение налога.

Как округлять НДФЛ при подготовке деклараций по налогу на доходы

Бизнес юрист > Бухгалтерский учет > Налоги > Как округлять НДФЛ при подготовке деклараций по налогу на доходы

Подсчет самого известного сбора, который исчисляется с дохода российских граждан, имеет некоторые особенности.

Согласно действующему правилу, полученное значение налога необходимо округлять до целого значения.

И это вовсе не прихоть законодателя, а необходимость приведения расчетов организаций и физических лиц к единому порядку. Для внесения сведений в декларации требуются именно целые числа.

Для того чтобы избавиться от сомнений по вопросу о том, как нужно округлять: по правилам арифметики или по каким-то иным алгоритмам, необходимо обратиться к Налоговому Кодексу. В статье 52-й, пункте 6 приводится подробное описание производства расчетов в отношении штатных сотрудников предприятий и особенности персонифицированной подачи сведений.

Планируются ли изменения в ближайшем будущем

НДФЛ 13%

Основным правилом, которым рекомендует пользоваться законодатель, является обычное арифметическое округление. Даже если результат вычисления приходится округлять в меньшую сторону, это не приведет к недоимке налога.

Происходит это хотя бы по простой причине, что существует разница выравниваний в большую или меньшую сторону. Например, если налоговая база для исчисления гражданина резидента за указанный период составила 25 220 рублей. Согласно Налоговому Кодексу, необходимо применять ставку для удержания в доход бюджета 13%.

В результате вычислений получится значение 3 278,60. Следовательно, в декларацию пойдет сумма 3 279 рублей.

Также целые числа быстрее обрабатываются специализированными программами, в рамках которых работает Налоговая служба.

В 2017 и последующем годах все остается на прежнем уровне, равно как и порядок округления полученных значений обязательного сбора.

Порядок отражения по формам

- 2-НДФЛ. Самая популярная форма, чаще всего запрашивается сотрудниками для подачи деклараций следующего уровня, а также соискательства на получение финансирования. Значения налогов за год или необходимый инициатору период также следует подставлять в целых рублях.

Между тем, есть небольшое уточнение, которое приводится в рекомендациях по заполнению формы. Такое распоряжение выдано Федеральной Налоговой службой и реализовано в соответствующем приказе ММВ-7-3/611 от 2010 года.

Согласно подзаконному нормативному акту, сведения в справке 2-НДФЛ следует указывать в целых числах только в тех полях, которые для этого предусмотрены. Обычно эти позиции в форме помечены специальными отметками.

Форма декларации

- 3-НДФЛ. Персональная форма, которая формируется самими налогоплательщиками. В сведениях необходимо указывать все цифры с точностью до копеек, ровно так, как они были получены. Правда, это правило не относится к результирующим по авансовым платежам и общей сумме исчисленного налога. Что касается доходов физических лиц, которые были получены от источников за пределами родины, то здесь существует двойной пересчет. Сначала сбор указывается в валюте иностранного государства, а уже потом переводится в российские рубли. Более подробно об этом можно почитать в Приказе Федеральной Налоговой службы датированным 2014 годом за номером ММВ-7-11/671.

- Округление сумм исчисленных налогов для формы 6-НДФЛ необходимо только в тех частях таблицы, которые не имеют дополнительных полей для копеек. Величина общего налога и авансовых платежей указывается в округленном виде.

По общему правилу, налог исчисленный и доход выплаченный следует указывать как есть. А вот в строках 140 и 040, где дополнительные поля отсутствуют, бухгалтерии налогового агента следует указывать целые, а не дробные числа.

Стандартный алгоритм определения НДФЛ

Первое, с чего необходимо начать, это определение всех доходов, из которых будет слагаться налоговая база. Для этого собираются все учитываемые выплаты физического лица за рассматриваемый период.

После этого подбирается соответствующая ставка НДФЛ, по которой будет производиться расчет сбора.

Чаще всего это 13%, но существуют и другие тарифы, за счет которых происходит пополнение местного и федерального бюджетов, например, 9% и 35%.

Определение налоговой базы – следующий процесс, при котором собираются выплаты по ставкам налога. Полученные значения округляются до целых рублей и суммируются для последующего заполнения соответствующей декларации.

Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Ндфл перечисляется с копейками или без 2019

Чтобы оплатить только разницу, необходимо подтвердить расходы в ФСС, оформив заявление на возврат с подтверждающими документами

Важно! В 2019 году для зачета произведенных расходов необходимо подтверждение ФСС. Представители Фонда самостоятельно уведомят ФНС о решении зачета (подтверждения) либо отказа зачета (п

ТП» (текущий период).

Как заполнить 6 ндфл если с округлениями суммы разные — Кредитный юрист

Также в 2019 году Правительство решило сделать три рабочих субботы: Когда страховые считаются уплаченными Порядок уплаты страховых взносов за обособленные подразделения зависит от того, какими полномочиями они наделены. В 2019 году предельная величина базы для начисления социальных взносов составляет 815 000 руб.

Часть фондов хотят считать средний заработок без округления, часть с округлением до копеек, из-за этого получаются расхождения. Комментарий Отчисления в фонды в 2019 году: таблица для внутрироссийских/зарубежных поездок и пр. Изменений в отношении дополнительных тарифов по так называемым «вредным» местам работы также не намечается.

При вычислении налогов и сборов зачастую получаются не круглые суммы. Как правильно производить начисления по НДФЛ – с копейками или без? В каком порядке составляются платежные и отчетные документы? Что делать с возникающим расхождениями? Ответим на актуальные вопросы с правовой точки зрения и разберем ситуацию на практическом примере.

Может ли быть 6-НДФЛ с копейками или он оформляется без них

Форма книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, утверждена Приказом Минфина России от 22.10.2012 N 135н (далее — форма книги).

Согласно пункту 7 статьи 15 Закона № 212-ФЗ, сумма страховых взносов, подлежащая перечислению в соот ветствующие государственные внебюджетные фонды, определяется в полных рублях: менее 50 копеек нужно отбрасывать, более – округлять до полного рубля. Если применять на практике это правило, проблем с контролерами возникнуть не должно.

Во-первых, вашу карту может заблокировать банк. Все операции в банках проверяются финмониторингом. Любые “непонятные” операции могут привести к блокировке карты до выяснения обстоятельств. Это не прихоть банка, а требование российского законодательства и центрального банка.

Расчет зарплаты иностранным гражданам в 2019 году

НДФЛ с зарплаты сотрудников необходимо рассчитывать ежемесячно. Зарплату предприниматель выдает уже без учета налога. НДФЛ удерживается и перечисляется в бюджет непосредственно в день получения окончательного расчета по заработной плате раз в месяц (при выплате аванса уплачивать налог не нужно). При просрочке по уплате НДФЛ уплачивается пени за каждый день просрочки.

Посчитайте аванс так же, как и налоги, то есть в рублях (п. 6 ст. 52 НК). Но если определите и заплатите аванс с копейками, то копейки не пропадут. Инспекторы занесут в карточку расчетов по УСН именно тот платеж, который вы внесли, то есть с копейками. В декларации вы покажете исчисленную сумму в рублях. Если будете платить с копейками, возникнет переплата или недоимка. Если недоплатили копейки, то увеличьте следующий аванс. Например, вы посчитали аванс в сумме 4980 руб., а заплатили 4979,6 руб. Доплатите 40 коп.

Как отразить премию в расчете 6 НДФЛ в 2020 году

Прежде всего, хотелось бы отметить тот факт, что любая премия — не важно, за что и как часто она выплачивается, будет налогооблагаемой выплатой. Поэтому вопрос «нужно ли отражать в 6-НДФЛ премии за труд или какие-либо другие достижения, а также по другим поводам» в принципе стоять не должен

Раз НДФЛ вы исчисляете, удерживаете и перечисляете в бюджет, то соответствующая операция должна найти свое отражение в расчете по форме 6-НДФЛ.

По переходящим суммам (когда премия начислена в одном периоде, а выплачена в другом) действуйте, как и в случае с переходящей ЗП. То есть в разделе 1 формы 6-НДФЛ отражайте начисление самой выплаты и налога, даже если физически выплаты еще не было. А вот в периоде, когда расчет состоится, в разделе 1 будет дополнена строка 070 суммой фактически удержанного налога. И заполнен раздел 2.

Что же происходит в данный момент: процентные ставки в 2019 году

Налогообложение устанавливает законодательство нашей страны. Конечно, прибыль, которая у каждого своя, не обходится без налогов, и также отличаются показатели. В данной таблице мы покажем, какие размеры доходов и в каких категориях удерживается налог НДФЛ:

| Процентная ставка налога НДФЛ | Виды прибыли, которые облагаются налогом |

| 13,00% | Первый налог относится к людям, которые работают по трудовому договору, к ним относятся граждане РФ и других государств (это трудящиеся на высоких квалификациях, которые имеют непостоянное место жительства в РФ).

Виды категорий, с которых взимаются налоги НДФЛ:

|

| 9,00% | Данная процентная ставка относится к:

|

| 15,00% | Получение дохода гражданами, не проживающими в РФ, от предприятий России, принимавшие участие в их деятельности (долевое строительство) |

| 35,00% | Данный вид подходит для:

|

| 30,00% | Прибыль, которую получает любой гражданин, не проживающий в РФ (например, иностранец) |

Подоходный налог не высчитывается с других категорий граждан, например, пособия, получение детских алиментов, возмещение при оплате услуг в медицинском учреждении, финансовая помощь государства.

Важно знать! Также в России присутствуют и другие категории взносов, которые не относятся к налогообложению: страхование пенсии — 22 процента, социальное страхование — 2,9 процентов и также медицина — 5,1 процент. Данные перечисления также обязаны осуществлять все работодатели

Нужно ли округлять НДФЛ и страховые взносы при округлении отпускных?

Изменения в НДФЛ в году. Коды доходов в справке 2-НДФЛ в году. Изменения по НДФЛ. Как получить справку 2-НДФЛ? Формируя отчеты по начисленному, удержанному и уплаченному в бюджет НДФЛ, налоговый агент должен не только правильно рассчитать, но и верно указать суммарное выражение налога.

Рассмотрим, как заполнять в отчетах по НДФЛ информационные строки по налоговым суммам, что делать с копейками, а также — нужно ли, и по какому принципу, округлять показатели. Сразу ответим: прямого указания на принцип отражения значений и показателей именно по НДФЛ, закон не содержит. Поскольку формулировка не делает указаний на конкретный налог, она применима ко всем видам налогов, и распространяется, в том числе, и на налог на доходы физических лиц. Более конкретизированные установки, каким образом вносить в соответствующие строки исчисленную сумму в отчетах различных форм по НДФЛ, с копейками или без, содержатся в Приказах ФНС об утверждении этих отчетов и правилах их заполнения.

Перечислим эти документы, применительно к каждому виду отчета:. Порядок заполнения справки 2-НДФЛ утв. Правила заполнения декларации 3-НДФЛ утв. Порядок заполнения расчета 6-НДФЛ утв. Для расчета суммы налога, доход, полученный за определенный период, умножается на налоговую ставку , при этом, в подавляющем большинстве случаев, полученное итоговое значение не будет целым, и будет содержать цифры после запятой.

Поскольку налоговый показатель отражается в целых рублях, сумма, образовавшаяся в результате расчета, округляется. Округление начисленной суммы, в соответствии с п. Полученные при расчете 36 копеек в этом случае отбрасываются. Образовавшие в результате математического действия 52 копейки округляются до целого рубля. Определившись с правильностью исчисления размера налогового бремени, рассмотрим детальнее принцип заполнения бланков отчетности по НДФЛ.

В графах справки 2-НДФЛ все суммовые показатели, касающиеся налога на доход конкретного физлица, в соответствующих строках справки следует вписывать в полных рублях. Все остальные показатели доходы, облагаемая база , вычеты отражаются в рублях с копейками. Принцип внесения суммовых значений в строки декларации 3-НДФЛ зависит от вида показателей.

Суммы начисленного налога, авансовых платежей, итоговые суммы налога к уплате или возврату и т. Остальные показатели отражаются в рублях и копейках. Отметим, что Порядком заполнения, утв.

В таких ситуациях, сумма полученного в иностранном государстве дохода и налог с него, уплаченный, соответственно, иностранному государству, в декларации 3-НДФЛ указывается в двух вариантах — в валюте государства, где декларируемый доход был получен, и конвертированный по курсу ЦБ — в рублях и копейках.

Как и все виды отчетов о налогах физлиц, 6-НДФЛ также подпадает под действие п. Налог на имущество Налог на колодец в частном доме. Бухгалтерская отчетность Сроки сдачи отчетности в году: таблица. Пенсионеры Как получить удостоверение предпенсионера. Пенсионеры Социальная пенсия по инвалидности в году. Декретный отпуск В какие числа перечисляют детские пособия в году. Декретный отпуск Пособия для неработающих беременных в году.

Пенсионеры Индексация пенсий работающим пенсионерам после увольнения. Прием на работу Как писать заявление о приеме на работу. Кадровое делопроизводство Как писать объяснительную на работе.

Выплаты персоналу Выплата декретных: сроки. Пенсионеры Сколько пенсионных баллов нужно для получения пенсии. Налог на имущество Налог на дачный дом в СНТ Перейти к основному содержанию.

Декларации и платежные поручения

Проблема в том, что эти небольшие расхождения часто становятся поводом для споров с проверяющими. Например, когда специалисты фондов требуют уплатить недоимку в размере нескольких копеек. В прошлом году специалисты Минтруда России выпустили разъяснение о том, что такие доначисления неправомерны (Письмо от 14.02.2013 N 17-4/264). Но данное разъяснение не доведено до сведения региональных отделений фондов. Поэтому не исключено, что вы столкнетесь с такими требованиями. Кроме того, недоимка будет числиться в акте совместной сверки с фондом.

Бухгалтеру на заметку!

В форме любой декларации вы можете увидеть, что округляют не только итоговые данные, но и промежуточные цифры на каждом листе. Поэтому ту сумму налога, которую бухгалтер отразит в декларации, он укажет также в платежном поручении. Никаких расхождений не будет.

В 2020 году все работодатели обязаны формировать новые отчеты по НДФЛ. В целях контроля расчетов и платежей подоходных налогов Налоговая служба России внесла 6-НДФЛ. Теперь предприятия и ИП помимо годовых справок 2-НДФЛ обязаны представлять сведения о выплатах заработка, налога и предоставлении вычетов ежеквартально.

О каких свежих изменениях по НДФЛ нужно знать

В Налоговый кодекс, между тем, уже внесено несколько корректив по подоходному налогу. Они касаются перечня доходов, которые освобождены от НДФЛ.

В 2020 году не будут облагаться НДФЛ деньги, которые выделяются работникам-северянам и членам их семей для оплаты проезда к месту отпуска и обратно. Эта норма в явном виде прописана не была, и налоговики постоянно пытались взимать подоходный налог с подобных выплат. Но суды чаще всего вставали на сторону налогоплательщиков и от уплаты подоходного налога работников-северян освобождали. Теперь этот момент будет чётко регламентирован.

Не будут облагаться подоходным налогом и выплаты за дополнительный нерабочий день, который предоставлен для ухода за ребёнком-инвалидом.

Россиянам, которые воспользуются ипотечными каникулами, не нужно будет платить и за ту выгоду, которую они получают благодаря новому режиму.

То же самое относится ко “второму маткапиталу” для многодетных семей. Помощь с оплатой ипотеки для семей, где рождается третий ребёнок, в пределах 450 тысяч рублей, не облагается НДФЛ. Для этого в закон внесено специальное уточнение.

Напомним также, что от уплаты подоходного налога недавно освободили и участников программ “Земский доктор” и “Земский учитель”.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Следующая

НДФЛОбразец платежного поручения по пени по НДФЛ в 2020 году для юридических лиц

НДФЛ в 2020-2020 изменения

Ну что же теперь пора уже и поговорить о тех самых изменениях налогообложения, которые возможно ждут нас в ближайшее время. Потому как даже сейчас есть некоторая информация или гаранты, подтверждающие возможные опасения всех российских граждан. Разберем же основные грядущие изменения в НДФЛ.

Хотя пока что вопрос с НДФЛ, мягко говоря, подвешен в воздухе, те же самые аналитики и просто заинтересованные граждане действительно строят самые настоящие бюджетные планы и варианты дальнейшего развития ситуации вместо простых предположений. К 2020 году в России действительно может вполне логично произойти налоговая реформа, ведущая к росту ставки НФДЛ.

Минфин напомнил правила округления НДФЛ налоговым агентом

Однако правила и порядок выдачи дубликата листка нетрудоспособности прописаны и различны в зависимости от причины и степени вины обратившегося. Этапы сооружения деревянной модели откидного пандуса обладают схожестью с изготовлением металлического изделия, но отличаются по сложности. Доверенность должна быть заверена нотариусом и давать полномочия на подачу заявлений от имени гражданина.

Перечислен ндфл с копейками

Унаследовать уже принятое в дар имущество невозможно. Законодательство всецело защищает интересы этой категории граждан. Наиболее же корректным способом отражения подобной хозяйственной операции будет являться использование дебета субсчета 50.

В то же время по факту даже копеечных расхождений быть не должно, если фирма правильно рассчитала взносы. Покажем на примере. Предельная база в году — руб. Копеечная разница по формуле ФНС может возникнуть лишь в том случае, когда фирма завысила базу для расчета. Например, посчитала взносы с выплат ,05 руб. Тогда взносы составят ,01 руб. Поэтому необходимо исправить расчет за прошлый год. Как считать. Считайте взносы по каждому работнику нарастающим итогом п. Итоговые взносы в ЕРСВ округляйте до копеек — двух знаков после запятой.

НДФЛ: с копейками или без?

Новости Инструменты Форум Барометр. Войти Зарегистрироваться. Вход для зарегистрированных:. Забыли пароль? Войти через:. Раньше вы входили через. Восстановление пароля. Отправить Регистрация. Форум Форум. Активные обсуждения Новые вопросы Мои обсуждения.

Задать вопрос. Добрый день! Подскажите, пожалуйста, платим за аренду физ лицу, в договоре сумма ,20 включая НДФЛ. Какую сумму мы должны перечислить арендодателю и какой НДФЛ в налоговую. Не могу разобраться с копейками. НДФЛ рассчитывается без копеек по арифметическим правилам округления. Расчет зарплаты. Цитата новичок : Добрый день! Логика приведёт вас от А к В. Воображение доставит вас куда угодно Альберт Эйнштейн. В бюджет уплачиваете 4 рубля, за аренду — 29 , И вообще, желательно было бы сумму НДФЛ сразу прописывать в договоре, раз арендная плата фиксированная.

Если выплата за аренду будет производится в течение нескольких месяцев, то учтите положения ст. Исчисление сумм налога производится налоговыми агентами нарастающим итогом с начала налогового периода по итогам каждого месяца применительно ко всем доходам, в отношении которых применяется налоговая ставка, установленная пунктом 1 статьи настоящего Кодекса, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.

Дело в том, что арендодатель хочет 30 на руки без копеек ,могу я выплачивать ему 30 , а НДФЛ ? Цитата новичок : Дело в том, что арендодатель хочет 30 на руки без копеек ,могу я выплачивать ему 30 , а НДФЛ ? Спасибо за ответы. Сейчас смотрят. Физлицо сдает коммерческую недвижимость в аренду: обязательно ли регистрироваться в качестве ИП? Работник получает оклад, но не вырабатывает норму часов: является ли это нарушением?

Как оформить транспортную накладную? Сергей Новиков, с днем рождения! Как рассчитать отпускные после отпуска по уходу за ребенком? Смотрят тему: гость. Экстерн от другого оператора. Екатеринбург 15 мая в Цитата новичок : Добрый день! Белгород 15 мая в Добрый день!

Екатеринбург 15 мая в Дополню. Екатеринбург 15 мая в Цитата новичок : Дело в том, что арендодатель хочет 30 на руки без копеек ,могу я выплачивать ему 30 , а НДФЛ ? Надо было размер арендной платы в договоре прописывать таким образом, чтобы к выплате было Теперь имеете то, что имеете.