Объект налогообложения НДФЛ в 2018 годах

Налогообложение НДФЛ вызывает интерес как у юрлиц, так и у физлиц, потому что практически все фирмы и граждане могут столкнуться с необходимостью уплаты этого налога. О том, какие операции следует учитывать при расчете НДФЛ, вы узнаете из нашей рубрики «Объект налогообложения».

Что такое НДФЛ

НДФЛ (или подоходный налог) представляет собой «зарплатный» налог, потому что одним из аспектов его удержания является выплаченный работодателем доход. С другой стороны, любой иной доход физлица, не связанный с получением заработной платы, также может подлежать налогообложению. Рассмотрим далее, что является объектом обложения НДФЛ, а что им не может быть по закону.

О том, какие изменения произошли в исчислении и уплате НДФЛ, вы узнаете из нашей статьи «Основные зарплатные налоги в 2017 году».

Каков объект налогообложения НДФЛ

Объект по НДФЛ возникает по условиям, определенным ст. 209 НК РФ.

Основными операциями, формирующими объект, признаются:

Получение дивидендов и процентов

При этом следует обратить внимание, как облагается доход от участия при выходе из общества одного из учредителей.

- Выплата некоторых видов пенсий.

О том, какие пенсии подлежат налогообложению, вы узнаете из публикации «Облагается ли пенсия подоходным налогом (нюансы)?».

- Компенсации, осуществленные в рамках трудовых контрактов.

О том, с каких платежей, производимых работодателем в пользу сотрудников, следует удержать налог, идет речь в материалах « Аренда жилья для работников облагается НДФЛ и взносами» и «Компенсации на спорт: НДФЛ, взносы, прибыль» .

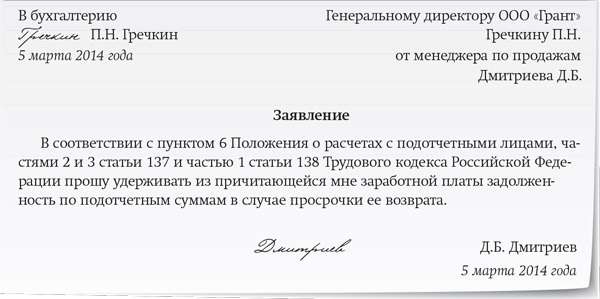

Важным условием при определении объекта налогообложения признается наличие или отсутствие обоснования его возникновения. Наличие корректно оформленных документов зачастую позволяет избежать исчисления налога.

При этом иногда возможность неудержания НДФЛ можно доказать в суде.

Когда не возникает объекта налогообложения НДФЛ

Основные операции, не подлежащие налогообложению, перечислены в ст. 217 НК РФ.

Подробнее о том, что не признается налоговым объектом, читайте в материале «Доходы, не подлежащие налогообложению НДФЛ (2016-2017)».

В целом можно выделить следующие операции, когда НДФЛ платить не нужно:

- компенсация питания сотрудникам, если выполнено условие, обозначенное в нашем материале «Когда со стоимости питания можно не платить НДФЛ»;

- если участнику вернули его собственные деньги, ранее направленные на увеличение УК (подобная ситуация рассмотрена в статье«Платить ли НДФЛ с возврата учредителю допвклада?» ) ;

- если отказались взыскивать с работника ущерб («Простили работнику недостачу: платить ли НДФЛ и взносы?»).

Не уплачивать НДФЛ можно, если это выплаты в пользу иностранцев. О том, какие требования при этом должны выполняться, читайте в статье «Дистанционщик за рубежом: взносы платим, НДФЛ — нет».

Информация по объектам, учитываемым и не учитываемым в расчете налога, отражается в регистрах налогового учета.

Об особенности составления такого документа читайте в материале «Как ведется регистр налогового учета по НДФЛ?».

С учетом данных указанного регистра осуществляется расчет налоговой базы.

В этом материале мы сделали лишь некоторые акценты на основных вопросах, связанных с определением объекта налогообложения по НДФЛ. Хотите быть в курсе всех тонкостей? Следите за обновлением нашей рубрики «Объект налогообложения» и вы получите много полезной и актуальной информации.

НДФЛ

Все необлагаемые НДФЛ доходы приведены в статье 217 НК. Обратимся к пункту 3 данной статьи, который гласит:

Не подлежат налогообложению (освобождаются от налогообложения) все виды установленных действующим законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных с увольнением работников, за исключением:

- компенсации за неиспользованный отпуск;

- суммы выплат в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях.

Таким образом, от НДФЛ освобождается только та часть выходного пособия, которая не превышает трехкратного среднего заработка.

Речь идет о компенсационной выплате, связанной с увольнением работников, предусмотренной коллективным или трудовым договорами.

Указанные положения пункта 3 статьи 217 НК применяются независимо от основания, по которому производится увольнение, в отношении доходов любых сотрудников организации независимо от занимаемой должности.

Не забывайте, что суммы вышеуказанных выплат при увольнении, превышающие трехкратный размер (шестикратный размер) среднего месячного заработка, подлежат обложению НДФЛ в установленном порядке.

Страховые взносы

Если организация взыскивает ущерб с сотрудника, начислять страховые взносы не нужно. Ведь в данном случае объект обложения взносами отсутствует (ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ, ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ).

Ситуация: нужно ли начислить страховые взносы, если административный штраф за сотрудника заплатила организация (например, за нарушение ПДД на машине организации)?

Ответ: да, нужно.

По общему правилу административный штраф должен заплатить тот, кого привлекли к ответственности (ч. 1 ст. 32.2 КоАП РФ). То есть в данном случае это сам сотрудник.

Если же штраф за него заплатила организация, то в таком случае у сотрудника возникает доход. При этом в перечне сумм, освобожденных от взносов, уплата административного штрафа за сотрудника не предусмотрена. Значит, взносы надо начислять в общем порядке (ст. 7 и 9 Закона от 24 июля 2009 г. № 212-ФЗ, ст. 20.1 и 20.2 Закона от 24 июля 1998 г. № 125-ФЗ).

Данные правила применяются и при уплате административного штрафа за сотрудника, который нарушил ПДД на машине организации

При этом неважно, как зафиксировано нарушение: камерой фотовидеофиксации или непосредственно сотрудником полиции

УСН

Если организация применяет упрощенку и платит единый налог с разницы между доходами и расходами, то суммы, удержанные с сотрудника в возмещение ущерба, увеличивают налоговую базу (п. 1 ст. 346.15 НК РФ). Сумму внереализационного дохода учтите в момент удержания из зарплаты, при внесении денег в кассу и т. д. (п. 1 ст. 346.17 НК РФ).

При расчете единого налога расходы в виде сумм нанесенного ущерба не уменьшают налоговую базу организации на упрощенке. Этих затрат нет в перечне расходов, которые можно учитывать при расчете единого налога (п. 1 ст. 346.16 НК РФ).

Пример, как учесть на упрощенке («доходы минус расходы») удержание в счет погашения материального ущерба, нанесенного сотрудником

ООО «Альфа» применяет упрощенку. Объект налогообложения – разница между доходами и расходами.

В марте по вине менеджера организации А.С. Кондратьева вышел из строя ксерокс. По заключению специалистов, аппарат восстановлению не подлежит.

Первоначальная стоимость ксерокса по данным бухучета составляет 45 000 руб.

Сумма начисленной амортизации по данным бухучета равна 4300 руб.

Средняя зарплата сотрудника равна 44 000 руб.

Договор о полной материальной ответственности с Кондратьевым не заключен.

Должностной оклад сотрудника – 45 000 руб.

Остаточная стоимость основного средства составляет 40 700 руб. (45 000 руб. – 4300 руб.).

Общая сумма ущерба равна 40 700 руб. (остаточная стоимость имущества признана его рыночной ценой).

Размер материального ущерба меньше средней зарплаты сотрудника, поэтому Кондратьев возмещает потери в полной сумме.

Максимальная сумма удержания в месяц составляет: (45 000 руб. – 45 000 руб. × 13%) × 20% = 7830 руб.

Ежемесячно до полного погашения задолженности сотрудника на эту сумму бухгалтер «Альфы» будет увеличивать внереализационные доходы организации. Сумма материального ущерба при расчете единого налога не учитывается.

Если организация применяет упрощенку и платит единый налог с доходов, то суммы, удержанные с сотрудника в возмещение ущерба, тоже увеличивают налоговую базу (п. 1 ст. 346.15 НК РФ). Сумма самого ущерба на расчет единого налога не влияет.

Пример, как учесть на упрощенке («доходы минус расходы») удержание в счет погашения материального ущерба, нанесенного сотрудником

ООО «Альфа» применяет упрощенку. Объект налогообложения – доходы.

В марте по вине менеджера организации А.С. Кондратьева вышел из строя ксерокс. По заключению специалистов, аппарат восстановлению не подлежит.

Первоначальная стоимость ксерокса по данным бухучета составляет 45 000 руб.

Сумма начисленной амортизации по данным бухучета равна 4300 руб.

Средняя зарплата сотрудника равна 44 000 руб.

Договор о полной материальной ответственности с Кондратьевым не заключен.

Должностной оклад сотрудника – 45 000 руб.

Остаточная стоимость основного средства составляет 40 700 руб. (45 000 руб. – 4300 руб.).

Общая сумма ущерба равна 40 700 руб. (остаточная стоимость имущества признана его рыночной ценой).

Размер материального ущерба меньше средней зарплаты сотрудника, поэтому Кондратьев возмещает потери в полной сумме.

Максимальная сумма удержания в месяц составляет: (45 000 руб. – 45 000 руб. × 13%) × 20% = 7830 руб.

Ежемесячно до полного погашения задолженности сотрудника на эту сумму бухгалтер «Альфы» будет увеличивать внереализационные доходы организации. Сумма материального ущерба при расчете единого налога не учитывается.

ЕНВД

Если организация платит ЕНВД, то сумма удержаний, как и стоимость самого ущерба, на расчет налога не влияет. ЕНВД рассчитывают исходя из вмененного дохода (п. 1 ст. 346.29 НК РФ).

Сотрудник присвоил ценности? Не заплатите налог с его дохода!

Согласно ст. 226 НК РФ российские организации и индивидуальные предприниматели, от которых или в результате отношений с которыми налогоплательщик (физическое лицо) получил доходы, признаются налоговыми агентами по НДФЛ. Они обязаны исчислить, удержать с физического лица (непосредственно из доходов при их фактической выплате) и уплатить в бюджет данный налог. Если это невозможно, агент обязан не позднее 31 января года, следующего за годом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога (такие сообщения представляются по форме 2-НДФЛ ). Продал гражданин дорогостоящую недвижимость, надо бы задекларировать доход и уплатить #налог Консультация специалиста, что-то дорого и время надо потратить на встречу а а налоговой то уж точно подскажут и бесплатно видимо так подумал, а потом и сделал гражданин Инспектор конечно подсказал как правильно️А правильно для госслужащих иеспекторов пополнять бюджет налогами, родине 700 тысяч рублей налогов ну точно были больше нужны, чем гражданину И это не от того, что в инспекции злые или неграмотные сотрудники, вовсе нет Думаю, потому, что сотрудникам этим платят зарплату за выполнение совсем ДРУГИХ задач, среди которых нет цели сэкономить деньги налогоплательщику Так что же гражданин???

Подписывая кредитный договор, мы берем на себя обязательство возвратить кредит и уплатить проценты за пользование им . То есть регулярно, в назначенный срок уплачивать банку определенную сумму денег. Но жизнь непредсказуема.

При этом статьей 240 ТК предусмотрено, что работодатель имеет право с учетом конкретных обстоятельств, при которых был причинен ущерб, полностью или частично отказаться от его взыскания с виновного работника.

Организации целесообразно узнать точку зрения своей инспекции по вопросу, удерживать или нет НДФЛ с суммы прощенного работнику штрафа

Итак, мнение ФНС России по рассматриваемому вопросу не совпадает с разъяснениями Минфина России. Что в этом случае делать работодателю?

Целесообразно поинтересоваться в своей инспекции, как она считает, возникает или нет у работника облагаемый НДФЛ доход при прощении ему штрафа. Возможно, что налоговики не захотят давать ответ на устный вопрос и предложат обратиться с письменным запросом. Тогда в запросе организации необходимо максимально точно и подробно изложить возникшую ситуацию. Чтобы сподвигнуть налоговиков к нужному для компании ответу, в запросе можно сослаться на Письмо ФНС России от 18.04.2013 N ЕД-4-3/7135@ или даже приложить его распечатку и умолчать о разъяснениях Минфина России по этому же вопросу.

Допустим, инспекторы все-таки ответили на вопрос, несмотря на то что он был задан в устной форме. Дальнейшие действия компании зависят от ответа. Если налоговики сказали, что облагаемого НДФЛ дохода в этом случае не возникает, организации целесообразно получить письменный ответ инспекции, желательно с таким же содержанием. Ведь выполнение налогоплательщиком письменных разъяснений инспекции о порядке исчисления и уплаты налогов поможет избежать хотя бы начисления штрафов и пеней, если при выездной проверке налоговики посчитают, что НДФЛ все-таки нужно было удерживать (пп. 3 п. 1 ст. 111 НК РФ).

Чтобы получить письменный ответ, организации необходимо подать в инспекцию письменный запрос с описанием ситуации. Хотя не исключено, что при рассмотрении такого запроса и подготовке письменного ответа инспекторы изменят свою точку зрения на противоположную. Напомним, что максимальный срок для ответа на письменный запрос налогоплательщика составляет 30 календарных дней со дня его получения и регистрации в инспекции (п. 4.3.2.3 Регламента организации работы с налогоплательщиками, плательщиками сборов, страховых взносов на обязательное пенсионное страхование и налоговыми агентами (утв. Приказом ФНС России от 09.09.2005 N САЭ-3-01/444@) и п. 93 Административного регламента (утв. Приказом Минфина России от 02.07.2012 N 99н)).

Если в устной форме налоговики ответят, что у работника в этом случае возникает облагаемый НДФЛ доход, обращаться в инспекцию с письменным запросом, наверное, не имеет смысла. Организации безопаснее просто удержать НДФЛ у сотрудника, тем более что сумма его, скорее всего, не так уж велика, и уведомить об этом самого работника.

Если же компания в принципе не намерена вступать в переписку с инспекцией по данному вопросу, очевидно, что самый безопасный для нее вариант — удерживать НДФЛ с суммы любого штрафа, который она уплатила за работника и не стала с него взыскивать. Причем даже с того штрафа, к возникновению которого привело выполнение сотрудником внутрифирменных инструкций, требований о безопасности или личных распоряжений руководящих работников организации. Хотя, конечно, это может привести к разногласиям с сотрудником.

Допустим, по каким-то причинам компания не смогла удержать НДФЛ, например, если к моменту получения документов по делу об административном правонарушении его виновник уже уволился и получил полный расчет. В данной ситуации организация письменно сообщает в инспекцию по месту своего учета о невозможности удержать НДФЛ и о сумме налога (п. 5 ст. 226 НК РФ). Такое сообщение составляется по форме 2-НДФЛ. Его необходимо отправить в инспекцию не позднее 31 января года, следующего за годом, в котором работодатель простил работнику штраф. Кроме того, о сумме неудержанного НДФЛ компания в тот же срок и по той же форме письменно извещает и самого работника (п. 5 ст. 226 НК РФ).

Е.В.Вайтман

Эксперт журнала

«Российский налоговый курьер»

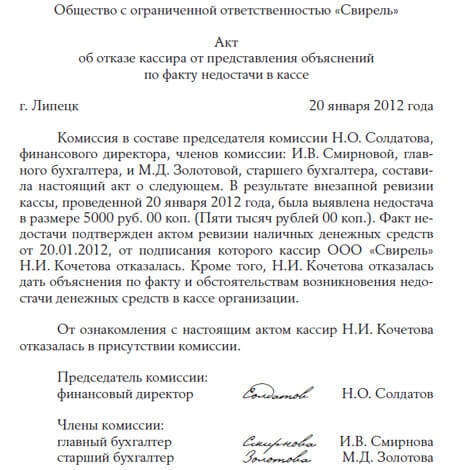

Ндфл и страховые взносы на списанную недостачу

Списание недостачи за счет магазина не приводит к возникновению облагаемого НДФЛ и страховыми взносами дохода у работника-продавца. Об этом сообщил Минфин России в письме от 20 октября 2017 года № 03-04-06/68917.

В одном из магазинов с работниками заключены договоры о полной материальной ответственности. В соответствии с договором, сумма материального ущерба от недостачи товара, похищенного покупателями, частично компенсирует работник, в остальной части – списывается за счет работодателя. Нужно ли начислять НДФЛ и страховые взносы на списанную сумму недостачи?

Что говорит Трудовой кодекс о материальной ответственности:

— работник обязан возместить работодателю причиненный ему прямой действительный ущерб (ст. 238 ТК РФ);

— полная материальная ответственность работника состоит в его обязанности возмещать причиненный работодателю прямой действительный ущерб в полном размере (ст. 242 ТК РФ);

— работодатель имеет право с учетом конкретных обстоятельств, при которых был причинен ущерб, полностью или частично отказаться от его взыскания с виновного работника (ст. 240 ТК РФ).

Таким образом, в данном случае конкретный размер причитающегося к возмещению работником ущерба устанавливает работодатель.

При определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, право на распоряжение которыми у него возникло (п. 1 ст. 210 НК РФ).

Однако не удержанная с работника сумма недостачи к доходам в натуральной форме не относится, так как к таким доходам относятся полученные налогоплательщиком товары, иное имущество, выполненные для него работы, оказанные услуги.

А значит, экономической выгоды и подлежащего налогообложению дохода в виде суммы прямого действительного ущерба, от взыскания которой с работника работодатель отказался, у работника не возникает. Следовательно, НДФЛ начислять не нужно.

Теперь обратимся к определению объекта обложения страховыми взносами.

Это выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию, в частности, в рамках трудовых отношений (подп. 1 п. 1 ст. 420 НК РФ).

При отказе от возмещения с работника сумм возмещения причиненного компании ущерба, никаких денег в пользу работника работодатель не выплачивает.

Значит, расход компании на списание за свой счет недостачи, допущенной по вине работника, не относится к объекту обложения страховыми взносами.