Бартер и взаимозачёт при УСН

Часто бывают такие ситуации, когда одно и то же лицо является и поставщиком на фирме, и их покупателем. В этом случае гораздо удобнее производить, например, обмен услугами. Например, за установку программного обеспечения на все компьютеры фирмы, создать поставщику сайт. Такая сделка будет называться бартер.

Если у контрагентов есть задолженности друг перед другом, то тогда можно «перекрывать» эти долги. Деньги по «долговым» договорам не перечисляются, а между контрагентами заключается соглашение. Такая операция называется взаимозачёт.

Но в бухгалтерии каждая операция должна иметь «проводки» и документальное подтверждение. А если фирма работает на «упрощёнке»?..

Как оформить взаимозачет при усн доходы минус расходы

Основным отличием трехстороннего соглашения является:

- количество участников сделки;

- отображение списка дебиторской и кредиторской задолженности сторон соглашения до и после проведения взаимозачета;

- согласованные и утвержденные акты сверок в отношении участников сконтрации.

Чтобы было понятнее, как осуществляются бухгалтерские проводки по двухстороннему взаимозачету, нужно рассмотреть практический пример. Предприятие «Икс» 01.05.2014 оказало услуги консультационного характера предприятию «Игрек». Общая сумма за оказанные услуги с учетом НДС (1525 руб.) составила 10 тыс.

руб. В свою очередь, предприятие «Игрек» 02.05.2014 осуществило поставку продукции предприятию «Икс». Общая сумма за поставку товара с учетом НДС (2288 руб.) составила 15 тыс. руб.

Договор займа при усн зачет услугами когда признать доход

> > > Налог-налог 27 августа 2020 20874 Взаимозачет при УСН «доходы» часто вызывает у бухгалтеров вопросы.

Как отразить взаимозачет в документах, каков порядок его проведения, что делать, когда суммы взаимных обязательств несоразмерны? На эти вопросы мы ответим в статье.

К ним относятся: Наличие встречных требований.

Взаимозачет проводится при наличии как минимум 2 договоров, чтобы обе организации являлись одновременно должником и кредитором. Невозможно произвести взаимозачет, если задолженность присутствует только у одного предприятия.

Однородность требований. Имеется в виду однородный способ погашения задолженности, например, в денежной форме, несмотря на то, что

«Налоги» (газета), 2009, N 7Отношения, возникающие при заключении договора займа, регулируются параграфом 1 гл. 42 Гражданского кодекса РФ. Согласно ему заимодавец передает в собственность заемщику деньги или другие вещи, а заемщик обязуется вернуть такую же сумму или равное количество таких же вещей (п.

В противном случае сделка будет признана ничтожной, так как уже представляет собой куплю-продажу.Для сделки, заключаемой между юридическими лицами или же между юридическим и физическим лицом, требуется письменное оформление (ст. 161 ГК РФ)

Отражение займа при УСН доходы минус расходы (нюансы)

Рассмотрим эти правила применительно к УСН. Ни полученные в качестве заемных, ни выданные в долг средства не считаются ни доходом, ни расходом налогоплательщика, работающего на УСН.

Соответственно, не будет расцениваться ни как доход, ни как расход возврат этих средств.

В части доходов такой вывод следует из содержания ст. 346.15 НК РФ, отсылающей к ст. 251 НК РФ, в которой подп. 10 п.

1 ст. 346.15, п. 1 ст. 248, подп. 6 ст. 250 НК РФ)

Взаимозачет при УСН «доходы»

Основные принципы зачета взаимных требований (взаимозачета) определены в Гражданском Кодексе РФ (ГК РФ) в статье 410.

Обязательство может быть прекращено зачетом.

Полностью или частично. Правила взаимозачета не зависят от системы налогообложения и определяются для организаций всех форм собственности одинаково.

При упрощенной системе налогообложения (далее УСН) при проведении взаимозачета особое внимание надо уделить определению даты взаимозачета, ведь при УСН доходы определяются как при непосредственном поступлении денежных средств, так и при погашении задолженности покупателей другими способами (п

Организация, применяющая усн с доходов, выдает заем

Образец для поиска: Все словоформы Нечеткий поиск | | Р.

Согласно положениям ГК к деятельности индивидуальных предпринимателей применяются те же правила, что и к деятельности юридических лиц (статья 23).

Поэтому договоры займа с участием предпринимателей должны составляться в простой письменной форме.

В возмездном договоре займа необходимо указать размер, порядок и сроки уплаты процентов.

Будет ли доходом при усн зачет взаимных требований

/ / 17.04.2020 733 Views И главное — отсутствует признание погашения задолженности иным способом. Означает ли это, что взаимозачет нельзя приравнять к оплате?

На этот счет есть три точки зрения.Первая основана на буквальном прочтении ст. 346.17 НК РФ. Но она невыгодна налогоплательщику, так как учесть по ней можно только доходы.А вот расходы пропадут.

Ведь для их учета предусмотрено одно основание — фактическая оплата. Неоплаченные расходы учесть не получится.

Является ли займ доходом при УСН

Займы

Экономическая ситуация в России постепенно стабилизируется после очередного кризиса. Малый и средний бизнес постепенно также переходит к развитию, при этом большинство его представителей предпочитают выбирать упрощенную систему налогообложения, где для расчетов налогов используются доходы организации или ИП.

Но не все поступления в кассу или на расчетный счет считаются доходом, например, займы им не являются.

Возврат займа при УСН «Доходы минус расходы»

Copyright: фотобанк Лори Заключение договоров займов между юридическими лицами и предпринимателями независимо от рабочей системы налогообложения является обычной практикой при ведении хозяйственной деятельности.

Каким образом учитывается выдача и возврат займа при ? Как отразить полученные или уплаченные проценты?

Разберем особенности отражения в учете упрощенца подобных операций, включая договора беспроцентных займов. Согласно п. 1 ст. 807 ГК договор займа подразумевает передачу займодавцем заемщику денег или имущества, объединенного родовым признаком.

Подписание договора сопровождается обозначением условий сделки, включая размер и сроки уплаты процентов (п.

Условия для взаимозачета по договору

- между сторонами имеются встречные требования;

- требования являются однородными;

- факт взаимозачета возможен в связи с тем, что срок требования наступил, либо отсутствует в договоре.

- Предприятия инициировали минимум две операции, в результате которых появились их задолженности друг перед другом.

- Обязательства являются встречными. То есть, каждый участник взаимозачета является и дебитором, и кредитором.

- Требования являются аналогичными. То есть, сумма одной задолженности равна сумме другого долга. Однако часто долги не являются полностью однородными. В этом случае происходит взаимозачет на сумму наименьшего долга. Остаток большей задолженности может быть выплачен денежными средствами. Сумма к оплате рассчитывается на основании Акта сверки взаиморасчетов.

ВАЖНО! Если задолженность перед компанией оплачивается путем предоставления товаров на аналогичную сумму, такая операция взаимозачетом являться не будет. Это бартер, предполагающий иной порядок учета

ВНИМАНИЕ! Взаимозачет не применяется при возмещении ущерба или выплате алиментов. Рассмотрим базовые правила взаимозачета:

Рассмотрим базовые правила взаимозачета:

- Рассматриваемым методом можно погасить задолженность с различным сроком погашения: наступившим, не наступившим, неопределенным. Если срок выплаты долга прошел, требуется покрыть его в течение недели после предъявления требований.

- Обычно в операции участвуют две стороны. Однако во взаимозачете могут принимать участие три и более компании. В этом случае имеют место быть круговые требования.

Учет осуществляется в зависимости от нюансов конкретного взаимного расчета.

Преимущества взаимозачёта:

Погашение старых задолженностей, если одна из организаций не способна оплатить долг (до истечения срока исковой давности);

Позволяет сэкономить на банковской комиссии (особенно если это касается крупных сумм);

Деньги «не вынимаются» из оборота (особенно это важно при дефиците оборотных средств);

Экономия времени на оплату;

Простота операции (техническая)

Выходит, что главной целью взаимозачёта является именно упрощение юридических и финансовых отношений между организациями. Операция взаимозачёта, при всей её простоте, предполагает строгое соблюдение Гражданского и Налогового Кодекса РФ. Поэтому, прежде чем принять решение о взаимозачёте, необходимо удостовериться, выполняются ли одновременно условия:

- Встречные требования между организациями, то есть существует не менее двух разных договоров: покупателя и поставщика.

- Однородность этих требований;

- Встречные требования могут зачитываться только тогда, когда наступил срок их исполнения.

| Способ оформления взаимозачёта | Выполняемость условий | Документы, необходимые для зачёта | Источник права | Когда взаимозачёт является совершённым |

| В одностороннем порядке | все 3 условия выполняются | Для зачёта достаточно заявления одной из компаний

Если одна из сторон против зачёта взаимных требований – оппонент-инициатор заявления имеет право обратиться в суд. |

ст. 410 ГК РФ |

|

| В двустороннем порядке | Не выполняется (2) или (3) условие | Зачёт производится по соглашению сторон | п.4 постановления №16 от 14.03.2014 собрания членов ВАС РФ |

|

Как отразить взаимозачет в документах, каков порядок его проведения, что делать, когда суммы взаимных обязательств несоразмерны? На эти вопросы мы ответим в статье.

Порядок взаимозачета

Основные условия проведения взаимозачета содержатся в Гражданском кодексе РФ. К ним относятся:

- Наличие встречных требований. Взаимозачет проводится при наличии как минимум 2 договоров, чтобы обе организации являлись одновременно должником и кредитором. Невозможно произвести взаимозачет, если задолженность присутствует только у одного предприятия.

- Однородность требований. Имеется в виду однородный способ погашения задолженности, например, в денежной форме, несмотря на то, что фактически организация рассчитывается поставкой товара или оказанием услуг.

- Действительность и бесспорность требований. Взаимозачет невозможен при уступке требований третьим лицам и споров по поводу исполнения обязательств.

- Правомерность требований. Ст. 411 ГК РФ содержит открытый список оснований, по которым недопустимо проводить взаимозачет. Также не должно быть ограничений или запретов в заключенных договорах.

- Письменное оформление взаимозачета. Указаний о заполнении акта взаимозачета Гражданский кодекс не содержит, поэтому он составляется с учетом требований к первичной бухгалтерской документации. А это значит, он должен в обязательном порядке отражать следующее: стороны, основания для взаимозачета (номера договоров, актов выполнения работ и т. д.), сумму взаимозачета и дату окончательного списания взаимных требований.

- Наступление срока исполнения обязательств. Взаимозачет возможен только по тем договорам, где срок исполнения уже наступил или не определен. В случае разных сроков зачет проводится после наступления более позднего. Нельзя проводить взаимозачет в счет будущих поставок товара или оказания услуг.

При соблюдении данных условий для проведения взаимозачета необходимо составить соответствующий акт (соглашение) и предоставить второй стороне его экземпляр.

Образец соглашения о взаимозачете вы можете найти здесь.

Согласно п. 4 информационного письма Президиума ВАС РФ от 29.12.2001 № 65 документ, извещающий о проведении зачета, обязательно должен быть получен. Акт (соглашение) взаимозачета должен быть подписан лицами, уполномочеными на подписание документов доверенностью или приказом. В случае подписания документа лицами, не имеющими данных полномочий, сделки о проведении взаимозачетов могут быть признаны ничтожными.

Датой проведения взаимозачета считается дата подписания акта либо дата, указанная в документе. Именно она в дальнейшем отражается в бухгалтерском учете и влияет на налогообложение. Ситуации, не прописанные в законодательстве или договоре, решаются в соответствии с обычаями делового оборота.

О нюансах оформления первичных документов читайте в статье «Первичный документ: требования к форме и последствия ее нарушения».

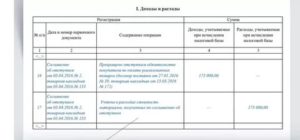

Доходы и расходы при взаимозачете на усн

Для организаций – участниц неденежных сделок, работающих по УСН, возникновение дохода подтверждается фактом поступления денежных средств на расчетный счет, а не подписанием составленного между сторонами договора акта, а вот расход компания отражает в КУДиР после отгрузки и проведения зачета между сторонами договора. Например, получив подписанный акт выполненных работ, фирма – исполнитель, включает сумму в расход (в 1с как отразить доход по акту выполненных работ ищите информацию в открытых источниках информации).КУДиР ведется в единственном экземпляре, даже если у предпринимателя нескольких торгующих филиалов.

https://youtube.com/watch?v=SvPseON9heE

Записи о сделках отражаются в КУДиР на основании информации из бумаг первичного отчета, которые хранятся у предпринимателя до окончания срока, когда уже нельзя будет провести (например, с 2008 г по 2018) перенос убытков прошлых лет.

Будет ли доходом при усн зачет взаимных требований

Эта разновидность встречных претензий подпадает под условное определение «Круговые требования». Чтобы составить акт взаимозачета стороны сделки должны выступать: Наименование предприятия Ситуация «Икс» Дебитором предприятия «Игрек» и кредитором предприятия «Зет» «Игрек» Дебитором предприятия «Зет» и кредитором предприятия «Икс» «Зет Дебитором предприятия «Икс» и кредитором предприятия «Игрек» Обязательным условием для осуществления трехсторонних операций по взаимозачету является цикличностьих обязательств. При этом за основу документального оформления сконтрации можно взять обычный договор о проведении зачета требований.

В документе должны быть указаны следующие данные:

- на основании чего возникла задолженность;

- общую сумму долга;

- дату и сумму проведения взаимозачета.

При этом не стоит забывать о выделении суммы НДС.

Другие суды также отмечают, что для прекращения обязательства путем зачета встречного однородного требования достаточно заявления одной из сторон. Закон не требует согласия другой стороны с произведенным зачетом

Однако важно, чтобы заявление о зачете было ею получено (пост

ФАС ПО от 28.01.2007 № А55-6395/2007). Если у компании не будет доказательств вручения контрагенту заявления о зачете, то за ней по-прежнему будет задолженность, будут продолжать начисляться неустойка и проценты за пользование чужими деньгами (пост. ФАС ЗСО от 02.05.2006 № Ф04-1722/2006(21923-А81-10)). Двусторонний или многосторонний зачет Двусторонний зачет можно оформить актом, соглашением или протоколом зачета взаимных требований

Название документа (акт, соглашение или протокол) неважно. Главное, чтобы такой документ содержал все необходимые реквизиты, предусмотренные законодательством (ст

9 Закона № 129-ФЗ).По закону взаимозачет можно применить только к тем обязательствам, срок которых уже истек. Если же такой срок не установлен соглашением, тогда он определяется на основании выставленного контрагентом требования (ст.410 ГК РФ). Определения Взаимозачет при УСН доходы – это погашение встречных однородных требований.

Другими словами, организации, использующие сконтрацию, фактически осуществляют аннулирование равнозначных обязательств по действующим соглашениям. Взаимозачет может быть применен в отношении договоров поставки, подряда и т. д. Под однородными требованиями подразумеваются обязательства, что возникли на основании разных договоров, но с одинаковым способом из погашения. Другими словами, если стороны имеют разные действующие договора, которые предполагают оплату товаров или услуг деньгами, то подобные требования признаются однородными.

Взаимозачеты и их отражение в учете на усн

Для проводки заносим акт взаимозачета в 1С 8.3, например, чтобы отразилось в книге доходов и расходов свершение сделки.Руководителям организаций стоит внимательно отнестись к проведению процедур по взаиморасчетам, потому что Законом предусмотрены некоторые ограничения на подобные сделки. Запрет на заключение такой процедуры иногда прописан в договоре на сделку!Очень внимательно налоговики изучают договоры взаиморасчета, потому что неправильно оформленный такой договор может быть признан налоговой инспекцией как договор мены, что предполагает совершенно иной и налоговый, и бухгалтерский учет.

Цессия Договор цессии по сути представляет собой уступку прав требования. При заключении такого договора одна сторона передает права требования третьему лицу, например, факторинговой компании, при этом чаще – в убыток себе, то есть сумма дохода может быть меньше суммы расхода по сделке.

Соглашение о проведении взаимных расчетов

Фирма «А» в лице _________, действующего на основании устава, именуемая в дальнейшем «Сторона 1», фирма «Б» в лице _________, действующего на основании устава, именуемая в дальнейшем «Сторона 2», и фирма «В» в лице __________, действующего на основании устава, именуемая в дальнейшем «Сторона 3», заключили настоящее Соглашение о проведении взаимных расчетов в следующем порядке:

- Сторона 1 прекращает денежные обязательства Стороны 3 в сумме ___________, возникшие на основании договора ___________ на сумму ___________.

- Сторона 2 прекращает денежные обязательства Стороны 1 в сумме ___________, возникшие на основании договора ___________ на сумму ___________.

- Сторона 3 прекращает денежные обязательства Стороны 2 в сумме ___________, возникшие на основании договора ___________ на сумму ___________.

- Настоящее Соглашение составлено в трех экземплярах, имеющих равную юридическую силу, по одному для каждой из Сторон.

- Соглашение вступает в силу с момента подписания и действует до полного исполнения Сторонами принятых на себя обязательств.

- Соглашение может быть расторгнуто только по взаимному согласию Сторон.

Односторонний отказ от исполнения обязательств, принятых по настоящему Соглашению, не допускается.

- Споры, возникшие при исполнении Соглашения, подлежат рассмотрению в арбитражном суде.

- Подписи сторон.

Усн: зачет взаимных требований

Фиксация взаимозачетов также происходит в книге расходов и доходов. Фото: интерфейс в программе 1С Чтобы отобразить издержки организации необходимо открыть соответствующее меню: Фото: интерфейс в программе 1С Если налогоплательщик использует в качестве объекта налогообложения доходы, то при взаимозачете он должен отображать в качестве прибыли стоимость продукции, по которой произошло погашение задолженности.

Доход подлежит учету в день подписания акта сконтрации. Тогда как при 15% ставке налога, организация по факту подписания акта списывает стоимость зачтенной услуги в расходы. Заканчивая рассмотрение вопроса о взаимозачете между организациями необходимо выделить несколько ключевых моментов.