Как перейти в 2017 году

Существует два способа применения ИП и организацией системы упрощения налогообложения. Они таковы:

Существует два способа применения ИП и организацией системы упрощения налогообложения. Они таковы:

- заявить об этом в налоговые органы в течение 30 дней после регистрации;

- уведомить о желании применять систему в следующем году в период с 1 октября до 31 декабря, текущего.

Новым объектам экономической деятельности нужно заранее выбрать для себе выгодный спецрежим. Если будет пропущен месячный срок, то автоматически станет применяться основная метода, а это приводит к возникновению множества проблем.

Уже действующим предпринимателям придется подавать отчётность за девять месяцев. При этом критерии перехода таковы:

- уровень дохода за 9 месяцев не должен превышать в 2017 году 59 805 000 р.;

- численность сотрудников — до 100 человек;

- основные активы — до 150 млн руб.;

- доля иных организаций — не более 25%.

Важно: переход на применение налогообложения по упрощенной методе осуществляется всего раз в год. То же привило действует для выбора «Д» или «Д-Р»

Выгоды спецрежима

Применение обоих названных упрощенных методик позволяет участникам экономических отношений:

Применение обоих названных упрощенных методик позволяет участникам экономических отношений:

- отчислять только один вид налога, связанного с доходной частью баланса;

- минимизировать количество обязательной отчетности, которая подается в налоговые органы раз в год:

- до 31 марта предприятиями;

- до 30 апреля ИП.

Однако законодательно закреплены ежеквартальные перечисления авансовых платежей по единому сбору за такие периоды:

- январь — март;

- апрель — июнь;

- за 9 месяцев;

- годовой.

Для сведения: нарушение сроков выплат грозит применением штрафных санкций и обложением пенями.

Что это такое

Система налогообложения, при которой все полагающиеся платежи в бюджет сводятся к исчислению всего одного, считается упрощенной. К примеру, УСН «Доходы» («Д») позволяет не перечислять в некоторых случаях такие виды налогов:

Система налогообложения, при которой все полагающиеся платежи в бюджет сводятся к исчислению всего одного, считается упрощенной. К примеру, УСН «Доходы» («Д») позволяет не перечислять в некоторых случаях такие виды налогов:

- на доходы физических лиц (НДФЛ);

- на прибыль;

- на добавленную стоимость (НДС);

- на имущество.

Внимание: фактически все указанные виды платежей заменяются единым налогом. То есть упрощенная системы позволяет уменьшить количество бухгалтерских операций

Кто может использовать

Упрощенная система придумана для небольших предприятий и индивидуальных предпринимателей (ИП). В 2017 году субъекты экономической деятельности должны подпадать под такие критерии:

Упрощенная система придумана для небольших предприятий и индивидуальных предпринимателей (ИП). В 2017 году субъекты экономической деятельности должны подпадать под такие критерии:

- доходность за отчетный период ограничена суммой в 213 750 000 руб.;

- численность наемных работников не может превышать 100 человек, включая руководителя;

- уставной фонд ограничен 150 млн руб.;

- процентное соотношение для участия других организаций 4:1 (не должно превышать 25%).

Внимание: в 2018 году повышается лимит доходов, позволяющий использовать упрощенную методику

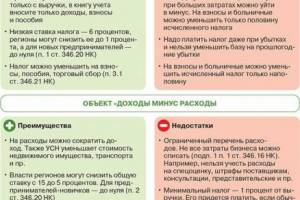

Виды налогообложения

Данная система предполагает, что субъект предпринимательской деятельности самостоятельно выберет, с какой базы станет отчислять налоги:

Данная система предполагает, что субъект предпринимательской деятельности самостоятельно выберет, с какой базы станет отчислять налоги:

- по методике «Д» взимается 6% с общих поступлений;

- по «Д-Р» исчисляется чистая прибыль, с которой взимается 15%.

Для сведения: местные власти имеют право устанавливать преференции для предпринимателей, уменьшая налоги на 1 и 5% соответственно.

Методику могут применять предприятия и ИП, занимающиеся любыми видами деятельности, за исключением:

- банковской;

- страховой;

- вложением пенсионных денег;

- инвестиционной;

- другими, указанными в пункте 3 статьи 346.12 Налогового кодекса РФ.

Скачать для просмотра и печати:

УСН: прибыли и убытки

Налогоплательщики, перешедшие на упрощенный спецрежим, в соответствии со ст. 346.11 НК РФ, освобождаются от начисления и уплаты ряда налогов:

-

у предприятий отсутствует необходимость расчета налога на прибыль (за исключением налога с доходов, к которым применяются ставки, указанные в п. 1.6, 3 и 4 ст. 284 НК РФ), его заменяет единый налог, который может платиться с прибыли или с дохода в зависимости от избранного объекта налогообложения;

-

ИП не платят НДФЛ с предпринимательских доходов;

-

НДС (кроме ввозного);

-

налог на имущество (кроме недвижимости, по которой налоговая база рассчитывается из кадастровой стоимости).

Обычный налог на прибыль/доходы УСН-плательщика платится в общем порядке независимо от налоговых обязательств по единому налогу, только если объектом налогообложения выступают следующие виды поступлений (п. 1.6, 3 и 4 ст. 284 НК РФ):

-

дивиденды – по ставкам 13% или 15%;

-

прибыль от контролируемых иностранных предприятий – ставка налога равна 20%;

-

процентные доходы по некоторым ценным бумагам – ставка налогообложения равна 9% и 15%.

Спецрежим УСН предполагает возможность выбора одного из двух налоговых объектов – налогообложение доходов или разницы между доходами и расходами. Фактически, можно сказать, что налог на прибыль при УСН — это единый налог, взимаемый с доходов или с разницы между доходами и расходами.

Если за объект налогообложения принимается доход, базовая ставка налога составит 6%, при этом фактические расходы в налоговом учете не принимаются и не уменьшают налоговую базу – налог исчисляется от полученной выручки. При выборе в качестве налогового объекта прибыли (доход за вычетом расходов), применяют ставку 15%, а налоговая база представляет собой выручку, уменьшенную на произведенные в отчетном периоде затраты.

Выручка признается доходом в налоговом учете в день поступления денег на расчетный счет или приема наличности в кассу, а расходы признаются после их фактической оплаты, т.е., применяется кассовый метод. Порядок определения «упрощенных» доходов и расходов, их признания приведен в ст. 346.15-346.17 НК РФ.

Если «упрощенец» осуществляет часть сделок в иностранной валюте, для расчета налога такие средства должны быть пересчитаны в рублевый эквивалент по официальному курсу валют ЦБ РФ.

Организация налогового учета осуществляется ведением одного документа – книги учета доходов и расходов (КУДиР). После завершения налогового года все упрощенцы отчитываются перед ИФНС, подавая декларацию по УСН, и платят налог. Сумма налога к уплате по итогам года рассчитывается как разница между годовыми обязательствами и внесенными авансами. Срок уплаты налога по результатам года совпадает с предельными датами подачи декларации по УСН – юридические лица должны отчитаться и погасить задолженность перед бюджетом до конца марта следующего за отчетным года, а ИП до конца апреля.

Налог считается нарастающим итогом с начала года путем перемножения налоговой базы и ставки налогообложения. Окончательно определить облагаемые доходы или прибыль при УСН надо по завершении календарного года, так как именно годовой интервал является налоговым периодом для «упрощенки». При этом по истечении каждого отчетного периода (квартал, полугодие, 9 месяцев) налогоплательщик должен рассчитать сумму авансового платежа по налогу и уплатить его не позднее 25 числа месяца, следующего за этим отчетным периодом. Авансы рассчитывают с начала года за минусом исчисленных в течение года платежей по УСН в бюджет. Налог и авансы по УСН «доходы» можно уменьшить вполовину за счет уплаченных в отчетном периоде страховых взносов. ИП без работников, применяющие объект «доходы», могут уменьшить налог и авансовые платежи на сумму уплаченных фиксированных страхвзносов за себя. При УСН «доходы минус расходы» страхвзносы уменьшают налоговую базу, т.к. учитываются в качестве затрат.

Когда применяется объект «доходы минус расходы», в целях уменьшения налоговой базы принимаются не все затраты «упрощенца», а только те из них, которые соответствуют законодательно утвержденному перечню (он приведен в ст. 346.16 НК РФ). Расходы признаются в налоговом учете датой перечисления средств.

Если по итогам года на УСН «доходы минус расходы» получен убыток, уплачивается минимальный налог на прибыль УСН. В 2019 его ставка составляет 1% от всех доходов, полученных за год (п. 6 ст. 346.18 НК РФ). Уплатить минимальный налог придется и в случае, когда сумма единого налога, исчисленного по ставке 15%, окажется меньше, чем 1% от полученных за год доходов. Платить минимальный налог не придется только при полном отсутствии доходов в отчетном году. Убытки могут переноситься на будущие периоды.

Недостатки УСН:

На самом деле, эта система налогообложения не так выгодна и удобна, как это может показаться на первый взгляд.

1. Во-первых, к недостаткам упрощенной системы налогообложения можно отнести ограниченный список расходов. Это создает определенные сложности при применении объекта налогообложения «доходы, уменьшенные на величину расходов».

2. Во-вторых, при переходе на УСН, данная организация, по требованию налоговых органов, должна будет восстановить и уплатить суммы «входного» НДС.

Сумму, приходящуюся на балансовую (остаточную) стоимость основных средств, нематериальных активов и иного имущества по состоянию на первое число того месяца, начиная с которого фирма перестает быть плательщиком НДС. Данное требование не подкреплено законодательно и может быть оспорено в суде, но на практике, оно создает организациям дополнительные сложности.

3. И, наконец, основным недостатком УСН можно назвать то, что при применении данной системы налогообложения можно потерять клиентов, работающих на ОСНО.

Дело в том, что при работе с УСН, компания не может выставить покупателю счет-фактуру с НДС, тем самым, позволив ему принять налог к вычету. Многих покупателей такое положение дел не устраивает, и они предпочитают работать с организациями, применяющими также как и они ОСНО. Поэтому, чтобы не потерять клиента, многие компании, работая на УСН, все же выделяют НДС в счетах-фактурах, но в бюджет НДС не перечисляют.

За такое нарушение законодательства, организациям грозят следующие налоговые санкции:

1. В соответствии со ст. 126 НК РФ, непредставление налоговому органу сведений, необходимых для осуществления налогового контроля (декларацию по НДС), влечет взыскание штрафа в размере 50 рублей за каждый не предоставленный документ.

2. В соответствии со ст. 122 НК РФ за неуплату НДС, на организацию налагается штраф в размере 20 процентов от неуплаченной суммы НДС.

К примеру, Постановлением ФАС Волго-Вятского округа от 04.03.2008 по делу N А29-7671/2006А признано, что налоговый орган правомерно начислил пени по налогу на доходы физических лиц, так как пени подлежат уплате налогоплательщиком в случае возникновения задолженности перед соответствующим бюджетом по уплате конкретного налога. Также, подобные решения принимаются Постановлениями ФАС и других округов.

Организация, применяющая упрощенную систему налогообложения, в случае выставления ею покупателю счета-фактуры с выделением суммы НДС, обязана уплатить данный налог в бюджет. Таким образом, если организация не готова отказываться от выставления клиентам счетов-фактур с выделением НДС, то тогда на упрощенную систему налогообложения переходить не стоит.

Изучив все плюсы и минусы упрощенной системы налогообложения, каждая организация должна самостоятельно решить, надо ли ей менять систему налогообложения. Стоит ли ради освобождения от уплаты некоторых видов налогов, а также ради упрощения ведения налогового и бухгалтерского учета, переходить на УСН. Или все же потеря клиентов, которым нельзя будет принять к вычету НДС, окажется решающим фактором для того, чтобы остаться на ОСНО?

Посмотрим, выгодно ли переходить на упрощенную систему налогообложения на примере организации — ООО «Корал».

Основные показатели организации:

– среднегодовая стоимость основных средств: 180 000 рублей.

– расходы на оплату труда: 2 100 000 рублей.

1. При применении ОСНО, ООО «Корал» должно будет оплачивать налог на имущество. Базой по налогу на имущество является остаточная стоимость основных средств. Максимальная ставка налога составляет 2,2%. Таким образом, налог на имущество составит 3960 рублей. В отличие от ОСНО, при применении УСН, налог на имущество платить не надо. Соответственно, при применении упрощенной системы налогообложения, экономия на налоге, составит 3960 рублей.

2. При применении ОСНО, в 2009 году ООО «Корал» должно было оплачивать Единый социальный налог. Базой для расчета ЕСН являлась заработная плата сотрудников. Максимальная налоговая ставка составляла 26%.

Однако, в соответствии с ФЗ от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации…», с первого января 2010 года, организации, применяющие ОСНО, оплачивают пенсионные взносы, вместо ЕСН, а значит, ООО «Корал» в 2010 году в любом случае сэкономит, заплатив всего 14% (вместо прежних 26%).

Соответственно, при переходе на УСН, организация сэкономит только на налоге на имущество в размере 3960 рублей. Несомненно, многие организации выиграют за счет перехода на УСН, но переходить ли на упрощенную систему налогообложения – каждый должен решать сам.

Бизнес с сотрудниками и без них

Помимо величины расходов вашего бизнеса, важным критерием в выборе объекта налогообложения на УСН является наличие или отсутствие работников.

Нужно учитывать, что на УСН «Доходы»:

- Индивидуальные предприниматели и организации с работниками могут уменьшить до 50% налога (авансового платежа) на сумму уплаченных страховых взносов.

- Индивидуальные предприниматели без работников могут уменьшить 100% налога (авансового платежа) на сумму уплаченных фиксированных платежей (за себя).

На УСН «Доходы, уменьшенные на величину расходов» ИП и ООО могут все уплаченные страховые взносы включать в расходы и, тем самым, уменьшать налоговую базу на их сумму.

Обратите внимание, что речь идет об уменьшении налоговой базы (которую еще надо будет умножить на ставку), а не окончательного налога, как на УСН «Доходы». Подробнее об этом читайте на странице про расчет налога на УСН «Доходы» и «Доходы минус расходы»

Минимальный размер налога при УСНО 15%

При УСНО 15% существует минимальный размер налога, который необходимо выплачивать в любом случае, даже если за налоговый период деятельность предприятия была убыточной и сумма налогооблагаемой базы равна нулю. Минимальный налог выплачивается и в том случае, если сумма налога, рассчитанного по обычной схеме, меньше его размера. Минимальный налог берется из расчета -1 % от суммы дохода, который определяется в соответствии со ст. 346.15 Налогового Кодекса.

По окончании налогового периода Индивидуальный предприниматель производит два вида расчетов. Один расчет для обычного налога по формуле:

(доходы — расходы) × 15 %

Другой расчет для минимального налога:

доход × 1 %

Выплачивать необходимо тот налог, величина которого больше, разницу между обычным и минимальным налогом по законодательству можно отнести в статью расходов на следующий налоговый период, это право регулируется пунктом 7 ст. 346.18 Налогового Кодекса.

Например, доход составляет 1000 рублей, расход 950 рублей.

(1000 -950) × 15 % = 750 рублей,

1000 × 1 % = 1000 рублей.

В этом случае к уплате полагается 1000 рублей.

1000 – 750 = 250

В счет будущих расходов можно отнести разницу в сумме 250 рублей.

В соответствии с пунктом 2 статьи 346.14 НК РФ объект налогообложения можно поменять с начала следующего календарного года, предупредив об этом налоговые органы не позднее 31 декабря текущего года.