Содержание общего имущества

Обсуждая в прошлом номере переходные положения в части налогообложения доходов управляющей организации, мы обозначили особенности услуги по санитарному и техническому содержанию общего имущества в МКД. Смысл сводится к тому, что такая услуга носит комплексный характер и считается полностью оказанной только по прошествии 12 месяцев с даты начала ее оказания (и по истечении каждых последующих 12 месяцев). При этом плата за содержание вносится ежемесячно. Иначе говоря, условия договора управления предполагают получение доходов в течение указанных 12 месяцев, которые относятся в целом к годичному циклу оказания услуги. В связи с этим при признании доходов методом начисления управляющая организация должна руководствоваться абз. 1 п. 2 ст. 271 НК РФ и формировать доходы равномерно ежемесячно в сумме начисленной потребителям платы. В свою очередь, положения п. 1 ст. 272 НК РФ позволяют признавать расходы управляющей организации, связанные с содержанием общего имущества, в периоде их возникновения (согласно абз. 3 п. 1 ст. 272 НК РФ в случае, если условиями договора предусмотрено получение доходов в течение более чем одного отчетного периода и не предусмотрена поэтапная сдача товаров (работ, услуг), расходы распределяются налогоплательщиком самостоятельно с учетом принципа равномерности признания доходов и расходов).

Расходы в виде стоимости приобретения подрядных работ и услуг сторонних организаций по содержанию общего имущества также относятся к материальным. Получая от подрядчиков акты выполненных работ и оказанных услуг и принимая к учету такие работы и услуги, управляющая организация имеет право считать расход осуществленным. Таким образом, расходы на работы и услуги сторонних организаций по содержанию общего имущества признаются в налоговом учете УК, перешедшей на УСН, как и расходы в виде стоимости коммунальных ресурсов. При этом законодательство оставляет на усмотрение управляющей организации порядок оплаты таких работ и услуг, в отличие от оплаты коммунальных ресурсов.

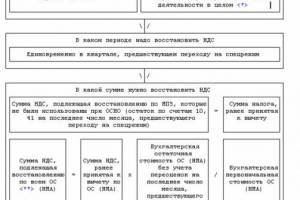

Восстановление НДС с авансов полученных

НДС, исчисленный и уплаченный с сумм частичной оплаты, полученной на ОСН в счет предстоящих поставок товаров, выполнения работ, оказания услуг или передачи имущественных прав, осуществляемых после перехода на УСН, подлежит вычету. Вычет осуществляют в последнем налоговом периоде (IV квартал), предшествующем месяцу перехода на «упрощенку», при наличии документов, свидетельствующих о возврате сумм налога покупателям (; письмо Минфина России от 18.04.2011 № 03-07-11/97) (см. пример 3).

В бухгалтерском учете принятый к вычету НДС с предоплаты отражают проводкой:

ДЕБЕТ 68 субсчет «НДС» КРЕДИТ 62

ПРИМЕР 3

ООО «Актив» в 2015 г. во время применения ОСН получило предоплату от ООО «Пассив» в сумме 295 000 руб. Товар поставлен в 2016 г., когда ООО «Актив» уже применяет УСН. При этом в декабре 2015 г. между организациями было заключено дополнительное соглашение о том, что сумма поставки составляет 250 000 руб., при этом НДС с предоплаты (45 000 руб.) был возвращен покупателю.

В IV кв. 2015 г. бухгалтер ООО «Актив» сделал проводку:

ДЕБЕТ 68 субсчет «НДС» КРЕДИТ 62 – 45 000 руб. – отражен вычет по НДС со стоимости предоплаты.

Счета-фактуры, на основании которых суммы НДС приняты к возмещению, регистрируют в книге покупок (п. 22 Правил ведения книги покупок, утв. пост. Правительства РФ от 26.12.2011 № 1137).

Суммы налога, подлежащие вычету, отражают в графе 3 по строке 120 раздела 3 декларации по НДС (подп. 38.8 п. 38 Приложения № 2).

Отметим, если фирма не осуществила возврат сумм НДС покупателям в связи с переходом на УСН, то права на вычет налога, исчисленного и уплаченного с авансовых платежей, у нее не возникает (письмо ФНС России от 10.02.2010 № 3-1-11/92@).

Марина Косульникова, главный бухгалтер компании «Галан»

Какая ставка применима для восстановления НДС

Этот вопрос очень важен, когда на счетах организации имеются товары, которые были приобретены раньше 2004 года, тогда НДС был 20%. В настоящее время при переходе на новую систему налогообложения ставка едина, она составляет 18%.

Налоговый кодекс не занимается регулировкой данного вопроса. В этом случае бухгалтер логически распределяет всю сумму.

В счёт-фактуре, которая была выдана организации на приобретение товара, указана ставка НДС. Поэтому и восстанавливать необходимо именно ту процентную ставку, которая была указана в документе. То есть если это было 20%, значит, и такая ставка указывается.

Все операции по восстановлению НДС проводят в книге продаж.

Сама по себе УСН очень удобна для предпринимателей, так как она избавляет от многих отчётов при начислении НДС и оформления дополнительных бухгалтерских документов. Однако для упрощенки есть некоторые ограничения по обороту компании и численности персонала.

При переходе на новые системы налогообложения есть много нюансов, также не исключен риск переплаты восстановленного НДС.

Отдельные виды расходов УК

Выше речь шла о материальных расходах в виде работ и услуг сторонних организаций, а также о расходах, которые не участвуют в налогообложении

В данном разделе мы обратим внимание на некоторые другие виды расходов УК, которые уменьшают налоговую базу

В первую очередь остановимся на стоимости ТМЦ. В процессе деятельности по управлению МКД УК всегда использует разнообразные МПЗ, а также иное имущество, не являющееся амортизируемым. Если содержание и ремонт общего имущества осуществляются хотя бы частично хозяйственным способом, это материалы, инвентарь, разнообразные приспособления. Если все работы и услуги выполняются и оказываются подрядчиками, это канцтовары и различное имущество, не относящееся к амортизируемому, используемое административным персоналом. По правилам гл. 26.2 НК РФ материальные расходы вычитаются из налоговой базы в момент погашения задолженности (пп. 1 п. 2 ст. 346.17 НК РФ). Дожидаться списания МПЗ в производство, отпуска имущества в эксплуатацию не нужно. Значит, «упрощенцы» вправе отнести стоимость МПЗ к расходам сразу после принятия их к учету (оприходования на склад) и оплаты поставщику, тогда как организации — плательщики налога на прибыль, применяющие метод начисления, имеют право формировать материальные расходы только на дату передачи материалов в производство (п. 2 ст. 272 НК РФ). Более того, если речь идет о материалах, используемых непосредственно при выполнении работ, их стоимость может быть учтена в составе прямых расходов. Тогда стоимость материалов учитывается при налогообложении только по мере реализации работ, услуг (ст. ст. 318, 319 НК РФ). Это значит, что на дату перехода на УСН управляющей организации следует внимательно отнестись к двум видам активов:

- МПЗ, находящимся на складе;

- НЗП в виде стоимости МПЗ, использованных при выполнении работ, оказании услуг, которые не реализованы на дату перехода на УСН.

Если данные МПЗ были оплачены поставщикам, то у УК есть все основания признать их стоимость в составе расходов сразу после перехода на УСН. Заметим, что напрямую ситуация пп. 4 п. 1 ст. 346.25 НК РФ не регулируется, ведь он касается лишь расходов, осуществленных после перехода на УСН (по правилам гл. 26.2 НК РФ рассматриваемые расходы уже понесены, причем до перехода на УСН, а по правилам гл. 25 НК РФ — нет). Тем не менее в Письмах от 30.10.2009 N 03-11-06/2/233 и от 07.06.2007 N 03-11-04/2/162 финансисты разрешили уменьшить налоговую базу по единому налогу на сумму фактически оплаченных прямых расходов, относящихся к НЗП и нереализованной готовой продукции, на дату перехода на УСН. Аналогичным образом стоимость оплаченных МПЗ, находящихся на складе, может быть включена в расходы сразу после перехода на УСН.

Отдельно следует сказать о расходах в виде оплаты труда с отчислениями с нее. Применяя при определении расходов по налогу на прибыль метод начисления, УК признает расходы на оплату труда ежемесячно исходя из начисленных сумм (п. 4 ст. 272 НК РФ). Обязательные отчисления с заработной платы учитываются в расходах также на дату начисления (пп. 1 п. 7 ст. 272 НК РФ). «Упрощенцы» же признают расходы на оплату труда на дату погашения задолженности налогоплательщика (пп. 1 п. 2 ст. 346.17 НК РФ), а на уплату страховых взносов с нее — на дату фактической уплаты взносов, если речь идет о погашении задолженности (пп. 3 того же пункта). Руководствуясь пп. 5 п. 1 ст. 346.25 НК РФ, управляющая организация не признает расходы на уплату после перехода на УСН страховых взносов, начисленных до перехода на УСН, поскольку такие расходы участвовали при исчислении налога на прибыль.

Очевидно, что учитывать после перехода на УСН можно только те расходы, которые прямо названы в ст. 346.16 НК РФ. Например, гл. 26.2 НК РФ не допускает уменьшения налоговой базы по единому налогу на сумму отчислений в резерв сомнительных долгов. Следовательно, если до перехода на УСН управляющая организация создавала такой резерв, она обязана восстановить его 31.12.2012, включив соответствующие внереализационные доходы в налоговую базу по налогу на прибыль.

Позиция налоговых органов

Юридические лица, ИП, могут выбрать два варианта обложения – общий или упрощенный. При переходе на УСН порядок расчета НДС меняется – наиболее такой режим актуален для представителей малого, среднего бизнеса.

В связи с применением упрощенного режима, плательщики освобождаются от выплаты, которые должны были платить с применением ОСН – на прибыль, имущество, добавленную стоимость. Есть два варианта перевода – одновременно с регистрацией организации, либо переход с иного режима обложения.

Для перехода на УСН нужно заполнить специальную форму. Она включает ИНН, КПП, код налогового органа, название организации, данные об объекте обложения, остаточной стоимости ОС.

В обязательном порядке указываются данные о плательщике, контактные данные, ставится дата заполнения и подпись составителя. В правом нижнем углу представлены поля для заполнения сотрудником органа – ему нужно заполнить все поля, поставить дату и подпись.

Лица, применяющие систему УСН, не могут до окончания налогового периода изменить режим обложения. Периодом для отчета может быть ¼ года, ½ года, ¾ года. Налоговый период составляет 1 год.

Есть определенные действия, которые нужно выполнить для перехода. Сначала нужно уплатить сбор авансом, после этого заполнить и подать документ, оплатить сбор по итогам года. Что касается организаций – не позднее 31.03, для ИП – не позднее 30.04. Есть разные варианты оплаты – с использованием банка, через платежное поручение или квитанцию. После подается декларация.

Если лицо задерживает подачу декларации на срок свыше десяти суток, может быть начислен штраф. Размер санкций составляет от 5 до 30%. Сумма штрафа – не менее тысячи. Из-за задержки могут взыскиваться пени. Их размер устанавливается как процент, который составляет 1/300 ставки. За невнесение налога берется до 40% от размера задержки.

НДС с авансов полученных

Налог с полученных авансов рассчитывается продавцом в случае, когда платеж за товар произошел быстрее, чем товар был реализован. Однако в некоторых ситуациях можно с аванса полученного ничего не платить.

Не требуется вносить оплату, если был получен аванс по необлагаемым операциям, место реализации операций – прочие страны, плательщик находится на специальном режиме, либо была отправлена предоплата по операциям с нулевым процентом.

Вычету НДС подлежит с выплаченной суммы, полученной на ОСН в счет планируемых поставок, работ и услуг. Процедура производится в 4 квартале, который предшествует переводу на упрощенную систему. В бухучете принятый платеж к вычету отражается с использованием проводки.