Документы для подтверждения транспортных расходов

Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Таким образом, расходы, учитываемые налогоплательщиком при исчислении налогооблагаемой прибыли, должны быть экономически обоснованными (произведенными для осуществления деятельности, направленной на получение дохода) и документально подтвержденными.

Согласно статье 2 Федерального закона от 30.06.2003 № 87-ФЗ «О транспортно-экспедиционной деятельности» утвержденными Правительством РФ правилами транспортно-экспедиционной деятельности определяются:

перечень экспедиторских документов (документов, подтверждающих заключение договора транспортной экспедиции);

требования к качеству экспедиционных услуг;

порядок оказания экспедиционных услуг.

Пунктом 5 Правил транспортно-экспедиционной деятельности, утвержденных Постановлением Правительства РФ от 08.09.2006 № 554, установлено, что экспедиторскими документами являются:

поручение экспедитору (определяет перечень и условия оказания экспедитором клиенту транспортно-экспедиционных услуг в рамках договора транспортной экспедиции);

экспедиторская расписка (подтверждает факт получения экспедитором для перевозки груза от клиента либо от указанного им грузоотправителя);

складская расписка (подтверждает факт принятия экспедитором у клиента груза на складское хранение).

Таким образом, необходимость составления при организации доставки товаров экспедитором транспортной накладной нормами гражданского законодательства прямо не установлена.

В то же время согласно пункту 1 статьи 801 Гражданского кодекса РФ (далее — ГК РФ) по договору транспортной экспедиции одна сторона (экспедитор) обязуется за вознаграждение и за счет другой стороны (клиента-грузоотправителя или грузополучателя) выполнить или организовать выполнение определенных договором экспедиции услуг, связанных с перевозкой груза.

При этом договором транспортной экспедиции могут быть предусмотрены обязанности экспедитора организовать перевозку груза транспортом и по маршруту, избранными экспедитором или клиентом, обязанность экспедитора заключить от имени клиента или от своего имени договор (договоры) перевозки груза, обеспечить отправку и получение груза, а также другие обязанности, связанные с перевозкой.

Следовательно, организуя перевозку грузов, экспедитор заключает договор перевозки с соответствующим перевозчиком.

В соответствии с пунктом 2 статьи 785 ГК РФ заключение договора перевозки груза подтверждается составлением и выдачей отправителю груза транспортной накладной (коносамента или иного документа на груз, предусмотренного соответствующим транспортным уставом или кодексом).

Согласно пункту 1 статьи 8 Федерального закона от 08.11.2007 № 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта» (далее – УАТ) заключение договора перевозки груза подтверждается транспортной накладной. Транспортная накладная, если иное не предусмотрено договором перевозки груза, составляется грузоотправителем.

Пунктом 2 данной статьи установлено, что форма и порядок заполнения транспортной накладной устанавливаются правилами перевозок грузов.

Действующая в настоящее время форма транспортной накладной утверждена Постановлением Правительства РФ от 15.04.2011 № 272.

Этим же Постановлением утверждены Правила перевозок грузов автомобильным транспортом (далее – Правила перевозок).

Пунктом 6 Правил перевозок установлено, что заключение договора перевозки груза подтверждается транспортной накладной, составленной грузоотправителем (если иное не предусмотрено договором перевозки груза) по форме согласно приложению № 4 к данным Правилам.

Таким образом, поскольку при организации доставки товара экспедитор заключает с перевозчиками договоры перевозки, должны составляться транспортные накладные.

Исходя из вышеизложенного, для подтверждения правомерности учета расходов на доставку товаров, организованную экспедитором, при исчислении налогооблагаемой прибыли организации – заказчику экспедиторских услуг необходима транспортная накладная.

Аналогичная позиция содержится в Письме УФНС России по г. Москве от 17.10.2012 № 16-15/099196@ и Постановлении Девятого арбитражного апелляционного суда от 05.02.2014 № 09АП-47523/2013 по делу № А40-131014/13.

Хотите быть в курсе актуальных изменений — подпишитесь на рассылку

Налог на прибыль: подтверждаем перевозку грузов

Федеральная налоговая служба по вопросу документального подтверждения в целях исчисления налога на прибыль затрат на транспортировку груза автомобильным транспортом сообщает следующее.

Во исполнение Федерального закона от 08.11.2007 № 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта» (далее — Закон N 259-ФЗ) Постановлением Правительства Российской Федерации от 15.04.2011 № 272 утверждены форма и порядок заполнения транспортной накладной (вступило в силу с 25.07.2011).

Статьей 2 указанного Федерального закона определено, что транспортная накладная является перевозочным документом, подтверждающим заключение договора перевозки груза.

Одновременно продолжают действовать Общие правила перевозок грузов автомобильным транспортом, утвержденные Минавтотрансом РСФСР 30.07.1971, в соответствии с которыми основным документом, предназначенным для учета движения товарно-материальных ценностей и расчетов за их перевозки автомобильным транспортом, является товарно-транспортная накладная.

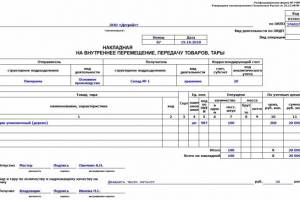

Форма товарно-транспортной накладной (форма N 1-Т) утверждена Постановлением Госкомстата России от 28.11.1997 № 78 «Об утверждении унифицированных форм первичной учетной документации по учету работы строительных машин и механизмов, работ в автомобильном транспорте».

Таким образом, в настоящее время действует и транспортная накладная, и накладная по форме N 1-Т.

В соответствии с пунктом 1 статьи 252 Налогового кодекса РФ (далее — Налоговый кодекс) расходы признаются в целях налогообложения прибыли, если они подтверждены документами, оформленными в соответствии с законодательством Российской Федерации.

Налоговое законодательство не содержит специальных положений о перечне и необходимом порядке оформления документов для учета их в целях налогообложения прибыли.

Согласно пункту 1 статьи 9 Федерального закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете» (далее — Закон № 129-ФЗ) все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет.

Пунктом 2 статьи 9 Закона № 129-ФЗ определено, что первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать обязательные реквизиты, перечисленные в этом пункте.

Однако утвержденная во исполнение Закона № 259-ФЗ транспортная накладная также может признаваться оформленным в соответствии с законодательством Российской Федерации документом, если налогоплательщиком соблюден установленный порядок ее заполнения.

При этом следует иметь в виду, что Налоговый кодекс для подтверждения в целях исчисления налога на прибыль расходов организации на перевозку грузов, в том числе автомобильным транспортом, не устанавливает обязанности наличия обоих документов, оформленных в соответствии с законодательством Российской Федерации.

В этой связи документом, подтверждающим в целях налогообложения прибыли факт осуществления затрат на перевозку грузов автомобильным транспортом, может быть любой из двух вышеперечисленных документов, оформленный в соответствии с законодательством Российской Федерации документ.

На основании изложенного в целях исчисления налога на прибыль для подтверждения затрат по перевозке груза автомобильным транспортом достаточно будет наличие надлежащим образом оформленного одного из документов: либо транспортной накладной, либо товарно-транспортной накладной по форме № 1-Т.

Аналогичная позиция изложена в Письме Департамента налоговой и таможенно-тарифной политики Минфина России от 22.12.2011 № 03-03-10/123.

Доведите данное письмо до нижестоящих налоговых органов и налогоплательщиков.

Советник государственной гражданской службы Российской Федерации 2 класса Д.В.ЕГОРОВ

Комментарий эксперта

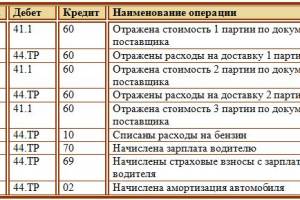

Товарная накладная

Постановлением Госкомстата России от 25.12.1998 N 132 утверждена форма товарной накладной (ТОРГ-12). Данная форма применяется для оформления продажи (отпуска) товарно-материальных ценностей сторонней организации. ТОРГ-12 составляется в двух экземплярах. Первый экземпляр остается в организации, сдающей товарно-материальные ценности, и является основанием для их списания. Второй экземпляр передается сторонней организации и является основанием для оприходования этих ценностей. Данная форма подтверждает факт оприходования полученных организацией товарно-материальных ценностей.

Акт выполненных работ

Факт выполнения работ, оказания услуг должен подтверждаться документом, содержащим сведения о виде и характере оказанных услуг, их объеме (количестве), а также иную информацию, связанную с оказанными услугами. Таким документом может быть акт приемки-сдачи оказанных услуг (выполненных работ). Составление акта выполненных работ может быть предусмотрено условиями договора.

Формы акта выполненных работ нет в альбомах унифицированных форм первичной учетной документации. Документы, формы которых не предусмотрены в данных альбомах, должны содержать обязательные реквизиты, указанные в п. 2 ст. 9 Закона N 129-ФЗ.

Можно ли оформлять другие экспедиторские документы

Согласно п. 6 Правил в зависимости от характера транспортно-экспедиционных услуг, в т.ч. при перевозках груза в международном сообщении, сторонами договора транспортной экспедиции может быть определена возможность использования экспедиторских документов, не указанных в п. 5 настоящих Правил.

Таким образом, п. 6 Правил допускает возможность использования сторонами договора транспортной экспедиции экспедиторских документов, не указанных в п. 5 Правил. Это подтверждается судебной практикой, в частности Постановлением ФАС Волго-Вятского округа от 07.02.2012 по делу N А28-3501/2011. В качестве примера приведем случай из судебной практики. Налоговый орган не согласился с достаточностью документального обоснования расходов, поскольку первичными документами для определения фактической стоимости транспортно-экспедиционных услуг служат поручение экспедитору и экспедиторские расписки, а налогоплательщик в ходе проверки не представил заявки на организацию перевозок, поручения экспедитору, складские и экспедиторские расписки.

Между тем суд установил, что налогоплательщик представил документы, включающие поручения экспедиторам, таблицы исполнения договора, заявки на отгрузку от покупателя товара, поручения экспедитору на международную перевозку, заявки на организацию транспортного экспедирования СМР, акты выполненных услуг по перевозке груза, железнодорожные накладные, счета-фактуры, платежные поручения, книги учета выданных доверенностей. Указанные документы подтверждают наименование, количество перевозимого груза, пункт погрузки и выгрузки, номер транспорта, данные водителя, стоимость оказываемых услуг.

Налогоплательщик вправе для подтверждения произведенных расходов представлять документы, косвенно подтверждающие данные расходы. При таких обстоятельствах суд пришел к выводу о подтверждении расходов на экспедирование. Позиция суда приведена в Постановлении ФАС Московского округа от 05.12.2012 по делу N А40-136136/11-91-559. Аналогичные выводы сделаны в Постановлении ФАС Московского округа от 29.10.2008 N КА-А40/9235-08 по делу N А40-6581/08-118-28.

По другому делу суд также не принял довод налогового органа о том, что единственными документами, которые могут быть приняты в обоснование расходов на оплату транспортно-экспедиторских услуг, являются заявки на организацию перевозок, поручения экспедитору и экспедиторские расписки (Постановление ФАС Московского округа от 29.01.2013 по делу N А40-58874/12-99-339).

В иной ситуации предприятие заключило с экспедитором договор на оказание транспортно-экспедиционных услуг. В рамках дополнительных соглашений для организации перевозки партии товара предприятие направило экспедитору письма-заявки на планируемые перевозки. Перевозка осуществлялась на основании железнодорожных накладных, при принятии груза к перевозке общество получало квитанцию к железнодорожной накладной от перевозчика.

Арбитражный суд указал, что оснований для отказа в принятии расходов по транспортно-экспедиционным услугам у налогового органа не имелось. Представленные документы — дополнительные соглашения, заявки, акты оказания услуг — содержат все необходимые реквизиты, включая данные о грузе и маршруте, номерах железнодорожных накладных.

Сами железнодорожные накладные и счета-фактуры подтверждают факт перевозки грузов и оказания услуг предприятия. Суд отклонил доводы инспекции об отсутствии оформленных поручений экспедитору, а также экспедиторских расписок, т.к. они не могут служить основанием для отмены судебных актов. Дело в том, что данные документы не являются первичными бухгалтерскими документами, подтверждающими осуществление хозяйственной операции (Постановление ФАС Московского округа от 16.03.2011 N КА-А40/1275-11 по делу N А40-87727/10-107-446). Таким образом, стороны договора транспортной экспедиции вправе оформлять экспедиторские документы, не предусмотренные Правилами. Однако, как показывает практика, налоговые органы пытаются оспаривать правомерность учета расходов, которые подтверждены документами, не предусмотренными Правилами.

В таких случаях организациям приходится отстаивать свою правоту в судебном порядке. В целях устранения возможных налоговых споров сторонам целесообразно оформлять экспедиторские документы, прямо предусмотренные Правилами.