Транспортные расходы в бухгалтерском учете: проводки, возмещение трат, списание расходов

Предприятия, специализация которых основана на реализации собственной продукции не прямым способом, а через контрагентов, должны самостоятельно позаботиться о том, как попадёт их товар в торговые точки или на склады партнёрских компаний.

При этом продажа товара уже совершена, и право владения переходит к следующему собственнику, но о перевозке или доставке продукции необходимо договариваться заранее и прописывать все требования и условия при оформлении документов для совершения сделки.

Так, если поставщик оплачивает все транспортные расходы, то должен открываться специальный бухгалтерский счёт, который будет вести все траты на разгрузочные работы и расходы на перевозку продукции.

Учет транспортных расходов

В бухгалтерском учете в состав транспортных расходов включаются следующие виды затрат:

— оплата транспортных услуг сторонних организаций за перевозки товаров и продуктов

— оплата услуг организаций по погрузке товаров и продуктов в транспортные средства и выгрузке из них, плата за экспедиционные операции и другие аналогичные услуги;

— стоимость материалов, израсходованных на оборудование транспортных средств и их утепление

— плата за временное хранение грузов на станциях, пристанях, в портах, аэропортах в пределах нормативных сроков, установленных для вывоза грузов в соответствии с заключенными договорами;

— плата за обслуживание подъездных путей и складов необщего пользования,

Состав транспортных расходов, учитываемых в целях налогообложения прибыли, налоговым законодательством также не установлен, поэтому в целях налогового учета можно принять такой же состав транспортных расходов, как и в бухгалтерском учете. Перечень этих расходов надо утвердить в учетной политике для целей бухгалтерского и налогового учета.

Нормы гражданского законодательства (ст. 510 ГК РФ) позволяют сторонам договора купли-продажи самостоятельно определять условия и порядок доставки товаров, в том числе обязанности продавца и покупателя, связанные с доставкой. При этом возможно использование трех вариантов распределения обязанностей между продавцом и покупателем по доставке товаров, а следовательно, и распределения обязанностей по несению транспортных расходов:

покупатель самостоятельно доставляет товар до места назначения (самовывоз);

обязанность по доставке товаров покупателю возлагается на продавца;

продавец принимает на себя обязательства только организовать доставку товаров покупателю, действуя от своего имени, но за счет покупателя.

В первом случае доставка товаров осуществляется собственным транспортом и персоналом торговой организации.

Во втором (когда по условиям договора доставку товара осуществляет поставщик) — расходы по доставке товара до склада покупателя оплачивает поставщик, и покупатель не обязан возмещать эту сумму. В такой ситуации продавец не указывает в товарной накладной стоимость доставки, а включает эту сумму в продажную цену реализуемого товара. Расходы по доставке товаров учитываются поставщиком в составе расходов на продажу.

Продажа товаров по отпускной (договорной) цене, в которой предусмотрены расходы на доставку товаров до пункта отправления, предполагает, что расходы по доставке товаров от пункта отправления до пункта назначения оплачиваются покупателями и в продажные цены товаров не включаются. Продавцы товаров берут на себя обязательства лишь организовать доставку, действуя от своего имени, но за счет покупателя. В этом случае транспортные расходы, осуществляемые продавцом, возмещаются ему покупателем.

В учете покупателя транспортные расходы по доставке товаров в зависимости от учетной политики организации торговли могут быть:

включены в покупную стоимость товаров (непосредственно на счет 41 «Товары»); отнесены на счет 44 «Расходы на продажу».

Включение транспортных расходов в себестоимость поступившего товара отражается проводкой:

Д-т сч. 41, К-т сч. 60 субсч. «Расчеты с транспортной компанией» -расходы по доставке включены в фактическую себестоимость приобретенных товаров;

Д-т сч. 19, К-т сч.

Учет транспортных расходов торговой организации

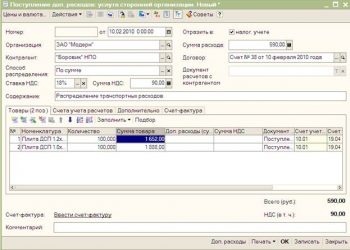

(300 х 26%). Согласно учетной политике фирмы транспортные расходы отражаются на сч. 44. Операции по оприходованию товара отражаются на счетах бухгалтерского учета:

Д-т сч. 41 «Товары», субсч. «Товары на складах», К-т сч. 60 «Расчеты с поставщиками и подрядчиками» — 100000 руб. (118000 — 18000) — отражена стоимость оприходованного товара по покупной цене;

Д-т сч. 19 «Налог на добавленную стоимость по приобретенным ценностям», субсч. «НДС по приобретенным МПЗ», К-т сч. 60 «Расчеты с поставщиками и подрядчиками»— 18000 руб. (118000 х 18 : 118) — учтен НДС по оприходованным товарам;

Д-т сч. 44 «Расходы на продажу», К-т сч. 60 «Расчеты с поставщиками и подрядчиками», субсч. «Расчеты с транспортной компанией»— 500 руб. (590 — 90) — учтена стоимость транспортных услуг;

Д-т сч. 19 «Налог на добавленнуюстоимость по приобретенным ценностям», субсч. «НДС по приобретенным МПЗ», К-т сч, 60 «Расчеты с поставщиками и подрядчиками» субсч. «Расчеты с транспортной компанией»— 90 руб. (590 х 18 :118) — учтен НДС по транспортным расходам.

Д-т сч. 44 «Расходы на продажу», К-т сч. 70 «Расчеты с персоналом по оплате труда»-300 руб. — начислена заработная плата грузчику;

Д-т сч. 44 «Расходы на продажу», К-т сч. 69 «Расчеты по социальному страхованию и обеспечению»— 78 руб. — начислен ЕСН на заработок грузчика.

По дебету счета 44 «Расходы на продажу» накапливаются суммы произведенных организацией расходов, связанных с продажей товаров. Суммы расходов списываются полностью в дебет счета 90 «Продажи», за исключением транспортных расходов, которые списываются частично, так как подлежат распределению между проданным товаром и остатком товара на конец каждого месяца.

Соответственно, сальдо по счету 44 на конец месяца может представлять собой сумму издержек обращения в части транспортных расходов, приходящейся на остаток не реализованных на конец данного месяца товаров. При этом сумма издержек обращения, относящаяся к остатку товаров на конец месяца, исчисляется по среднему проценту издержек обращения за отчетный месяц с учетом переходящего остатка на начало месяца в следующем порядке:

суммируются транспортные расходы, приходящиеся на остаток товаров на начало месяца и произведенные в отчетном месяце;

определяется сумма товаров, реализованных в отчетном месяце, и остаток товаров на конец месяца;

отношением определенной суммы расходов к сумме реализованных и оставшихся товаров определяется средний процент издержек обращения к общей стоимости товаров;

умножением суммы остатка товаров на конец месяца на средний процент указанных расходов определяется их сумма, относящаяся к остатку товаров на конец месяца.

Пример

Организация занимается оптовой торговлей товарами. Ее учетной политикой предусмотрено, что транспортные расходы, связанные сзаготовкой и приобретением товаров, относятся на издержки обращения.

На начало отчетного периода на счете 44 «Расходы на продажу»в организации числился остаток издержек обращения (транспортных расходов) в размере 5000 руб.

За отчетный месяц организацией были произведены расходы по оплате транспортных услуг, связанных с доставкой приобретенных товаров на склад, на сумму 40000 руб. (без учета НДС). При этом фактическая себестоимость реализованных за месяц товаров составила 1000000 руб. На конец отчетного периода осталось товаров на сумму 400000 руб. по покупным ценам.

Расчет среднего процента будет выглядеть так: (5000 руб. + 40000 руб.) : (1000000 руб. + 400000 руб.) х 100% = 3,21%.

Таким образом, сумма транспортных расходов, приходящаяся на остаток товаров на конец месяца, будет составлять 12840 руб. (400000 руб. х3,21%).

Соответственно, на себестоимость продаж следует списать транспортные расходы в сумме 32160 руб. (5000 руб. + 40000 руб. — 12840 руб.).

Д-т сч. 90 «Продажи», субсч. «Себестоимость продаж», К-т сч. 44 «Расходы на продажу»— 32160 руб. — списаны издержки обращения, относящиеся к реализованному товару.

Законы и бизнес в России

Понятие транспортных расходов

Передавая товар, поставщик предъявляет организации определенный пакет документов, в которых транспортные затраты могут быть либо включены в стоимость товара, либо выделено отдельно. Каким образом организация должна учитывать эти затраты?

Транспортные расходы включаются в себестоимость товара, причем они могут быть учтены двумя способами:

- на счете учета товаров (то есть включаются в себестоимость),

- выделены на отдельный счет учета расходов на продажу.

Транспортные расходы включаются в стоимость товара

При этом товарные ценности принимаются к учету на 41 счет вместе с ТЗР (транспортно-заготовительными расходами). Не самый удобный способ, но, тем не менее, организация вправе его выбрать.

Проводки по учету товаров и транспортных расходов имеют вид:

- Д41.1 К60 – отражена стоимость товаров по документам поставщика.

- Д19 К60 – выделен НДС, предъявленный поставщиком.

- Д41.1 К60 – отражена стоимость ТЗР.

- Д19 К60 – выделен НДС, относящийся к ТЗР.

Цена за единицу товара будет включать стоимость доставки.

Если получаемый товар имеет несколько различных партий, то затраты по доставке пропорционально распределяются по полученным партиям.

Пример:

Получены товары общей стоимостью 200 000 руб.:

- партия подушек в количестве 1000 шт. по 80 руб. за штуку, всего на 80 000,

- партия одеял в количестве 1000 шт. по 120 руб. за штуку, всего на 120 000.

Общая сумма транспортных расходов составила 20 000 руб.

Если организация включает ТЗР в стоимость товара, то необходимо рассчитать транспортные расходы, относящиеся к каждой партии. Для этого в отношении каждой партии необходимо умножить общую сумму ТЗР на стоимость партии и разделить на общую сумму транспортных затрат.

Расходы по доставке подушек = 20 000 * 80 000 / 200 000 = 8 000.

Стоимость подушек с учетом расходов по доставке = 88 000.

Цена единицы партии с ТЗР = 88 000 / 1000 шт. = 88.

Расходы на доставку одеял = 20 000 * 120 000 / 200 000 = 12 000.

Стоимость одеял с ТЗР = 132 000.

Цена единицы с ТЗР = 132 000 / 1000 шт. = 132.

Таким образом, подушки будут оприходованы по 88 000 руб., а одеяла по 132 000 руб.

Транспортные расходы отражаются в составе расходов на продажу

В этом случае в бухгалтерском учете ТЗР отражаются отдельно на счете 44 «Расходы на продажу», для чего открывается отдельный субсчет (проводка по учету транспортных расходов Д44.ТР К60). О 44 счете читайте здесь.

В течение месяца транспортные затраты копятся по дебету 44 счета, в конце месяца накопленная сумма списывается пропорционально стоимости проданных товаров.

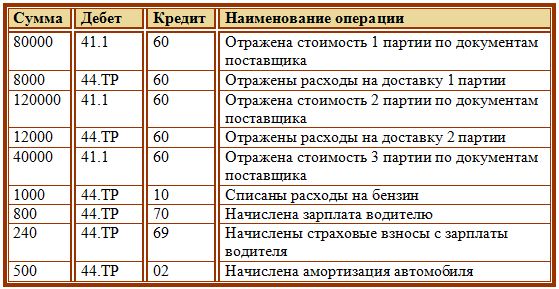

Пример:

В течение месяца организация получала товар от поставщика дважды:

- 1 партия: 1000 подушек по 80 руб. общей стоимостью 80 000, доставка 8 000 руб.

- 2 партия: 1000 подушек по 120 руб. общей стоимостью 120 000, доставка 12 000 руб.

Помимо этого, организация самостоятельно ездила к поставщику за подушками, приобрела 500 подушек по 80 руб. на 40 000. При этом ТЗР организации составили:

- расходы на бензин – 1000.

- зарплата водителя – 800.

- страховые взносы с зарплаты водителя – 240.

- амортизация автомобиля – 500.

Какие проводки необходимо отразить в бухгалтерском учете?

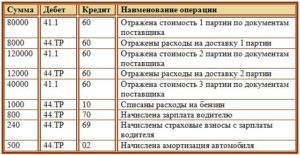

Проводки:

Таким образом, за месяц по дебету 44.ТР накопилась сумма ТЗР, равная 22540.

На счет 41.1 за месяц к учету приняты товары на сумму 240 000.

За месяц с 41 счета на продажу был списан товар на сумму 150 000.

Какую сумму ТЗР нужно списать в конце месяца со счета 44.ТР?

Предположим, что на начало месяца счет 44.ТР имел дебетовое сальдо 10 000, 41.1 имел дебетовое сальдо 80 000.

Дебетовое сальдо 44.ТР = начальное сальдо + оборот по дебету за месяц = 10 000 + 22 540 = 32 540.

Дебетовое сальдо 41.1 = 80 000 + 240 000 = 320 000.

В конце месяца с 44 счета нужно списать транспортные расходы:

ТЗР = 32540 * 150000 / 320000 = 15253.

Проводка по списанию транспортных расходов на продажу – Д90.2 К44.ТР.

Общая формула для списания транспортных расходов в конце месяца:

ТЗР = дебетовое сальдо 44.ТР * кредитовое сальдо 41.1 / дебетовое сальдо 41.1.

Мы рассмотрели два способа учета транспортных расходов в бухгалтерском учете: включать их в стоимость ТМЦ и включать в расходы на продажу. Руководство организации может выбрать для себя любой удобный способ учета ТЗР и закрепить свой выбор в учетной политике.

Учет транспортно-заготовительных расходов при продаже ТМЦ

Здесь возможны три варианта:

- покупатель забирает товар самостоятельно (самовывоз);

- доставка покупателю осуществляется за счет покупателя;

- доставка осуществляется за счет продавца.

В первых двух случаях организация – продавец затрат не несет, во втором случае ТЗР могут быть включены в цену продаваемых ТМЦ либо учтены отдельно на счете 44. В конце месяца накопленные за месяц транспортные расходы полностью списываются в дебет счета 90 (проводка Д90.2 К44).

Что включают в себя транспортные расходы?

Суть ТР зависит от деятельности организации. К примеру, компания производит оборудование, технику, сырье, различные товары. Все единицы продукции предназначены для продажи клиентам. При заключении договора с покупателем нужно транспортировать продукцию из точки А в точку Б. Обычно это ответственность именно продавца. Также компания может приобретать сырье для производства своей продукции. Его доставка тоже потребует средств. Итак, к транспортным расходам относятся:

- Траты на доставку покупаемых объектов (продукции, сырья, ОС).

- Траты на доставку продукции клиентам.

- Затраты на обслуживание собственного автопарка (к ним относятся траты на аренду авто, бензин, ремонт и диагностику машин).

Транспортные расходы могут быть очень большими

В этом случае они немедленно привлекают к себе внимание управляющего состава компании, налоговых органов. Поэтому бухгалтеру нужно уделять время именно учету трат, связанных с транспортировкой

ВАЖНО! Обычно затраты на перевозку включаются в стоимость итоговой продукции. Если менеджерский состав принимает решение о снижении стоимости товаров, то имеет смысл оптимизировать транспортные расходы

Выполняется этот процесс на основании информации о тратах, которую можно получить из бухучета. Все данные тщательно анализируются, после чего принимается решение об исключении некоторых источников трат.

К примеру, предприятие содержит собственный автопарк, но машины используются относительно редко. Однако их редкая эксплуатация не исключает сопутствующие траты. Поэтому менеджер принимает решение о расформировании автопарка. Доставка продукции будет осуществляться по договору со сторонней компанией.

На какой счет отнести транспортные расходы если отдельно

Транспортные расходы — это затраты предприятия непосредственно связанные с доставкой купленного товара контрагенту. Порядок учета транспортных затрат на доставку в бухгалтерии отражают в учетной политике. Сумма транспортных расходов может входить в стоимость товара или оформляться как отдельно оказанная услуга. В зависимости от способа учета транспортных расходов формируются соответствующие проводки.

Особенности учета транспортных расходов

К транспортным расходам (иначе говорят, транспортно-заготовительные расходы) можно отнести следующие затраты:

- Оплата транспортных расходов за доставку товара;

- Оплата за погрузочно-разгрузочные работы;

- Плата за временное хранение.

Варианты оплаты стоимости услуг по доставке товара:

- Стоимость доставки предприятие включает в цену товара;

- Возврат потраченной суммы продавцом согласно заключенному договору с покупателем;

- Покупатель оплачивает транспортные расходы отдельной суммой;

- Оплачивают услуги согласно заключенному договору на доставку товара с транспортной компанией.

Пример 1. Сумма транспортных расходов включена в стоимость товара

Организация ООО «ВЕСНА» закупила техники на общую сумму 531 000,00 руб., в т.ч. НДС — 81 000,00 руб. Транспортные расходы составили 29 500,00 руб, НДС 4 500,00 руб. Согласно учетной политике предприятия транспортные расходы включаются в себестоимость товара. Для формирования себестоимости служит счет 15.

Согласно пункту 6 ПБУ 5/01 затраты по доставке могут включаться в их фактическую стоимость. Фактическая стоимость списывается на счет 41 «Товары».

В бухгалтерском учете отражены транспортные расходы по доставке, делаем следующие проводки:

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки по операции | Документ-основание |

| 15 | 60 | 450 000,00 | Учтена покупная стоимость купленной техники | Товарная накладная (ТОРГ-12),Счет фактура полученный |

| 19 | 60 | 81 000,00 | Учтен НДС по приобретенной технике | |

| 15 | 60 | 25 000,00 | Учтена стоимость транспортных расходов | |

| 19 | 60 | 4 500,00 | Учтен НДС по транспортным расходам | |

| 41 | 15 | 475 000,00 | Учтена фактическая стоимость купленной техники |

Пример 2. Сумма транспортных расходов включена в состав расходов на продажу

ООО «ВЕСНА» закупила товары на общую сумму 413 000,00 руб, в т.ч. НДС 63 000,00 руб. Транспортные расходы составили 20 060,00 руб, в т.ч. НДС 3 060,00 руб. Согласно учетной политике транспортные расходы включаются в состав расходов на продажу. Формирование себестоимости производится на счете 41.

Получите 267 видеоуроков по 1С бесплатно:

Согласно пункту 13 ПБУ 5/01 транспортные расходы входят в состав расходов на продажу.

В бухгалтерском учете формируются проводки по транспортным расходам:

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 41 | 60 | 350 000,00 | Учтена покупная стоимость товаров | Товарная накладная (ТОРГ-12),Счет фактура полученный |

| 19 | 60 | 63 000,00 | Учтен НДС по приобретенным товарам | |

| 44.01 | 60 | 17 000,00 | Учтена стоимость транспортных расходов | |

| 19 | 60 | 3 060,00 | Учтен НДС по транспортным налогам |

Пример 3. Доставка товара услугами транспортной компании

ООО «ВЕСНА» реализует товар покупателю товар на общую сумму 885 000,00 руб, в т.ч. НДС 135 000,00 руб. Согласно учетной политике стоимость транспортных услуг включена в цену товара. По условиям договора ООО «ВЕСНА» должна доставить товар покупателю. Для доставки товара заключен договор с транспортной компанией. По условиям договора стоимость услуг по доставке товара покупателю составляет 35 400,00 руб, в т.ч. НДС 5 400,00 руб.

В бухгалтерском учете отражены транспортные расходы по договору оказания услуг, делаем следующие проводки:

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 62 | 90.01 | 885 000,00 | Учет выручки от реализации товаров | Товарная накладная (ТОРГ-12),Счет фактура выданный,Товарно-транспортная накладная(форма 1-Т) |

| 90.03 | 68.02 | 135 000,00 | Начислен НДС с реализации товаров | |

| 90.02 | 41 | 885 000,00 | Списание реализованных товаров | |

| 44.01 | 60 | 30 000,00 | Учет расходов на доставку товаров покупателю транспортной компанией | Договор доставки,Акт об оказании транспортных услуг, Транспортная накладная,Товарно-транспортная накладная (форма 1-Т),Товарная накладная (ТОРГ-12) |

| 19.04 | 60 | 5 400,00 | Учет входного НДС, предъявленного транспортной компанией | Счет фактура полученный |

| 51 | 62 | 885 000,00 | Оплата покупателя за реализованный товар | Банковская выписка |

| 60 | 51 | 35 400,00 | Оплата транспортной компании за доставку товара | Банковская выписка |

| 90.07.01 | 44.01 | 30 000,00 | Списаны расходы за доставку реализованного товара | Бухгалтерская справка |

| 68 | 19 | 5 400,00 | НДС принят к вычету | Книга покупок |

Проводки по транспортным расходам на доставку товара на примерах

Пример 1. Сумма транспортных расходов включена в стоимость товара

Организация ООО «ВЕСНА» закупила техники на общую сумму 531 000,00 руб., в т.ч. НДС — 81 000,00 руб. Транспортные расходы составили 29 500,00 руб, НДС 4 500,00 руб. Согласно учетной политике предприятия транспортные расходы включаются в себестоимость товара. Для формирования себестоимости служит счет 15.

Согласно пункту 6 ПБУ 5/01 затраты по доставке могут включаться в их фактическую стоимость. Фактическая стоимость списывается на счет 41 «Товары».

В бухгалтерском учете отражены транспортные расходы по доставке, делаем следующие проводки:

Бухгалтерский учет транспортных услуг, оказываемых собственным транспортом

Если коммерческая фирма доставляет товар покупателю на своем транспорте, то стоимость доставки входит в структуру затрат по реализации, т.е. расходы, связанные с эксплуатацией автомобиля, будут аккумулироваться на сч. 44 и увеличивать стоимость товара. Проводки в учете компании будут следующими:

|

Операция |

Д/т |

К/т |

|

Начисление износа по ТС |

44 |

02 |

|

Списание ГСМ, автозапчастей |

44 |

10 |

|

Начисление з/платы водителя |

44 |

70 |

|

Начисление страхвзносов в фонды |

44 |

69 |

|

Списание затрат по эксплуатации ТС |

90/2 |

44 |

При перевозке товара обязательным сопроводительным документом является путевой лист на транспортное средство, а товар указывается в товарно-транспортной накладной.

Проводки по транспортным расходам на доставку товара

60 субсч. «Расчеты с транспортной компанией»- учтен НДСпо транспортным расходам.

Однако непосредственное включение транспортных расходов в фактическую себестоимость товара нецелесообразно. Это можно делать лишь в случае большой необходимости или при незначительном увеличении трудоемкости бухгалтерских расчетов вследствие применения данного метода учета

Отнесение транспортных расходов на расходы на продажу оформляется проводкой:

Д-т сч. 44, К-т сч. 60 субсч. «Расчеты с транспортной компанией»— учтена стоимость транспортных услуг;

Д-т сч. 19, К-т сч. 60 субсч. «Расчеты с транспортной компанией»-учтен НДС по транспортным расходам.

Расходы по доставке товаров собственным транспортом и персоналом торговой организации можно учитывать на счете 23 «Вспомогательные производства», а затем относить в расходы на продажу по статье «Транспортные расходы». Если указанный счет не ведется, то затраты на содержание собственного транспорта списываются в дебет счета 44 в корреспонденции со счетами 02, 10, 70, 69 по соответствующим статьям затрат (амортизация основных средств, топливо, запчасти, оплата труда и др.).

В случае перевозки порожней многооборотной тары при возврате ее поставщикам или тарособирающим организациям транспортные расходы следует включать в статью «Расходы на тару» издержек обращения.

Учет рассматриваемой категории издержек обращения должен обеспечить разделение транспортных расходов по стадиям хозяйственной деятельности и по возможности их возмещения покупателями. В связи с этим к счету 44 «Расходы на продажу», субсч. «Транспортные расходы» рекомендуется открывать следующие счета третьего порядка:

44-1-1 — «Расходы по доставке товаров от поставщиков»;

44-1-2 — «Расходы по доставке товаров покупателям, возмещаемые покупателями»;

44-1-3 — «Расходы по доставке товаров покупателям, возмещаемые поставщиками».

Первая статья транспортных расходов может быть у всех торговых организаций, вторая и третья, как правило, — только у организаций оптовой торговли.

По дебету счета 44 «Расходы на продажу» накапливаются суммы произведенных организацией расходов, связанных с продажей товаров. Суммы расходов списываются полностью в дебет счета 90 «Продажи», за исключением транспортных расходов, которые списываются частично, так как подлежат распределению между проданным товаром и остатком товара на конец каждого месяца.

Соответственно, сальдо по счету 44 на конец месяца может представлять собой сумму издержек обращения в части транспортных расходов, приходящейся на остаток не реализованных на конец данного месяца товаров.

При этом сумма издержек обращения, относящаяся к остатку товаров на конец месяца, исчисляется по среднему проценту издержек обращения за отчетный месяц с учетом переходящего остатка на начало месяца в следующем порядке:

1) суммируются транспортные расходы, приходящиеся на остаток товаров на начало месяца и произведенные в отчетном месяце;

2) определяется сумма товаров, реализованных в отчетном месяце, и остаток товаров на конец месяца;

3) отношением определенной суммы расходов к сумме реализованных и оставшихся товаров определяется средний процент издержек обращения к общей стоимости товаров;

4) умножением суммы остатка товаров на конец месяца на средний процент указанных расходов определяется их сумма, относящаяся к остатку товаров на конец месяца.