Новые правила перечисления зарплаты.

С 01.06.2020 учреждения, выплачивающие гражданину заработок или иные доходы, будут обязаны указывать в расчетных документах (ч. 5.1 ст. 70 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» (далее – Федеральный закон № 229-ФЗ) в редакции Федерального закона от 21.02.2019 № 12-ФЗ):

-

сумму, взысканную по исполнительному документу (ч. 3 ст. 98 Федерального закона № 229-ФЗ в редакции Федерального закона от 21.02.2019 № 12-ФЗ);

-

соответствующий код вида дохода – если в отношении выплачиваемой работнику заработной платы или иных доходов установлены ограничения (ст. 99 Федерального закона № 229-ФЗ) и (или) на них не может быть обращено взыскание (ст. 101 Федерального закона № 229-ФЗ).

С учетом поправок банки смогут автоматически списывать долги по алиментам, кредитам, долгам и другим выплатам с зарплаты, но при этом не будут производить удержания сумм, которые по закону списывать нельзя.

С 01.06.2020 этот перечень п. 1 ст. 101 Федерального закона № 229-ФЗ дополнен п. 18, согласно которому не будут подлежать взысканию средства единовременной материальной или финансовой помощи, выделенные гражданам, пострадавшим в результате чрезвычайной ситуации:

-

в связи с утратой имущества первой необходимости;

-

в качестве единовременного пособия членам семей граждан, погибших (умерших) в результате чрезвычайной ситуации;

-

здоровью которых причинен вред различной степени тяжести.

Определением КС РФ от 17.01.2012 № 122-О-О из-под взыскания выведены доходы, полученные гражданином вне связи с экономической деятельностью (доходы от разовых сделок по продаже недвижимости – квартиры, земельного участка, садового домика и др.).

«1» – при выплате зарплаты и перечислении другого дохода (например, выплаты по ГПД), по которым установлено ограничение для удержания долгов;

«2» – при перечислении сумм, за счет которых нельзя взыскивать долги (исключение – возмещение вреда здоровью и компенсация за счет бюджетов гражданам, пострадавшим при радиационных и техногенных катастрофах);

«3» – при выплате сумм, которые являются исключениями, упомянутыми выше.

Указывать новый код надо будет в поле 20 платежного поручения «Основание платежа» с 01.06.2020. При этом станет невозможным перечислить одним поручением и зарплату, и компенсации.

Как Подотчетные суммы перечислять сотруднику с расчетного счета на его личную банковскую карту?

Да, возможно перевести деньги на карту физического лица работника. При соблюдении некоторых условий организация вправе перечислять деньги на личные банковские карточки подотчетных лиц. К такому выводу пришел Минфин России в письме от 25.08.14 № 03-11-11/42288. Денежные средства в подотчет можно перечислять на личные карты сотрудников в целях:

- оплаты командировочных расходов;

- оплаты расходов организации по поставкам товаров, выполнению работ, оказанию услуг (например, на покупку горюче-смазочных материалов);

- компенсации документально подтвержденных расходов.

Деньги под отчет не обязательно выдавать из кассы

Подотчетные суммы, в т.ч. на покупку бензина, можно выдать работнику не только наличкой, но и перевести по безналу на его «зарплатную» карту.

Для этого в учетной политике организации предусмотрите такой порядок расчета с подотчетниками. Например, пропишите, что «все расчеты по подотчетным суммам проводятся либо через кассу, по кассовому ордеру, либо с использованием личных карт сотрудников».

Примечание: Совместное письмо от 10 сентября 2013 г. Минфина России № 02-03-10/37209 и Казначейства России № 42-7.4-05/5.2-554

В унифицированном бланке авансового отчета по форме АО-1 предусмотрена только одна форма выдачи подотчетных сумм – наличными деньгами. Поэтому организация вправе применять самостоятельно разработанную форму авансового отчета, предусмотрев в ней иные способы выдачи денег, а не только наличными. Потому что с 2013 года для организаций негосударственного сектора бланки, утвержденные ранее Госкомстатом России, не являются обязательными к применению. Однако эти изменения не коснулись кассовых и банковских документов. Принимая решение использовать свои бланки, следует убедиться, что каждая представленная на утверждение руководителю форма — старая или обновленная — в итоге имеет все семь обязательных реквизитов. Их перечень установлен в статье 9 закона № 402-ФЗ «О бухгалтерском учете».

Итак, организация вправе перечислить подотчетные деньги на ту же банковскую карту, на которую перечисляется зарплата сотрудника, при условии, что это предусмотрено учетной политикой. Вместе с тем, если бухгалтер хочет полностью обезопасить себя от лишних споров с контролирующими ведомствами, по возможности все расчеты по подотчетным суммам проводите через кассу.

В любом случае ответственности за перечисление подотчетных денег сотрудника на ту же банковскую карту, на которую перечисляется его зарплата, не установлено. К числу кассовых нарушений (нарушения порядка работы с наличными деньгами и ведения кассовых операций) перечисление подотчетных сумм на зарплатную карту не относится (ст. 15.1 КоАП РФ).

Расчеты с помощью личной карты сотрудника

Если сотрудник не против, можно переводить подотчетные деньги на его личную карточку. Чтобы не нарушить закон, нужно выполнить ряд условий:

- закрепить возможность перечисления подотчетных сумм на личную карту сотрудника в учетной политике;

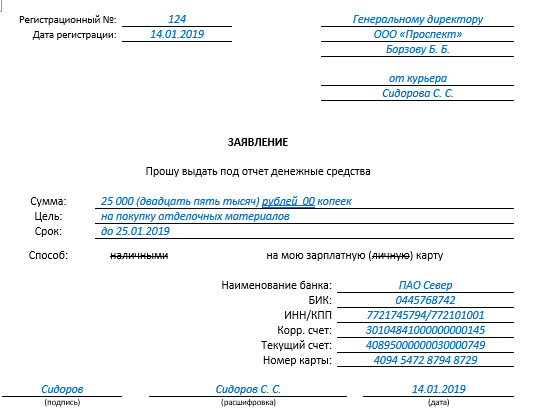

- взять с сотрудника заявление о перечислении подотчетной суммы на карту с указанием банковских реквизитов;

- в платежном поручении в назначении платежа указать цель перевода. Например, «в подотчет Иванову А.А. на приобретение хозтоваров».

Подотчетное лицо обязательно должно отчитаться о произведенных расходах. К авансовому отчету кроме кассовых и товарных чеков нужно приложить чек банкомата или квитанцию с терминала оплаты, в которых указана фамилия держателя карты (письмо Минфина РФ от 06.04.2015 № 03-03-06/2/19106).

Никаких налоговых последствий для организации в случае расчетов подотчетным лицом личной картой не грозит. Такую позицию поддерживает Минфин РФ в своем письме от 25.08.2014 № 03-11-11/42288, а также Федеральное казначейство (письмо от 10.09.2013 № 42-7.4-05/5.2-554).

Если подотчетное лицо совершает покупки в выходные дни, придется доказать обоснованность этих трат (п. 1 ст. НК РФ). Например, водитель накануне понедельника может заправить служебный автомобиль. Свои доводы он должен изложить в служебной записке. Если приложить чеки с АЗС без других оправдательных документов, налоговики могут убрать эти суммы из расходов предприятия.

Соблюдение Учета КАССОВЫХ ОПЕРАЦИЙ, кассовой ДИСЦИПЛИНЫ и применение ККТ в подотчете

Период, на который можно выдавать сотрудникам наличные деньги, законодательство никак не ограничивает. Тут самое главное то, чтобы этот срок выдачи денег в подотчет завизирован руководителем организации. Потому что в письменном заявлении сотрудника, составленного в произвольной форме и содержащему запись о сумме наличных денег и о сроке, на который выдаются наличные деньги, ставится подпись руководителя и дата подписания заявления.

Т.е. в целом процедура выдачи наличных средств под отчет на расходы, связанные с осуществлением деятельности осталось прежней. Как и раньше, основанием для такой выдачи служит заявление сотрудника с резолюцией руководителя.

Однако раньше сумму наличных и срок, на который они выдаются, должен был собственноручно писать руководитель в своей распорядительной надписи. Теперь же, и сумма и срок указываются в тексте заявления, а руководитель пишет только «выдать». Это ближе к реальности. Форма заявления о выдаче денег под отчет так и осталась свободной.

Примечание: (п. 6.3 Указания Банка России 3210-У ВЕДЕНИЕ КАССОВЫХ ОПЕРАЦИЙ с банкнотами Банка России).

Поэтому, директор, когда подписывает заявление на выдачу денег в подотчет, на свое усмотрение вправе решить, кому и на какой срок выдавать деньги в каждой конкретной ситуации. Например, на срочную покупку факса конечно же он может выделить один день. А на заявлении в под отчет работника, отправляющегося в длительную командировку, руководитель может сделать запись о годовом сроке.

Важно!

Индивидуальными предпринимателямикассовые документы могут не оформляться, кассовая книга может не вестись!!!

Нужно ли применять ККТ, если организация покупает товар через подотчетника

Нет, не нужно. Сотрудник, который получил деньги в подотчет, действует по поручению организации. Таким образом, получается, что фактически два юридических лица совершают один расчет, который следует оформлять одним чеком. Этот чек формирует продавец. Подтверждают это письма Минфина от 05.09.2018 № 03-01-15/63182, от 20.08.2018 № 03-01-15/58956, ФНС от 10.08.2018 № АС-4-20/15566, УФНС по г. Москве от 14.08.2018 № 17-15/176342.

Деньги в ПОДОТЧЕТ

Два изменения в кассовом Порядке с 19.08.2017

-

Подотчетные деньги можно будет выдавать без заявления лица, по распорядительному документу руководителя организации. Причем, распорядительный документ оформляется на каждую выдачу наличных денег.

Примечание: Письмо ЦБ РФ от 06.09.17 № 29-1-1-0Э/20642 - Удален последний абзац пункта 6.3, согласно которому нельзя было выдавать новый аванс при наличии задолженности по ранее полученной сумме наличных денег.

Согласно пункта 6.3. Указания ЦБ РФ № 3210-У для выдачи денежных средств работнику средства в подотчет на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя. Расходный кассовый ордер оформляется согласно распорядительного документа (приказа руководителя) фирмы (ИП). Или письменному заявлению работника. Составленному в произвольной форме и содержащему надпись о сумме наличных денег и о сроке. На который выдаются наличные деньги, подпись руководителя и дату. На что можно выдать деньги? Сотрудник может потратить сумму только на конкретные цели. Которые прописаны в заявлении или приказе. Ознакомьте сотрудника с приказом под подпись.

Организация обязана организовать и осуществлять внутренний контроль совершаемых фактов хозяйственной жизни (ч. 1 ст. 19 Закона от 6 декабря 2011 г. № 402-ФЗ). Порядок контроля за хозяйственными операциями, в том числе за выдачей денег подотчетным лицам, определяет руководитель организации. Поэтому именно он обычно ограничивает список сотрудников. Которые имеют право получать деньги под отчет. Для этого руководитель может издать приказ.

Не делайте список сотрудников, имеющих право получать деньги подотчет, частью приказа об учетной политике. Если список подотчетников утвердить отдельным документом, то его можно будет изменить в любое время. Вносить же изменения в учетную политику можно только в строго ограниченных случаях (ч. 6 ст. 8 Закона от 6 декабря 2011 г. № 402-ФЗ).

Для обеспечения правильности учета, достоверности информации и контроля при расчетах с сотрудниками, получившими деньги под отчёт утвердите «ПОЛОЖЕНИЕ о расчетах с подотчетными лицами»

Особенности

Сегодня выдача подотчетных сумм для работника предприятия имеет ряд особенностей, которые следует учитывать. Так, большую роль играет назначение платежа. Его надо указывать всегда. В платежном поручении нужно написать «Перечисление подотчетных денежных средств». А сотрудник перед каждым таким перечислением пишет заявление. Для отчета о потраченных финансах работник предъявляет работодателю простые чеки, билеты и товарные чеки. Кроме того, можно показывать квитанции из банкоматов и оригиналы слипов. Данные документы могут со временем выцветать, поэтому рекомендуется делать с них копии.

Работодатель может производить возмещение потраченных личных денег работника на нужды предприятия. Для этого также потребуются документы в виде чеков и квитанций. Еще один значимый вопрос: в течение какого срока человек обязан вернуть непотраченные деньги? Тут законодательством не установлено каких-то временных рамок, но их должен указывать сам работодатель, на свое усмотрение. Обычно это три дня. Если сотрудник не вернул вовремя деньги, то налоговая служба будет высчитывать из этих денег налог на доходы физических лиц. Возврат осуществляется как через кассу наличными, так и безналичным переводом на счет компании.

Фирма, которая делает подобные перечисления на зарплатную карту работника, должна их проводить следующим образом:

- Д-т 71, К-т 51.

- Д-т 10, К-т 60.

- Д-т 60, К-т 71.

- Д-т 50, К-т 71.

Можно переводить подотчет на счет другого человека по заявлению

Внимание

Если в платежном поручении подотчетник не указал, что перечисляемые деньги – возврат неиспользованной подотчетной суммы, он должен это написать в пояснительной записке. Бухгалтерский учет Разберем на примере, какие проводки должна составить компания при выдаче денег в подотчет безналом

Важно

Ключкину была выдана доверенность от имени компании). Также 7 ноября Ключкин вернул оставшуюся неизрасходованную сумму наличными в кассу компании.. Скачать образец заявления о подотчете на карту Скачать образец приказа о подотчете на карту Срок представления авансового отчета по подотчету, выданному на карту сотрудника, в отличие от подотчета, выданного наличными, законодательством РФ не установлен

Чтобы сотрудники, получившие безналичный подотчет, своевременно сдавали авансовые отчеты, в приказе на выдачу подотчета или инструкции для подотчетных лиц добавьте положение: «По денежным средствам, полученным под отчет безналичным способом, авансовый отчет предоставляется в срок не позднее 3 рабочих дней после окончания периода, на который выданы подотчетные средства». Для доказательства того, что произведенные расходы были оплачены за счет полученных на карту подотчетных сумм, к авансовому отчету нужно приложить чеки с информацией по карте.

Законодательство разрешает оформлять только один из этих документов. Подробнее о действующих правилах выдачи денег под отчет читайте здесь. К обязательным реквизитам заявления (приказа) о выдаче подотчета на карту относятся:

Скачать образец заявления о подотчете на карту Скачать образец приказа о подотчете на карту Срок представления авансового отчета по подотчету, выданному на карту сотрудника, в отличие от подотчета, выданного наличными, законодательством РФ не установлен. Чтобы сотрудники, получившие безналичный подотчет, своевременно сдавали авансовые отчеты, в приказе на выдачу подотчета или инструкции для подотчетных лиц добавьте положение: «По денежным средствам, полученным под отчет безналичным способом, авансовый отчет предоставляется в срок не позднее 3 рабочих дней после окончания периода, на который выданы подотчетные средства». Для доказательства того, что произведенные расходы были оплачены за счет полученных на карту подотчетных сумм, к авансовому отчету нужно приложить чеки с информацией по карте.

Законодательство разрешает оформлять только один из этих документов. Подробнее о действующих правилах выдачи денег под отчет читайте здесь. К обязательным реквизитам заявления (приказа) о выдаче подотчета на карту относятся:

- цель получения подотчетных денег;

- сумма запрашиваемого подотчета;

- банковские реквизиты карты, на которую производится выдача подотчета;

- период, на который предоставляются подотчетные деньги;

- разрешительная подпись руководителя (или лица, которое может подписывать подобные документы по доверенности от руководителя);

- подпись подотчетного лица;

- дата составления.

Ниже представлены готовые образцы заявления и приказа на выдачу подотчета на карту.

CУТЬ ОБСУЖДЕНИЯ Безналичная выдача денег под отчет путем перечисления их на счет личной банковской карты работника (карты, выпущенной на его имя), безусловно, имеет ряд преимуществ по сравнению с традиционным способом выдачи — через кассу. И расходов меньше (ведь комиссия за перечисление денег, как правило, ниже, чем за снятие наличности), и трудозатрат немного (так как нет необходимости оформлять кассовые документы).

Кроме того, безналичный способ позволяет выдать деньги даже сотруднику, находящемуся в другом городе.Но законен ли «пластиковый подотчет»? Какими могут быть его налоговые риски? Именно эти вопросы волнуют бухгалтеров, которые хотят воспользоваться всеми преимуществами безналичной выдачи денег под отчет.