Порядок обложения подарков для сотрудников страховыми взносами и НДФЛ в 2020

- Вознаграждение деньгами не облагается НДС;

- Начисление НДС на вознаграждение в натуральной форме касается всех, независимо от того какую систему налогообложения использует организация. Единственное исключение — это организации или предприниматели, применяющие упрощенную систему налогообложения.

- Вознаграждения за трудовые успехи, производительность, выполнение норм KPI не облагается НДС.

Налоговый вычет на подарки можно применить на общую сумму 4 000,00 рублей в течение года, если стоимость вознаграждения меньше, то остаток можно использовать еще раз до достижения максимальной величины. С наступлением нового года величину налогового вычета можно использовать снова в максимальном размере, только не забывайте уточнять данную величину с актуальным законодательством, принятым для данного периода.

Когда нужно сделать выплату

Сроки удержания налогов определяются тем, в какой форме передан презент (на основании письма ФНС от 22 августа 2014 года):

- В форме денег. Перечислить НДФЛ нужно в день передачи презента вне зависимости от того, доставались ли деньги из кассы или же переводились на личный счет работника.

- В натуральной форме. НДФЛ перечисляются в ближайшую дату перечисления средств сотруднику (к примеру, день выдачи зарплаты). Если до конца года работнику не будет начисляться никаких средств (к примеру, презент вручен в декабре), работодатель обязан не позже 30 дней с даты завершения года уведомить работника и налоговую службу о том, что налог не удержан вследствие невозможности этого. Уведомление составляется в письменной форме. На работника нужно оформить справку 2-НДФЛ. В строке «признак» указывается «2». Документ направляется в ИФНС не позже 31 января.

Это единственное отличие налогообложения натурального презента от налогообложения в форме денег.

Как и когда удержать НДФЛ с подарка работнику

НДФЛ с подарка по общему правилу должен быть удержан работодателем непосредственно из дохода при его выплате и перечислен не позднее рабочего дня, следующего за днем выплаты дохода (п. 4 ст. 226, п. 6 ст. 226 НК РФ). Вопросов не возникает, если подарок выдается деньгами.

Если же подарок выдается в натуральной форме, то удержать НДФЛ нужно из ближайшей денежной выплаты, соблюдя при этом требование о том, чтобы удерживаемый налог не превысил 50% выплачиваемого дохода (п. 4 ст. 226 НК РФ).

В том случае, когда денежные выплаты сотруднику не планируются, а также когда НДФЛ так и не был удержан до конца календарного года, работодатель должен не позднее 1 марта следующего года сообщить такому физлицу, а также в свою налоговую инспекцию о невозможности удержать НДФЛ, о суммах дохода, с которого не удержан налог, и сумме неудержанного НДФЛ (п. 5 ст. 226 НК РФ).

Сообщение оформляется в виде справки 2-НДФЛ (Приказ ФНС от 30.10.2015 № ММВ-7-11/485@ ).

А какой для подарка код дохода НДФЛ будет в этой справке? В общем случае для подарков установлен код 2720. Но при выдаче подарков ветеранам или инвалидам ВОВ, труженикам тыла и иным категориям лиц, перечисленным в п. 33 ст. 217 НК РФ, в справке 2-НДФЛ указывается код дохода 2790 (Приложение № 1 к Приказу ФНС от 10.09.2015 № ММВ-7-11/387@ ).

О представлении формы 2-НДФЛ в случае получения от организации подарков стоимостью до 4000 рублей

ФНС пояснила: если физлицу выплачен доход в размере не более 4000 руб. за год, который освобождается от обложения НДФЛ, то организация не должна подавать в инспекцию справку 2-НДФЛ. Ведомство уже выпускало подобное разъяснение.

Делая общий вывод, ФНС рассмотрело ситуацию: физлицо получило от организации подарки, стоимость которых за год не превысила 4000 руб. По мнению ведомства, в этом случае юрлицо вправе не представлять в инспекцию справку 2-НДФЛ.

Аналогичного подхода придерживается Минфин.

К не облагаемым НДФЛ доходам, которые упоминает ФНС в новом письме, кроме подарков относится, например, матпомощь бывшим работникам, вышедшим на пенсию. ФАС Центрального округа подтвердил, что при выплате им матпомощи, которая не превысила 4000 руб. за год, справку 2-НДФЛподавать не нужно.

Таким образом, юрлицо вправе не представлять в инспекцию справку 2-НДФЛ, например, на бывшего работника, который уволился в связи с выходом на пенсию и получил подарок или матпомощь в сумме не более 4000 руб. за год. Учитывая позицию ведомств, споров с проверяющими возникнуть не должно.

Вопрос: О представлении формы 2-НДФЛ в случае получения от организации подарков стоимостью до 4000 руб.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 19 января 2017 г. N БС-4-11/787@

Федеральная налоговая служба рассмотрела письмо ОАО по вопросу представления сведений о доходах физических лиц по форме 2-НДФЛ в отношении физических лиц, получивших от организации подарки и иные выплаты в пределах размера, установленного пунктом 28 статьи 217 Налогового кодекса Российской Федерации, и сообщает следующее.

В соответствии с положениями пункта 2 статьи 230 Налогового кодекса Российской Федерации (далее — Кодекс) налоговые агенты представляют в налоговый орган по месту своего учета документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленного, удержанного и перечисленного в бюджетную систему Российской Федерации за этот налоговый период по каждому физическому лицу, ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, которые утверждены приказом ФНС России от 30.10.2015 N ММВ-7-11/485@ «Об утверждении формы сведений о доходах физического лица, порядка заполнения и формата ее представления в электронной форме», если иное не предусмотрено пунктом 4 статьи 230 Кодекса.

При невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент на основании пункта 5 статьи 226 Кодекса обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

Доходы, не подлежащие обложению налогом на доходы физических лиц, перечислены в статье 217 Кодекса.

В пункте 28 статьи 217 Кодекса перечислены доходы физических лиц, не подлежащие обложению налогом на доходы физических лиц, в сумме, не превышающей 4000 рублей, полученные за налоговый период налогоплательщиком по каждому из указанных в данном пункте оснований.

В частности, согласно пункту 28 статьи 217 Кодекса не подлежат обложению налогом на доходы физических лиц доходы, не превышающие 4000 рублей, полученные налогоплательщиком за налоговый период в виде стоимости подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей.

Учитывая изложенное, организация вправе не представлять в налоговый орган в соответствии с пунктом 2 статьи 230 и пунктом 5 статьи 226 Кодекса сведения о доходах физических лиц по форме 2-НДФЛ в отношении доходов, полученных налогоплательщиками в виде подарков, стоимость которых не превысила 4000 рублей за налоговый период, а также в отношении иных доходов, полученных налогоплательщиками за налоговый период по каждому основанию, перечисленному в пункте 28 статьи 217 Кодекса, в размере, не превышающем 4000 рублей.

Особенности учета презентов при определении налога на прибыль

Учет презентов зависит от того, для каких целей они передаются сотрудникам:

- Презенты, не связанные с трудовым поощрением. Затраты в налоговых расходах учитываться не будут на основании пункта 16 статьи 270 НК РФ. Данное правило относится и к компаниям, использующим УСН.

- Презенты, связанные с трудовыми заслугами. В этом случае затраты будут учитываться в составе расходов.

ВАЖНО! Передача презентов на безвозмездной основе признается реализацией, а потому облагается НДС. НДС не начисляется на подарки в денежной форме

Он будет начисляться в том случае, если компания использует общую систему налогообложения или ЕНВД. НДС не облагаются презенты в случае, если организация использует УСН.

ВНИМАНИЕ! Если презент передается в натуральной форме, базой считается стоимость подарка. НДС удерживается по ставке 18%

Подарки в 6-НДФЛ более 4000 руб.

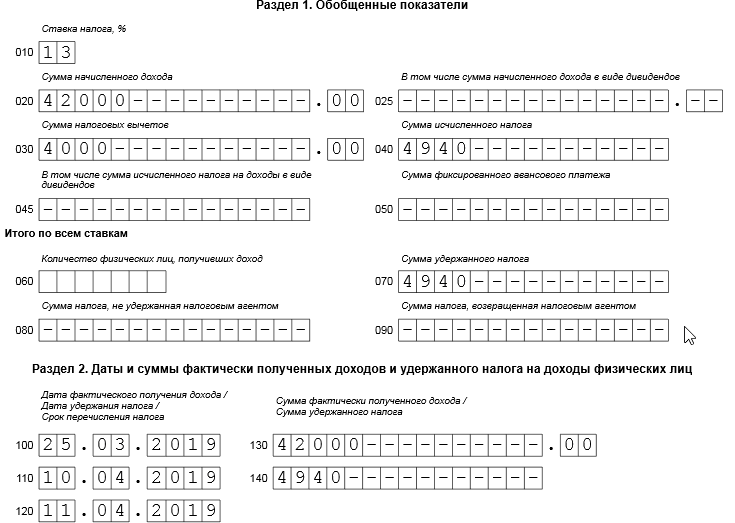

Итак, если подарок превышает 4000 руб., то с суммы превышения необходимо исчислить НДФЛ и всю стоимость подарка включить в стр. 020 Раздела 1. По стр. 030 нужно указать вычет — 4000 руб. Сумму удержанного налога по стр. 070 указывают в том случае, если было произведено удержание налога из суммы ближайшей денежной выплаты. Если денежных доходов, из которых можно удержать налог со стоимости врученного в натуральной форме подарка у сотрудника больше не было, или их недостаточно (например, он уволился), то размер неудержанного налога показывают по строке 080.

Сотруднику ко дню свадьбы подарили дорогостоящий подарок общей стоимостью 42000 руб. Одновременно был исчислен НДФЛ с учетом вычета:

(42 000 – 4000) x 13% = 4940 руб.

Сотруднику подарок был торжественно вручен 25 марта 2019 г., а НДФЛ был удержан только при выплате ему зарплаты за март — 10 апреля 2019 г. В декларации 6-НДФЛ за полугодие в части подарка будут заполнены следующие строки:

Что представляет собой культура

Правильное оформление презента зависит от того, к какому виду он относится:

- Презент, не связанный с деятельностью работника. Он может быть вручен в праздничные дни. В пункте 1 статьи 572 ГК РФ указано, что презентом может быть признана только вещь, переданная безвозмездно. Презент передается на основании соглашения дарения. Оно составляется в обязательном порядке в том случае, если стоимость презента составляет больше 3 000 рублей, а дарителем является ЮЛ. Необходимость оформления соглашения прописана в пункте 2 статьи 574 ГК РФ. Работодателю рекомендуется составлять договор в любом случае, так как это позволит предупредить проблемы с налоговыми органами. Если презенты передаются массово (к примеру, всем сотрудницам на 8 марта), не нужно оформлять соглашения с каждым работником. Можно составить многосторонний договор дарения. Каждый из одаряемых ставит на нем свою подпись. Данный порядок оговорен статьей 154 ГК РФ.

- Презент, связанный с заслугами на работе. Презент может выступать в качестве поощрения за успешную работу (статья 191 ТК РФ). По сути, затраты на подарок являются надбавкой к зарплате. Презент передается на основании трудового соглашения. Составлять специальный договор не нужно.

Последняя форма подарка может считаться производственной премией. Оформляется такой презент в особом порядке.