Как расчитать енвд столовая

Кроме того, условие необходимости применения контрольно-кассового аппарата для кафе и ресторанов, выбравших систему ЕДВН, не осуществляющих реализацию крепких алкогольных напитков, не является обязательной.

В обязанность организации общепита в этом случае входит предоставление покупателю чека, подтверждающего оплату и оказание ему услуг. Особенности использования ЕНВД для кафе При оформлении торговой точки как кафе необходимо заявить в ФНС о желании выбора ЕНДВ.

Сделать это нужно не позднее чем через 5 дней после того, как кафе открылось.

Как рассчитать енвд для столовой?

Важно При этом необходимо, чтобы предприятие соответствовало всем критериям, которые устанавливает НК РФ для ЕНВД. Вопрос №3

Возможно ли применять ЕДВН для ресторана, у которого два зала размерами 160 м.к.в и 120 м.кв.? Ответ.

Внимание Да, эту систему налогообложения возможно применять для ресторана, но только для одного зала площадью 120 м.кв. Связано это с правом предприятия применять ЕНВД, даже если общая суммарная величина нескольких залов больше 150 м.кв

По второму залу придется рассчитывать налоги по другой системе. Вопрос №4.

Возможно ли применить систему ЕНВД для вагонов-ресторанов в поездах или ресторанов на теплоходах? Ответ.

Чтобы экономический субъект, действующий в сфере общепита, мог выбрать ЕНДВ, необходимо наличие здания, части его, строения с залом, приспособленным для приема еды и организации развлечений посетителей.

Налогообложение предприятий общественного питания

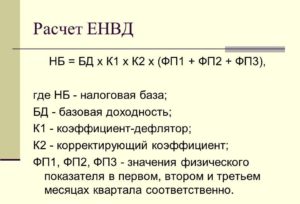

Расчет ЕНВД для общепита Расчёт суммы уплачиваемых налогов предприятием общественного питания при нахождении на Едином налоге на вмененный доход. Этап 1: Расчет налогооблагаемой базы Сумма налогооблагаемой базы при ЕНВД рассчитывается по формуле: Физический показатель * Базовая доходность * Коэффициент К1 * Коэффициент К2

- Физическим показатель: 140 кв.м. (Для предприятий общественного питания, имеющие залы обслуживания посетителей является площадь зала обслуживания, в квадратных метрах).

- Базовая доходность: 1 000 рублей в месяц (Устанавливается налоговым кодексом Р.Ф.)

- К1: 1,4942 (Коэффициент-дефлятор, устанавливается ежегодно, Министерством экономического развития Российской Федерации)

- К2: 1 (корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности.

Какую площадь столовой учитывать для расчета енвд

Под досугом подразумеваются развлекательные мероприятия для посетителей кафе и ресторана. Точного определения того, что включается в эти услуги, НК РФ не содержит.

Стандартно под ними подразумевается музыкальное сопровождение, концерты, развлекательные программы, настольные игры, журналы и т.д.Развлекательные мероприятия можно отнести к общепиту только когда они:

- проводятся в том же помещении, что и услуги непосредственно общепита,

- не выделены в обособленную деятельность хозяйствующего субъекта.

Читайте так же статьи:→ Как перейти с УСН на ЕНВД,→ Как перейти с ОСНО на ЕНВД: 6 этапов,→ Применение ЕНВД для розничной торговли. Применение организацией ЕНВД при торговлве алкоголем ЕНДВ для общепита распространяется и на алкоголь и табачные изделия, которые были реализованы в кафе или ресторане.

Формула расчета ЕНВД для общепита.

Расчет ЕНВД для общепита делается по общей формуле:

Ненвд = БД х (ФП1 + ФП2 + ФП3) х К1 х К2 х Нст

| Ненвд | Размер налога ЕНВД за соответствующий квартал |

|---|---|

| БД | базовая доходность |

| ФП1 | физический показатель в 1-м месяце квартала |

| ФП2 | физический показатель во 2-м месяце квартала |

| ФП3 | физический показатель в 3-м месяце квартала |

| К1 | корректирующий коэффициент К1 (коэффициент-дефлятор) |

| К2 | корректирующий коэффициент К2 |

| Нст | налоговая ставка ЕНВД |

Обратите внимание, что эта формула подойдет не для всех случаев. Если ИП или компания находились в статусе плательщика ЕНВД не весь налоговый период (соответствующий квартал), например, по причине регистрации своего бизнеса или прекращения деятельности в середине квартала, то расчет ЕНВД делают пропорционально этому времени

Как это сделать смотрите здесь.

Прежде чем перейти к фактическим расчетам несколько слов о составляющих указанной формулы.

Базовая доходность и физический показатель для услуг общественного питания.

Для разных объектов общепита БД и ФП различаются. Для объектов общепита с залом обслуживания БД составляет 1 000 руб. с каждого метра зала обслуживания (1 000 р. — базовая доходность, а 1 кв. м. — физический показатель). Например, для кафе с залом обслуживания размером 50 кв. м. БД х ФП составит 50 000 руб. (50 кв. м. х 1 000 руб.) за 1 полный месяц.

Для объектов общепита без залов обслуживания БД установлена в размере 4 500 руб., а ФП определено количество работников (включая и самого ИП). Например, для закусочной с 2 работниками БД х ФП составит 4 500 руб. х 2 = 9 000 руб. за 1 полный месяц.

Если же владельцем закусочной является ИП, то в расчете ЕНВД нужно будет учесть и его. БД х ФП тогда составит 4 500 руб. х 3 = 13 500 руб. за 1 полный месяц.

Корректирующие коэффициенты К1, К2 и налоговая ставка для общепита.

Что касается коэффициента К1, так называемый коэффициент-дефлятор, то его ежегодно устанавливает Минэкономразвития РФ. В 2016 году К1 установлен в размере 1,798. Этот коэффициент является единым на территории всей Российской Федерации и действует весь год.

А вот коэффициент К2 устанавливают местные власти для того чтобы учесть особенности ведения деятельности на соответствующей территории. Чтобы найти его значения, нужно ознакомиться с решениями местных представительных органов. Сделать это можно с помощью официального сайта Налог.Ру. Подробнее об этом смотрите здесь.

Применительно к налоговой ставке нужно учесть, что местные органы власти могут устанавливать пониженные ставки ЕНВД в диапазоне от 7,5 % до 15 %. Если такие местные решения не приняты, то действует ставка 15 %, установленная НК РФ. О том, как, не выходя из дома, узнать, какие ставки налога применяются в интересующей вас местности, смотрите в нижеприведенном видео.

https://youtube.com/watch?v=D

Пример расчета ЕНВД для общепита с залом.

Допустим, что ООО «Феникс» имеет кафе в г. Нальчике, в котором трудятся 5 работников, с залом обслуживания площадью 50 кв. м. Коэффициент К2 в городе Нальчике для этой деятельности равен 0,79. Сделаем расчет ЕНВД для кафе за 3-й квартал 2016 года.

- Ненвд =

- БД х (ФП1 + ФП2 + ФП3) х К1 х К2 х 15 % =

- 1 000 х (50 + 50 + 50) х 1,798 х 0,79 х 0,15 =

- 31 959,45 руб.

Пример расчета налога ЕНВД для общепита без зала обслуживания.

Допустим ИП имеет закусочную без зала обслуживания площадью 8 кв. м. с 2 работниками. Коэффициент К2 составляет 0,5. Налоговая ставка 12 %. Сделаем расчет налога за 3 квартал.

- Ненвд =

- БД х (ФП1 + ФП2 + ФП3) х К1 х К2 х 12 % =

- 4 500 х (3 + 3 + 3) х 1,798 х 0,5 х 0,12 =

- 4 369,14 руб.

Кроме того, следует помнить, что работа в режиме ЕНВД дает возможность уменьшать налог на сумму уплаченных страховых взносов за работников и за ИП.

Как посчитать енвд для ресторана

В избранноеОтправить на почту ЕНВД кафе и рестораны применяют довольно активно. Однако для ресторанов и кафе ЕНВД возможен при выполнении ряда условий, о которых будет рассказано в нашей статье.

Особенности деятельности общественного питания Кафе на ЕНВД Ресторан на ЕНВД Итоги Особенности деятельности общественного питания Согласно подп. 8, 9 п. 2 ст. 346.26 НК услуги общественного питания оказывают организации или ИП, имеющие торговые объекты, оборудованные надлежащим образом.

Они могут иметь торговые залы или обходиться без них. К этой категории помещений и объектов относят множество заведений: рестораны, закусочные, кафетерии, кафе и некоторые другие. К данной деятельности проявляет интерес не только ИФНС, но и специалисты санэпидемслужбы.

Это связано с потреблением посетителями пищевых продуктов (приготовленных блюд, кулинарных и кондитерских изделий, напитков).

Налогообложение кафе: выбираем правильную систему

Но преимущество этой системы заключается в необходимости удерживать налог за фактический доход. Благодаря этому убыточный бизнес налогов не платит.

Как правило, ОСНО выбирают предприниматели, готовящие к запуску масштабный проект, требующий длительных подготовительных работ, – это позволяет не оплачивать пошлины за периоды простоя.

Также ОСНО дает возможность минимизировать выплаты по отдельным налогам, но подобное, опять-таки, возможно при реализации крупных проектов.

Патентная система, как альтернативный вариант ПСН – это менее популярная, но также подходящая для кафе система налогового обложения по спецрежиму.

Суть её заключается в том, что предприниматель получает патент на налоговую ставку в размере 6% от дохода, что освобождает его от уплаты таких налогов, как НДС, НДФЛ за себя и налога на имущество, связанного с деятельностью.

Помимо этого, ПСН освобождает от использования ККМ, а также предоставляет возможность приобретать патент сроком от 1 до 12 месяцев.

Внимание Это очень удобно, например, при сезонной работе кафе

Важно знать: в Госдуме рассматривается законопроект, отменяющий освобождение от ККМ для ПСН с 2018 года. Cущественным недостатком данной системы является то, что не во всех регионах страны местное законодательное собрание утвердило применение ПСН

Cущественным недостатком данной системы является то, что не во всех регионах страны местное законодательное собрание утвердило применение ПСН.

При этом из расчета можно исключить переданные в аренду помещения или находящиеся на ремонте. Если по документам помещения не отделены от зала обслуживания, то для расчета налога придется учитывать всю площадь. Площадь зала для проведения досуга и развлечений учитывается при расчете ЕНВД.

Но это правило не распространяется на конструктивно отделенные помещения, в которых оказываются услуги общепита. Ответы на актуальные вопросы Вопрос №1.