Какие документы нужны для освобождения от уплаты НДС

От ИП и организаций, которые хотят избавить себя от выплат НДС, налоговики требуют:

- уведомление в письменной форме по строго определенному формату;

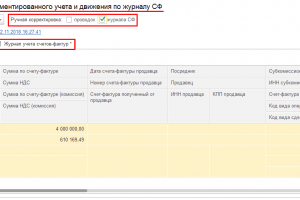

- журнал контроля за движением счетов-фактур и его копию;

- выписки: из бухгалтерского баланса – от ООО, из книги учета доходов и расходов — от ИП, и выписку из книги учета продаж и покупок от тех и других.

Передать все вышеназванные документы в территориальную налоговую службу нужно не позже 20 числа месяца, с которого индивидуальный предприниматели или организация уже не хотят платить НДС.

К сведению! Важной особенностью освобождения от НДС является тот факт, что получить его можно в любое время, а не только в начала нового налогового периода. Как только претендующее на освобождение от оплаты НДС предприятие или ИП получает его, он может в течение одного года спать спокойно – период освобождения фиксирован 12 месяцами последовательно

Входной НДС в это время нужно учитывать в стоимости работ, услуг и товаров

Как только претендующее на освобождение от оплаты НДС предприятие или ИП получает его, он может в течение одного года спать спокойно – период освобождения фиксирован 12 месяцами последовательно. Входной НДС в это время нужно учитывать в стоимости работ, услуг и товаров.

Продление освобождения

Если компания пользовалась освобождением и желает применять его и далее, то по истечении каждых 12 календарных месяцев не позднее 20-го числа последующего месяца она должна сообщать об этом инспекции. При этом необходимо подать уведомление о продлении использования права на освобождение в течение последующих 12 календарных месяцев с приложением документов, подтверждающих, что в течение указанного срока сумма выручки от реализации за каждые три последовательных календарных месяца в совокупности не превышала 2 000 000 руб. (состав документов такой же, как и при подаче первичного уведомления).

И в случае отказа от освобождения налоговиков тоже нужно предупредить – подать уведомление об отказе от использования права на освобождение (п. 4 ст. 145 Налогового кодекса РФ).

Примечание. При продлении освобождения используют ту же форму, которая применяется для первоначального уведомления, потому что других пока нет. А уведомление об отказе от использования права на освобождение можно представить в произвольном виде.

Если организация не подаст в инспекцию необходимые документы либо документы содержат недостоверные сведения или если будет установлено, что не соблюдены действующие ограничения, тогда суммы налога придется исчислить и уплатить в бюджет. С организации будут взысканы суммы налоговых санкций и пеней (п. 5 ст. 145 Налогового кодекса РФ).

Негативные стороны

На практике строительные организации освобождение от НДС используют нечасто.

Причины могут быть разными.

Во-первых, все крупные компании – плательщики налога на добавленную стоимость. Поэтому они заинтересованы в налоговом вычете и заключать договор на строительство или выполнение строительно-монтажных работ с подрядчиком, пользующимся освобождением, просто не станут.

Исключение может составить жилищное строительство на продажу и строительство по инвестдоговорам (в том числе по договорам долевого участия). Данные операции НДС не облагаются (если только компания сама не откажется от льготы).

Примечание. Не подлежат обложению НДС на территории РФ реализация жилых домов, услуги застройщика по договорам долевого участия (кроме строительства объектов производственного назначения). Не признается реализацией передача имущества, если она носит инвестиционный характер (подп. 22), 23.1 п. 3 ст. 149, подп. 4 п. 3 ст. 39 Налогового кодекса РФ).

Вычет не имеет значения и для заказчиков-физлиц. Но и здесь следует учитывать, что они в основном выступают либо покупателями жилья (индивидуальных жилых домов, квартир), либо заказчиками ремонтных работ в жилых помещениях. Последний вид деятельности подпадает под ЕНВД, так как относится к бытовым услугам. Правда, применение этого спецрежима в настоящее время для компании не обязательно.

Во-вторых, как мы уже сказали, получить освобождение от НДС организация может при условии, что за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров, работ, услуг без учета налога не превысила в совокупности 2 000 000 руб. (доходы берутся только от реализации). То есть льгота может быть актуальной лишь для небольших фирм – с годовой выручкой не более 8 000 000 руб. (без учета НДС).

Но получить освобождение от уплаты налога на добавленную стоимость можно и другим способом – путем перехода на упрощенную систему (ставка единого налога ниже ставки налога на прибыль: 15% и 20% соответственно). Размер выручки, позволяющий применять «упрощенку», не должен превышать 60 000 000 руб. в год (п. 4.1 ст. 346.13 Налогового кодекса РФ). Это значительно превосходит лимит, установленный в пункте 1 статьи 145 Налогового кодекса РФ (правда, при «упрощенке» в лимит выручки входят не только доходы от реализации, но и внереализационные доходы).

Но в любом случае перед принятием решения необходимо просчитать прогнозируемые результаты и учесть конкретные обстоятельств ведения деятельности.

Например, начинающей небольшой фирме, у которой пока нет прибыли, иногда бывает выгодно получить освобождение от уплаты НДС, если ее заказчикам вычет не нужен. Это позволит организации снизить налоговую нагрузку на суммы налога на добавленную стоимость и налога на прибыль (при упрощенной системе ей пришлось бы, будучи убыточной, заплатить минимальный налог). А также избавиться от обязанности вести раздельный учет «входного» НДС по товарам, работам, услугам, используемым в облагаемой и не облагаемой данным налогом деятельности (п. 4 ст. 170 Налогового кодекса РФ).

Помимо этого, следует помнить, что при «упрощенке» действует закрытый перечень расходов, уменьшающих доходы, установленный в пункте 1 статьи 346.16 Налогового кодекса РФ, что может быть не всегда удобно.

И наконец, для организации применение освобождения (по ст. 145) Налогового кодекса РФ будет единственной возможностью не начислять НДС, если она не соответствует критериям, позволяющим применять упрощенную систему (допустим, организация имеет филиал или доля участия другой компании в ее уставном капитале превышает 25%).

Кто имеет право на освобождение

Получить освобождение от НДС можно, если:

— с момента вашей регистрации уже прошло 3 месяца;

— ваша выручка (без учета НДС) за 3 предшествующих месяца не превысила 2 млн руб.;

— вы не реализуете подакцизные товары либо ведете раздельный учет операций по продаже подакцизных и неподакцизных товаров.

Имейте в виду, что такое освобождение не избавит вас от уплаты НДС:

— при ввозе товаров на территорию РФ;

— при исполнении обязанностей налогового агента по НДС (в случае аренды государственного или муниципального имущества, продажи товаров (работ, услуг) иностранным покупателям, не состоящим на учете в РФ).

НК РФ не дает ответа на вопрос, какую именно выручку от реализации товаров (работ, услуг) следует учитывать для целей получения права на освобождение. Если читать НК РФ буквально, то получается, что учитываться должна абсолютно вся выручка. Но некоторые управления ФНС позволяют не учитывать суммы, полученные от продажи товаров (работ, услуг), реализация которых не признается объектом налогообложения, а также в рамках деятельности, по которой вы платите ЕНВД.

А вот доходы от операций, не облагаемых НДС на основании ст. 149 НК РФ, по мнению налоговиков, при расчете выручки учитывать нужно. Вместе с тем некоторые суды эту точку зрения не разделяют.

Также не понятно, нужно ли включать в расчет выручки обороты по подакцизным продажам.

Ответы на спорные вопросы мы получили в Минфине России.

Из авторитетных источников

Вихляева Елена Николаевна, консультант отдела косвенных налогов Департамента налоговой и таможенно-тарифной политики Минфина России

«При расчете выручки за 3 предыдущих месяца надо учитывать всю выручку от реализации, за исключением авансов и выручки по товарам, приобретаемым налоговыми агентами, в том числе выручку:

— от реализации подакцизных товаров;

— от операций, не облагаемых НДС на основании ст. 149 НК РФ;

— от операций, не признаваемых объектом налогообложения по НДС на основании п. 2 ст. 146 НК РФ».

Итак, безопаснее рассчитывать общую сумму выручки способом, предложенным Минфином (то есть учитывать также выручку и от продажи подакцизных товаров, и от необлагаемых операций).