Какие документы должен получить покупатель вместе с товаром?

При безналичном расчете

Первым документом является подтверждающее покупку письмо. Отправляется оно сразу после формирования заказа и его оплаты на электронный ящик покупателя. Письмо составляется произвольно, но в нем обязательно должны присутствовать:

- Реквизиты и контактные данные продавца.

- Данные покупателя.

- Приобретаемый товар, его количество и цена.

- Общая стоимость заказа.

Способ оформления письма также произвольный: можно вставлять рисунки, применять индивидуальные шрифты и прочее, что позволяет создать запоминающийся собственный стиль.

Если товар представляет собой электронную продукцию, то инвойс покупатель может получить в личном кабинете в цифровом виде. Документ в бумажном виде отправлять не следует.

Если предприниматель пользуется услугами сторонней службы доставки, то последняя может потребовать оформление накладных по форме, установленной в этой компании.

При наличном расчете

В случае работы с наличкой при доставке товара клиенту необходимо вместе с продуктом вручать кассовый чек. Поэтому курьеров нужно снабжать мобильными ККТ. Выдается чек по определенному алгоритму:

- При получении денег от покупателя курьер должен их пересчитать и уведомить покупающего о переданной сумме.

- Оформить через ККТ чек.

- Озвучить положенную сдачу.

- Отдать чек, сдачу покупателю.

- Отдать покупаемый продукт и накладную.

Порядок прописан законодательно в документах ФНС. При его нарушении сотрудник налоговой инспекции может выписать магазину штраф.

Если в вашем магазине будут использоваться ККТ с POS-терминалом (есть возможность рассчитываться кредиткой), то действия остаются те же, но дополнительно курьер должен будет выдать слип-чек (уведомление о снятии денег с банковской карты). Такой способ оплаты называется эквайринг.

Кроме всего вышеперечисленного, кассовые чеки обязаны соответствовать форме, которую утверждает налоговая служба. Форма вместе с реквизитами магазина вносится в прошивку ККТ компанией, продавшей вам терминалы.

Бухгалтерский учет в интернет-магазине: организация и ведение

- расходы по созданию сайта или лендинга (НМА);

- расходы по закупке и реализации товара;

- расходы по хранению;

- доставка товаров;

- возврат от покупателей;

- прочие расходные операции.

Как и в офлайн-магазине, бухучет таких расходов оформляется соответствующими проводками (в зависимости от того, применяется ОСНО или УСН).

Рассмотрим ведение учета на примере.

Пример

В зависимости от того, на ОСНО или на УСН будет работать ООО «Бриз», проводки будут следующими (в качестве вариантов, рассмотрена оплата картой, наличными, электронными деньгами, а доставка – своими силами или курьерской службой):

|

Содержание операции |

Магазин на ОСНО |

Магазин на УСН |

||||

|

Дт |

Кт |

Сумма, руб. |

Дт |

Кт |

Сумма, руб. |

|

|

Создан сайт сторонним исполнителем |

08 |

60 |

125 000 (150 000 — 25 000) |

08 |

60 |

150 000 |

|

04 |

08 |

125 000 |

04 |

08 |

150 000 |

|

|

19 |

60 |

25 000 (НДС) |

||||

|

Начислена амортизация на сайт как на объект НМА |

44 |

05 |

2 604 (125 000 / 48 мес.) |

44 |

05 |

3 125 (150 000 / 48 мес.) |

|

Начислены и оплачены расходы на хостинг |

60 |

51 |

2 000 |

60 |

51 |

2 000 |

|

44 |

60 |

1 667 (2 000 – 333) |

44 |

60 |

2 000 |

|

|

19 |

60 |

333 (НДС) |

||||

|

Приобретен товар для реализации |

60 |

51 |

112 650 |

60 |

51 |

112 650 |

|

41 |

60 |

93 875 (112 650-18 775) |

41 |

60 |

112 650 |

|

|

19 |

60 |

18 775 (НДС) |

||||

|

Товар реализован |

62 |

90/1 |

112 958 (135 550-22 592) |

50, 51 |

90/1 |

135 550 |

|

90/3 |

68 |

22 592 (НДС) |

||||

|

Списаны затраты на приобретение товара |

90/2 |

41 |

93 875 |

90/2 |

41 |

112 650 |

|

НДС к уплате за вычетом входного НДС |

68 |

18 |

6 225 (25 000-18 775) |

|||

|

Если товар оплачен курьеру наличными |

57 |

62 |

135 550 |

При УСН выручка отражается по факту поступления денег (кассовый метод), счета 57 и 62 можно не применять |

||

|

Курьер сдал выручку в кассу или на р/с |

50,51 |

57 |

135 550 |

|||

|

Если оплата произведена картой |

51 |

62 |

135 550 |

|||

|

Если оплачено через электронный кошелек |

76 |

62 |

135 550 |

|||

|

91 |

76 |

678 (комиссия оператора 0,5%) |

91 |

76 |

678 (комиссия оператора 0,5%) |

|

|

51 |

76 |

134 87276 (135 550-678) |

76 |

51 |

678 |

|

|

Доставка товара сторонней курьерской службой |

44 |

76 |

12 875 (15 450 -2 575) |

76 |

51 |

15 450 |

|

19 |

76 |

2 575 (НДС) |

44 |

76 |

15 450 |

|

|

Возврат части товара |

62 |

90/1 |

8 333 сторно (10 000 – 1 667) |

62 |

50,51 |

10 000 |

|

90/3 |

68 |

1 667 сторно (НДС) |

62 |

90/1 |

10 000 сторно |

|

|

90/2 |

41 |

4 805 сторно (5 766 — 5766 х 20 / 120) |

90/2 |

41 |

5 766 сторно |

|

|

62 |

50,51 |

10 000 |

||||

|

Учтены расходы по зарплате, аренде и т.д. |

44 |

10, 60, 70 |

44 180 (47 680 — 3500) |

44 |

10, 60, 70 |

47 680 |

|

19 |

60,76 |

3 500 (НДС условно) |

||||

|

Учтены расходы банка, порча товара и т.д. |

91/2 |

10, 41, 76 |

8 500 (10 000 -1 500) |

91/2 |

10, 41, 76 |

10 000 |

|

19 |

76 |

1 500 (НДС условно) |

||||

|

Расходы отнесены на основные затраты |

90/2 |

44 |

44 180 |

90/2 |

44 |

47 680 |

|

Расходы отражены в финрезультатах по итогам периода |

90/9, 91/9 |

90/2, 91/2 |

52 513 (44 180 + 8 333) |

90/9, 91/9 |

90/2, 91/2 |

57 680 (47 680+ 10 000) |

|

99 |

90/9, 91/9 |

52 513 |

99 |

90/9, 91/9 |

57 680 |

Способы ведения учета

- Закупка товара;

- Размещение его на сайте;

- Оформление заказа покупателем, подтверждение заказа менеджером;

- Доставка товара покупателю, получение курьером оплаты;

- Получение денег и документов бухгалтерией;

- Завершение учета по проданному товару: занесение в программу факта оплаты, подсчет чистой прибыли, ПДВ и налогов.

- Самостоятельно;

- С помощью штатного бухгалтера;

- По договору с аутсорсинговой конторой, предоставляющей бухгалтерские услуги.

Бизнесменам, которые решают обойтись собственными силами, на помощь приходят специализированные программы учета, самой известной из которых остается 1С.

Они позволяют:

- Выписывать и заполнять документы;

- Работать с заказами, обрабатывать их и отслеживать выполнение;

- Осуществлять складской учет;

- Учет продаж формировать в статистику и отчеты по обороту товара;

- Вести базу клиентов, учет заказов, их историю по каждому покупателю;

- Совершать sms или email-рассылки.

Из года в год компьютерные программы и онлайн-сервисы берут на себя все больше функций, автоматизируя весь процесс учета, поэтому не стоит бояться большого количества операций, главное – выбрать себе надежного помощника.

Бухгалтерский и налоговый учет в интернет-магазине

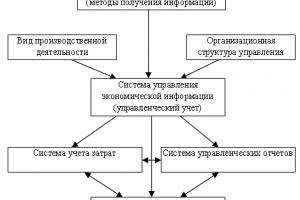

Система учета начинается с формирования перечня основных операций.

В нашем случае это:

- Содержание сайта: создать сайт можно своими силами, а можно по договору со специализированной компанией, но на этом расходы не заканчиваются, регулярно сайт требует оплату хостинга, доменного имени, программную поддержку и техническое обслуживание.

- Учет товаров: закупка для перепродажи, его продажа за наличные, банковской картой или через электронный кошелек.

- Доставка: своим курьером, по договору с курьерской службой или почтой.

- Возврат товара покупателем.

- Прочие расходы: заработная плата сотрудников, аренда складских помещений, оплата банковских услуг, списание товара (брак) и так далее.

Основные расходы и проводки

Магазину в сети в отличие от торговой точки не нужно регулярно платить аренду торгового помещения, оплачивать его оформление и оборудование, зарплату продавцам. Но вместо этого у интернет-продавца появляются такие статьи расхода, как поддержка сайта, доставка, иногда содержание call-центра.

| Статья расхода | Бухгалтерский учет | Налоговый учет |

| Аренда склада | Расходы на аренду склада учитываются каждый месяц по дебету счета «Расходы на продажу» (44) | Приравнивается к прочим затратам, связанным с производством и реализацией |

| Доставка | Оплата за доставку отражается в общей выручке. Расходы учитываются на счете 44 | Организация доставки относится к косвенным расходам процесса реализации товара. В частности, к ним относятся топливо и ремонт автомобилей, осуществляющих доставку, расчет с курьерской службой или доставка почтой. У организаций на ОСНО, со своей службой доставки, затраты на проезд курьеров относятся к оплате труда |

| Маркетинговые исследования | Затраты накапливаются на счете 44, в конце месяца списываются в дебет счета «Продажи» (90). Так как любые маркетинговые расходы идут на повышение объема продаж | Расходы можно учесть как часть прочих расходов в процессе реализации продукции |

| Оплата рекламных услуг вне зависимости от лица, предоставляющего их (ИП, ООО, физическое лицо), отражается по дебету счета 44 в корреспонденции с кредитом счета «Расчеты с поставщиками и подрядчиками» (60), списывается в дебет субсчета 90-2 («Себестоимость продаж») | Стоимость рекламных акций относится к обычным коммерческим тратам |

Прочие нюансы ведения учета в онлайн-магазине

- электронного письма-подтверждения факта покупки;

- товарной накладной (бумажной или электронной);

- кассового чека.

Оплату допустимо принимать:

- наличными при оплате курьеру;

- банковской картой;

- электронными деньгами.

Для возможности оплаты электронными деньгами необходимо заключить договор с администратором выбранной платежной системы (Яндекс.Деньги,Qiwi и т.д.). Для этого достаточно оставить на сайте платежной системы соответствующую заявку.

Ведение учета в онлайн-магазине может вести:

- предприниматель самостоятельно;

- штатный бухгалтер;

- бухгалтер на аутсорсинге.

Для упрощения ведения учета в онлайн-магазине широко используются специальные программы:

- бухгалтерские ( к примеру, из семейства ПО «1-С:Бухгалтерия»);

- складские (например, «Мой склад»);

- CRM-системы (упрощают контакты с клиентами).

Программы дают возможность принимать и обрабатывать заказы, вести учет в разрезе каждого покупателя, вести складской учет и т.д.

Для упрощения процесса оплаты удобны сервисы денежных агрегаторов (Яндекс.Касса, Робокасса и т.д.).

Интернет-торговля

Чтобы максимально упростить покупателю доступ к товару, выбор и сам процесс покупки, продавец создает сайт в интернете. Такая торговля имеет ряд несомненных преимуществ как для клиента, так и для поставщика:

Поставщик обычно доставляет товар несколькими способами: собственной или сторонней службой, курьерами, через пункты выдачи (в т.ч. автоматизированные), почтой. При этом стоимость доставки может включаться в стоимость товаров или выделяться как отдельная услуга.

Патент

Аналогичен подход и к патентной системе налогообложения. Прямая продажа товаров через веб-сайт, так же как и торговля по каталогам, образцам, при помощи почты или телефона не относится к розничной торговле в целях применения патента.

Надо отметить, что в настоящий момент прямая трактовка закона (п. 2.3 ст. 346.27 и пп. 4 п. 6 ст. 346.45 НК РФ) такова, что при наличии в ассортименте маркированных товаров организация или ИП лишаются на право применения патента или ЕНВД в принципе, а не только в отношении этой группы товаров. Надеюсь, что формулировку пересмотрят, хотя, скорее всего, законодатели прекрасно понимают, что они написали, и это не случайность.

Самозанятые

Пока еще новый статус для ИП и просто физических лиц – самозанятый – вызывает немало вопросов. К сожалению, вопреки ожиданиям в 2020 году этот режим ввели не по всей территории России, как предполагалось, а только в 23 субъектах.

Федеральный закон № 422 от 27.11.2018 не устанавливает конкретные виды деятельности, а только критерии, которые не позволяют применять этот режим. Т.е. закон указывает не правила, а исключения. Посмотрим в каких случаях нельзя применять режим самозанятости и что это означает для интернет-торговли:

Обратите внимание! ФЗ № 422 указывает на невозможность применения НПД только при наличии трудовых отношений, заключить ГПХ договор самозанятый может. Например, если зарегистрироваться как плательщик НПД и привлечь для создания сайта веб-дизайнера по договору оказания услуг, то право на режим не теряется

- Предполагается посредническая торговля. Самозанятым не может быть комиссионер, агент или поверенный.

- На НПД хочет перейти ИП, применяющий другой специальный налоговый режим или ведущий деятельность, облагаемую НДФЛ. Исключение: если ИП отказывается от применения УСН, ЕСХН, снимается с регистрации как плательщик ЕНВД или патента и остается исключительно плательщиком НПД.

- Доходы в текущем году превысили 2,4 миллиона рублей. Ограничения по доходам присущи почти всем спецрежимам, поэтому ничего удивительного тут нет.

УСН и ОСНО

Итак, наиболее подходящим и выгодным режимом для дистанционной торговли через интернет оказывается упрощенная система. В зависимости от специфики и возможности подтверждения расходов выбирается «доходная» или «доходно-расходная» упрощенка.

Крупные компании-продавцы, конечно, используют и ОСНО, хотя работа с НДС обычно не самый выгодный вариант для мелкого и среднего бизнеса. Ведь предприниматели иногда производят закуп товара у физлиц или приобретают его как частные лица мелким оптом (порой это выгоднее, чем покупать от имени организации или ИП).

Обратите внимание! При покупке товаров за рубежом (в Европе, США, Китае и т.д.) обязанность исчислить и уплатить НДС возникает у всех налогоплательщиков, даже у тех, что находятся на спецрежимах. На ОСНО можно затем получить вычет по НДС, а вот плательщикам УСН придется включить такие затраты в стоимость товаров, ведь им НДС не возмещается

Выдаваемые документы

Как и в любом другом магазине, в интернете покупатель должен получить некое подтверждение совершения покупки.

При безналичном расчете клиент получает:

- Электронное письмо с подтверждением оплаты. Оформляется оно произвольно, но обязательно должно содержать реквизиты продавца и покупателя, перечень оплаченного товара и итоговую сумму.

- Накладная (инвойс), вложенная в упаковку с товаром. Оформление ее тоже свободное, а данные дублируются из электронного письма. Если товар не материальный (например, компьютерные игры, музыка, которые покупатель сразу скачивает на свой компьютер), не нужно отправлять отдельным письмом накладную. Получить ее покупатель может и в цифровом виде.

Оплата покупки наличными при получении подразумевает выдачу не только накладной, но и кассового чека. Поэтому у курьера обязательно должен быть мобильная ККТ и POS-терминал, если предусмотрена возможно расплачиваться банковской картой (эквайринг). Невыдача чека может грозить магазину штрафу от налоговой.

Магазин на диване

Сейчас не обязательно даже выходить из дома, чтобы полностью обеспечить свое существование: любой товар, начиная от мыла и заканчивая мебелью и техникой, привезут по указанному адресу.

Чаще всего дистанционная торговля ведется при помощи:

- Сайта.

- Телемагазина.

- Телефона.

- Почтовой отправки.

- Торговой площадки в интернете (так называемые маркетплейсы).

В зависимости от варианта можно сделать заказ самостоятельно, зарегистрировавшись на сайте, оформив его по телефону, согласившись с предложением о покупке после рекламного звонка или сделав заказ у продавца с доставкой через почтовое отделение.

В большинстве случаев продажу осуществляет непосредственно поставщик или производитель, что позволяет купить товар дешевле. Что касается маркетплейсов, то это, как правило, посредническая торговля. Среди наиболее известных на рынке можно выделить Ozon, Wildberries, Aliexpress и другие. Принцип работы с ними прост: площадка предлагает поставщику агентский договор и реализует через себя его товары.

Есть и еще вариант, когда товары не передаются посреднику, а отгружаются с собственного склада, тогда договор может быть не агентский, а об оказании услуг (например, информационных – площадка дает возможность размещать информацию о товаре, привлекать покупателей и получает оплату за эту услугу).

Поскольку каждый такой агент имеет свои особенности работы и требования, то внимательное изучение предложенного договора — это первое правило для продавца. Плюс придется все же отслеживать состояние страниц с товарами на сайте, отзывы, ведь за товар продолжает нести ответственность сам продавец, хотя у покупателя и возникает впечатление, что за все отвечает маркетплейс.

Что нужно учесть на начальном этапе открытия онлайн-магазина

Как и в офлайн-бизнесе, еще на этапе планирования открытия онлайн-магазина следует определиться:

- с организационной формой (ООО или ИП) и системой налогообложения – во многом это зависит от объема планируемого оборота и, в свою очередь, повлияет на ведение учета;

- с видом реализуемого товара, что определит потребность в складских площадях и оборудовании для хранения (скоропортящиеся товары, товары, требующие соблюдения особого температурного режима и т.д.);

- планируется ли долгосрочный бизнес или магазин создается для последующей перепродажи после его «раскрутки»;

- подразумевается ли сезонность в торговле.

В первые несколько лет работы магазина оптимальным режимом будет УСН (при годовой выручке до 150 млн.руб. и количестве сотрудников до 100 чел.), но при росте оборотов, возможно, потребуется перейти на ОСНО.

УСН 15% (доходы минус расходы) выгоден при наличии высоких расходов на аренду, транспортировку и т. д, которые имеют документальное подтверждение. УСН 6% (доходы) удобен при реализации товаров, расходы на создание или закуп которых сложно подтвердить документально (хендмейд, фермерская продукция и т.п.).

Налогообложение для онлайн-торговли

Когда создается магазин в интернете с нуля, то возникает вопрос: какую выбрать систему налогообложения?

Существует несколько типов налогообложения: общая система (ОСНО), упрощенная (УСН) и на вмененный доход (ЕНВД). Оценим особенности каждой из них относительно применения при online-торговле.

Часть предпринимателей, занимающихся торговлей, создают сайт для демонстрации своего товара, используя его как витрину (то есть через интернет-ресурс нельзя приобрести товар, отсутствуют кнопки «Корзина» и «Заказ товара»). Потенциальный покупатель, ознакомившись с перечнем продукции, едет в магазин и уже приобретает товар там с получением чека. В этом случае использование ЕНВД допускается.

Рассмотрим УСН. Она делится по типам объекта налогообложения: «доходы» и «доходы минус расходы».

Объект «доходы» подразумевает вычет 6% от валовой выручки на налоги. Здесь расходы учредителя не учитываются. Весь финансовый приход фиксируется в книге доходов и расходов на протяжении отчетного периода (года). Выплата высчитанного по истечению отчетного периода налога юридическими лицами происходит до 31 марта следующего года. ИП должны заплатить налог по УСН до 30 апреля. Стоит отметить простоту ведения документов при 6% УСН.

Объект «доходы минус расходы» рассчитывается иначе. От валовой выручки отнимаются расходы, а с полученной суммы высчитывается 15%, которые являются налогом. При использовании УСН 15% необходимо вести строгий учет затратной и доходной статей ИП или ООО.

Этот тип УСН выгодно использовать, если затратная часть составляет более 60% от валовой выручки.

Значительным преимуществом УСН является то, что рассчитанный налог можно уменьшить на сумму перечисления за себя и подчиненных в ПФР и ФФОМС.

Более детально ознакомиться с УСН 6% и УСН 15% можно в статье «Оптимизация налогов при УСН». В ней вы узнаете, какие ИП и организации могут перейти на УСН, кто этого права лишен, какие подводные камни при этом налогообложении существуют.

Ведение учета по ОСНО – самая тяжелая в плане оформления документации и наиболее невыгодная по налогам система. Используется в случаях невозможности применения УСН, при несвоевременной подаче заявления на переход УСН.

Организация или ИП перейдут на ОСНО, если:

- Штат за год превышает 100 человек.

- Годовая прибыль свыше 150 млн руб.

- При наличии филиалов или представительств.

Перечень условий, при которых по ОСНО в любом случае будет работать организация или ИП, здесь – «Оптимизация налогов при УСН».

Использование ОСНО подразумевает перечисление в бюджет НДС, налога с прибыли для ООО и НДФЛ с ИП. Каждый квартал ООО должны подавать декларации по НДС и на прибыль, ИП обязаны вести КУДиР. Как видим, ОСНО очень неудобен в ведении бумаг по сравнению с УСН. Налоги, рассчитанные по ОСНО, самые высокие по сравнении с упрощенкой.

Рекомендуем ознакомиться со следующими статьями НК РФ: , , , . В них дается пояснение об амортизации средств: какие средства являются амортизационными, какие расходы связаны с производством продукции и прочие важные нюансы.

Доставка товара покупателю

У предпринимателей часто возникает вопрос: каким образом учитываются затраты на службу доставки?

На это дало ответ Министерство финансов РФ в письме № 03-11-11/76. Согласно этому письму, существует 2 варианта развития событий:

- Включение стоимости доставки в цену товара.

- Раздельная оплата доставки и товара.

В первом случае в стоимость товара включены услуги курьера и никакие дополнительные договоры на доставку не заключаются. При таком раскладе затраты на курьерскую службу относятся к области удаленной продажи товара.

При втором варианте оформляется договор на услуги доставки и ее стоимость не входит в цену товара. Этот тип признается другим видом деятельности, и обложение его налогом происходит отдельно от онлайн-магазина. В таком случае доставку можно перевести на ЕНВД.