Рентабельность совокупного капитала: формула расчета по балансу

В статье сделаем обзор одного из показателей рентабельности предприятия –это рентабельность совокупного капитала. Приведем формулу расчета финансового показателя по бухгалтерскому балансу,которую вы сможете использовать в основных показателях бизнес-плана, а также рассмотрим его экономический смысл в финансовом анализе.

Рентабельность совокупного капитала

Рентабельность совокупного капитала – это показатель эффективности использования капитала предприятия. Совокупный капитал включает в себя как оборотные, так и внеоборотные средства. Их рентабельность показывает доходность совокупного капитала предприятия в условиях хозяйственной деятельности.

Данный финансовый показатель рассчитывается вместе с рентабельностью собственного капитала (ROE) и отражает рентабельность инвестиций.

Рентабельность совокупного капитала — это не синоним рентабельности активов (ROA). Хотя иногда их объединяют. Разница состоит в том, что в первом, как правило, используется операционная прибыль (Прибыль от продаж).

Рентабельность совокупного капитала. Формула расчета по балансу

Иногда вместо «Чистая прибыль» в числителе формулы может использоваться: Выручка (стр.2100), Прибыль от продаж (стр.200), Прибыль до налогообложения (стр.2300).

В числителе стоит среднее значение Активов. Необходимо взять значение активов на начало периода сложить со значением на конец периода и разделить на 2. Отчетный период может быть — квартал, полгода, год.

Один из недостатков данного показателя является то, что он отражает эффективность предприятия в зависимости от величины прибыли, которую оно получило в отчетный период, но в будущем в силу неопределенности предприятие может столкнуться с другой экономической ситуацией. При снижении данного показателя необходимо увеличить финансовый риск (к примеру, взять дополнительные кредитные средства) для его роста до целевых уровней.

Нормативное значение показателя

Нормативное значение для данного показателя не регламентировано и оценивается тенденция его изменения. В таблице ниже представлена связь направления тенденции и индикатор финансового состояния.

| Rск↑ | При повышении рентабельности совокупного капитала наблюдается рост эффективности производства и продаж |

Rск↓

Снижение показателя сигнализирует о увеличении неэффективности использования активов: запасов, денежных средств, оборудования и т.д.

Нормальное значение эффективности использования собственного капитала

Return On Equity демонстрирует собственникам, как работают вложенные ими средства: сколько чистой прибыли принесла каждая единица СК. При таком раскладе в отношении показателя ROE можно выдвинуть следующие утверждения:

- Чем больше значение коэффициента, тем более высокую доходность имеют вложения в бизнес.

- Если результат расчета оказался близким к нулю, то целесообразность инвестирования в предприятия весьма сомнительна.

Важный момент! Некоторые отечественные эксперты считают, что в российской экономике нормативное значение ROE составляет 20% (0,2). Однако для анализа все же лучше сравнивать результаты расчета со средними показателями в отрасли.

Полученное значение рентабельности обычно сравнивают со средней рентабельностью в отрасли, средней процентной ставкой в экономике, а далее – с доходностью вложений в акции, облигации, банковские депозиты и др.

Важный момент! Чрезмерно высокое значение КРСК может говорить о снижении финансовой устойчивости предприятия: чем выше доходность вложений, тем больше уровень риска.

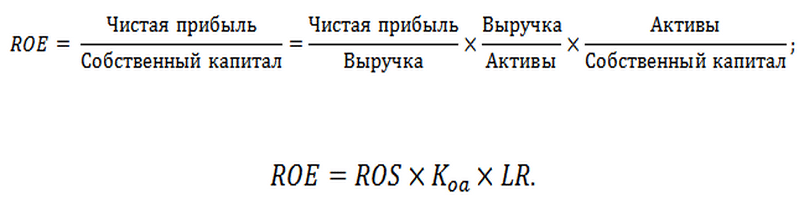

Как рассчитать рентабельность собственного капитала ROE по формуле Дюпона

При расчете коэффициента по формуле Дюпона, индикатор разбивается на три составляющие, каждая из которых позволяет провести анализ влияния параметров на итоговое значение. Такое решение позволяет увеличить эффективность оценки работы руководителя компании с инвестированными средствами и, в случае необходимости, откорректировать его действия с целью улучшения финансовых результатов.

Формула расчета по Дюпону

Формула расчета по Дюпону

Проведение трехфакторного анализа позволяет изучить результаты деятельности субъекта хозяйствования изнутри и своевременно выявить элемент, являющийся неэффективным. Его корректировка или устранение повлияет на итоговый результат коэффициента.

Рентабельность по Дюпону оценивается с учетом операционной активности, определяемой по рентабельности продаж, эффективности использования активов по их оборачиваемости и кредитного плеча, идентифицируемого по финансовому левериджу. Произведение всех параметров позволит оценить общее значение коэффициента. Выделение трех факторов позволяет лучше определить взаимосвязи величин и идентифицировать их актуальность в успешном производственном цикле за счет сопоставления критериев с нормативными значениями.

Что такое рентабельность активов (ROA от анг. Return on Assets)?

В самом широком смысле, ROA это ультра-версия показателя ROI. Рентабельность активов говорит вам, какой процент от каждой денежной единицы, вложенной в бизнес, был возвращен вам в качестве прибыли.

Вы берете все, что используете в своем бизнесе для получения прибыли — любые активы, такие как деньги, приспособления, машины, оборудование, транспортные средства, товарные запасы и т. д. — и сравниваете все это с тем, что вы делали в этот период с точки зрения прибыли.

Это соотношение более полезно в одних отраслях, чем в других, отчасти потому, что то, сколько денег ваш бизнес вкладывает в активы, будет зависеть от вашей отрасли:

- У производственной компании может быть много капитала, связанного с заводами и оборудованием.

- Сервисный бизнес может иметь дорогие компьютерные и информационные системы.

- Розничным торговцам нужно много запасов.

Но независимо от вашей отрасли, ROA дает вам представление о вашей общей прибыльности.

Как вычислять рентабельность активов?

Это простой расчет, который выглядит так.

чистая прибыль / активы = рентабельность активов

Для простоты предположим, что ваша чистая прибыль за год составляет $ 248 и что активы вашего бизнеса составляют $ 5,193. Поэтому вы должны вычислить ROA следующим образом:

248 долл. / 5,193 долл. = 4,8%

Естественно, вам интересно, 4,8% — это хорошо? Это опять же зависит от вашей отрасли.

Для ROA, как и для большинства финансовых показателей, нет единственно верного значения, к которому нужно стремиться. Существуют диапазоны и ожидания для разных типов компаний.

Банки имеют тенденцию к снижению ROA приблизительно до 1%. Технологические компании имеют очень мало активов, поэтому у них часто высокая ROA. Нужно сравнивать свой коэффициент с другими компаниями в той же области, чтобы понять, на какой ступени вы находитесь, и как вы могли бы лучше использовать свои активы.

Большая часть показателей рентабельности, таких как валовая прибыль и чистая прибыль, редко бывают слишком высокими, хотя, вы, как правило, хотите, чтобы они были как можно выше. Рентабельность активов, с другой стороны, может быть слишком высокой.

Фактически, ROA, которая выше, чем отраслевая норма, может указывать на то, что компания не обновляет свои активы с расчетом на будущее. Возможно, компания не инвестирует в новые машины и оборудование, что может нанести ущерб ее долгосрочным перспективам, независимо от того, насколько хорошо выглядит ROA в данный момент.

Еще одна причина, по которой вы можете увидеть очень высокую ROA, — это то, что компания «играет» со своим балансом.

Возьмите печально известную Enron. У этой энергетической компании была очень высокая ROA. Это было связано с тем, что она создала отдельные компании и «продала» им свои активы. Поскольку, таким образом, ее активы были выведены из баланса, казалось, что у компании более высокая рентабельность активов и капитала. Этот прием называется «управление знаменателем».

Но «управление знаменателем» не всегда является мошенничеством. Фактически, это умный способ задуматься о том, как вести бизнес.

Как нам сократить активы, чтобы мы могли повысить нашу ROA?

Вы по сути выясняете, как делать ту же работу с меньшими затратами. Возможно, вы сможете восстановить его, а не выбрасывать деньги на новое оборудование. Это может быть немного медленнее или менее эффективно, но у вас будут более низкие активы.

Теперь давайте рассмотрим рентабельность капитала.

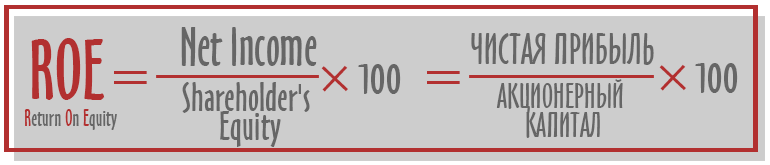

Что такое рентабельность собственного капитала?

Для собственников бизнеса коэффициент рентабельности СК весьма полезен, так как он характеризует полезность вложения именно средств участников, а не привлеченного капитала.

- Формула рентабельности СК представляет собой отношение прибыли к СК.

- Для исчисления в процентах полученный результат умножают на сто.

- Для более точного вычисления используют среднее арифметическое значение собственных средств за анализируемый период.

По данным бухгалтерской отчетности можно определить рентабельности:

Строка 190 (на начало периода) : 0,5(строка 490 (на начало периода) + строка 490 (на конец периода).

При определении рентабельности СК также применяется формула Дюпона:

Рентабельность СК = (Чистая прибыль : Выручка) х (Выручка : Активы) х (Активы : СК) = Рентабельность по чистой прибыли х Оборачиваемость активов х Финансовый левередж.

Нормальное значение этого показателя для развитых экономик колеблется в пределах 10-12 %

Но для российской экономики с инфляционной составляющей этот показатель должен быть выше.

При проведении анализа рентабельности СК полученный показатель сравнивается с величиной альтернативной доходности, которую могли бы получить собственники при вложении своих средств в другое предприятие.

Формула расчёта ROE

В интернете полно аналитических ресурсов и для вас не составит труда найти этот показатель для любой интересующей вас компании. Однако если вы хотите научиться самостоятельно рассчитывать рентабельность, в этом вам поможет простая формула:

Людмила Ярухина в своей книге отмечает, что прибыль после налогообложения, но до выплаты дивидендов — это окончательный результат, который учитывает все расходы компании, и после которого собственник предприятия принимает решение, сколько средств пойдёт на развитие бизнеса, а сколько на дивиденды.

Поскольку собственный капитал равен активам компании за вычетом её долга, ROE можно рассматривать как доходность чистых активов.

В некоторых источниках и в российской системе бухучёта предлагается для расчёта ROE делить чистую прибыль на среднее за период значение собственного капитала. Аналитики УК Арсагера считают данный подход некорректным, считая его искажающим ROE, занижающим его значение при высоких показателях прибыли. Правильным они предлагают такой расчёт:

Примеры расчета коэффициента

Для того чтобы детально вникнуть в процесс расчета коэффициента рентабельности СК, стоит привести практические примеры определения этого показателя и оценки его значений.

|

Код показателя |

Статья баланса |

2014 |

2016 |

2017 |

|---|---|---|---|---|

|

2400 (ф.2) |

Чистая прибыль |

1 558,09 |

1 551,78 |

1 607,23 |

|

1300 (ф.1) |

Собственный капитал (на начало года) |

8 115 |

8 181 |

8 214 |

|

1530 (ф.1) |

Доходы будущих периодов (на начало года) |

|||

|

Return On Equity |

0,116811 (11,6811%) |

0,122870 (12,2870%) |

Вывод! Показатель рентабельности СК для ООО «Юг Руси – Золотая семечка», детища известного предпринимателя-миллионера России Сергея Кислова близок к нормативному (20%). Следовательно, вложения в бизнес собственников вполне оправданы. В течение 2016-2017 год показатель был относительно стабильным.

|

Код показателя |

Статья баланса |

2014 |

2016 |

2017 |

|---|---|---|---|---|

|

2400 (ф.2) |

Чистая прибыль |

229 |

492 |

571 |

|

1300 (ф.1) |

Собственный капитал (на начало года) |

8 115 |

8 181 |

8 214 |

|

1530 (ф.1) |

Доходы будущих периодов (на начало года) |

|||

|

Return On Equity |

0,060383 (6,0383%) |

0,069655 (6,9655%) |

Вывод! КРСК для ООО «Bunge Limited (BG)», которое занимается производством в России растительного масла под маркой «Олейна» ниже нормативного значения, что говорит о недостаточно эффективном использовании вложенного собственного капитала. Хотя отмечается улучшение показателя в 2017 году, по сравнению с 2016 годом.

Если рассматривать два предприятия одинаковой отраслевой принадлежности (производство и реализация растительного масла), то можно отметить, что ООО «Юг Руси – Золотая семечка» более эффективно использует средства собственников в своей деятельности: каждый рубль, вложенный в производство, приносит около 20 копеек прибыли.

Компании же «Bunge Limited (BG)» стоит проанализировать положение дел в компании, провести реформирование или вовсе перелить капитал в другую отрасль.

Расчет коэффициента рентабельности СК в табличном редакторе Excel приведена в документе.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | -0.080 | 0.000 | -0.090 | -0.130 | 0.015 | -0.257 | -0.190 |

| Минипредприятия (10 млн. руб. ≤ выручка | -0.015 | 0.031 | -0.049 | 0.028 | 0.082 | -0.005 | 0.017 |

| Малые предприятия (120 млн. руб. ≤ выручка | 0.049 | 0.077 | -0.013 | 0.043 | 0.098 | 0.037 | 0.063 |

| Средние предприятия (800 млн. руб. ≤ выручка | 0.091 | 0.068 | 0.003 | 0.060 | 0.119 | 0.081 | 0.030 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.123 | 0.091 | 0.079 | 0.110 | 0.130 | 0.095 | 0.130 |

| Все организации | 0.107 | 0.081 | 0.052 | 0.089 | 0.121 | 0.077 | 0.107 |

Значения таблицы рассчитаны на основании данных Росстата

Заключение

Уоррен Баффетт всегда при выборе компании уделяет внимание рентабельности акционерного капитала. Отличный вариант по его мнению — это компания с высоким ROE и одновременно низким уровнем закредитованности

Следует также отметить, что текущий уровень ROE — это не гарантия того, что вы получите прибыль точь-в-точь как вы рассчитывали, инвестировав свои деньги в компанию на основе этого показателя. Фондовый рынок — это динамичная система, да и бизнес каждого предприятия подвержен как цикличности, так и несправедливой оценке участников торгов.

Если вы хотите инвестировать деньги в компанию, посмотрите на её ROE в прошлый и позапрошлый годы, есть ли динамика роста этого показателя, каким было соотношение заёмного и собственного капитала раньше. Проанализируйте ROE нескольких компаний из этого же сектора, определите среднее значение и выберите для себя те, у которой ROE выше, а кредитов меньше.

Успешных Вам инвестиций!