Как определить

Благодаря коэффициенту собственности, аналитики могут говорить о том, насколько та или иная фирма независима от кредиторов.

Справка! Определить его значение можно при помощи отношения собственного капитала компании ко всем имеющимся активам.

Работа аналитика

Аналитическая работа позволяет узнать, какую долю составляют в общей структуре действующих ресурсов собственные средства организации.

Формула расчета коэффициента

Рассчитать коэффициент автономии можно при помощи следующей общей формулы:

Ка= СКР/СА,

где:

- СКР – запасы фирмы и собственный капитал;

- СА – сумма активов предприятия.

Важно! При расчете необходимо учитывать все имеющиеся активы компании, вне зависимости от их ликвидных свойств. Представить общую формулу расчета коэффициента можно и в другом виде, учитывая группы пассивов и активов:

Представить общую формулу расчета коэффициента можно и в другом виде, учитывая группы пассивов и активов:

Кфн= П4/(А1+А2+А3+А4),

где:

- П4 – резервы компании и собственный капитал;

- А1 – активы с высокими ликвидными показателями;

- А2 – активы, которые позволяют быстро получить прибыль;

- А3 – активы, которые реализуются медленно;

- А4 – труднореализуемые ресурсы предприятия.

Вариант расчета по балансу

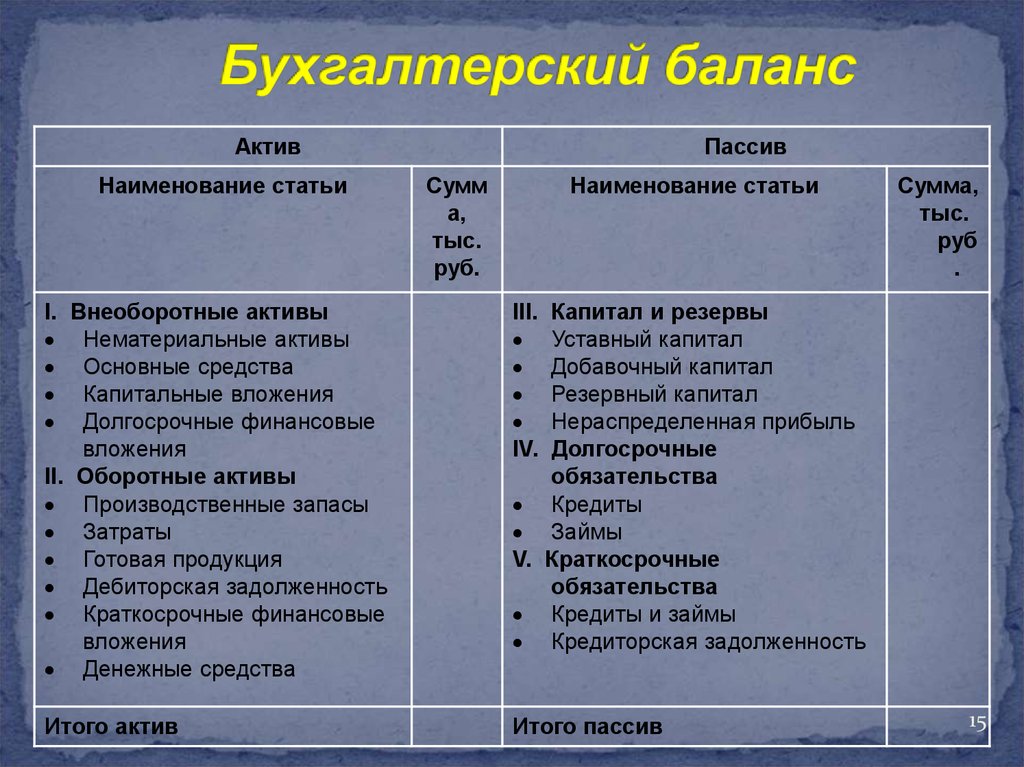

Расчет финансовой независимости можно произвести на основании бухгалтерского баланса.

Что входит в бухгалтерский баланс

В качестве исходных данных потребуются следующие показатели:

- строка 1300 – все собственные средства предприятия;

- строка 1600 – все активы фирмы.

Рассчитать коэффициент финансовой независимости помогут формула и строки по балансу (форма № 1) предприятия:

Кфн= стр.1300/стр.1600.

Для вычисления коэффициента автономии оборотных средств в аналитической практике используется следующая формула:

Кобср= (стр.1300 – стр.1100)/стр. 1200,

где:

- стр. 1100 – общая стоимость внеоборотных средств, которые имеются у предприятия;

- стр. 1200 – все оборотные активы, находящиеся на счету компании.

Пример

Баланс ОАО «Астория» по состоянию на 11 марта 2020 года показан в таблице.

Баланс предприятия ОАО «Астория»

| Строка | Показатель | Сумма |

|---|---|---|

| Актив | ||

| 1100 | Внеоборотные средства | 200 |

| 1200 | Оборотные активы | 500 |

| 1600 | Баланс | 700 |

| Пассив | ||

| 1300 | Резервы и капитал | 300 |

| 1400 | Долгосрочные обязательства | 100 |

| 1500 | Краткосрочные обязательства | 300 |

| 1700 | Баланс | 700 |

Исходя из показателей бухгалтерского баланса, будут рассчитываться 2 коэффициента:

- Кфн= 300/700 = 0,4;

- Кобср= (300-200)/500 = 0,2.

Вывод: организация ОАО «Астория» не может «похвастаться» финансовой независимостью. Велик риск банкротства, так как предприятие – должник и не в состоянии расплатиться с обязательствами.

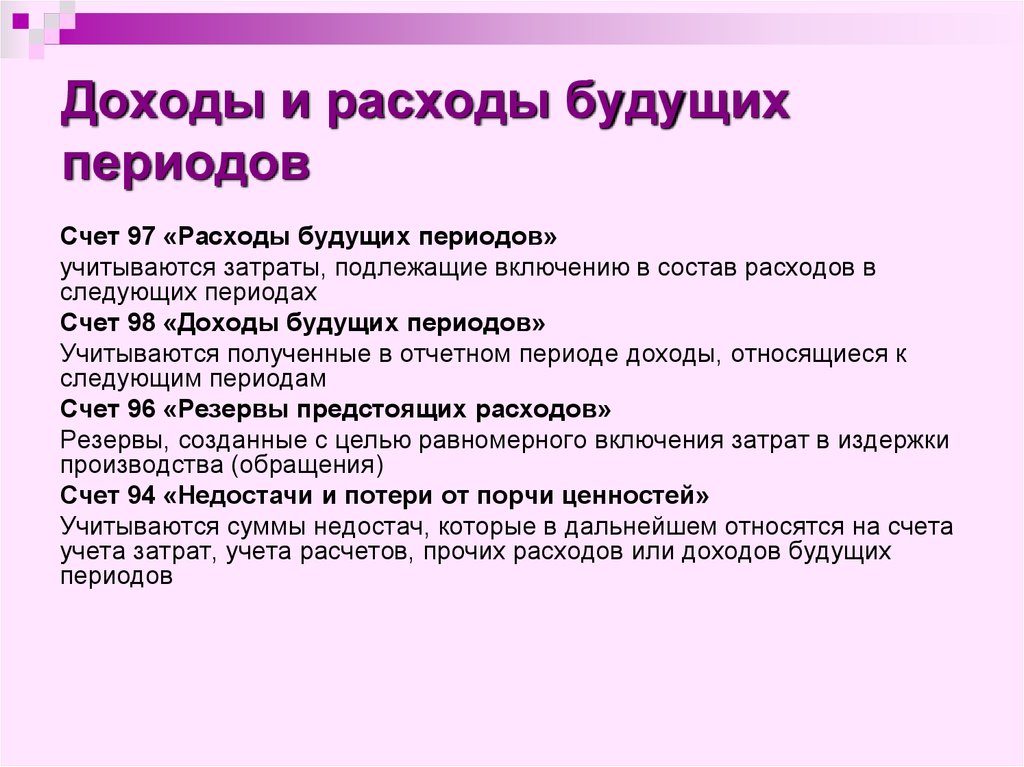

Если в бухгалтерском балансе организации присутствуют сведения о доходах будущих периодов, то коэффициент финансовой независимости необходимо уточнить.

Доходы и расходы будущих периодов

Калькуляция показателя будет определяться по следующей формуле:

Кфнут= (Доходы будущих периодов + Собственный капитал предприятия)/ Сумма активов

Чтобы правильно рассчитать коэффициент, важно учесть, что собственный капитал компании может не совсем совпадать с реальными значениями. Причинами завышенных отклонений могут служить:

Причинами завышенных отклонений могут служить:

- задолженности по счету 80 «Уставный капитал»;

- наличие отложенных налоговых активов.

Заниженные показатели собственного капитала могут возникнуть в связи с начислением доходов будущих периодов, которые организация еще не получила.

Формула расчета коэффициента финансовой устойчивости

При отсутствии у компании долгосрочных займов, коэффициент финансовой устойчивости трансформируется в коэффициент автономии (финансовой независимости). Более подробно про коэффициент автономии читайте в статье: «Коэффициент автономии. Расчет на примере ОАО «Северсталь».

| Коэффициент | 31.12.16 | 31.12.17 | 31.12.18 | Сред. зн-ие за 3 года | Выводы |

| Обеспеченности собственными средствами | -3.49 | -3.46 | -3.29 | -3.42 | Значения всех коэффициентов, рассчитанных на основе внутреннего капитала, со знаком “минус” – это плохо. Это означает, что на формирование оборотных активов выделено мало собственных финансов фирмы, что создает угрозу финансовой стабильности.

Изучив все прочие данные в таблице, можно будет понять, что причиной такому явлению стал дисбаланс между значениями текущих долгов и текущих активов. |

| Обеспеченности запасов и затрат собственными источниками | -39.39 | -39.62 | -38.21 | -39.07 | |

| Маневренности | -0.88 | -0.90 | -1.10 | -0.96 | |

| Структуры заемного капитала | 0.54 | 0.66 | 0.60 | 0.60 | Около 60% кредитов, выданных фирме, – долгосрочные. По большей части, это займы от контрагентов и кредиты от банков.

Вывод – фирма может вложить полученные в кредит деньги и тем самым обернуть их несколько раз в составе своих активов, получив прибыль. Значит, долгосрочные кредиты увеличивают степень финансовой устойчивости. |

| Устойчивого финансирования | 0.76 | 0.82 | 0.76 | 0.78 | Около 78% имеющегося объема финансирования может быть возвращено заемщикам позднее 1 года или спустя еще более долгий период.

Вывод – наблюдается финансовая стабильность компании, если судить по данному коэффициенту. |

| Текущей задолженности | 0.24 | 0.18 | 0.24 | 0.22 | На кредиты со сроком погашения менее 1 года приходится около ⅕ ч. пассива. В течение этих же 3 лет удельный вес оборотных активов составил около 0.13. Возникает риск из-за соотношения текущих активов и текущих обязательств, т.к. в сравнении с краткосрочными кредитами наблюдается недостаток оборотных активов.

Вывод – вероятно, фирма не сумеет погасить долги и тем самым уменьшит показатель финансовой устойчивости. |

| Финансовой независимости | 2.13 | 2.16 | 2.44 | 2.24 | Пассив в 2 раза больше объема собственных средств, значит, в структуре источников финансирования больший удельный вес принадлежит кредитам. В то же время, чем больше коэффициент финансовой зависимости, тем больше окажется рентабельность собственных средств.

Вывод – если не увлекаться привлечением заемных капиталов и вовремя погашать задолженности по займам, у фирмы появляется возможность наращивания активов и получения дополнительных доходов. |

| Финансового левериджа | 1.13 | 1.16 | 1.44 | 1.24 | Данные доказывают, что одолженных средств в общем объеме финансирования больше, чем собственных финансов.

Вывод – плохо, что значение коэфф-та со временем растет. Однако, факт наличия одолженного капитала свидетельствует о том, что кредиты могут стать основным фактором увеличения активов фирмы и приносить дополнительный доход. Компании следует следить за балансом личных и одолженных средств, иначе будет утрачена финансовая автономность. |

| Концентрации заемного капитала | 0.53 | 0.54 | 0.59 | 0.55 | Объем одолженных средств в общем финансировании фирмы – 55%.

Вывод – финансовая политика фирмы структурирована логично, заемных средств вложено примерно половина от всего объема финансирования. |

| Концентрации собственного капитала | 0.47 | 0.46 | 0.41 | 0.45 | Нормативное значение показателя – 50%, минимальный порог значения – 30%.

В фирме N за 3 года собственные средства составили в среднем 45%, причем значение постепенно уменьшалось (это не хорошо, но в целом не критично). Вывод – наблюдается относительная финансовая устойчивость. |

где стр.300, стр.490, стр.590 — строки Бухгалтерского баланса (форма №1).

Показатели характеризующие степень обеспеченности запасов и затрат собственными и заемными источниками их формирования

К абсолютным показателям финансовой устойчивости относятся следующие показатели: обеспеченности запасов или оборотных активов собственными, заемными и привлеченными источниками формирования.

В соответствии с обеспеченностью запасов собственными и заемными источниками формирования различают следующие типы финансовой устойчивости:

| Тип финансового состояния | Формула | Примечание |

|---|---|---|

| Абсолютно устойчивое финансовое состояние | ВА + З | Характеризуется полным обеспечением запасов собственными оборотными средствами. |

| Нормально устойчивое финансовое состояние | (СК — ВА + З) | Характеризуется обеспечением запасов собственными оборотными средствами и долгосрочными заемными источниками. |

| Неустойчивое финансовое состояние | (СК +ДО — ВА + З) = (СК + ДО + КЗК) | Характеризуется обеспечением запасов за счет собственных оборотных средств, долгосрочных заемных источников и краткосрочных кредитов и займов, т.е. за счет всех основных источников формирования запасов. |

| Кризисное финансовое состояние | (ВА + З) > (СК + ДО + КЗК) | Запасы не обеспечиваются источниками их формирования; организация находится на грани банкротства. |

| где, ВА — внеоборотные активы; З — запасы + НДС по приобретенным ценностям; СК — капитал и резервы (собственный капитал); ДО — долгосрочные обязательства; КЗК — краткосрочные займы и кредиты. |

К недостаткам рассматриваемой методики можно отнести:

-

Является краткосрочным анализом, так как запасы в течение года могут быть переведены в денежные средства.

-

Использование для анализа только таких категорий, как запасы и источники средств для формирования запасов, не позволяет произвести полный анализ всех факторов, влияющих на финансовую устойчивость.

-

Не включает относительные показатели, что не дает возможности оценить эффективность деятельности предприятия в целом, а также дать перспективную оценку.

Основным преимуществом данной методики является полнота обзора финансового положения компании, что дает наиболее достоверную оценку ее финансовой устойчивости.

Основным преимуществом данной методики является простота ее использования. Однако оценку, полученную в ходе проведения данного метода, нельзя назвать достоверной, так как многие существенные факты о деятельности компании не включены.

Литература:

- Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. М.: ИНФРА-М, 2000. 208 с.

Коэффициент финансовой независимости — определение

Коэффициент финансовой независимости — финансовый коэффициент, равный отношению собственного капитала и резервов к сумме активов предприятия. Исходные данные для расчета содержит бухгалтерский баланс организации.

Коэффициент финансовой независимости рассчитывается в программе ФинЭкАнализ в блоке Балльная оценка финансовой устойчивости.

Скачать программу ФинЭкАнализ

Коэффициент финансовой независимости — что показывает

Коэффициент финансовой независимости показывает долю активов организации, которые покрываются за счет собственного капитала (обеспечиваются собственными источниками формирования). Оставшаяся доля активов покрывается за счет заемных средств.

Инвесторы и банки, выдающие кредиты, обращают внимание на значение этого коэффициента. Чем выше значение коэффициента, тем с вероятнее организация погасит долги за счет собственных средств

Чем выше показатель, тем выше финансовая независимость предприятия.

Коэффициент финансовой независимости — формула

Общая формула расчета коэффициента:

Формула расчета по группам активов и пассивов:

где

- А1 — наиболее ликвидные активы;

- А2 — быстрореализуемые активы;

- А3 — медленно реализуемые активы;

- А4 — труднореализуемые активы;

- П4 — капитал и резервы.

Формула расчета по данным старого бухгалтерского баланса:

где стр.490, стр.700 — строки бухгалтерского баланса (форма №1)

Формула расчета по данным нового бухгалтерского баланса

Коэффициент финансовой независимости — значение

Нормативное ограничение Кфн > 0.5. Чем выше значение коэффициента, тем лучше финансовое состояние компании. Для углубленного финансового анализа значение этого коэффициента сравнивают со средними значениями по отрасли, к которой относится анализируемое предприятие.

Близость этого значения к единице говорит о сдерживании темпов развития предприятия. Отказавшись от привлечения заемного капитала, организация лишается дополнительного источника финансирования прироста активов (имущества), за счет которых можно увеличить доходы.

Вместе с тем это уменьшает риски ухудшения финансовой состоятельности при неблагоприятном развитии ситуации.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | 0.286 | 0.295 | 0.260 | 0.227 | 0.203 | 0.186 | 0.133 |

| Минипредприятия (10 млн. руб. ≤ выручка | 0.418 | 0.310 | 0.256 | 0.225 | 0.243 | 0.232 | 0.241 |

| Малые предприятия (120 млн. руб. ≤ выручка | 0.296 | 0.283 | 0.212 | 0.257 | 0.276 | 0.303 | 0.303 |

| Средние предприятия (800 млн. руб. ≤ выручка | 0.368 | 0.290 | 0.309 | 0.320 | 0.292 | 0.298 | 0.355 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.520 | 0.493 | 0.436 | 0.420 | 0.446 | 0.432 | 0.426 |

| Все организации | 0.475 | 0.424 | 0.372 | 0.366 | 0.386 | 0.382 | 0.384 |

Значения таблицы рассчитаны на основании данных Росстата

Повышение показателя

Так как финансовая устойчивость – основной показатель платежеспособности, на который обращают внимание почти все кредитные организации, а также немалое количество акционеров, то в интересах руководства держать её на достойном уровне. Повысить ее в краткие сроки просто невозможно

Нужно последовательно распределять статьи доходов и расходов, а также грамотно использовать собственные и заемные средства

Повысить ее в краткие сроки просто невозможно. Нужно последовательно распределять статьи доходов и расходов, а также грамотно использовать собственные и заемные средства.

Существует ряд способов, которые позволят добиться ее увеличения в долгосрочной перспективе.

Увеличение собственных средств

Одним из самых явных способов увеличения устойчивости организации является увеличение средств. Привлечь их можно разными способами: сделать эмиссию ценных бумаг или же распределить прибыль в пользу увеличения собственного капитала.

Работа с дебиторской задолженностью

Немаловажным аспектом является и дебиторская задолженность. Крайне нежелательно, чтобы поставщики не платили вовремя по своим обязательствам, но если это невозможно, то следует прибегнуть к ряду мер, которые позволят застраховаться от нежелательных последствий в виде снижения платежеспособности.

Требуется проанализировать состояние «дебиторки» и сделать выводы о целесообразности работы с покупателями, характере их платежей и других особенностях.

Также нелишним будет создавать резервы на рискованные задолженности. Если существует вероятность неуплаты в срок или вообще неполучения денег, следует перераспределить средства из прибыли в создание резервного фонда. Это позволит снизить величину налога, так как снизится прибыль до налогообложения, и в то же время такая процедура позволяет застраховаться от нежелательных потерь.

Разновидности

Основные виды можно представить по группам категорий:

- абсолютная — компания полностью независима от внешних кредиторов, поскольку у нее есть достаточная сумма собственных средств;

- нормальная — это наиболее благоприятный тип устойчивости, поскольку в дополнении к собственному капиталу компания использует займы долгосрочного периода для расширения деятельности и развития;

- неустойчивая — платежеспособность компании нарушена, но можно восстановить баланс за счет прироста собственного капитала, снижения дебиторской задолженности, а также за счет увеличения оборотного капитала;

- кризисная — компания находится на грани банкротства. Полный выход из этого состояния будет означать уменьшение количества запасов и увеличение источников их формирования.

Коэффициент финансовой устойчивости по балансу: пример

Рассчитаем индикатор устойчивости на базе исходных балансовых данных за 4 отчетных периода:

|

На дату: |

Значения строк баланса |

Ку = ((гр. 2 + гр. 3) / гр.4) |

||

|

1300 |

1400 |

1700 |

||

|

1 |

2 |

3 |

4 |

5 |

|

31.12.2015 |

600 |

320 |

1200 |

0,8 |

|

31.12.2016 |

600 |

480 |

1220 |

0,9 |

|

31.12.2017 |

600 |

590 |

1200 |

1,0 |

|

31.12.2018 |

380 |

250 |

1100 |

0,6 |

Проанализируем полученные итоги:

-

На конец 2015 года ситуация в компании весьма устойчива, зависимости от внешних кредитных вливаний не наблюдается, коэффициент устойчивости – в рекомендуемых пределах;

-

В 2016 году установлена тенденция к увеличению индикатора за счет внешних финансовых вливаний – с 320 тыс. руб. в предыдущем году до 480 тыс. руб. Коэффициент 0,9 говорит о высоком уровне платежеспособности компании и устойчивости, несмотря на повышение доли долгосрочных кредитов;

-

В 2017 году индикатор равен 1, что указывает на отсутствие краткосрочных кредитов, и, как следствие, некоторую ограниченность в развитии бизнеса, но независимость компании от внешнего капитала высока, а, значит, компании не страшны колебания рынка;

-

В 2018 году зафиксировано резкое падение коэффициента устойчивости до 0,6, что ниже критического уровня (0,75), спровоцированного уменьшением величины как собственного, так и заемного капитала, рассчитанного на долгосрочную перспективу. Большая доля концентрации краткосрочных обязательств также усугубляет негативную ситуацию. Руководству предстоит незамедлительно менять стратегию поведения, поскольку чрезвычайно велик риск неплатежеспособности и потенциального банкротства.

Норматив

Нормативный коэффициент финансовой устойчивости находится в диапазоне от 0,8 до 0,9.

Значение отношения, превышающее 0,9, указывает на финансовую независимость компании. Кроме того, данное значение свидетельствует, что анализируемая компания будет характеризоваться ростом показателей платежеспособности в длительном периоде времени.

Если исследуемый коэффициент финансовой устойчивости ниже нормы 0,75, то такая ситуация должна быть очень тревожным сигналом для компании. Она может указывать на возникновение риска постоянной неплатежеспособности компании, а также ее финансовую зависимость от кредиторов.

Значение коэффициента финансовой устойчивости

Эффективность любого производства зависит от надежности финансовых источников. К ним относятся ресурсы, которые используются предприятием более года: собственный капитал и полученные на значительные временные периоды займы. Эти значения лежат в основе определения стабильности компании, поскольку коэффициенты финансовой устойчивости предприятия показывают, какая доля активов работает и оборачивается за счет надежных ресурсов.

Рассчитывается показатель как отношение суммированного капитала, сформированного из средств предприятия и долгосрочных займов, к величине пассива, т. е. к валюте баланса.

Коэффициент финансовой устойчивости: формула

Находят значение индикатора устойчивости по формуле:

Ку = (СК + ДП) / ВБ,

где СК – собственный капитал фирмы,

ДП – долгосрочные пассивы,

ВБ – валюта баланса.

Исходной информацией для расчета располагает баланс фирмы. Подставляя в формулу значения, указанные в строках сформированного на отчетную дату баланса, получим для коэффициента финансовой устойчивости (формула по балансу) следующее равенство:

Ку = (стр. 1300 + стр. 1400) / стр. 1700

Валюта баланса (стр. 1700) складывается из собственного и заемного капиталов, т. е, кроме строк 1300 и 1400 в ней присутствуют краткосрочные займы и обязательства (стр. 1500).

Нормативные значения индикатора

Расчетный показатель коэффициента, приближенный к 1, говорит о небольшой доле внешнего капитала в совокупном объеме пассивов, а именно невысокая составляющая заемных средств означает нормальную устойчивость анализируемой фирмы.

Оптимальным считается размер коэффициента 0,8 – 0,9. Он свидетельствует о финансовой стабильности и независимости фирмы от привлеченного извне капитала, тенденция к увеличению коэффициента характеризует повышение платежеспособности фирмы на длительную перспективу.

Значение, превышающее 0,95 или равное 1, говорит о непривлечении краткосрочных источников (надо сказать, что на практике такой перекос встречается крайне редко), что не всегда экономически оправдано и говорит о непродуктивном управлении организацией, поскольку за счет краткосрочных кредитов зачастую решается множество производственных проблем и доступны различные рычаги, расширяющие возможности бизнеса.

Индикатор менее 0,75 – повод задуматься руководителям, поскольку подобная величина коэффициента свидетельствует о зависимости компании от кредитных вливаний, а также возникновении рисков длительной неплатежеспособности фирмы.