Содержание

Для начала рассмотрим общий механизм того, как заполнить образец авансового отчёта по командировке.

-

- В выданном бухгалтерией бланке работник заполняет:

- наименование организации;

- своё Ф.И.О;

- должность;

- структурное подразделение;

- цель выдачи денежных средств (командировка).

- В выданном бухгалтерией бланке работник заполняет:

Однако эти реквизиты обычно уже указывают, если предприятие использует бухгалтерское программное обеспечение.

- Затем работник пишет дату составления отчёта и заполняет строки на его другом листе. Туда он вписывает:

- наименования подтверждающих документов;

- суммы расходов по ним.

То есть для того, чтобы бухгалтерия приняла документ, нужно всего лишь сохранить все чеки и сделать правильный арифметический подсчёт. Поэтому в том, как составить авансовый отчёт по командировке по образцу, нет ничего сложного.

На нашем сайте бланк рассматриваемого отчета можно скачать здесь (+ правила заполнения).

Как правильно заполнить

Законодательством РФ не установлено единого бланка авансовой отчетности. Поэтому организации используют собственные бланки.

При этом в отчет должна быть включена основная информация:

- реквизиты организации, в том числе наименование, ИНН, ОГРН, ФИО руководителя;

- данные о подотчетном лице, получившем деньги;

- сумма переданных средств;

- цели аванса.

После совершения финансовых операций в отчет должны быть внесены соответствующие данные и приложены официальные документы (например, чеки).

Отчет является внутренним документом компании, а значит, в проставлении печатей нет необходимости. Документ заполняется в единственном экземпляре и храниться в бухгалтерии в течение установленного периода. В случае обнаружения ошибки в заполнении необходимо внести данные на новый бланк.

Этапы заполнения авансового отчета:

- Заполнение подотчетным лицом «шапки» документа с указанием:

- наименование организации или ИП;

- подразделение (если есть);

- собственное ФИО и должность;

-

цель аванса (например, командировочные расходы).

-

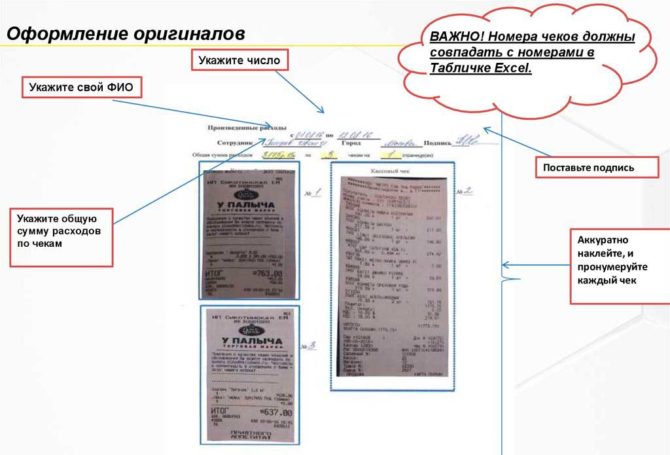

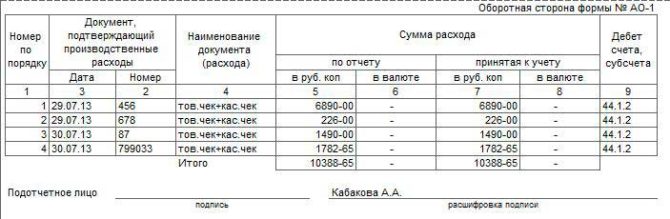

Заполнение оборотной стороны с указанием документов и бумаг, подтверждающих расходы, включая дату выдачи и сумму чеков и других документов. Указанные документы должны быть приложены к отчету с указанием порядковых номеров. Подотчетный сотрудник вносит итоговую информацию по расходамм в таблицу и соответствующие графы.

-

Сдача отчета в бухгалтерию предприятия. Во время сдачи бухгалтер должен оставить подотчетному лицу расписку о принятии документа на проверку.

- Проверка отчета и поданных документов в бухгалтерии. В случае обнаружения ошибок или некорректности данных отчет возвращается ответственному сотруднику на доработку.

- Заполнение отчета бухгалтером и передача на рассмотрение руководителю.

- Утверждение отчета руководителем и внесение его в основной отчет по расходам.

Пустой бланк для заполнения авансового отчета 2020 года можно скачать здесь.

Что можно принять к учету

В компании должностные лица, принимающие авансовые отчеты подотчетных сотрудников компании должны знать, какие документы можно принять к учету.

В перечень подтверждающих расход бланков включены:

- Товарный чек с приложением к нему кассового чека, оформленного с помощью онлайн-кассы. Товарный чек может идти и без чека, если субъект хозяйствования, выписавший его, освобожден от применения ККА. В этом случае на товарном чеке обязательно должны присутствовать все обязательные реквизиты, по которым можно идентифицировать продавца.

- Квитанция к пко с приложением к ней чеков онлайн-касс. При этом в данный пакет документов обязательно нужно включать накладную либо акт на работы (услуги). В этих документах покупателем должно выступать юрлицо или ИП, которые выдали в подотчет суммы, а не сам работник.

- Квитанции, наряд-заказы и другие номерные бланки, относящиеся к БСО и являющиеся подтверждающими документами произведенного работником расходов.

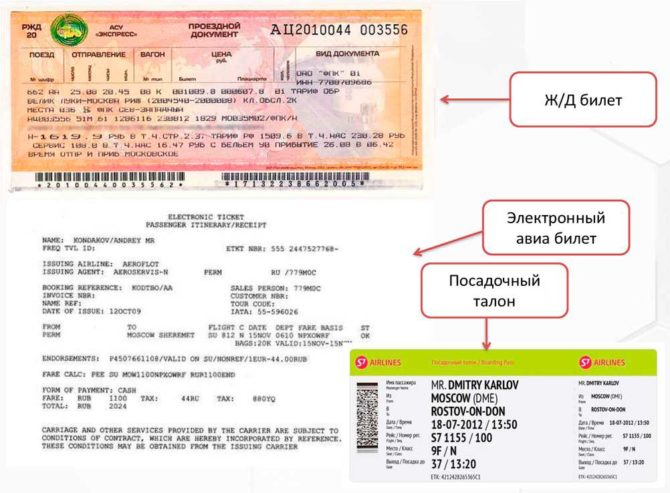

- Выдаваемые транспортными компаниями билеты, страховые полисы, оформляемые в случаях осуществления перевозки грузов и пассажиров.

К подобным документами нормами могут устанавливаться дополнительные требования. К примеру, если документ по зарубежной командировке составлен на иностранном языке, нужно перевести его часть, которая относится к расходованию средств, на русский язык.

Важно: особое внимание следует уделять документам, которые составлены в выходные дни, когда сотрудник должен был отдыхать, а не выполнять свои трудовые обязанности

Порядок подачи отчета

Составление авансового отчета – обязательная процедура, причем документ можно подготовить как в бумажном, так и в электронном виде. В последнем случае подписать отчет необходимо с помощью предварительно полученной электронной подписи. При соблюдении этого условия документ имеет такую же юридическую силу, как и его бумажная версия.

По общему правилу его необходимо оформить в течение 3 рабочих дней с того момента, когда:

- Закончится срок, на который были выданы средства подотчетному лицу.

- Работник вышел на работу при условии, что срок, на который выданы средства, закончился во время его отпуска по любому основанию или болезни.

- Сотрудник вернулся из командировки.

Мнение эксперта

Кочергин Сергей

Специалист по налогообложению, финансовый менеджер, эксперт сайта

Если срок был нарушен по вине работника, компания вправе применить в отношении него определенные меры ответственности – как дисциплинарные, так и материальные.

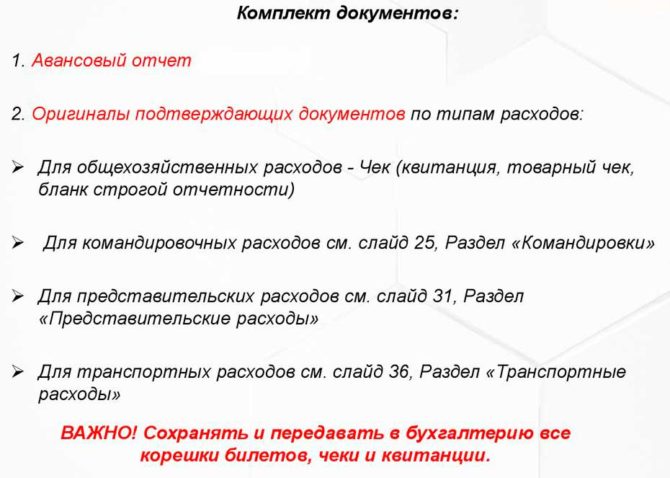

Сам документ оформляется при непосредственном участии бухгалтера и подотчетного лица. Подпись на нем ставит и директора. В качестве приложения к отчету обязательно следует добавить финансовые и другие документы, которые подтверждают факт расхода средств:

- чек;

- квитанция;

- билет и др.

После сдачи авансового отчета бухгалтер обязан проверить его по всем параметрам:

- По форме – документ должен быть заполнен корректно, без исправлений и зачеркиваний, в соответствии с образцом, принятым в компании либо в соответствии с формой А0-1.

- По целевому назначению – все траты должны подтверждаться указанными финансовыми документами.

- По подсчету сумм.

Если все данные совпадают, а отчет оформлен корректно, бухгалтер составляет расписку о том, что он принял сам отчет и все приложенные документы к нему. После этого следует отнести бумагу на подпись директору в течение установленного срока (в соответствии с внутренним регламентом компании). Получив подпись руководителя, бухгалтер забирает отчет и хранит его в установленном месте. Минимальный срок хранения составляет 5 лет, после чего бумагу отправляют в архив.

Несоблюдение сроков сдачи авансового отчета

В случае не предоставления авансового отчета в срок, устанавливается нарушение по кассовой дисциплине.

Чтобы рассмотреть возможные случаи несоблюдения сроков предоставления авансового отчета, можно обратиться за помощью к статье 15.1 КоАП РФ.

Следует учесть, что ответственность за авансовый отчет не устанавливается, но нарушение фиксируется. Поэтому организация может не ожидать штрафных санкций от налоговых органов.

Контролировать выделенные средства для расходов – задача, поставленная для организации, так как это сугубо внутренний контроль руководства.

В случае невозврата суммы подотчетным лицом, организация имеет право списать их с заработной платы сотрудника, только имеются ограничения по суммам удержания (ст. 137 ТК РФ). Если сотрудник не соглашается с мерами работодателя, ситуация разрешается через суд.

Так как директор – ответственное лицо за все денежные средства кассы, долг по невозврату подотчетных средств может числиться не за сотрудником, а за директором. И тогда бухгалтер теряется: что делать с тем авансом, по которому директор не дал отчета?

Требуется выяснить, куда включить сумму аванса, по которой нет авансового отчета (от сотрудника или директора).

Как быть с тем фактом, что сотрудник вовремя не предоставляет авансовый отчет?

Ранее налоговой службой было сказано, что с подобных подотчетных сумм списывается налог на доход. Но, как оказалось, это утверждение не является нормой законодательства.

Так как денежные средства числятся за сотрудником как долг перед организацией, но не являются его доходом.

Сотрудник, предоставивший авансовый отчет после, погашает долг. Соответственно, НДФЛ с этого дохода не списывается.

Неправомерно говорить о том, что в ту минуту, когда сотрудник не предоставил отчет, он автоматически получил доход. Следуя этим мерам, начислять страховые взносы не требуется.

Потому что они могут быть начислены только на выплаты в пользу физических лиц и их вознаграждений. Следовательно, за сотрудником будет числиться долг, и никаких начислений не происходит.

Образец бланка авансового отчета, скачать

Ограничения по возмещению расходов сотрудникам

В силу п. 2 указания Банка России «Об осуществлении наличных расчетов» от 07.10.2013 № 3073-У выручка организации, полученная наличными в кассу, может быть потрачена только на определенные нужды:

- социальные выплаты и зарплата;

- выплата страховых возмещений;

- на личные нужды ИП;

- оплата товаров, работ, услуг;

- выдача денег под отчет;

- выдача денег за возвращенные товары, оплаченные наличными;

- выплаты банковским платежным агентом.

Поэтому для возмещения расходов сотрудникам следует использовать иной источник денежных средств или специально снять деньги со счета либо перевести их на банковскую карту сотрудника.

Возмещения, о которых мы говорим в статье, не попадают под выдачу денег под отчет, поскольку, как уже было изложено ранее, деньги выдаются постфактум. Кроме того, пункт «Оплата товаров, работ, услуг» также не может быть применим, так как деньги отдаются не представителю поставщика.

Рассмотрим также вопрос о лимитах расчетов наличными. Согласно п. 5 указания № 3073-У расчеты между физлицами и организациями могут осуществляться на любую сумму. Ограничение в 100 тыс. руб. вводится п. 6 этого же указания для юридических лиц и ИП. Однако когда мы говорим о взаимодействии сотрудника с юридическим лицом при покупке чего-либо для нужд работодателя, то сотрудник выступает представителем своей организации.

Подробнее о том, какую сумму можно выдать под отчет, см. в этой статье.

Бухгалтерские проводки

Проводки, производимые после заполнения авансового отчета, зависят от целей получения аванса:

Д08, 10, 41 — К71 — оприходованы материалы, приобретенные подотчетным лицом

Если работник оставил предоплату, без фактического получения товара, то делается проводка:

Д60, 76 — К71 — внесена предоплата поставщику

Бухгалтерские проводки по результатам командировки:

Д20 — К71 — списаны расходы по командировке, целью которой было выполнение работ по договору с заказчиком;

Д44 — К71 — расходы по командировке, которая была связана с рекламой или продажей товаров компании;

Д08 — К71 — расходы по командировке, связанной с закупкой нового оборудования, машин и т. д.

Д28 — К71 — командировка была связана с возвратом брака поставщику.

Если компания применяет общий режим, то с командировочных расходов нужно выделять НДС:

Д19 — К71 — учтена сумма НДС по расходам в командировке;

Д68 — К19 — произведен зачет НДС.

Если у работника остались неиспользованный аванс по командировке, он должен его вернуть:

Д50 – К71 — неиспользованный аванс по командировке возвращен наличными в кассу используя приходный кассовый ордер;

Д51 — К71 — неиспользованный аванс переведен на расчетный счет

Д70 — К71 — неиспользованный аванс удержан из начисленной зарплаты

Требования к документу

Распространенным случаем составления и сдачи рассматриваемого документа является отчет о командировке, поэтому здесь и далее речь будет идти именно о нем. Однако законодательство не делает никаких разграничений и устанавливает общую форму для всех случаев оформления хозяйственных расходов через сотрудника (работника) организации. Форма авансового отчета о командировочных расходах зависит от организационно-правовой формы субъекта:

- государственные и муниципальные учреждения (органы власти) обязаны использовать форму, которая утверждена Приказом Минфина от 30.03.2015 № 52н;

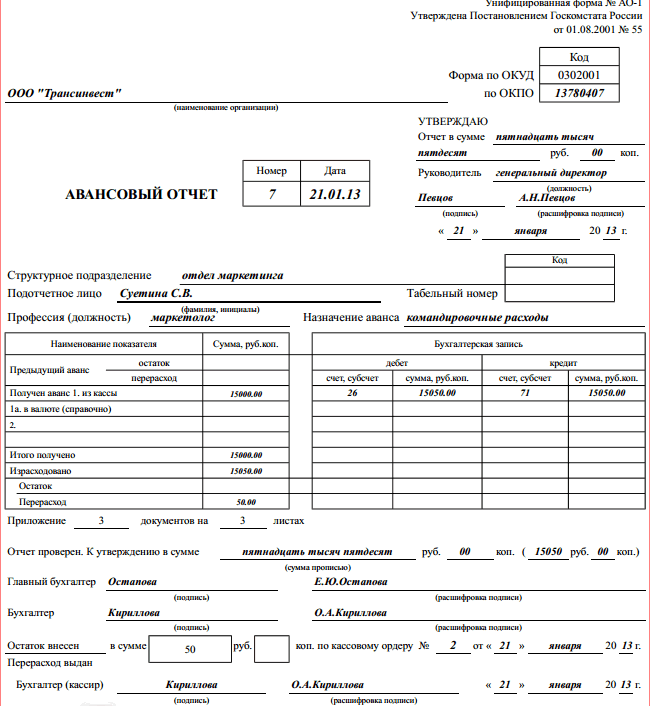

- организации, использующие документ в качестве первичного учетного, обязаны использовать утвержденную Постановлением Госкомстата от 01.08.2001 № 55 унифицированную форму № АО-1;

- иные лица (как юридические, так и индивидуальные предприниматели) вправе отчет о командировке заполнять по локально (внутри организации) утвержденной форме (что нецелесообразно при наличии унифицированной формы, успешно применяемой на практике и подтвердившей удобство ее использования).

Указанным выше Постановлением Госкомстата установлены следующие основные требования к составлению отчетности:

- заполняется подотчетным работником и бухгалтером (работником бухгалтерии);

- составляется в 1 экземпляре;

- может заполняться вручную или с применением различных технических средств (в том числе, заполнен на компьютере и распечатан);

- в качестве приложений должны фигурировать все подтверждающие расходы документы.

На требованиях и правилах в отношении заполнения конкретных разделов остановимся ниже.

Общие правила заполнения авансового отчета

Авансовый отчет является первичным документом на подтверждение расходов подотчетника. Обязанность составления этого бланка заложена в Указаниях Банка России № 3210-У от 11.03.14 г. В соответствии с п. 6.3 подотчетник должен в 3-дневный срок сдать в организацию авансовый отчет. Срок исчисляется в рабочих днях с момента завершения периода, на который выданы деньги. Длительность этого периода утверждается руководителем. Цели выдачи средств могут быть разными, к примеру:

- На командировку.

- На закупку товаров, материалов.

- На хознужды компании.

- На приобретение услуг или работ.

- На представительские расходы.

- На расчеты с поставщиками.

- Прочие виды трат.

Тратить деньги подотчетник обязан строго на те цели, на которые изначально получены средства. Для контроля за расходованием и формируется авансовый отчет подотчетного лица – образец выложен ниже. Документ сдается бухгалтеру, главному бухгалтеру или руководителю на проверку. После утверждения работнику возмещается перерасход или взыскивается/зачитывается в счет будущих расходов остаток.

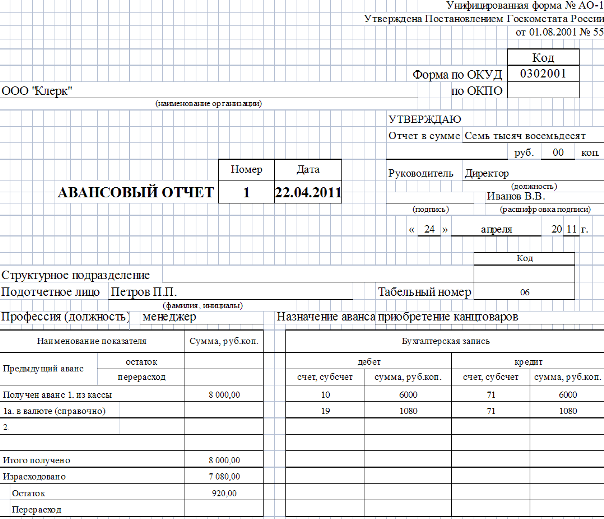

Как оформить авансовый отчет по командировке АО-1

Формой № АО-1 авансового отчета пользуются организации всех форм за исключением бюджетных, для которых утверждается отдельная форма. В случае использования документа в качестве первичного учетного (например, для подтверждения расходов при исчислении налога) его заполнение должно соответствовать правилам, предъявляемым законодательством. В том числе это касается сроков его составления и сдачи ответственным работником, требований по заполнению конкретных разделом, а также требований к прилагаемым документам.

Сроки подачи

Срок, в течение которого сотрудник организации должен осуществить действия по заполнению авансового отчета, устанавливается двумя документами:

- Положение об особенностях направления работников в служебные командировки, утвержденное Постановлением Правительства от 13.10.2008 № 749 (п. 26);

- Указание Банка России от 11.03.2014 № 3210-У «О порядке ведения кассовых операций…» (п. 6.3).

В соответствии с указанными нормами подотчетный работник должен сдать отчет по командировке в течение 3 рабочих дней, исчисляемые со дня его возвращения на работу.

Заполнение разделов АО-1 работником

Все разделы документа поименованы и не представляют сложности при заполнении авансового отчета

Важно учитывать, какие разделы заполняются командированным сотрудником, а какие – бухгалтерской службой организации. Работник заполняет в документе:

- название предприятия или ФИО индивидуального предпринимателя;

- подразделение (филиал, отдел и т.д. при наличии);

- дата формирования документа;

- сведения о себе (ФИО и номер по табелю, занимаемую должность);

- цель расходования полученных средств (в рассматриваемом случае – командировочные расходы или просто командировка);

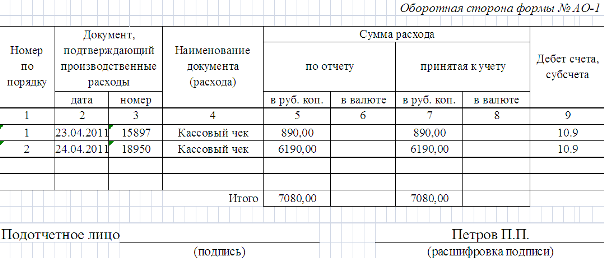

- таблицу на оборотной стороне, где по порядку перечисляются конкретно понесенные расходы с указанием обосновывающего соответствующие траты документа и точной суммы конкретных затрат.

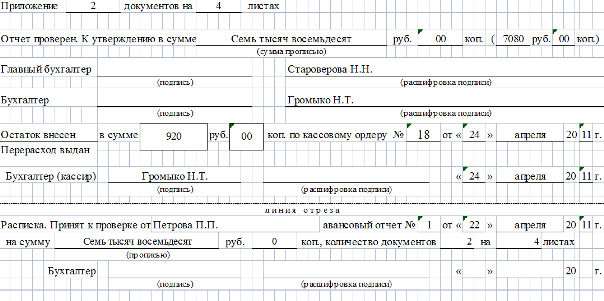

Под таблицей работник проставляет свою подпись и расшифровывает ее. После того, как отчет сдан работником, он проверяется и дозаполняется работником бухгалтерии, затем передается на утверждение руководителя. Если в организации или у предпринимателя отсутствует бухгалтер, то сотрудник должен сдать заполненный документ в те же сроки, но непосредственно руководителю.

Сопроводительные документы

Хотя в форме отчета по командировке отсутствует указание на наличие в ней приложений в виде подтверждающих расходы бумаг, все правила его составления и сдачи предписывают работнику их прикладывать. При отсутствии подтверждений понесенные работником расходы не компенсируются – организация не может учесть их при исчислении и уплате налога.

Каждый приложенный документ размещается в том порядке, как они прописаны в таблице. Они подлежат нумерации, как в отчете. Например, в отчет о командировке могут быть включены следующие бумаги:

- проездные (автобусные и железнодорожные билеты, авиабилеты, чек, подтверждающий оплату проезда, квитанция на оплату постельного белья в поезде, платежные документы за услуги по оформлению самих билетов);

- о проживании (унифицированный документ об оказании гостиничных услуг, кассовый чек об оплате жилья и др.);

- иные согласованные с работодателем расходы (счета по оплате услуг связи, документы, подтверждающие расходы по оформлению заграничного паспорта или зарубежной визы и др.)

Перечень не является исчерпывающим и предполагает возможность приложения иных подтверждающих документов.

Кто заполняет авансовый отчет и как правильно это сделать?

Обязательство оформления авансового отчёта возложено на подотчётное физическое лицо, которому были перечислены соответствующие денежные средства на командировку либо с целью исполнения личных гражданского правовых дел по доверенности.

За счёт этого можно сделать заключение о том, что в случае если деньги подавались не под отчёт, или если сотрудник расходовал только личные ресурсы, то никаких отчётов подавать не следует.

За счёт этого можно сделать заключение о том, что в случае если деньги подавались не под отчёт, или если сотрудник расходовал только личные ресурсы, то никаких отчётов подавать не следует.

Хотя многие сотрудники всё же делают отчёты в подобных случаях. Во-первых, потому что сами привыкли (как они, таки и проверяющие организации), а также потому, что часто стремятся вывести для себя определённую компенсацию затрат, полученных при поездке.

Сам же бланк заполняется приблизительно в равной степени работником и бухгалтером. При составлении отчета сотрудник обязан записать на лицевой стороне бланка:

- название предприятия,

- номер авансового отчета,

- дату когда официально производилось его оформление (номер и дату, впрочем, обычно указывают уже после заполнения бланка, уполномоченные сотрудники),

- свои паспортные ФИО,

- рабочую должность на предприятии,

- название отдела, на котором он работает,

- табельный номер.

Далее должна быть заполнена специальная таблица, содержащая всю информацию о доступных средствах.

Последующее оформление отчета осуществляется бухгалтерией.

В графе «бух. запись» на внешней стороне бухгалтер записывает корреспонденцию счетов и учёт средств, на обратной стороне бланка расписываются суммы затрат, установленные к учету (7-9 столбец), и счета (субсчета), каковые дебетируются на данные средства (9 столбец).

Уже после проверки точности оформления формы авансового отчета со всей сопутствующей документацией, подтверждающей целесообразность расходования средств организации, бухгалтерия подписывает документы.

Таким образом она доказывает, что отчет прошёл контрольную проверку и утверждён в надлежащей форме (с цифрами и прописью), оформить расписку на внешней стороне формы и предоставить её подотчетному лицу. Наконец, бухгалтер и главный бухгалтер должны подписать бланк с основной стороны.

Новые правила подотчета должникам

Еще одно новшество. Новые правила подотчета 2020 года отменяют прежний запрет на передачу денег подотчетным лицам, не погасившим предыдущие долги.

Из новой версии п. 6.3 Указания ЦБ РФ от 11.03.2014 № 3210-У исключено условие о том, что деньги разрешено выдавать при условии полного погашения подотчетным лицом долга по ранее полученным суммам. Но руководству и бухгалтерам стоит аккуратно пользоваться этими изменениями.

Иногда действительно есть объективная необходимость выдать работнику несколько авансов подряд, не дожидаясь отчетных документов по предыдущим суммам. Но следует ограничить круг лиц, которым разрешается иметь задолженность, и установить для них лимит задолженности за определенный период, чтобы для подотчетных лиц изменения не стали поводом для систематического нарушения финансовой дисциплины.

Как правильно заполнить авансовый отчет – образец для 2020 года

При оформлении документа компании могут использовать унифицированный бланк АО-1 или разработать собственный. Первый утвержден в Постановлении Госкомстата № 55 от 01.08.01 г., второй – организации утверждает самостоятельно в учетной политике. В собственный бланк нужно включить все обязательные для первички реквизиты по нормам № 402-ФЗ от 06.12.11 г. Поэтому не стоит «изобретать велосипед», а лучше взять за основу типовую форму АО-1.

Если посмотреть заполненный образец авансового отчета, видно, что часть сведений вносит подотчетное лицо, а часть – бухгалтер. Проверяет документ главный бухгалтер, утверждает руководитель. Без отметки об утверждении форма не может быть признана действительной. Далее рассмотрим, как заполнить авансовый отчет – образец заполнения в следующем разделе.

Инструкция по оформлению образца авансового отчета

Документ заполняется в единственном экземпляре. Бланк содержит 2 стороны – обратную и лицевую. Начинается внесение данных на лицевой части. Здесь указывается следующая информация:

- Название предприятия, код ОКПО.

- № и дата отчета – нумерация ведется по хронологии с начала года.

- Сведения о работнике – приводится его ФИО, должность, табельный №, подразделение (при наличии).

- Цель выдачи денег в подотчет – формулировка зависит от того, на что выдаются средства. К примеру, в строке «Назначение аванса» можно написать «командировка (указываются город, сроки поездки)», «почтовые расходы», «хозяйственные нужды», «представительские расходы» и т.д.

- Сведения о расходовании средств (в руб. и коп.) – нужно указать остаток/перерасход по прошлому отчету, сумму и способ получения аванса, сумму по тратам, остаток/перерасход по текущему отчету, данные о бухпроводках.

На оборотной стороне отражаются данные о расходах подотчетного лица. Информация вносится в таблицу. По порядку отражаются:

- Суммы трат – в графах 5, 6 данные приводит работник; в графах 7, 8 бухгалтер.

- Реквизиты подтверждающих документов – нужно указать дату, № и вид документа. Это может быть чек, квитанция, товарная накладная, транспортные документы (билет, талон) и т.д. Все документы прикладываются к отчету, чтобы организация могла обосновать расходы.

В завершение заполняется отрывная расписка. Бухгалтер ее отрезает и передает сотруднику. Расписка подтверждает факт сдачи отчета на проверку.

Образец заполнения авансового отчета на командировочные расходы

Многих интересует, как выглядит образец заполнения авансового отчета по командировке. Документ заполняется с учетом того, кто понес расходы. Если какие-то траты совершены за счет предприятия, их включать в форму не нужно.

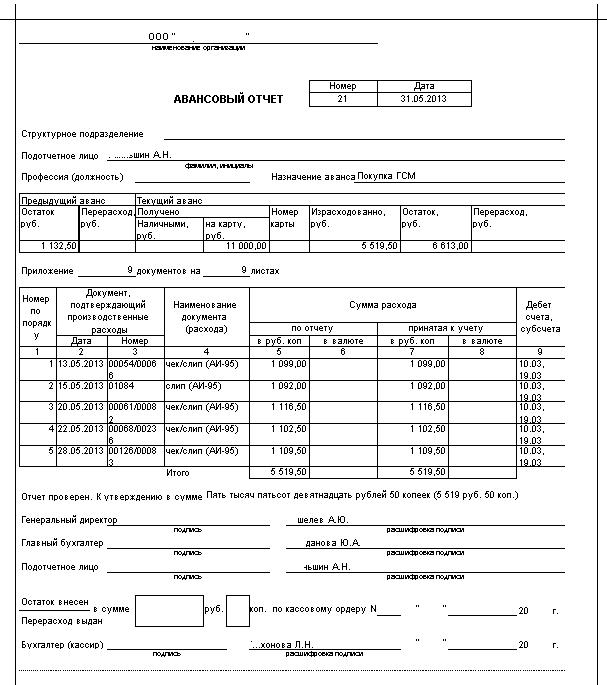

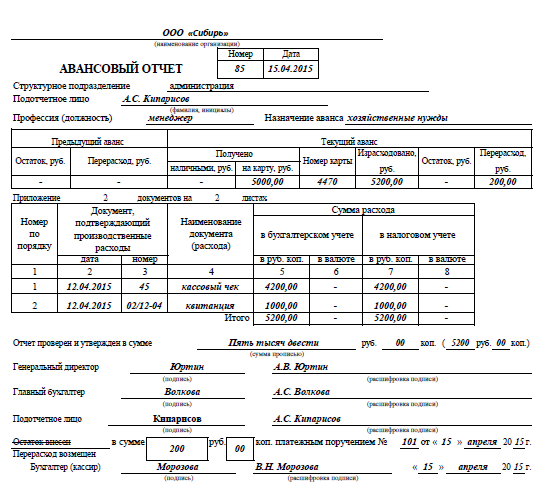

Примеры заполнение

Командировочный отчет

Положение о служебных командировках включает в себя следующую важную информацию:

- как вычисляется командировочный период;

- как подтверждается реальный командировочный период;

- сохранение уровня реальной зарплаты на время командирования и плата за трудовую деятельность в нерабочее время, осуществляемую сотрудником во время командировки;

- начисление командировочного аванса;

- перечень затрат, которые понесет сотрудник в командировочный период, и которые не покроет аванс.

Форма №АО-1 унифицирована, и поэтому при различном целевом расходовании средств требует лишь закрепления различной же подтверждающей документации. Однако общий принцип заполнения формы следующий:

- Сначала вписывается название предприятия;

- Дату на данном этапе записывать не стоит, так как в большинстве случаев она прописывается уже после оформления;

- Записывается отделение и должность сотрудника, отправляемого в командировку;

- Причина составления отчета (например, “должностная рабочая поездка”);

- Сотрудник записывает размер аванса и сумму расходов;

- Потом в бухгалтерии распишут учет средств по бухгалтерским законам;

- Теперь работнику следует на дополнительном листе в соответствующих полях изложить информацию из документов к командировочному отчету;

- После того, как отчет заполнен, его отправляют к бухгалтеру, который его перепроверяет;

- Наконец, отчет отправляется на итоговое утверждение к руководству.

ГСМ

Представим ситуацию, в которой сотрудник гипотетической компании Сидоров, 07.08.16. получил по кассовому ордеру наличные денежные средства в определённом размере под отчет, на приобретение горюче-смазочных материалов. При этом политика организации подразумевает, что денежные средства на ГСМ будут выделяться раз в неделю.

14.08.16 Сидоров оформил авансовый отчет, в соответствии с которым он на этой неделе три раза заправился на местной бензоколонке. Были приложены соответствующие чеки, доказывающие это. Каких-либо остаточных денежных средств по предыдущему выделенному авансу у Сидорова в наличии нет.

Данный авансовый отчет от 14.08.16 Сидоров передал бухгалтеру вместе со всей подтверждающей документацией, который затем был подписан главным бухгалтером и подтверждён руководством компании.

На хознужды

Из-за того, что форма №АО-1 имеет общий стандарт для любых небюджетных организаций, заполнение авансового отчета на хознужды имеет примерно такую же последовательность действий, как и в случае с оформлением командировочного отчета и отчета по получению ГСМ.

Как правильно оформить авансовый отчет узнайте из ролика:

Траты на поездку

Перед командировкой сотрудник примерно знает, сколько ему понадобится на поездку. Либо аванс рассчитает бухгалтерия, согласно утверждённым на предприятии нормам и прошлым расценкам на аналогичную командировку.

Во многих организациях бухгалтерия самостоятельно заказывает билеты от имени предприятия. Бухгалтерский учёт таких расходов будет отличен от ситуации, когда сотрудник покупает билеты сам.

Независимо от того, кто будет вести расчёт будущих и состоявшихся затрат, состав включаемых в авансовый отчёт командировочных расходов будет неизменным. К ним относят:

- суточные;

- проезд;

- проживание в гостинице;

- иные расходы, утвержденные во внутреннем положении организации.

Также дополнительно учитывают расходы на:

- оформление загранпаспорта, визы;

- взносы за право проезда и выезда транспорта;

- если работник командирован на личном автомобиле, соответственно оплачивают бензин.

Что если нет подтверждающих документов

Если работник приложил к авансовому отчету документы с неустранимыми недостатками (к примеру, поврежденные), либо не приложил их вообще (кассовый чек потерян, получить дубликат нельзя), то это не значит, что нельзя принимать авансовый отчет.

Нужно помнить, что товары или работы, на которые выдавались деньги, могут быть реально получены. В такой ситуации бухгалтеру все равно необходимо проверить поданный документ, а руководитель уже сам решает — утверждать его либо нет.

Если руководитель принимает положительное решение, и дает указание возместить подотчетному лицу затраченные средства без подтверждающих на это документов нужно помнить, что все эти затраты нельзя будет учесть при расчете налога за этот период. Если организация работает с НДС, то входной налог принять к вычету также не получится.

Как выдать деньги в 2020 год под отчет по новым правилам

Выдача денег под отчет сотрудникам организации — регламентированная процедура оформления документов в случае оплаты работниками внешних расходов компании. Бухгалтер не вправе ее игнорировать, иначе он нарушит закон, а фирма не сможет претендовать на зачет этих сумм при налогообложении.

Напомним, что до 19 августа 2017 года денежные средства выдавались на основании письменного заявления сотрудника или иного лица в силу п. 6.3 Указания ЦБ РФ от 11.03.2014 № 3210-У. Однако после 19.06.2017 ЦБ России внес изменения в порядок ведения кассовых операций юридическими лицами и ИП (Указание Банка России от 19.06.2017 N 4416-У), вступившие в силу 19.08.2017. Благодаря поправкам в пункте 6.3 Указаний ЦБ РФ от 11.03.2014 № 3210-У обновился список документов для подтверждения подотчетных расходов.

Теперь обосновывать передачу денег работнику разрешено двумя способами:

- издать распорядительный документ о выдаче подотчетных денег (как правило, это приказ);

- оформить письменное заявление подотчетного лица, завизированное руководителем (как это делалось ранее).

Если раньше обязательным основанием для получения денег было только заявление, то теперь организация вправе выбирать основание для выдачи денежных средств. Эксперты говорят, что во многих случаях удобнее оформлять приказ о выдаче подотчетных сумм: например, когда средства получают несколько сотрудников регулярно и/или одновременно. В этом случае не придется оформлять заявление от каждого лица, а достаточно издать «общий» приказ о выдаче им наличности.

Разбираемся с новыми правилами для подотчета

- Сотрудник предоставляет в бухгалтерию приказ на выдачу денег подотчет за подписью руководителя учреждения в произвольной форме.

- Подотчетным лицам, изменения 2017 года утвердили это нововведение, теперь разрешается иметь задолженность по ранее выданным авансам. Но перед выдачей произведите полную сверку взаиморасчетов с ним.

- Сотрудник предоставляет авансовый отчет не позднее 3 рабочих дней после даты, установленной в приказе. К авансовому отчету необходимо приложить все имеющиеся документы, подтверждающие расходы. Неизрасходованные деньги возвращаются в кассу организации (бухгалтер создает приходный кассовый ордер).

- Бухгалтер или кассир проверяет полученные авансовый отчет и первичные документы на предмет правильности их заполнения. Срок проверки устанавливается самостоятельно каждым учреждением через локальные акты.

Правила работы в 2020 году

Нормативно-правовое регулирование не устанавливает никаких запретов на перечисление денежных средств подотчет на корпоративную или дебетовую пластиковую карту работнику. О возможности перевода авансовых денег на зарплатную карту говорит и Минфин (Письмо от 21.07.2017 № 09-01-07/46781). Для легитимности совершения подобных действий бюджетная организация должна прописать и утвердить осуществимость безналичного расчета в своей учетной политике, в Положении о расчетах с подотчетными лицами, и в приказе о разработке бланков стандартной авансовой отчетности, отметив безналичный перевод дополнительным пунктом.

Если подтверждающие документы оформлены на иностранном языке, их необходимо перевести на русский. Нет острой необходимости в переводе всех данных

Переводить следует только существенную информацию, которая является важной для составления авансового отчета.

Бывают ситуации, когда предоставление услуг, приобретение товара или другие расходы приходятся на выходной день. Нужно помнить, трудовая инспекция контролирует работу сотрудников в выходные дни, ведь это время предназначено для отдыха

Чтобы не возникло проблем, лучше совершать сделки в рабочие дни.

Форма авансового отчета может быть разработана компанией самостоятельно. Естественно, она должна быть утверждена в учетной политике. Напомним, с 2013 использование унифицированной формы АО-1 было отменено. Однако практика показывает, многих она вполне устраивает, поэтому для оформления авансового отчета и сегодня используется этот бланк.

Юридические лица имеют право рассчитываться с частными предпринимателями по одному договору на сумму до ста тысяч рублей. Таким образом, если сделка подразумевает использование более крупных сумм, ответственное лицо должно позаботиться о том, чтобы заключить с поставщиком необходимое количество договоров, каждый из которых не будет превышать указанную сумму. Но это касается лишь тех ситуаций, когда расчет осуществляется наличными. Данное ограничение не распространяется на сделки, по которым осуществляется безналичный расчет. Как правило, для таких расчетов организации используют специальный счет или корпоративную карту. Нужно помнить, ели подотчетное лицо получает средства таким способом, процедура оформления авансового отчета остается прежней.

Компания может выдавать подотчетному лицу абсолютно любую сумму. Как правило, какие-либо ограничения устанавливаются лишь корпоративными правилами. Не стоит забывать, даже маленькая сумма должна учитываться в авансовом отчете.