Какие чеки может выдать курьер

Курьер, который доставляет товар, обязан выбивать чек. Причем это должны делать как сторонние работники, так и штатные. В этой ситуации они выступают также и в роли кассиров-операционистов.

Чек должен формироваться в реальном времени при получении средств от клиента. Запрещается передавать покупателю заранее распечатанный чек. В идеале, моменты оплаты товара и печати чека должны совпадать. ФНС определило, что отклонение в показаниях времени, установленного на ККМ, от реального, не должно быть больше 5 минут.

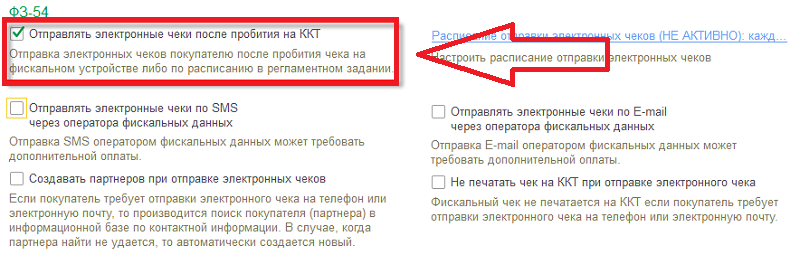

Важно! Таким образом, запрещено передавать покупателю чек, отпечатанный более чем за 5 минут до реального выполнена расчета, а также копий чека. Это установлено в законе 54-ФЗ.. Курьер обязан напечатать клиенту бумажный чек при получении оплаты

В случае необходимости, он также должен выслать электронный чек ему на почтовый адрес

Курьер обязан напечатать клиенту бумажный чек при получении оплаты. В случае необходимости, он также должен выслать электронный чек ему на почтовый адрес.

Нужен ли чек при внесении аванса

Однако на практике такое положение вещей может возникать, особенно если продаются не сами товары, а денежные сертификаты на их приобретение. В такой ситуации у магазина отсутствует точная информация о товаре, который будет приобретен на сертификат, но это не отменяет обязанности выпустить электронный чек.

Закон конкретно оговаривает случаи, в которых магазин имеет право не применять ККТ и не формировать чек. Получение аванса в него не внесено.

Внимание! Таким образом, когда покупатель приобретает сертификат, он должен будет получить чек с признаком «Аванс». В нем также необходимо указать размер аванса (стоимость сертификата) и способ его использования.. После того, как покупатель приобретет товар и оплатит его данным сертификатом, ему необходимо будет выслать чек с признаком «Использование аванса», и в нем уже будет указаны название, количество и цена купленной вещи

После того, как покупатель приобретет товар и оплатит его данным сертификатом, ему необходимо будет выслать чек с признаком «Использование аванса», и в нем уже будет указаны название, количество и цена купленной вещи.

Что делать, если товар доставляет курьер и он же принимает оплату?

В таком случае вам понадобится переносная онлайн-касса. Она может работать без электричества — на аккумуляторной батарее. В интернет устройство выходит по протоколам мобильной сети. У некоторых моделей есть возможность подключения через wi-fi. Переносные онлайн-кассы имеют необходимый набор функций для приема оплаты. Многие из них принимают оплату пластиковой картой.

Главное достоинство мобильных касс — небольшие размеры и малый вес. Такая штука легко умещается в сумке или даже кармане. Главное — не забывать своевременно заряжать аккумулятор. Если курьеров несколько и все они работают одновременно, то кассовый аппарат нужен каждому из них.

Немного о подключении переносной кассы к интернету. Мобильные операторы Большой тройки — “Билайн”, “Мегафон” и “МТС” — предлагают тарифы, разработанные специально для онлайн-касс. Годовое обслуживание стоит примерно 100 рублей в месяц. Для подключения опции нужно заключить с оператором договор и приобрести сим-карту.

Онлайн-касса для сайта и обычного магазина. В чем разница?

Как происходит покупка в обычном магазине? Покупатель выбирает товар и оплачивает его. Сразу после этого продавец-кассир пробивает кассовый чек и отдает его клиенту. Если тот попросит, продавец обязан еще и отправить электронную копию документа покупателю на электронную почту или в смс-сообщении.

Клиенты стоят в очереди на кассу и обслуживаются поочередно — один за другим. Оффлайн магазин может работать как круглосуточно, так и по определенному режиму, например с 10 до 22:00. После этого времени магазин закрывается, а вместе с ним закрывается смена кассового аппарата и купить ничего нельзя.

Поэтому поставить дома или в офисе обычный кассовый аппарат для оффлайн-магазина и пробивать на нем чеки для интернет-покупок невозможно. Кассир просто не справится с большим наплывом покупателей. К тому же кассир должен быть не один, а несколько. Режим работы-то круглосуточный — продавцы должны работать посменно все 24 часа. Но даже в этом случае они могут не успевать отправлять чеки всем покупателям в момент совершения оплаты. Просто физически нереально делать это вручную.

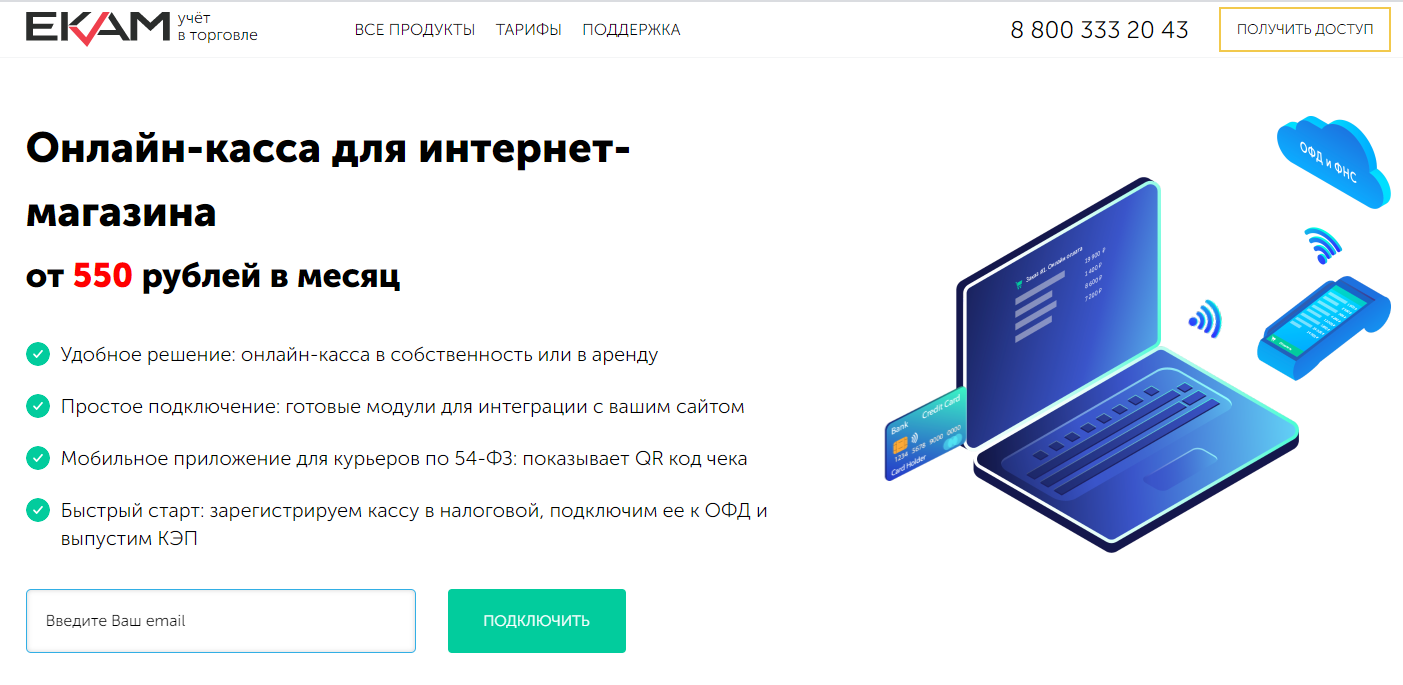

Единственный выход для онлайн-торговли — это кассовый аппарат, работающий полностью в автоматическом режиме. Никаких кассиров, ручного ввода данных и бумажных чеков. Устройство должно самостоятельно отправлять фискальные документы сразу после совершения клиентом оплаты и поступления денег на ваш расчетный счет.

- автоматическое обслуживание клиентов 24 часа в сутки, 7 дней в неделю, 365 дней в году;

- интеграция с системой управления сайтом и банковским счетом;

- интеграция с платежными сервисами.

На рынке контрольно-кассового оборудования есть несколько вариантов решений, удовлетворяющих всем этим требованиям. Начнем с самого продвинутого на данный момент.

Облачные технологии для интернет-торговли

Расскажем, как это работает. Для начала вспомним, что представляет из себя классический кассовый аппарат, который каждый из вас видел на витрине магазина. Это принтер кассовых чеков, экран, устройство для ввода информации — клавиатура или тач-скрин. Онлайн-касса имеет прошивку — компьютерную программу, на которой устройство работает.

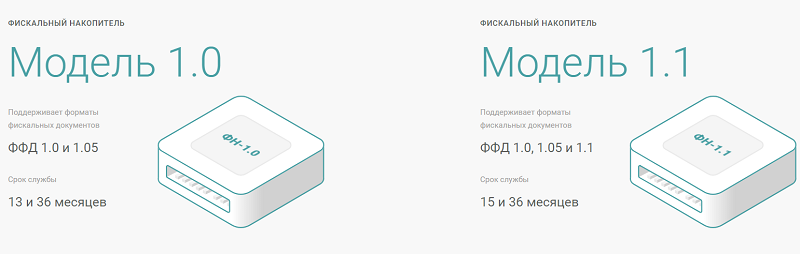

Есть небольшой нюанс с фискальных регистратором. Это небольшое хранилище информации, которое есть в каждой онлайн-кассе. Устройство хранит фискальные документы и отправляет их налоговикам. Фискальный накопитель — это сердце и главный элемент онлайн-кассы.

Как подключить онлайн-кассу к интернет-магазину

Сам процесс интеграции работы веб-ресурса и ККС довольно прост. Однако в процессе могут возникнуть некоторые трудности, решение которых требует серьезного подхода. На первом этапе необходимо заключить соглашение с оператором фискальных данных. В последующем он будет принимать, обрабатывать и передавать соответствующие сведения в Федеральную налоговую службу

Чтобы не ошибиться в выборе ОФД для коммерческого сайта, важно учитывать следующие критерии:

- Во-первых, поддерживает ли он работу с выбранным контрольно-кассовым аппаратом.

- Во-вторых, сколько придется платить ежемесячно для обслуживания работы.

- В-третьих, были ли с ним связаны какие-либо скандалы, проблемы в работе, сбои и т.д.

Перед тем как начать поиск и выбор ОФД, человек должен определиться с тем, какую кассу из множеств доступных вариантов он выберет. Сделать это можно на сайте Федеральной налоговой службы. Чтобы не ошибиться в выборе, следует предварительно уточнять тот факт, поддерживает ли выбранный аппарат функции отправки электронных денежных средств через интернет.

К данному выбору необходимо отнестись со всей серьезностью, поскольку нельзя приобретать то, что в последующем окажется непригодным. К примеру, некоторые кассы не поддерживаются на веб-ресурсе при установке определенного вида движка. Чтобы не ошибиться, лучше всего написать в техническую поддержку продавца и узнать, подойдет ли аппаратура при существующих условиях на сайте или нет.

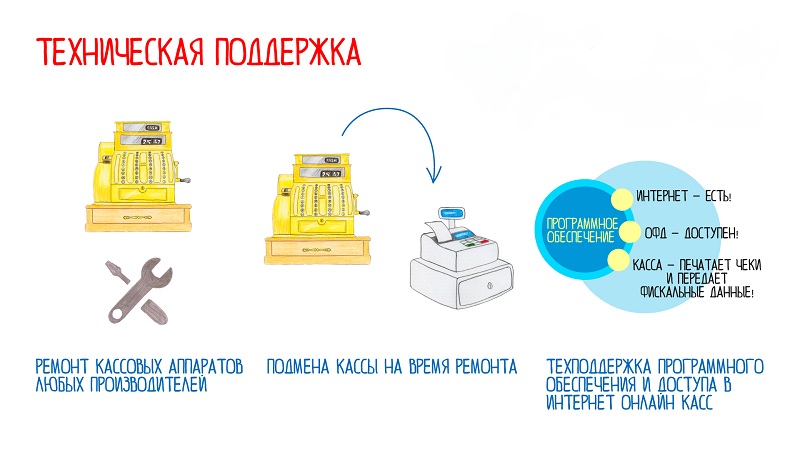

Следующий шаг — обеспечение постоянного доступа к высокоскоростному интернету. Сервис должен работать без перерывов, даже если ресурс не предоставляет услуги круглосуточно

Поскольку нет гарантий того, что в определенный момент не произойдет сбоя в электросети, важно также позаботиться о резервном подключении. В частности, это касается площадок, на которых ежедневно продается много товара

Если ФНС не получит отчетов о проведении оплаты, у владельца ИМ могут возникнуть проблемы с налоговой службой. Что касается доступа к интернету, то проблему можно решить, купив аппарат со слотом для SIM-карты и подключив мобильный интернет.

Делается это все с использованием специального реквизита электронного документа. Далее ОФД направляет запрос в ФСН. После одобрения владелец ИМ получает уникальный номер, который следует ввести в контрольно-кассовую технику.

Наиболее простой и выгодный способ использования ККТ — ручное пробитие чеков. Например, пользователь купил товар, кассир получил сведения об этом и вытащил чек. Этот вариант возможен только для небольших сайтов, где среднее количество транзакций в месяц не превышает ста чеков. Но здесь есть существенный недостаток: возле кассы должен постоянно находиться сотрудник, чтобы ничего пропустить. Ведь если чек будет выбит не в момент завершения сделки купли-продажи, ФНС заметит это и примет соответствующие санкции.

Статья 1.2 пункт 5 ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт»

5. Пользователи при осуществлении расчетов с использованием электронных средств платежа, исключающих возможность непосредственного взаимодействия покупателя (клиента) с пользователем или уполномоченным им лицом, и применением устройств, подключенных к сети «Интернет» и обеспечивающих возможность дистанционного взаимодействия покупателя (клиента) с пользователем или уполномоченным им лицом при осуществлении этих расчетов (далее — расчеты с использованием электронных средств платежа в сети «Интернет»), обязаны обеспечить передачу покупателю (клиенту) кассового чека или бланка строгой отчетности в электронной форме на абонентский номер либо адрес электронной почты, указанные покупателем (клиентом) до совершения расчетов. При этом кассовый чек или бланк строгой отчетности на бумажном носителе пользователем не печатается.

Как это будет работать?

- Ранее при продаже товара или услуги через интернет предприниматель обязан был выдать бумажный чек покупателю.

- По новому закону продавец должен выслать только электронный чек смс-сообщением либо электронным письмом. А бумажный носитель выдаётся, лишь если этого просит сам покупатель.

- В чеке будут содержаться данные о времени, месте, наименовании покупки, номере чека, сумме покупки. Это нововведение – гарантия защиты потребителя: теперь продавец не сможет отрицать факт сделки, если покупатель потеряет бумажные платёжные документы, т. к. данные будут и у покупателя, и в ФНС.

Необязательность бумажных чеков при торговле в интернете в скором будущем приведёт к их «отмиранию» для Сетевых компаний. Уже сейчас можно купить ККТ без функции печати чека на бумаге, что, конечно же, удешевляет стоимость кассы.

Оплата через форму для приема платежей на счет в банке типа fastpay Яндекса или сервиса NextPay – обязательно ли применять ККТ для интернет-магазина при такой оплате?

– неприменение кассы может вызвать спор с ФНС

Технически данная форма является «прокладкой» к переводу на банковский счет и по своему смыслу мало отличается от оплаты по квитанции.

Но юридическое обоснование неприменения кассы при использовании такой формы, которое приводят Яндекс и NextPay, построено вокруг определения термина «расчетов» в 54-ФЗ, а точнее слова «прием» в этом определении.

Согласно ст. 1.1 54-ФЗ:

Логика следующая: если продавец не заключил с оператором договор на прием средств, то он «не принимает» средства, и нет «расчета» в рамках терминологии 54-ФЗ.

Действительно, и Яндекс, и NextPay не заключают в данном случае с продавцом договор на прием средств, они предоставляют сервис по выставлению счетов. Это покупатель в рамках договора с оператором, используя форму (чтобы не вводить в ручную реквизиты продавца) оплачивает покупку переводом средств на банковский счет продавца. Кстати, и комиссию за перевод платит покупатель. А продавец – получает средства в рамках договора по расчетно-кассовому обслуживанию с банком, и это не попадает под требования 54-ФЗ.

С практической точки зрения – все логично. Однако какие-либо разъяснения ФНС либо Минфина с зацепкой «нет договора – нет ККТ» отсутствуют. Из 54-ФЗ явного вывода также не следует.

Поскольку денежные средства будут поступать на счет ИП от ООО НКО «Яндекс.Деньги» или другого оператора, это может вызвать вопрос у ФНС. Риск споров с налоговым органом – высок. Юридическое обоснование из-за недоработки закона и отсутствия судебной практики – пока непрочное (с этим также согласны юристы Яндекса).

Если ИП планирует «основательно» перейти на подобную форму расчетов, имеет смысл задать вопрос своей ФНС (и получить обязательно письменный ответ) либо просто быть готовым к необходимости отстаивать свою позицию. В конце концов, волков бояться – в интернет не ходить…

Выбираем онлайн-кассу для интернет-расчетов

Можно купить ККТ с фискальным накопителем (ФН) или без него. Стоит ФН 6000 рублей. Смысла покупать аппарат без фискального накопителя нет — без него ничего не заработает. Самое удобное — приобрести пакетное решение. Оно включает в себя кассовый аппарат с фискальным накопителем, регистрация в налоговой, заключение договора с ОФД, настройки и сервисное обслуживание.

Ôèñêàëüíûå íàêîïèòåëè äîìèêîì

Ôèñêàëüíûå íàêîïèòåëè äîìèêîì

Предложений этой услуги на рынке в избытке, нужно только выбрать. К вам в офис приедет вежливый менеджер, все настроит под ключ — и можно начинать работать. Желательно сразу приобрести пакет технической поддержки. Срок может быть разным: от месяца до года и больше. В течение этого времени вам бесплатно устранят сбои в работе, проконсультируют по любому вопросу и вообще всячески помогут.

Неплохой вариант — купить оборудование в банке, где у вас открыт расчетный счет. Однако такой способ имеет 2 минуса:

- Это долго. Например, Сбербанк доставляет контрольно-кассовую технику в течение месяца. Сами понимаете — работать обычно надо начинать уже вчера, поэтому способ годится только тем, кто готов подождать.

- Нет технической поддержки. Курьер привезет красивую коробочку, попросит расписаться в бумагах и сделает вам ручкой. Если что-то не будет работать, понадобится помощь в настройках — это придется делать уже за отдельную плату.

Оплата курьеру наличными либо банковской картой через pos-терминал – когда нужны новые кассы?

– применение онлайн-кассы обязательно с 01.07.2017

Здесь особенных вопросов нет. Если курьер (он же в данном случае кассир) принимает оплату наличными либо картой через pos-терминал – необходима касса, отвечающая требованиям 54-ФЗ с июля 2017.

При оплате курьер пробивает чек. В бумажном виде чек выдается покупателю – это обязательно, чек направляется в налоговую – это также обязательно, а вот по требованию покупателя (то есть не всегда) – чек отправляется на адрес его электронной почты либо на телефон.

Если интернет магазин работает через службу доставки, которая предоставляет еще и услуги по кассовому обслуживанию, то онлайн-кассы – это забота курьерской организации.

Если магазин раньше применял не совсем законные варианты в виде «пробить чек заранее» или вообще «вместо чека товарная накладная», то теперь риски проверки выше, штрафы – больше.

Кому не обязательно приобретать онлайн-кассу

Есть несколько категорий предпринимателей, кого данные новшества затронут не сразу. Вплоть до последнего этапа вступления ФЗ в законную силу (до лета 2018 года) применять новые ККТ при расчетах не обязаны предприниматели, которые имели право вместо чека выдавать бланк строгой отчетности или другого документа, подтверждающего расчет.

К «временным льготникам» относятся:

- ИП или ООО, специализирующиеся на оказании услуг, в том числе и через интернет;

- налогоплательщики, находящиеся на спецрежимах – ЕНВД или патенте;

- в текущей редакции ФЗ не касается торговцев прессой, мелких продавцов фруктово-овощной продукции, мелкорозничной торговли продовольственными и непродовольственными товарами.

- также можно не использовать ККТ, если расчеты происходят между организациями либо между организацией и предпринимателем. При участив сделке физических лиц избежать применения кассы не получится.

ВАЖНО!

С 1июля 2018 года плательщики патента и ЕНВД утратят право работать без ККТ

ТОП-8 продавцов онлайн-касс для интернет-магазина на российском рынке

Как это выглядит:

2 место — “Яндекс.Касса”

“Яндекс” давно запустил свои щупальца почти во все сферы бизнеса, от служб такси до доставки еды. Разумеется такой лакомый кусок, как рынок контрольно-кассового оборудования корпорация не могла обойти стороной. Надо признать, решение от “Яндекса” тоже заслуживает пристального внимания.

Как это выглядит:

3 место — компания “1C-Рарус”

Как это выглядит:

- в силу специфики (“Рарус” предоставляет только облачные решения без физического кассового аппарата), онлайн-кассу можно только взять в аренду. Покупка устройства в собственность недоступна;

- кассу можно использовать и для онлайн-продаж, и для курьерской доставки, а также в других случаях, не требующих выдачи бумажного кассового чека;

- разумеется, есть готовые модули интеграции с популярными CMS: “1С Битрикс”, WordPress, UMI CMS, MOGUTA и несколькими десятками других. Причем все работы по интеграции кассы с сайтом компания берет на себя;

- помощь при дополнительных работах: регистрации в налоговой, получении УКЭП, покупке фискального накопителя;

- круглосуточная техническая поддержка;

- стоимость решения — от 1980 рублей в месяц, фискальный накопитель покупается отдельно. Его цена — от 5 880 рублей (на 15 месяцев работы).

Как это выглядит:

Как это выглядит:

Как это выглядит:

7 место — магазин онлайн-касс “Астрал”

Как это выглядит:

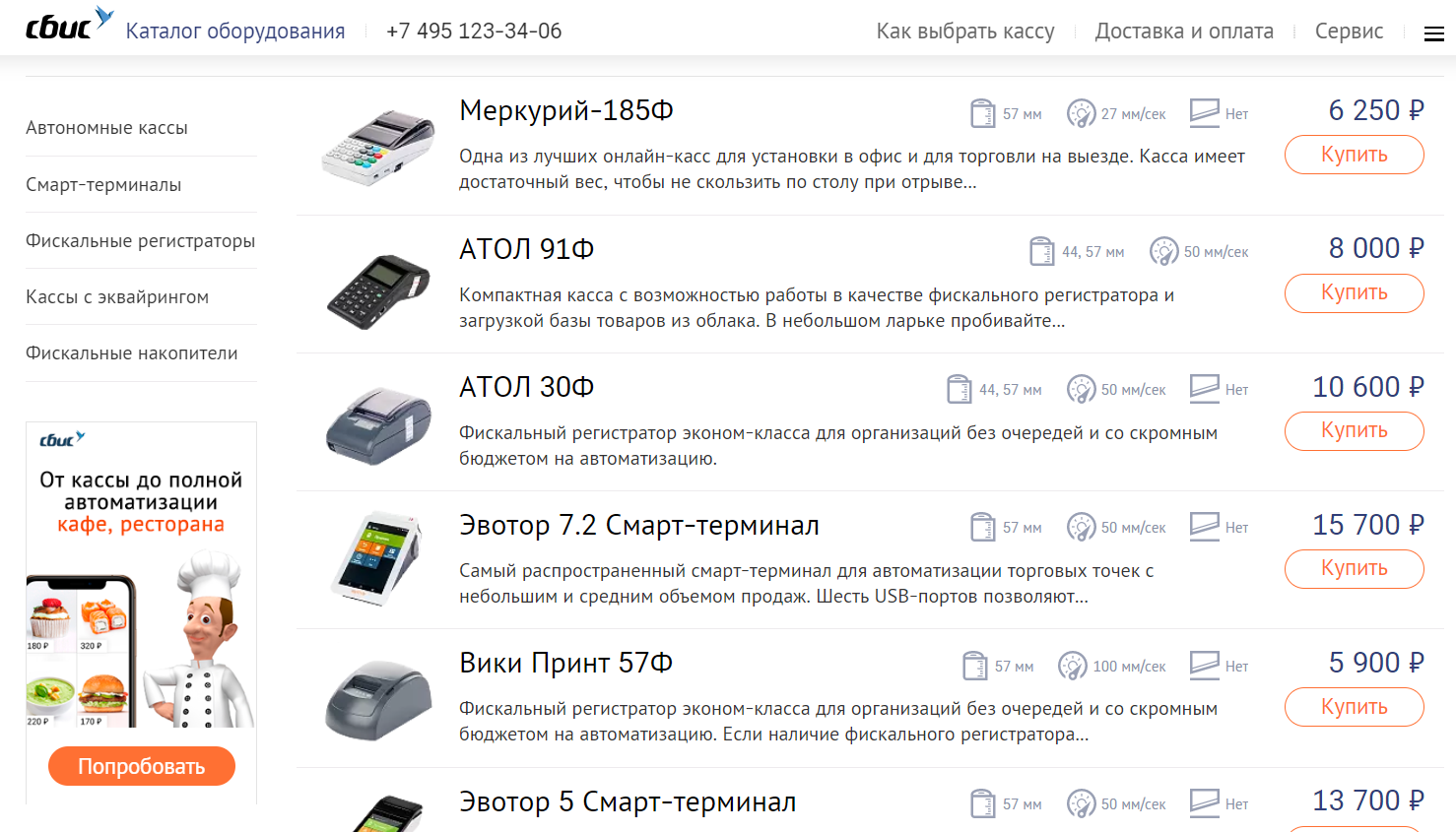

Последнюю строчку в нашем рейтинге занимают решения от известного разработчика сервисов автоматизации торговли. Здесь есть кассы для онлайн-продаж, курьерской доставки, пунктов выдачи заказов и различных сочетаний этих вариантов. Можно заказать настройки под ключ, просто купить кассу и провести настройки с подключениями самостоятельно. Плюс сотрудничества со “Сбис” — десятки готовых интеграций с вспомогательными сервисами. Это бухгалтерия и товароучет, контроль персонала, программы лояльности и многое другое.

Как это выглядит:

Оплата на сайте электронными деньгами – нужна ли касса для интернет-магазина с июля 2017 или спокойно «живем» до середины 2018?

– применение онлайн-кассы обязательно с 01.07.2018, но возможна иная трактовка закона: с 01.07.2017

Отсрочка в применении касс содержится в п. 9 статьи 7 закона 290-ФЗ:

Разночтения возникли в понимании, кто же ранее был «в соответствии с законом 54-ФЗ вправе не применять ККТ».

Вариант 1. В соответствии с законом N 54-ФЗ «вправе не применять ККТ» все, кто не был обязан это делать по закону.

Так как в «старом» 54-ФЗ не было обязанности применять кассу при расчете электронными деньгами, то ИМ был «вправе не применять ККТ», а значит – получает отсрочку до 01.07.2018.

Вариант 2. В соответствии с законом N 54-ФЗ «вправе не применять ККТ» – это те, кто был наделен 54-ФЗ правом не применять кассу, то есть это организации и ИП при продаже газет, лотерейных билетов и т.д. и т.п.

В пользу первой трактовки, выгодной онлайн-торговле, есть разъяснения Минфина (от 12 января 2017 г. N 03-01-15/694) и ФНС (от 21 марта 2017 г. N ЕД-3-20/1911). Единственная загвоздка – оба письма не являются нормативными актами, это ответы на запросы. А официального письма, доведенного до налоговых органов и обязательного для их исполнения, ведомства почему-то не выпустили.

Что делать? С практической точки зрения «идеально» решить все до 01.07.2017.

Магазину в любом случае до начала июля 2017 г. надо решить вопрос с оплатой картами: либо поставить онлайн-кассу, либо отключить такие расчеты, если их доля незначительна. Целесообразно аналогичным образом поступить и с оплатой электронными деньгами. Если планируется установка кассы – решать вопрос интеграции комплексно, если не планируется – отключить и варианты расчетов через электронные кошельки.

Откладывать решение вопроса с «электронной» оплатой позже середины 2017 для магазина с «белыми» продажами, по нашему мнению – рискованно.

Налоговому органу ничего не помешает, например, в 2019 сформулировать свою позицию не в пользу ИМ и начислить штрафы. При этом у ФНС будет информация обо всех (!) продажах, по которым зачислены поступления, например, от Я.Кассы на расчетный счет предпринимателя, но не пробиты чеки. Конечно, можно будет судиться.

Шансы выиграть спор большие. Но надо ли? – это зависит от конкретной ситуации. Соизмерьте выгоду приема электронных денег без кассы еще 12 месяцев (с июля 2017 по июнь 2018) и потенциально возможные проблемы с разбирательством с ФНС – и примите свое решение.

Регистрация онлайн-кассы для интернет-магазина в налоговой

Заключение договора с оператором фискальных данных

Как говорилось выше, сам кассовый аппарат надо регистрировать в налоговой. Есть несколько способов сделать это. Самый удобный из них — доверить работу специалистам. Операция занимает пару часов, если нет форс-мажоров в виде упавшего сайта налоговой, медленного интернета и так далее.

На выходе вы получите готовую к работе ККТ и можете сразу приступать к продажам. Специалист проведет обучение персонала, расскажет об особенностях работы конкретной модели онлайн-кассы для интернет-сервиса. Если вы приобрели пакет техподдержки, то скорее всего, этот же человек будет приезжать в случае возникновения вопросов.

Плюсы способа: не обязательно быть продвинутым пользователем ПК и разбираться в тонкостях регистрации. Не нужна электронная подпись.

Минусы: долго, придется ехать к налоговикам и толкаться в очереди. Если регистрацию проводите не вы лично, а законный представитель, нужна еще и доверенность.

Есть и другой путь — самостоятельная регистрация через интернет. Для этого нужно:

- зарегистрироваться на сайте налоговой и получить доступ к личному кабинету;

- получить электронную подпись — лично или онлайн на сайте “Госуслуги”;

- войти в личный кабинет и зарегистрировать аппарат. Для этого понадобится его номер и номер фискального накопителя;

- подписать документы электронной подписью;

- получить подтверждение регистрации.

Недостаток способа — обязательно нужно сделать электронную подпись. Услуга стоит около 1500 рублей. Но если разобраться — электронная подпись очень полезная штука. В дальнейшем она не раз пригодится и избавит от визитов во многие инстанции.

Не успел или не захотел перейти на новые ККТ?

Всем предпринимателям, уличенным в использовании старых ККТ после 15.06.2017, грозят серьезные санкции со стороны налоговых органов, поскольку такое предпринимательство с этого времени будет считаться незаконным:

- штрафы, если ККТ вообще не применяется – ИП внесут в бюджет не менее 10 тыс. руб. или 25-50% от суммы, на которую совершены продажи помимо кассы, а юрлица заплатят 75-100% этой суммы, что должно составить не меньше 30 тыс. руб.; повторные нарушения чреваты приостановкой деятельности до 3 месяцев (если бизнесмены успели провести мимо кассы больше миллиона руб.), либо дисквалификацией от 1 до 2 лет (для должностных лиц):

- за применение устаревших кассовых аппаратов после установленного срока юридические лица получат предупреждение или предписание оплатить штраф от 5 до 10 тыс. руб., ИП оштрафуют на 1,5-3 тыс.руб. (после февраля 2017 г.);

- покупатель не получил в электронном виде положенного ему чека по вине отправителя – возможен штраф от 2 до 10 тыс. руб., но иногда можно отделаться и предупреждением.

ОБРАТИТЕ ВНИМАНИЕ! Для плательщиков ЕНВД и находящихся на патентной системе данные санкции будут столь же актуальны с 1 июля 2018 года

Когда переходить на онлайн-кассы для интернет-торговли?

При оплате наличными и банковской картой новую ККТ применяют с 1 июля 2017 года. Этот пункт общий для классической и интернет-торговли. Если платежи идут через посредника — например, курьерскую службу, то кассовый чек выдает уже курьерская служба, выступающая платежным агентом.

Во втором случае покупатель делает перевод на счет платежного агента — допустим, курьерской службы, а она, в свою очередь, расплачивается с продавцом. То есть прямого финансового контакта между продавцом и покупателем нет. В этом случае магазин не обязан пользоваться кассой, а чек клиенту выдает платежный агент.

Товар доставляется курьером – нужен ли чек

Должен ли курьер выпустить при доставке товара чек зависит от самой ситуации доставки.

Если товар был заказан покупателем через интернет, и в этот же момент оплачен, то курьер при его доставке печатать чеки не должен. Более того, он не обязан иметь с собой кассовый аппарат. Для соблюдения требований закона чек должен был быть выслан клиенту при выполнении им оплаты.

Если же курьер доставляет товар, и в этот момент получает от покупателя оплату, как наличными, так и банковскими картами, то кассу с собой он иметь обязан. Это позиции придерживается ФНС. Представители органов советуют курьерам в момент доставки иметь при себе кассовый аппарат с автономным питанием из числа, включенных в реестр кассовой техники.

Последняя должна будет самостоятельно сформировать документ и передать его по каналам связи в ФНС. При этом в нем обязательно должен стоять признак лица – «Платежный агент», «По договору комиссии» и т.д.

Нужна ли онлайн касса для интернет магазина

Одной из причин появления в настоящее время онлайн касс была попытка упорядочить работу интернет магазинов, в том числе возможность получать данные о размере получаемой ими выручки.

Ведь многие подобные магазины расчеты вели с использованием электронных денег, а их движение очень трудно отследить и проверить, а тем более заставить с них платить налоги. Примерами таких систем являются Яндекс деньги, Вебмани, Киви, Пэйпал и т.д.

Теперь касса для интернет магазина применяется обязательно, и чек должен быть составлен в момент поступления денег. Кроме этого, продавец, осуществляющий подобную торговлю, обязан на электронную почту покупателя отправить в электронном виде чек, который подтверждает факт поступления оплаты.

Разрешается не использовать онлайн кассы для интернет магазинов только, если оплата за товар поступает по оформленную счету безналично напрямую на расчетный счет продавца.

То есть фактическая оплата за товары ведется не через сайт самого магазина, так как клиенту придется обратится в свой банк для его оплаты.

Внимание! Налоговые органы также распространили на продавцов интернет магазинов льготу, согласно которой, если субъект применяет единый налог на вмененный доход или работает по патенту, то обязанность по использованию им кассовых аппаратов нового типа возникнет только с 01 июля 2018 года.

Товар может быть оплачен и при вручении его покупателю. В этом случае курьеры обязан при себе иметь переносной аппарат. И пробивать на нем чек необходимо в момент получения от покупателя денег.

Это может быть обычная онлайн касса с возможностью автономной работы, которую используют большинство торговых предприятий. В этой ситуации магазину выгодно приобрести аппарат, который может работать и с бумажными чеками, и при необходимости обрабатывать платежи через интернет. Если же курьер просто доставляет товар без получения оплаты, то иметь кассу и пробивать чек он не должен.

Если оплата за товар производится при получении посылки на почте — система наложенного платежа, то использовать онлайн-кассу в этой ситуации магазину также не нужно. Почта, осуществляя перевод средств, будет выступать в роли платежного агента.

См. статью : онлайн-касса с 2017 года кто должен перейти на новую ККТ.