Варианты предоставления документов

Как и в других случаях взаимодействия с налоговыми органами, налоговую декларацию можно представить следующим образом:

- Лично заявителем передается сотруднику налоговой службы по месту проживания. Составляется в одном экземпляре, при проставлении личной подписи непосредственно в присутствии сотрудника.

- Через службу почтовой связи. Предоставляется оригинал и две копии с четкой описью предоставляемых документов. Печать о приеме, в данном случае, ставится сотрудников почтовой службы.

При необходимости, не личном предоставлении, на уполномоченное лицо составляется доверенность, оформленная у нотариуса.

Сам бланк налоговой декларации можно распечатать с сайтов инспекции или государственных услуг.

- Через портал Госуслуги, налоговой инспекции или любые другие официальные телекоммуникационные каналы связи (ТКС). Подать в электронном виде документы, позволяет сократить время на процесс предоставления документов, а так же при нем происходит автоматическая проверка правильности заполнения.

Возможность предоставления документов в бумажном или электронном виде является равнозначной.

Срок подачи налоговой декларации 3-НДФЛ за 2018 год

Статьей 229 НК РФ установлено в отношении 3-НДФЛ до какого числа сдавать данную декларацию. Срок сдачи ограничен, он одинаков для всех групп плательщиков, обязанных оформить декларацию – предпринимателей и частных лиц.

Сроком сдачи 3-НДФЛ за 2018 год является 30 апреля 2019 года. Впрочем, не стоит ждать последнего дня, безопаснее представить форму 3-НДФЛ несколько раньше, избежав рисков опоздания из-за досадных неточностей в документе и, как следствие, непринятием его в связи с этим, налоговым инспектором.

Иные сроки подачи 3-НДФЛ предусмотрены для лиц, прекративших свою деятельность, от которой они получали доход, не дожидаясь окончания года.

Законодатель рассматривает два варианта сроков:

-

для ИП и частнопрактикующего населения – 5-тидневный срок после завершения деятельности;

-

для иностранцев – за 1 месяц до момента выезда из РФ.

Сдача 3-НДФЛ в 2019 году осуществляется:

-

для зарегистрированных на территории РФ граждан — в ИФНС по месту постоянной регистрации;

-

для лиц, не являющихся гражданами РФ – в ИФНС по месту временной регистрации (месту пребывания).

Сроки сдачи 3 НДФЛ в 2019 году

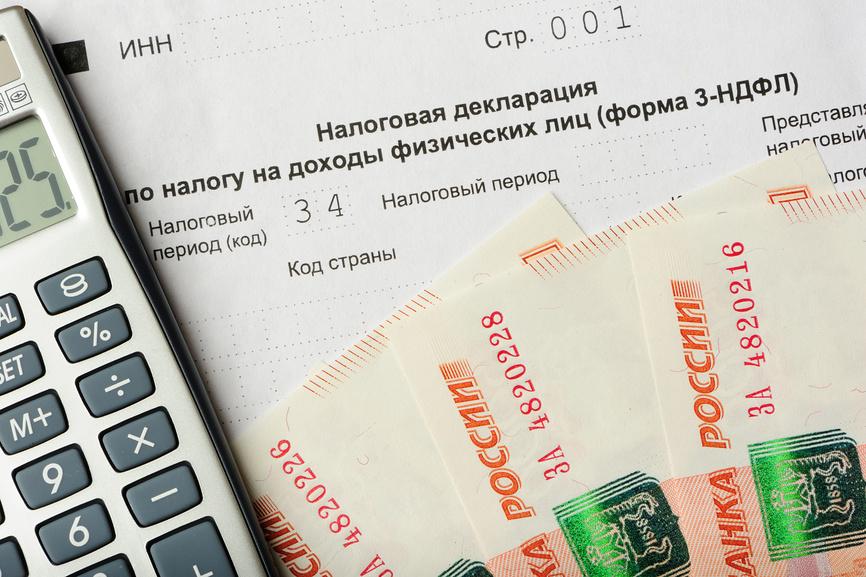

Каждый трудоспособный гражданин должен платить налог со своего дохода в бюджет государства. При этом уплата должна проходить в определенный срок.

Подачи декларации 3 НДФЛ в 2019 году для физических лиц за прошедший 2018 год должна подаваться в налоговую инспекцию в разное время, которое определяется статусом налогоплательщика. Сдача такого документа может быть добровольным или обязательным.

Сдавать отчетность о налогах в обязательном порядке должны физические лица, занимающиеся:

- самостоятельной трудовой деятельностью;

- индивидуальным предпринимательством;

- получающие неофициальный доход.

Добровольное заполнение налоговой отчетности за полученный в течение года доход позволяет вернуть часть высчитанного с заработной платы, получаемой на официальном месте работы, налога с дохода работников. Процент налога на сегодня составляет 13%. Налоговый вычет можно получить при:

- приобретении квартиры;

- доли собственности;

- автомобиля;

- затраты на дорогостоящее лечение;

- оплату обучения;

- благотворительность.

Также читайте: Алименты на троих детей в 2019 году: сколько процентов

Информация!

Срок подачи декларации 3 НДФЛ на получение вычета за продажу имущества для физических лиц не определяется строгими рамками. Так было и раньше, и в 2019 году в этом плане ничего не изменилось. Заявка на получение социальных вычетов рассматривается в год ее оформления.

Обычно, налогоплательщики возвращают вычеты на следующий год после совершения затрат, позволяющих вернуть часть налога на доход.

Важно!

Размер вычета не должен превышать 13%, а сумма, с которой производится вычет, не должна быть более 260 тыс. руб.

Все налоги на доходы в 2018 году должны быть оплачены до 1 января 2019 года. Только в этом случае можно рассчитывать на получение налогового вычета.

Сроки подачи налоговой декларации напрямую зависят от цели ее заполнения и строго определяются действующим Налоговым кодексом.

Информация!

Для получения налогового вычета из уже уплаченных в срок налогов за 2018 год подать декларацию можно в течение всего текущего года. Налоговая отчетность за последние 12 месяцев должна подаваться до 30 апреля 2019 года.

Если последний день выпадает на выходной, то срок подачи декларации 3 НДФЛ для физических лиц на налоговую отчетность может быть продлен. В 2019 году 30 апреля выпадает на вторник, значит никакого продления ожидать не следует.

Также читайте: Фиксированные платежи ИП в 2019 году за себя

На вычет сроки не имеют ограничений. Чем быстрее налогоплательщик подаст налоговую декларацию для возвращения налога на доход, тем быстрее он получит свои деньги назад.

Важно!

Следует помнить, что вернуть налоговые вычеты можно только за последние три года. В текущем году можно получить вычеты за период с 2016 по 2018 годы.

Документы для уменьшения налога с продажи автомобиля

К 3-НДФЛ нужно приложить документы, подтверждающие суммы доходов и вычетов, которые вы туда впишете. Кроме того, надо еще подтвердить срок владения автомобилем.

Состав пакета документов к 3-НДФЛ при продаже автомобиля такой:

- копия ПТС (при продаже вы отдадите ПТС вместе с авто, поэтому сделать копии для себя нужно заранее);

- договоры купли-продажи – по которому купили сами и по которому продаете. Очень желательно иметь собственные оригинальные экземпляры и делать копии (или сканы) с них. Не заверенные копии могут усложнить процесс проверки вашей 3-НДФЛ (налоговики будут запрашивать данные из ГИБДД);

- заявление на предоставление налогового вычета. Это такой документ, которого в нормативных актах нет, но на практике в местной ИФНС могут попросить. Как правило, скажут и в какой форме хотят его видеть. Назначение заявления – не только отразить налоговый вычет в декларации, но и дополнительно попросить налоговиков его предоставить;

- документы об оплате – и на покупку, и на продажу;

- справка о доходах и НДФЛ (бывшая 2-НДФЛ). В случае декларирования только дохода от продажи авто – документ не обязательный. Бывает нужна, если заявляете в 3-НДФЛ что-то еще, кроме расчета налога за проданную машину.

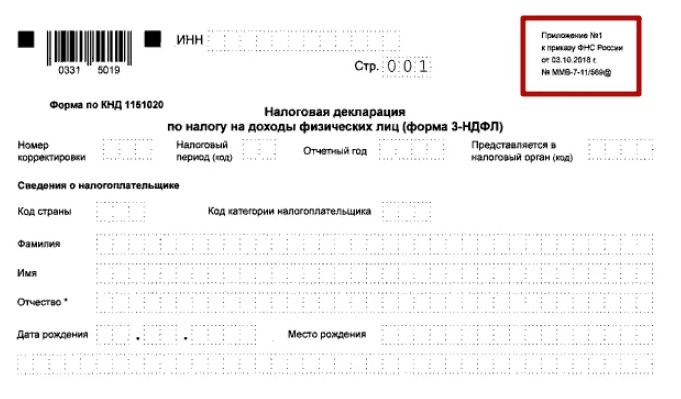

Декларация 3 НДФЛ за 2019 год

При заполнении такого документа следует учитывать те изменения, которые произошли в 2018 году в отношении налоговой отчетности физических лиц. Найти и распечатать бланк можно на официальном сайте ИФНС. Там же можно узнать подробнее о сроках сдачи декларации 3 НДФЛ в 2019 году для физических лиц.

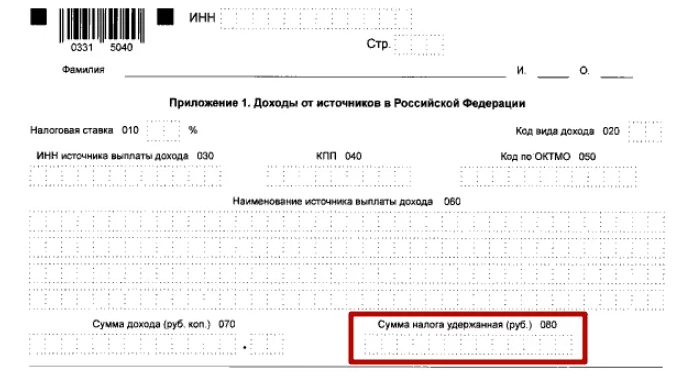

Новый бланк стал меньшим по объему. Его переработали, и теперь нужно заполнять меньшее количество страниц. В новой декларации всего 13 листов:

- титульный;

- 1 раздел;

- 2 раздел;

- приложения, занимающие 8 страниц;

- расчет к Приложению 1;

- расчет к Приложению 5.

Заполнять нужно для налоговой отчетности только те бланки, которые соответствуют текущему налоговому году. В этом случае не будет возвратов декларации из налоговой по причине невозможности принятия из-за использования старого бланка.

Уточнить действие используемой формы можно по цифровой кодировке, расположенной в левом верхнем углу. На каждой из 13 страниц ставится свой индекс. Для упрощения проверки бланка налоговой декларации для физических лиц достаточно сверить индекс Титульной страницы.

Для бланка декларации 3 НДФЛ, который заполняется в 2019 году, индекс первой страницы следующий: 0331 5019.

vote

Article Rating

Нужно ли сдавать 3-НДФЛ при продаже авто

Чтобы понять, надо ли вам сдавать декларацию, если продали машину в 2019 году, вернемся к вашей ситуации по первой схеме.

Ничего сдавать не нужно, только если вы владели проданным авто больше 3-х лет. В этом случае нет обязанности сдавать отчетность по законодательству.

Во всех прочих ситуациях – даже если налога к уплате в бюджет по вашим подсчетам нет – надо сообщить об этом налоговикам. Дело в том, что во всех остальных случаях в расчетах учтены налоговые вычеты при продаже автомобиля.

Порядок применения вычетов заявительный. Налоговики получат информацию о том, что машина была продана, из своих источников (из базы ГИБДД, например). Если вы не сообщите в ИФНС, что желаете применить налоговый вычет, то инспекторы могут сами посчитать вам налог со всей суммы продажи авто и предъявить его к уплате.

Проинформировать налоговиков о том, что вы применили вычет при расчете НДФЛ с продажи автомобиля, надо с помощью декларации 3-НДФЛ.

Добровольная подача или обязательная

Обязанность сдачи налоговой декларации 3 НДФЛ и кто ее сдает в 2019 году за предыдущий год:

- Физические лица, при:

- — декларировании неофициального дохода, то есть за который не было уплачено налога (13%). Самозанятое население обязано отчитаться по стандартной форме декларации.

- — приобретении недвижимости, оплате медикаментов, обучения или осуществления благотворительных платежей. В данном случае, целью является возврат уплаченного с официальной заработной платы налогового вычета (НДФЛ). Такой способ закреплен в Налоговом кодексе РФ.

- Индивидуальные предприниматели, как физические лица, ведущие официальную бизнес-деятельность. В последнее время ИП используют системы налогообложения равноценно организациям, что не обязывает сдавать 3 НДФЛ.

На этом основании, налоговая декларация может сдаваться добровольно физлицами (с целью возврата суммы уплаченных налогов), либо в обязательном порядке, если необходимо отчитаться за полученные доходы.

Доходом, за получение которого необходимо отчитаться, в форме подачи декларации 3 НДФЛ, является:

- продажа недвижимости, переуступка (долевая) прав собственности. Срок подачи 3 НДФЛ на имущественный вычет не нормируется;

- при получении, на основе дарственной, имущества (недвижимость, транспорт, паевые права) не близкими родственниками;

- сдача в аренду имущества;

- получение выигрыша в лотерею;

- получение дохода из-за рубежа.

Декларация об уплаченных налоговых взносах подается:

- при осуществлении затрат на обучение (собственное и детей);

- при приобретении медикаментов и осуществлении лечения;

- при покупке недвижимого имущества;

- при осуществлении благотворительных взносов.

Требования к четкому соответствию затрат законодательству по возврату подоходного налога прописаны в особых постановлениях по каждому поводу отдельно. Это:

- — Налоговый кодекс РФ (ст. 218 – 220)

- — Постановления о списке медикаментов (Постановление №201) и т.д.

При возврате социальных вычетов, связанных с оплатой обучения и лечения, полная сумма налогов подлежит возвращению к заявителю в течение года, в котором была сдана заявка.

Учитывается сумма не превышающая 120 тысяч рублей за весь период (год). К возвращению положено не более 13% (120000 * 13% = 15600 рублей).

Такая же максимальная сумма положена при оплате обучения (как собственного, так и родственников).

Стоит учесть, что при осуществлении благотворительных взносов, сумма может быть увеличена до 25% от оплаченной суммы.

Способы подачи декларации 3 НДФЛ

Налогоплательщику нужно знать не только срок подачи декларации 3 НДФЛ в 2019 году для физических лиц для возмещения совершенных затрат, позволяющих получить социальный вычет. Также следует знать способы подачи всех необходимых документов.

Налоговое законодательство позволяет подавать декларацию и все необходимые для социальных вычетов или налоговой отчетности бумаги разными способами:

- лично в территориальной налоговой инспекции по месту регистрации;

- по почте;

- через доверенное лицо;

- в электронном виде.

Налогоплательщик должен предоставить на все свои доходы и расходы следующие финансовые документы:

- справку о зарплате, выданную работодателем по форме 2НДФЛ;

- паспорт РФ;

- заполненную декларацию по форме НДФЛ 3;

- квитанции об оплате расходов;

- договоры на оказание тех или иных социальных услуг.

Кроме этого в каждом конкретном случае могут потребоваться еще дополнительные финансовые документы, которые попросят предоставить налоговики.

Если декларация подается в территориальной налоговой инспекции, то подписывать ее придется в присутствии инспектора налоговой службы. В этом случае декларация подается в единственном экземпляре.

Когда такой документ отправляется по почте, то нужно предоставить один оригинал декларации и две копии описи документов, заверенные печатью Почты России.

Важно!

Срок подачи декларации 3 НДФЛ в этом случае в 2019 году для физических лиц для возмещения социальных затрат может быть любым, если декларация отправляется по почте.

При отправке обязательной налоговой отчетности следует учесть время, необходимое на доставку письма. Оно должно прийти при отправке обязательной налоговой отчетности в территориальную инспекцию не позднее 30 апреля. Иначе за просрочку подачи декларации будут наложены штрафные санкции.

Если такой документ передает третье лицо, то нужно, чтобы у него была доверенность, заверенная нотариусом.

Также можно подать декларацию через портал Госуслуг в электронном виде. Это позволит существенно сэкономить время, которое ушло бы на посещение налоговой и почты. Электронную декларацию требуется заверять электронной подписью.

Во время заполнения электронного документа невозможно совершить ошибку, так как программа тщательно проверяет каждое поле. Отравляя налоговую декларацию в электронном виде налогоплательщики никогда не сталкиваются с ее возвратом из-за неправильного оформления.

Также читайте: Детское пособие до 18 лет в 2019 году: размер выплат

При подаче бумажных документов часто совершаются ошибки при заполнении, из-за чего налоговые органы возвращают такой документ, а сроки подачи налоговой отчетности нарушаются. Налоговые инспекторы могут вернуть декларацию обратно, если:

- не указаны паспортные данные налогоплательщика;

- документы поданы не по месту официальной регистрации налогоплательщика;

- есть ошибки в заполнении декларации;

- нет подписи под документом.

При возвращении декларации ее нужно снова внимательно заполнить и обязательно сдать в свою территориальную налоговую службу снова.

Совет!

Использование электронного формата позволяет полностью избежать ошибок в заполнении декларации 3 НДФЛ, так как программа не дает совершать ошибки и отправляет только правильно заполненный документ.

Кто еще обязан сдавать 3-НДФЛ

Кроме перечисленных категорий законодатель требует представления 3-НДФЛ физическими лицами, совершившими за отчетный год сделки определенного рода, т.е. те, доход от которых должен быть задекларирован и обложен налогом. Так, подачей 3-НДФЛ за 2018 г. сопровождаются доходы граждан:

-

от сдачи жилья по договору аренды;

-

получивших выигрыши;

-

от сделок купли-продажи транспортных средств или недвижимости;

-

оказавшихся правопреемниками авторских прав на объекты интеллектуальной собственности;

-

из зарубежных источников;

-

полученные от лиц, не исполнивших обязанности налогового агента, к примеру, если произведена оплата работ по договору ГПХ, но с этого дохода в силу разных причин не удержан налог.

Декларирование своих доходов актуально и для иностранцев в ситуациях, когда общий размер налога с дохода оказался больше, чем было уплачено за приобретение патента, либо патент был аннулирован (п. 8 ст. 227.1 НКРФ).