Ставка НДС 10 процентов с 2019 года – последние новости

Нововведения 2019 года проявились в изменении ставок налогообложения по НДС и сфере применения этого вида налога. В частности, увеличен размер основного налогового тарифа с 18% до 20%. Корректировки фискального законодательства привели к расширению круга плательщиков НДС за счет включения в их список субъектов хозяйствования, работающих на ЕСХН. Когда применяется ставка НДС 10% в 2019 –изменения в этом вопросе НК РФ не предусмотрены. Остался прежним и перечень товаров, в отношении которых может использоваться пониженный тариф налогообложения, он охватывает следующие категории товарной продукции и услуг:

-

некоторые группы продовольственных товаров;

-

периодические издания;

-

медпродукция;

-

товары, предназначенные для детей;

-

внутренние авиаперевозки.

Перечень товаров, попадающих под ставку НДС 10%

Государство постоянно заботится о развитии молодого бизнеса. Поэтому и была создана ставка налога в 10%. Под нее попадает ряд жизненно важных товаров.

- Продовольственные товары. Это животные, птицы, мясные продукты кроме деликатесов (язык, телятина и т.д.) Также в перечень входят яйца и растительные масла, сахар, молоко и все молочные продукты без добавок в виде фруктового или ягодного льда. Мука, хлебобулочные и макаронные изделия, овощи, продукты детского и диетического питания, рыбопродукты, морепродукты, исключением являются деликатесы. Это относится и к ценным породам рыб, остальные рыбы также подходят для ставки в 10%.

- Товары для детей. В эту категорию входят все изготавливаемые для детей из трикотажа, натуральной овчины, кролика изделия, а также нижнее белье, обувь кроме спортивной. Кровати, матрасы, подгузники, школьные принадлежности: тетради, пластилин и т.д. Входят в эту категорию и швейные изделия.

- Медицинские товары. Независимо от производителя, в категорию входят все лекарственные средства, препараты, в также фармацевтические субстанции, используемые в клинических исследованиях.

- Печатные издания. Вся продукция, имеющая отношение к книгам, образованию, науке и культуре.

- Племенной скот. Весь рогатый скот и другие виды племенных животных, в число которых входят лошади и свиньи. Также в эту категорию занесены племенные яйца, эмбрионы и сперма, полученные от племенного скота.

Документы для получения сниженной ставки

Во время процедуры исчисления НДС ИП или любая организация на ОСН должна подтвердить, что проведенная реализация продукции в действительности полностью соответствует требованиям, предъявляемым налоговым законодательством. То есть налогоплательщик должен доказать, что проданный им товар подходит под НДС 10%, в каких случаях и как это правильно сделать, точного указания нет. Отсутствует в 164 статье НК и конкретика по поводу предоставления документации, с применением которой можно доказать права на получение пониженной ставки.

На данный момент подтверждение, что продукция действительно соответствует требованиям и должна проходить по НДС в 10%, проводится с применением сертификации и декларирования. А это означает, что, как и ранее, доказать правомерность применяемой для определенной продукции 10% налоговой ставки возможно лишь с помощью декларации, которая обязана быть предоставлена в налоговые органы в выделенный для этого срок.

В декларации присутствует вся информация, в которую входит и код ОКП, он является одним из главных доказательств, позволяющих пользоваться правом снижения НДС.

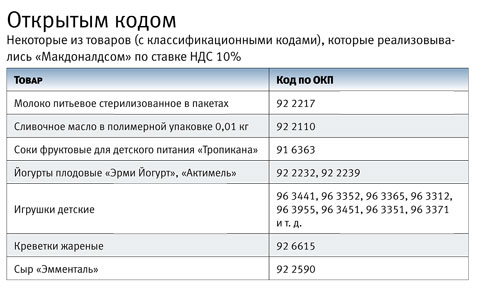

Ставка 10% может использоваться и для оптимизации налогов. Для примера, как это делает сеть «Макдональдс»:

Освобождение от уплаты НДС: когда возможно

В вопросах освобождения товаров и услуг медицинского профиля от уплаты НДС, Статья 149 Налогового кодекса РФ (пп.1 п. 2) дает четкие предписания: нулевая ставка налогообложения применяется к российской и зарубежной медицинской продукцией, которая входит в Перечень, утвержденный Правительством РФ.

Последняя и актуальная редакция Перечня услуг и продукции, импорт и продажа которых не облагается налогом, изложена в Постановлении Правительства РФ от 30.09.2015 № 1042.

Согласно документу, компаниям продавцам и распространителям платить налоги не придется за следующие категории товаров:

- медицинские инструменты и изделия стратегического профиля (хирургические инструменты, радиационные установки, оборудование для обследования, лабораторные наборы и пр.);

- линзы офтальмологического назначения и оправы очков;

- устройства для реабилитации инвалидов (мотоколяски, автотранспорт с ручным управлением, оборудование для санузлов, книги со специальным шрифтом и т. д.);

- товары протезно-ортопедического назначения, а также материалы для их производства.

Что касается медицинского сервиса, реализация которого, согласно законодательству, не облагается НДС, в его льготный перечень входит:

- сервис, представленный по медстраховке;

- работа скорой медицинской помощи;

- медицинское обслуживание беременных женщин и новорожденных, инвалидов и тяжелобольных людей;

- услуги патологоанатомического профиля.

Отсутствие необходимости платить налоги за медицинские товары и услуги подразумевает, при этом, предоставление компанией-реализатором в налоговые органы специальной документации.

Речь идет о подаче регистрационных свидетельств, лицензий, контрактов с поставщиками продукции льготной категории, выписок из банков о финансовых транзакциях за поставки товаров, а также всей технической документации на товары: сертификатов производителя, национальных и отраслевых стандартов.

Какие товары облагаются базовой ставкой НДС в 18%

Согласно п. 3 Статьи 164 Налогового кодекса РФ, процентная ставка НДС в 18% будет действовать при реализации товаров во всех случаях, которые не содержат льготных условий налогообложения (при НДС 0% и 10%).

По сути, пониженные льготные ставки НДС – нулевая и 10%, являются исключением из налоговых правил, во всех остальных случаях (и это – большинство), при реализации товаров должна применяться основная ставка НДС – 18%.

То есть, если организация не находит свой товар в перечне налоговых исключений, где действуют ставки 0% и 10%, налогообложение ее продукции будет исчисляться по базовой ставке 18%.

Данная процентная ставка действует для широкого спектра товаров бытового и промышленного обихода: одежды и обуви взрослых, мебели, бытовой и электронной техники, промышленного оборудования, текстильных изделий, керамики, бытовой химии, флористики и прочих категорий продукции, не упоминающейся в перечне товаров со сниженным НДС, или же в списках товаров, освобождающихся от уплаты налогов.

Таким образом, налогообложение товаров российского и иностранного происхождения по сниженной ставке 10% или же освобождение от уплаты НДС реализуется по законодательно регламентированным ограниченным перечням продукции «льготных» категорий. Являясь базовой, ставка НДС в 18% распространяет свое действие на большинство товаров бытового и промышленного назначения, которые не входят в категорию налоговых исключений.

Как избежать подвохов

Бывают случаи, когда работающие по 10% ставке НДС компании подвергаются доначислению налога после проведенного ряда проверок. Основанием доначисления в этом случае может являться отсутствие доказательства правомерности использования 10% ставки. В такой ситуации выиграть дело в суде практически на грани фантастики. Причиной тому является невнимательное отношение к выбору организации, у которой приобретается продукция.

Многие недобросовестные фирмы подделывают сертификаты, предоставляя товар компаниям-закупщикам. И казалось бы, импортеры ничего не нарушают, продукция имеет сертификат и соответствует коду, позволяющему снизить процент налога, но если во время проверки налоговой будет выявлено, что данный сертификат не является действительным, а выдавшая его фирма фиктивная, то избежать отказа в применении пониженной ставки НДС вряд ли удастся.

Ставка НДС в 2018 году: таблица

НДС – один из тех видов налогов в Российской Федерации, для которого не существует какой-то единой ставки. А потому он может вызывать наибольшее количество затруднений у предпринимателей и бухгалтеров. В этой статье мы подробно расскажем о каждом значении налога и, тем самым, объясним, как правильно выбрать ставку НДС в 2018 году в России (таблица).

Есть выбор, но не свободный

На самом деле, налоговые ставки НДС могут принимать три, если не пять разных значений. На практике этот налог рассчитывают по пяти различным ставкам:

- 0%;

- 10%;

- 18%;

- 10/110;

- 18/118.

Нулевой налог

В первом пункте статьи 164 Налогового кодекса указаны категории операций, которые освобождены от уплаты рассматриваемого налога. Но так как по закону совсем не отчислять деньги в бюджет они не могут, есть такая ставка НДС 0 процентов.

В первую очередь, под эту величину попадают компании, которые будут продавать товары за границей. Подробно в этой части нулевая ставка НДС при экспорте расписана в статье 165 Налогового кодекса

Правда, есть немаловажное условие

Так, ставка НДС – 0 – при экспорте положена только в том случае, если компания докажет, что ее товары ушли за границу. Для этого надо подать в налоговую инспекцию соответствующий набор документов. Однако в части экспорта с 2018 года можно отказаться от нулевой ставки.

Также не попадают под налог те компании, которые предоставляют услуги международных перевозок. Причем, речь идет и о перевозках грузов, и о транспортировке пассажиров. Таким образом, под этот критерий попадают многочисленные транспортные компании.

Еще не облагаются налогом на добавленную стоимость некоторые специфические виды производств. Например, к таковым отнесены космическая отрасль, а также компании, занятые в нефтяной сфере.

Пониженный налог

Для расчета НДС в России используют и сниженную ставку НДС. Она равна 10 процентам. Группы товаров, которые попадают под эту категорию, подробно расписаны во втором пункте статьи 164 НК РФ.

К товарам, для которых действует льготная ставка НДС в России, относят следующие категории (см. таблицу ставки НДС).

| Что фирма продает | Пояснение |

| Некоторые виды продуктов | В общем, речь идет о тех, что входят в основную продовольственную корзину. Это, например, хлеб, молоко, сахар и т. д. А вот более деликатесные продукты к этой группе товаров не относят, а потому для их продавцов действуют стандартная (общая) ставка для расчета НДС. |

| Детские товары | Например, подгузники, школьные принадлежности, обувь и одежда. Но, вот, игрушки под эту категорию не попадают, а потому их продавцы платят НДС в полном объеме. |

| Печатная продукция | Книги, газеты, журналы. Исключение составляют только издания, которые выпускают в рекламных целях или имеют эротический подтекст |

| Лекарства и медицинские препараты | В этой категории есть некоторые группы товаров, которые вообще освобождены от уплаты налога |

| Компании, занимающиеся внутренними перевозками багажа или пассажиров | Некоторые облагают по ставке НДС 0% |

Кроме того, пониженная ставка НДС 2018 года действует для тех, кто разводит племенной скот. Это одна из форм поддержки сельского хозяйства, которое реализует Правительство РФ в условиях импортозамещения.

Заметим, что с полными перечнями товаров, на которые распространяет действие пониженная ставка НДС в размере 10 процентов, приведены в следующих постановления Правительства РФ:

| Реквизиты документа | О чем |

| № 688 от 15.09.2008 | Медикаменты и аптечные товары |

Ставка НДС 10 процентов – перечень товаров 2019

Чтобы применять пониженный тариф налогообложения по НДС, необходимо наличие реализуемой продукции или оказываемой услуги в одном из пунктов списка в п. 2 ст. 164 НК РФ. По каждому виду товаров приводится детальная расшифровка, а в Постановлении Правительства № 908 от 31.12.2004 (ред. от 5.05.2018) приведены перечни товаров в соответствии с кодами ОКПД.

Как применяется ставка НДС 10 процентов – перечень товаров представлен в таблице:

|

Наименование категории товара |

Расшифровка (список товаров) |

|

Продовольствие |

Скот и птица, выставленные на продажу в живом весе |

|

Мясо, мясные изделия, но при условии, что такие продукты не являются деликатесами (в группу исключений попала вырезка, телятина, мясные копчености, колбасы сырокопченые и сыровяленые, фаршированные в/с) |

|

|

Молоко и прочая молочная продукция (сюда относится и мороженое, в том числе фруктовое и с основой изо льда) |

|

|

Процентная ставка НДС 10 применяется к яйцам и яйцепродуктам |

|

|

Растительное масло и жиры животного происхождения (например, маргарин, спред, заменитель молочного жира) |

|

|

Сахар и соль |

|

|

Зерновая продукция (зерно и его отходы, комбикорм) |

|

|

Маслосемена и сырьевой остаток после их переработки |

|

|

Хлеб, прочая хлебобулочная продукция, в том числе сладкая |

|

|

Разные виды круп |

|

|

Мука (все сорта) |

|

|

Макаронные изделия |

|

|

Ставка НДС 10 процентов с 2019 года продолжает применяться к широкому ассортименту морепродуктов, к рыбе (замороженной и живой, за исключением особо ценных пород), к рыбным консервам |

|

|

Товары, предназначенные для питания отдельных групп населения – детей и лиц с диабетом |

|

|

Овощи |

|

|

Детские товары |

Детский трикотаж для разных возрастных категорий (верхняя одежда, белье, носки, колготки, трикотажные аксессуары) |

|

Швейная продукция для всех возрастных групп детей, за исключением изделий из натуральной кожи и меха (в категорию разрешенных входит только овчина и кроличья шерсть) |

|

|

Ставка НДС 10 в 2019 году характерна для операций по продаже детской обуви (при условии, что такие изделия не предназначены для занятий спортом) |

|

|

Кровати и матрацы |

|

|

Коляски |

|

|

Некоторые виды канцтоваров (школьные тетради, пластилин, дневники, счетные палочки, пеналы, альбомы и тетради для черчения, для рисования, обложки, папки для тетрадей, цифро-буквенные изделия) |

|

|

Подгузники |

|

|

Игрушки |

|

|

Периодика и книги |

Печатные издания, но при условии, что их содержание не является эротическим, а доля рекламных заметок не превышает отметку 45% от общего объема представленного в журнале материала (публикации должны быть регулярными с периодичностью не реже 1 раза в год, каждому выпуску должен быть присвоен номер) |

|

Книги, выполняющие образовательную, научную и культурную функцию |

|

|

Медпрепараты, произведенные в России и других странах |

Ставка НДС 10 % на медицинские товары в виде лекарственных препаратов и прочей фармацевтической продукции, которая не попадает под освобождение от налогообложения |

|

Авиаперевозки |

Реализация билетов на внутренние авиаперевозки пассажиров с багажом или без него |

По медицинским препаратам, продажа которых осуществляется с применением пониженной ставки НДС, Правительство установило отдельный перечень товаров. Он представлен в Постановлении от 15.09.2008 г. № 688 (ред. от 20.03.2018). Этот список льготных препаратов в последний раз обновлялся в январе и марте 2018 года. В перечне отражены наименования медицинских товаров и их классификационные коды. Список разделен на две основные группы продукции:

-

лекарственные средства (в т.ч. фармсубстанции, и препараты, изготовленные аптеками);

-

медицинские изделия (кроме тех, реализации которых освобождается от НДС по пп. 1 п. 2 ст.149 НК РФ).

Какими правовыми документами регулируются порядок продажи товаров и услуг?

Особенности продажи препаратов и изделий медицинского назначения изложены в Законе «Об обращении лекарственных средств» (ФЗ №61-ФЗ от 12.04.2010 года), а также в Постановлении Правительства РФ №1007 от 04 октября 2012 года.

Таким образом, применение той или иной ставки налогообложения при реализации товаров и услуг медицинского назначения, регламентируется конкретными предписаниями Налогового кодекса РФ, правительственных Постановлений, Писем Министерства финансов.

Наличие подтверждающих документов (сертификатов, регистрационных удостоверений, лицензий и пр.) и соответствие кодов продукции законодательным положениям льготного налогообложения позволяет компаниям-реализаторам избежать уплаты налогов, или же использовать сниженную ставку НДС в 10%.

Во всех остальных случаях налоги по медицинским товарам и услугам будут исчисляться по ставке 18%.