Нормативное регулирование

Налогоплательщикам, имеющим право на применение нулевой ставки по НДС, может быть целесообразно отказаться от ее применения. Например, в случае несопоставимости объема реализации по сделкам, облагаемым по ставке НДС 0%, и усилий по сбору документов для подтверждения ставки 0%. Кроме того, иногда необходимый пакет документов собрать невозможно или заранее известно, что по квалификации операции (например, по международной перевозке) с ИФНС возникнут споры.

С 01.01.2018 налогоплательщики вправе применять ставку 10% и 18% при экспорте товаров и (или) работ, услуг по операциям (п. 7 ст. 164 НК РФ):

- международная перевозка;

- транспортно-экспедиционные услуги;

- предоставление вагонов и контейнеров;

- перевалка и хранение в портах;

- прочим (пп. 2.2-2.4 п. 1 ст. 164 НК РФ).

Для отказа необходимо подать заявление не позднее 1-го числа налогового периода, в котором планируется начать применение ставок 18% и 10%. Отказаться от ставки 0% можно только по всем экспортным операциям, осуществляемым налогоплательщиком (выборочный отказ не допускается) на срок не менее, чем 12 месяцев.

Коды видов операций при отказе от ставки НДС 0% (Письмо ФНС РФ от 16 .01.2018 № СД-4-3/532):

- 37 — реализация сырьевых товаров, вывезенных в таможенной процедуре экспорта, налогообложение которой производится по ставке 18%;

- 38 — реализация несырьевых товаров, вывезенных в таможенной процедуре экспорта, налогообложение которой производится по ставке 18%;

- 39 — реализация несырьевых товаров, вывезенных в таможенной процедуре экспорта, налогообложение которой производится по ставке 10%;

- 40 — реализация работ (услуг), предусмотренных подпунктами 2.1-2.5, 2.7 и 2.8 пункта 1 статьи 164 НК РФ, в отношении сырьевых (несырьевых) товаров, вывезенных в таможенной процедуре экспорта, налогообложение которых производится по ставке 18%.

См. также Все коды видов операций по НДС

Поступление предоплаты от иностранного покупателя

Учет в 1С

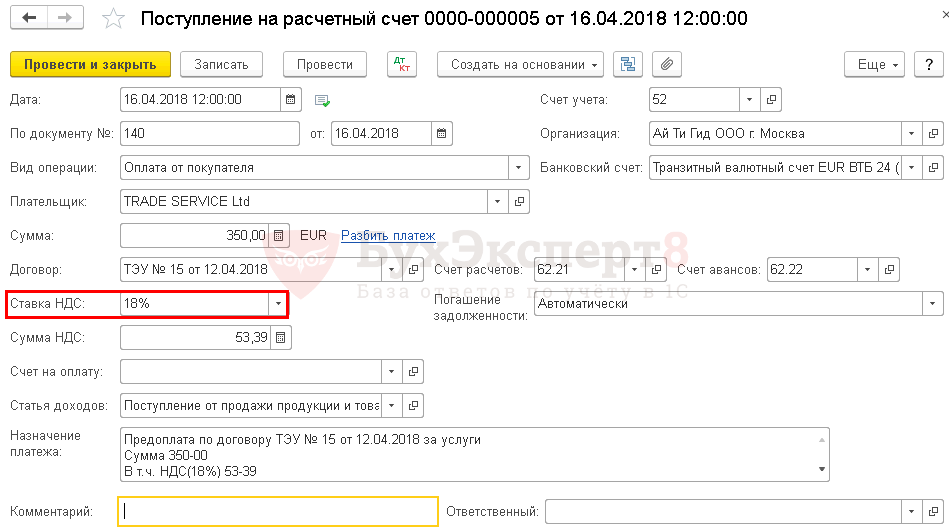

Поступление на расчетный счет предоплаты от покупателя оформляется документом Поступление на расчетный счет вид операции Оплата от покупателя в разделе Банк и касса – Банк – Банковские выписки.

Обратите внимание на заполнение поля:

Ставка НДС — устанавливается ставка НДС, которая будет использована вместо ставки НДС 0%, в данном случае 18%.

Так как оплата покупателем производится в валюте, то в документе устанавливается:

- Банковский счет — транзитный валютный счет в EUR, на который поступают денежные средства от покупателя;

- Счет учета — «Валютные счета», устанавливается автоматически при выборе валютного банковского счета.

Проводки по документу

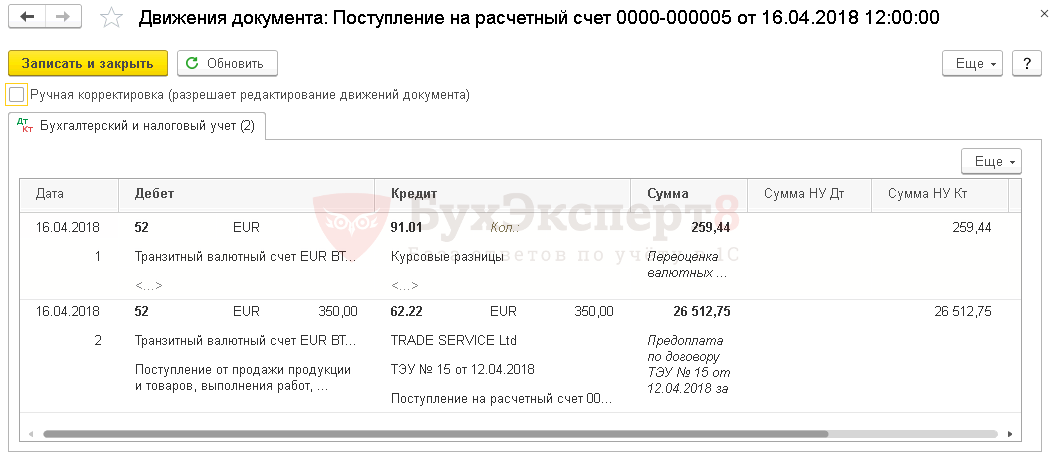

Документ формирует проводки:

- Дт Кт 91.01 — переоценка валютных остатков на валютном счете в виде положительной курсовой разницы;

- Дт Кт 62.22 — поступление предоплаты от покупателя.