Реестр подтверждающих документов 3-НДФЛ (бланк 2024)

Для удобства формирования пакета документов к декларации предусмотрено Приложение 7 предназначенное для перечисления подтверждающих документов. Бланк можно скачать с официального сайта налоговой или взять бумажный вариант в своем отделении ФНС.

Список заполняется по желанию декларанта в строгом соответствии с установленными правилами:

- данные, предоставленные в отчете и в реестре, не могут противоречить друг другу;

- реестр должен содержать все прилагающиеся документы с указанием точного количества страниц;

- если справка внесена в список, но не подана вместе с формой, то отчет не примут.

Перечень заполняется аккуратно, без ошибок. Пакет документации могут вернуть, если:

- неверно указан ИНН;

- искажено количество страниц прилагающихся справок;

- неправильно проставлена дата.

Для наделения реестра юридической силой, документ визирует декларант или его доверенный.

Декларация 3-НДФЛ 2024: как заполнить самостоятельно

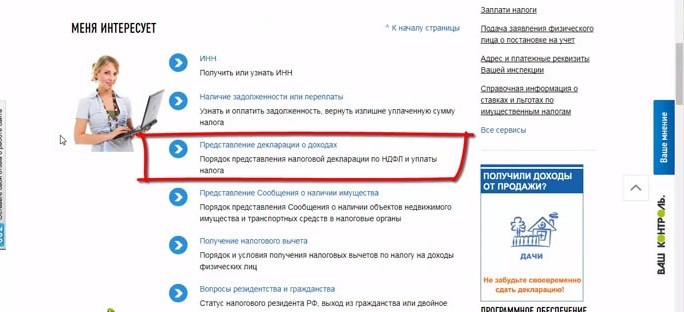

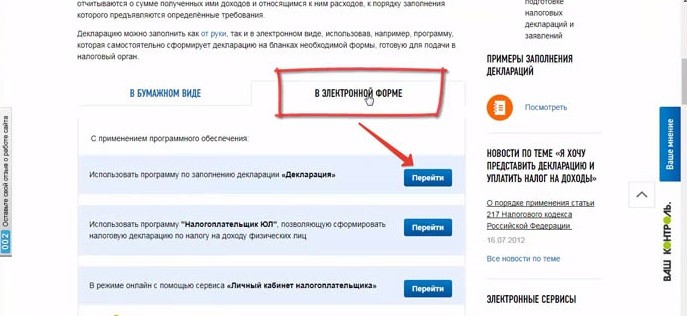

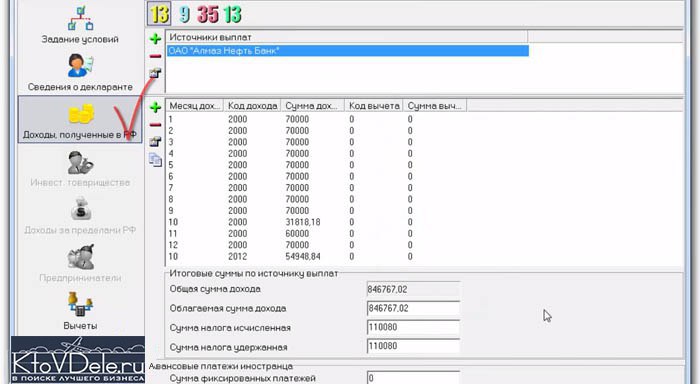

Внести данные в формуляр можно вручную или печатным способом. Мы рекомендуем воспользоваться специальной программой «Декларация» на официальном сайте ФНС в личном кабинете. Заполнение отчета в программе происходит в несколько этапов:

из вариантов заполнения отчета нажмите на «Использовать программу по заполнению декларации»;

- открывшаяся страница предоставит на выбор несколько вариантов создания отчета — загрузите 2019;

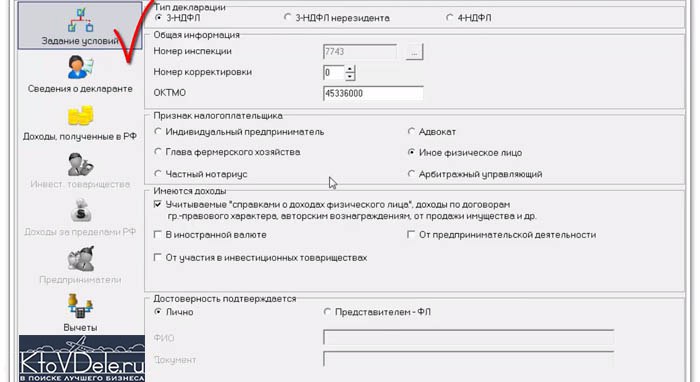

- задать условия — укажите вид отчета, номер ФНС и код ОКТМО (указывается в соответствии с пропиской);

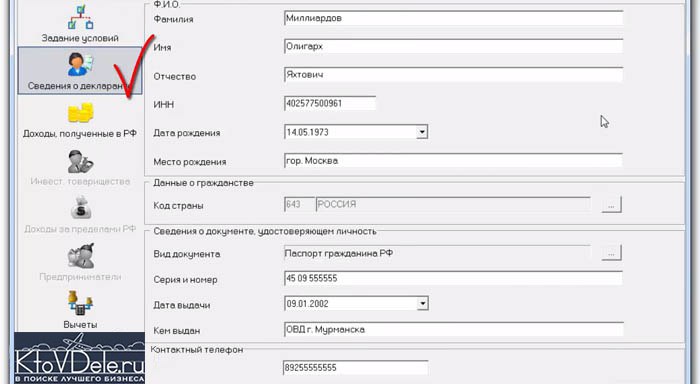

сведения о декларанте — ФИО, ИНН, дата и место рождения, данные паспорта и контактный номер телефона;

доходы — информация об источнике дохода, помесячная детализация выплат, общая сумма дохода и удержанного налога.

Вкладки по налоговым вычетам заполняются по мере потребности.

Вручную отчет заполняют в соответствии с общими нормами, обозначенными в НК РФ: печатными заглавными буквами, черными или синими чернилами, без помарок и исправлений. Все страницы заполнять не нужно. Физлица заполняют титульный лист, Разделы I и II, и листы исчисления налоговой базы соответствующие объекту налогообложения.

Сокращение сроков владения недвижимостью для освобождения от уплаты налога

Наступление 2020 года ознаменовано еще одним изменением в системе налогообложения физических лиц, получающих доходы, а именно произошло сокращение срока владения недвижимостью, который она должна пробыть в собственности, чтобы ее можно было продать без уплаты налогов.

С 1 января 2016 года на всей территории нашей страны стало действовать правило: если недвижимость была приобретена до 1 января 2016 года, то она может быть в собственности более трех лет, чтобы с ее продажи не пришлось платить НДФЛ, а если после этой даты, то для исключения возможности уплаты НДФЛ право собственности на такую недвижимость у плательщика должно действовать более пяти лет.

Например, если квартира куплена 1 июня 2016 года, то продать ее без уплаты налогов можно будет только после 1 июня 2021 года.

Исключение составляли и составляют случаи, когда:

- недвижимость приобретена в качестве наследства либо как подаренное имущество от человека, который является членом семьи или близким родственником нового собственника (пример: дарение совершено бабушкой в отношении своего внука);

- недвижимость была приватизирована, в результате на нее возникло право собственности;

- недвижимость была передана по договору ренты (пожизненного содержания) в собственность лица, которое оказывает такое содержание (пример: пенсионерка Иванова обратилась к своей троюродной племяннице Сафоновой с предложением заключить договор ренты. По условиям договора к Сафоновой переходит право собственности на квартиру Ивановой. Налог с реализации такой квартиры Сафонова должна будет заплатить только в том случае, если продаст квартиру до истечения периода владения в виде трех лет. Если продажа совершена после этого периода, то платить налог будет не нужно даже несмотря на отсутствие близкородственных связей, если к подаваемой декларации 3-НДФЛ Сафонова приложит копию договора ренты, где указан предмет, передаваемый в качестве вознаграждения).

С 2020 года в этот список добавился еще один пункт – недвижимое жилое имущество признается в качестве единственного жилья. Пример: по договору дарения от дяди племяннику переданы два жилых помещения и одно нежилое в 2016 году. Другого имущества у мужчины нет. В 2018 году племянник одно из жилых помещений, расположенных на первом этаже многоквартирного дома, перевел в статус нежилого. А в 2020 году решил продать оставшееся единственное жилое помещение. Выручка от продажи такого имущества не будет облагаться налогом, так как иных помещений, предназначенных для жилья, у него нет.

Для всех перечисленных видов недвижимости срок владения, после которого возможна льготная продажа, составляет три года. Остальные виды недвижимости должны находиться в собственности по-прежнему в течение не менее пяти лет.

С чем связано внедрение новой формы 3-НДФЛ 2024

Декларация 3-НДФЛ предназначена для того, чтобы о своих доходах могли отчитаться предприниматели, обычные физлица, иностранцы, работающие в РФ по найму, и лица, занимающиеся частной практикой (ст.227, ст.227.1, п.1 ст.228 НК РФ), в случае, если налоговый агент при выплате дохода не удержал с них НДФЛ или если агент отсутствует вовсе.

Физлица отчитываются по данной форме и при:

- продаже имущества;

- сдаче жилья в аренду;

- получения имущества в дар от третьих лиц и т.д.

Также декларация нужна для получения налогового вычета.

Действующая до сих пор форма декларации была утверждена еще в октябре 2018 г. (приказ ФНС № ММВ-7-11/569@ от 03.10.2018 г.) Однако, в гл.23 НК РФ были внесены поправки (законы № 63-ФЗ от 15.04.2019 г. и № 490-ФЗ от 25.12.2018 г.), касающиеся налога с доходов от реализации:

- жилья;

- акций и других ценных бумаг;

- долей в уставном капитале.

Это вызвало необходимость разработать новый бланк формы 3-НДФЛ. ФНС РФ сообщила, что плательщики будут отчитываться на усовершенствованном бланке по доходам за 2019 г. Для 3-НДФЛ новая форма 2020 (бланк) утверждена приказом ФНС № ММВ-7-11/506 от 07.10.2019 г.

Декларация 3-НДФЛ 2024 — новый бланк

Корректировка бланка незначительная и коснулась нескольких разделов. Уточним и напомним все нововведения, которые нужно учесть (скачать и ознакомится с новым бланком 3-НДФЛ 2020):

- произошло обновление штрихкодов;

- изменились приложения 1, 2, 7.

Список тех, кто сдает 3-НДФЛ в 2020 году не изменился. В соответствии с НК РФ (ст. 216, 217, 227, 228 и 229) форму предоставляют:

- ИП, применяющие общий режим налогообложения;

- адвокаты, нотариусы, работающие в частном порядке;

- физлица, получившие доход в результате реализации собственного имущества или выигрыша в лотерее, конкурсе;

- лица, обладающие правом на получение налоговых вычетов;

- резиденты, получившие доход за пределами России;

- граждане РФ, имеющие доход из иностранных источников, за исключением военнослужащих;

- физлица, получившие доход, с которого не был удержан подоходный налог;

- лица, получившие доход в виде вознаграждения за научные изобретения, создание произведений искусства или литературы;

- получившие доход в виде заработной платы от других физических лиц или предприятий на основании гражданско-правового или трудового договора.

Также, подают отчет в случае получения дохода от сдачи в аренду имущества или полученного по договору найма.

Что изменилось

Теперь рассмотрим основные изменения в 3-НДФЛ в 2018 году

Кроме того, не будем заострять внимание на том, что почти на всех листах налоговики обновили значения штрих-кодов

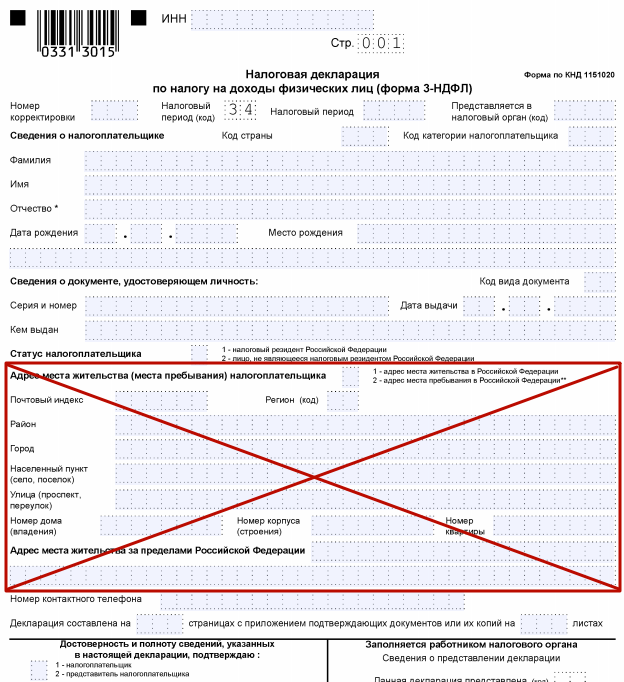

На титульном листе больше нет адреса

В обновленной декларации 3-НДФЛ заявителю на титульном листе больше не нужно указывать свой адрес проживания/пребывания либо адрес жительства за границей. Ниже на картинке для наглядности этого изменения показываем старый бланк 3-НДФЛ:

Отметим, что никаких новых полей вместо адресных данных налоговики не ввели.

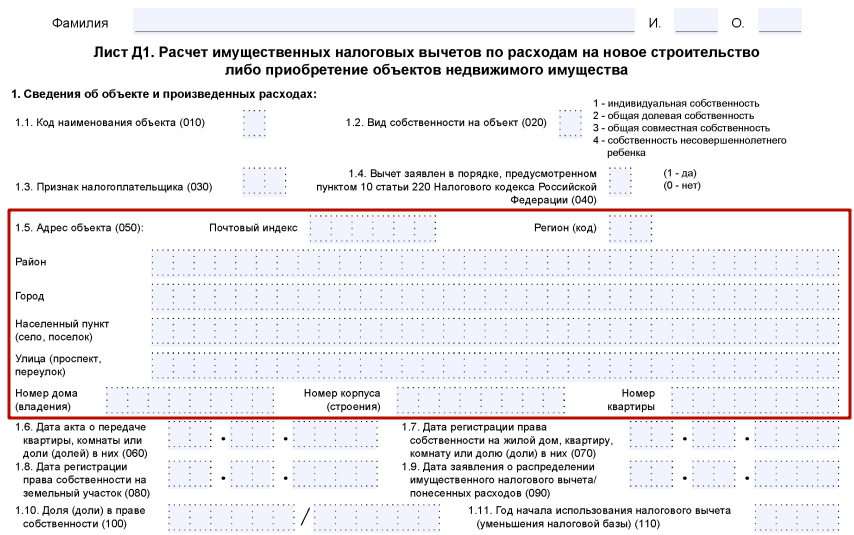

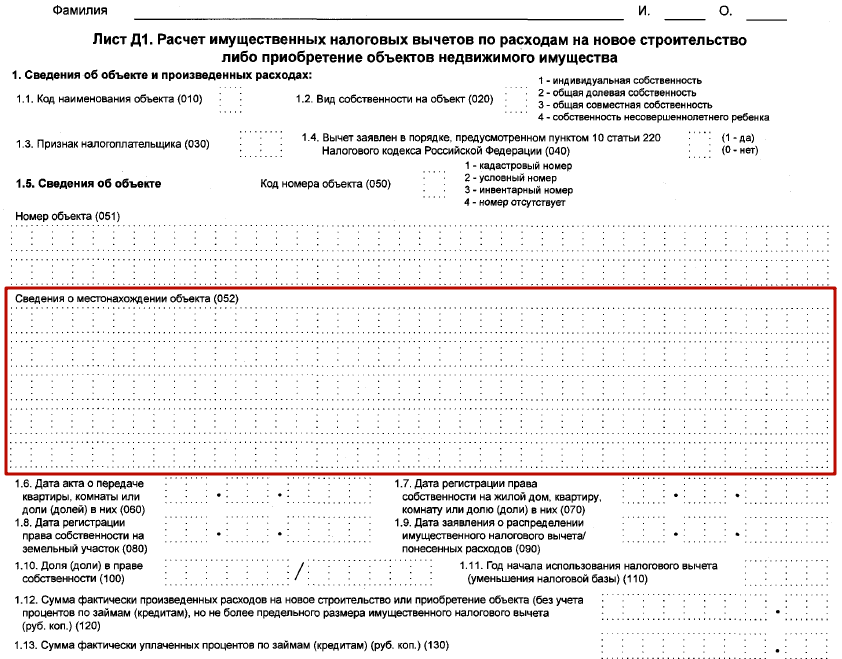

Достаточно номера по кадастру без адреса

При расчете имущественного вычета по расходам на новое строительство или покупку недвижимости на Листе Д1 обновлённой формы 3-НДФЛ с 2018 года больше не нужно указывать точный адрес объекта. В новых строках 050 и 051 можно привести только кадастровый (условный/инвентарный) номер объекта. Как заверяют налоговики, адрес «подтянется» за ним автоматически.

Исключение составляет ситуация, когда какой-либо официальный номер объекту не присвоен. Тогда необходимо привести сведения о его месте нахождения

В итоге на Листе Д1 пункт 1.5 с точным адресом объекта заменён на сведения о нём. А именно:

- на «Код номера объекта» (050);

- непосредственно номер объекта (051);

- общие «Сведения о местонахождении объекта» (052) без подразделения внутри на строки для указания точного адреса.

В новой строке 051 по общему правилу приводят кадастровый номер объекта. А если он не присвоен, то условный номер объекта. Если нет и такого, то инвентарный номер.

Таким образом, было так:

А стало так:

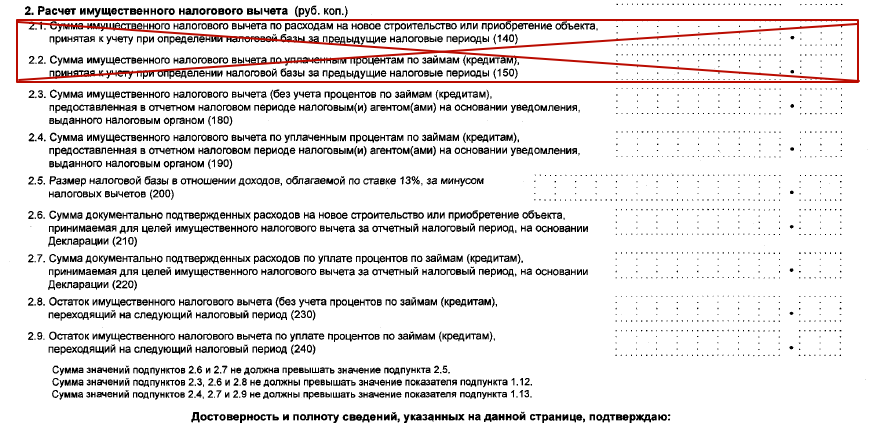

Кроме того, для целей расчёта вычета по имуществу из Листа Д1 исключены две строки – 140 и 140, в которых нужно было приводить величину имущественного вычета, принятую к учёту за прошлые налоговые периоды по займам и процентам, а также без их учёта по обычным расходам:

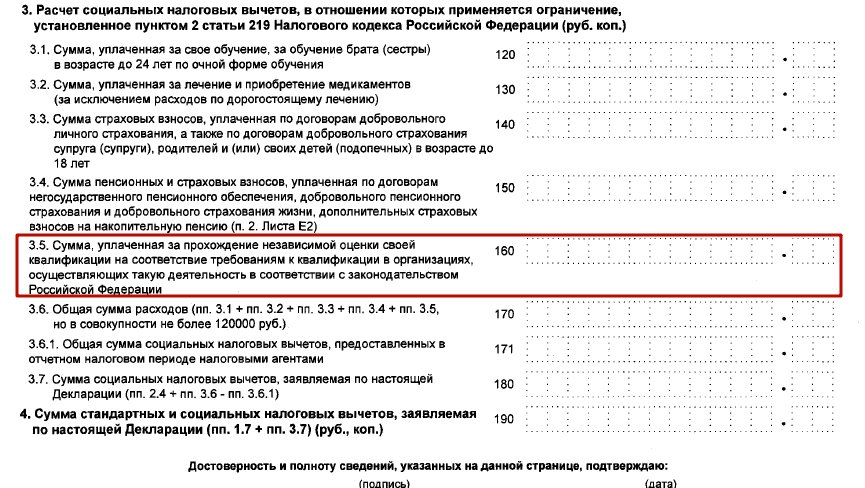

Поле для нового социального вычета

Лист Е1 декларации 3-НДФЛ в 2018 году, предназначенный для расчёта стандартных и социальных вычетов по подоходному налогу, пополнился пунктом 3.5 (стр. 160), где можно заявить новый социальный вычет – за оплату прохождения независимой оценки своей квалификации (п. 21.1 ст. 217 и подп. 6 п. 1 ст. 219 НК РФ):

Закон от 03 июля 2016 года № 251-ФЗ, который ввёл в НК РФ этот новый вычет, начал действовать с 01 января 2017 года. Соответственно, воспользоваться им можно с 2018 года.

Подробнее об этом см. «Независимая оценка квалификации работников: что нужно знать».

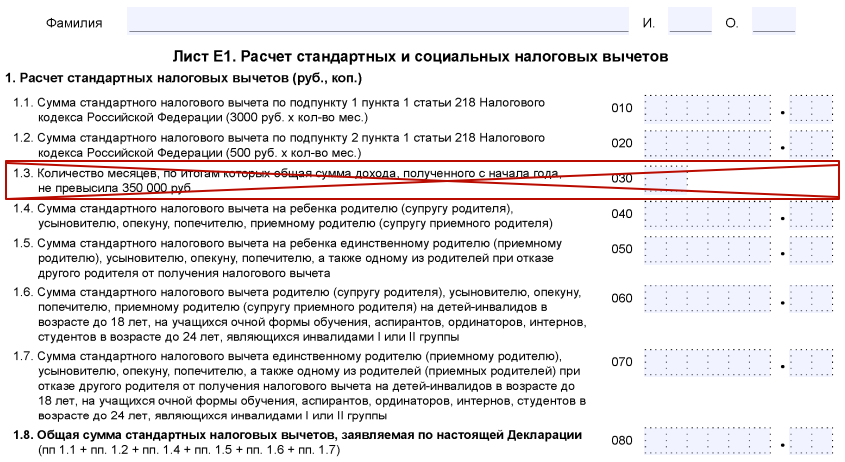

Кроме того, из расчёта стандартных вычетов изъята строка, в которой указывали число месяцев, по итогам которых общая сумма дохода с начала года не перевалила 350 000 рублей:

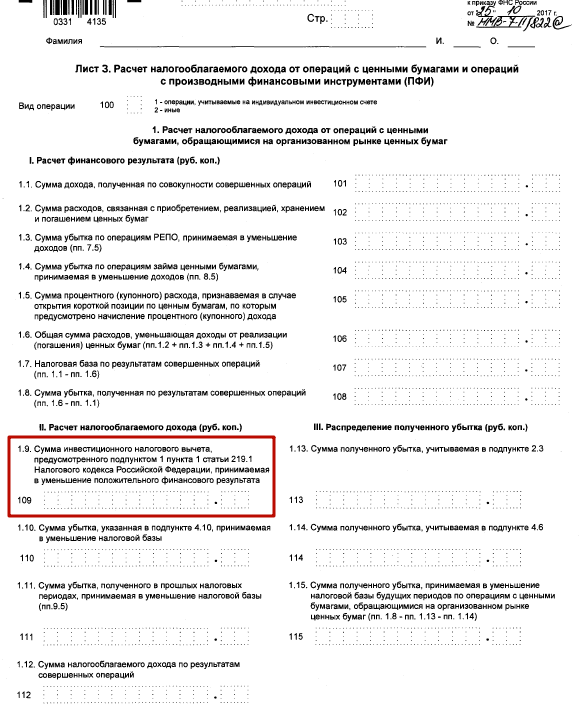

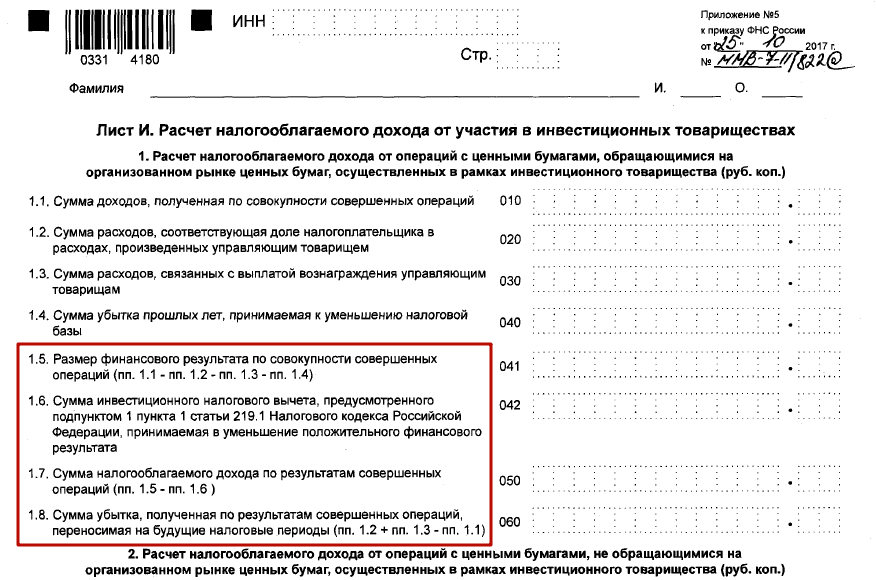

Новые поля для нового инвествычета

С 2018 года благодаря изменениям в налоговом законодательстве прошлых лет есть возможность получить еще один вид инвестиционного налогового вычета. Его суть в следующем.

Подпунктом 1 п. 1 ст. 219.1 НК РФ установлен инвестиционный вычет в размере положительного финансового результата от продажи (погашения) обращающихся на организованном рынке ценных бумаг, указанных в подп. 1 п. 3 ст. 214.1 НК РФ и бывших в собственности плательщика свыше 3-х лет.

Кроме того, если по операциям в рамках индивидуального инвестиционного счета есть доход и с него уплачен НДФЛ, то этот налог можно вернуть (подп. 3 п. 1 ст. 219.1 НК РФ). Причём предельная сумма для этого вычета законом не установлена.

Для заявления инвестиционного вычета листы декларации 3-НДФЛ с литерами «З» и «И» налоговики дополнили соответствующими полями, а некоторые из них скорректировали:

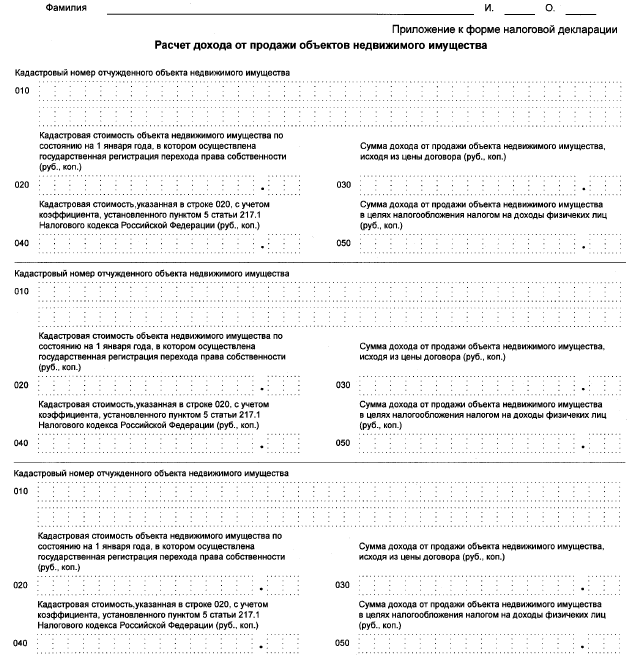

У декларации появилось Приложение

После заключительного Листа И налоговики добавили декларации лист-приложение (не имеет буквы, цифры или номера). Он предназначен для расчёта и отражения физлицом дохода от продажи своей недвижимости и выглядит следующим образом:

Поясним: с 2016 года налоговую базу по доходам от продажи недвижимого имущества физлица определяют с учетом особенностей, установленных ст. 217.1 НК РФ. То есть НДФЛ может как вообще не быть (п. 17.1 ст. 217 НК РФ), так и наоборот.

Появление в декларации 3-НДФЛ с 2018 года этого Приложения связано с правилом пункта 5 ст. 217.1 НК РФ. Согласно ему, если доходы от продажи меньше стоимости по кадастру, помноженной на понижающий коэффициент 0,7, то для целей НДФЛ доходы признают равными кадастровой стоимости.

В новом Приложении производить расчёты нужно только по объектам, которые оформлены в собственность после 01 января 2016 года.

Когда отчитываться по новой форме

На основании пункта 2 Приказа № ММВ-7-11/822 за налоговый период 2017 года отчитаться о доходах и/или заявить вычет (вычеты) необходимо посредством нового бланка декларации. То есть 3-НДФЛ за 2017 год в 2018 году сдают с учётом всех изменений формы.

Правда, как и в прошлом году, ФНС опоздала со вступлением в силу всех изменений в форму декларации. Формально это должно быть 01 января 2018 года. Однако рассматриваемый Приказ № ММВ-7-11/822 только 15 декабря зарегистрирован в Минюсте. А для приобретения им полноценной юридической силы должно пройти ещё 2 месяца с момента публикации.

Также см. «Какие документы прикладывать к декларации 3-НДФЛ».

Каких ошибок избегать при заполнении и сдаче декларации 3-НДФЛ в 2024 году?

Письмом от 12.12.2017 N ГД-4-11/25247@ ФНС направила обзор ошибок, допускаемых физлицами при заполнении и представлении налоговой декларации 3-НДФЛ.

ЧИТАЙТЕ ПО ТЕМЕ:

Личный кабинет налогоплательщика для физических лиц

Как выяснилось, граждан часто сбивает с толку поле «Номер корректировки». При представлении декларации за определенный год впервые в этом поле следует проставить «0», отметила ФНС, а другие цифры там ставятся при подаче уточненок.

ОКТМО ставится, как выяснилось, в зависимости от того, к уплате или к возврату рассчитана сумма налога в декларации. Если к уплате – ставится ОКТМО по месту налогоплательщика, а если к возврату – то ОКТМО по месту работодателя.

ФНС также дала разъяснения о заполнении декларации в целях получения имущественных, социальных, стандартных вычетов, напомнив, что для их получения к налоговой декларации необходимо приложить копии документов, подтверждающих право на вычеты.

Что означает возможность платить НДФЛ в рамках Единого налогового платежа

Для того чтобы оплачивать имеющиеся налоги, у физических лиц есть возможность совершать специальный единый налоговый платеж – особый платеж, в рамках которого можно сразу оплатить все имеющиеся налоги, например, за транспорт, который находится в собственности, за имущество. Ранее в рамках этого налога нельзя было уплачивать только взносы по НДФЛ. Однако 29 сентября 2019 года в Налоговый кодекс Российской Федерации, а именно в были внесены изменения .

Ранее платить налог на доходы физлица можно было только по факту получения такого дохода на основании специального уведомления. Такой способ сохранился до настоящего времени и им можно пользоваться, если такой способ является удобным для плательщика.

Единый налоговый платеж – это своего рода авансовый платеж. Такой платеж каждый желающий может совершить с целью внесения на свой специальный налоговый счет средств, которые в последующем будут распределены по необходимым видам налогов.

До 1 января 2020 года включать в Единый налоговый платеж средства, которые будут направлены на уплату НДФЛ, было нельзя, так как налоговая система для этого вида взноса не предусматривала авансовую составляющую. С 1 января 2020 года указанная ситуация изменилась, и теперь уплата взноса возможна также авансовым способом путем внесения средств в размере определенной суммы на свой счет в фискальной системе. При этом каким образом вносить деньги и в какой сумме, плательщик решает сам. Главное, чтобы средств, внесенных на специальный счет, хватило для погашения всей суммы налога без задолженностей.

После того как сумма единого налогового платежа полностью внесена на счет, включая средства, которые должны быть направлены на уплату НДФЛ, в дату платежа все средства спишутся автоматически, распределившись между статьями. Если у плательщика есть недоимки, а также просроченные задолженности и пени, то сначала будут уплачены они, а потом остаток средств перейдет на уплату самих налогов.

Правила и сроки сдачи 3-НДФЛ в 2024 году

Отчитаться о доходах, полученном наследстве или выигрыше физическим лицам необходимо до 30 апреля текущего года

Обратите внимание на выходные дни.

Если необходимо получить налоговый вычет, форму можно подать в любой день на протяжении календарного года следующего за отчетным.. Отчетность можно предоставить любым удобным способом:

Отчетность можно предоставить любым удобным способом:

- подать лично в ФНС;

- отправить по почте ценным письмом с описью;

- сдать в электронном виде через личный кабинет или ТКС;

- подать через поверенного, оформив на него доверенность в налоговую.

Помните, что при нарушении сроков сдачи отчета законом предусмотрена административная ответственность в виде штрафных санкций.

Программа Декларация за 2023 год. Когда и кому нужно заполнять форму 3-НДФЛ в 2024 году?

Декларацию 3-НДФЛ должны подать физические лица, которые получили доходы сверх тех, по которым налог уже оплачен налоговым агентом (например, работодателем или заказчиком). Такая обязанность возложена на:

- физических лиц, не являющихся ИП (подп. 1 п. 1 ст. 228 НК РФ);

- ИП и лиц, занимающихся частной практикой (например, адвокатов, нотариусов) (п. 1 ст. 227 НК РФ);

- иностранных граждан, работающих по патенту в двух случаях: если общая сумма налога, который нужно уплатить, превышает размер уже уплаченных фиксированных платежей (только для иностранцев, трудящихся у физического лица для помощи в личных и домашних делах, в том числе если они покидают Россию до конца налогового периода) либо при аннулировании патента (п. 8 ст. 227.1 НК РФ).

При этом в законодательстве прямо определено, когда не зарегистрированные в качестве ИП физические лица должны подавать декларацию 3-НДФЛ. Эта обязанность возникает, если гражданин получил следующие виды доходов (ст. 228 НК РФ):

- вознаграждение от физических лиц и организаций, не являющихся налоговыми агентами, на основе заключенных трудовых и гражданско-правовых договоров, включая доходы по договорам найма или договорам аренды любого имущества;

- от продажи имущества и имущественных прав;

- от источников, находящихся за пределами России;

- выигрыши, выплачиваемые организаторами лотерей и организаторами азартных игр;

- вознаграждение, выплачиваемое наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов;

- доходов в денежной и натуральной формах в порядке дарения;

- доходов в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций;

- других доходов, при получении которых не был удержан налог налоговыми агентами, за исключением доходов, сведения о которых представлены налоговыми агентами в порядке, установленном п. 5 ст. 226, п.14 ст. 226.1 НК РФ.

По общему правилу, перечисленные лица обязаны подать налоговую декларацию по форме 3-НДФЛ в налоговую инспекцию в срок не позднее 30 апреля года, следующего за истекшим (а заплатить налог – не позднее 15 июля года, следующего за истекшим (п. 4 ст. 228 НК РФ). Однако предусмотрены обстоятельства, при которых декларацию нужно подать не дожидаясь окончания года, в котором был получен доход. К ним относятся следующие случаи:

- прекращение деятельности в качестве ИП или частной практики до конца налогового периода (декларация представляется в 5-дневный срок со дня прекращения такой деятельности;

- выезд иностранца, доходы от деятельности которого подлежат налогообложению, за пределы России (декларация представляется им не позднее чем за один месяц до выезда) (п. 3 ст. 229 НК РФ).

Добавим, что даже если налогоплательщик не обязан подать 3-НДФЛ, он вправе сделать это по своему усмотрению (п. 2 ст. 229 НК РФ). Наиболее часто это право используется при подаче налоговой декларации для получения налоговых вычетов.

Проверяйте декларацию по новым соотношениям

Контрольные соотношения на 2020 год для проверки правильности заполнения и всех расчетов в налоговой декларации 3-НДФЛ, в т. ч. самопроверки, содержит письмо ФНС России от 20.12.2018 № БС-4-11/24887.

Но учитывайте, что письмом от 27.08.2019 № БС-4-11/16919 Служба дополнила их новым междокументным соотношением показателей формы 3-НДФЛ. Оно проверяет, что общая сумма цен сделок по отчуждению объектов недвижимости (с учетом долей плательщика в них), информация о которых есть в поступивших в ФНС сведениях, меньше или равна сумме доходов, отраженных в строках 070 Приложения 1 декларации 3-НДФЛ для кода вида доходов (строка 020), равному 01, 02. Аналогичное правило установлено для транспортных средств.

Эти соотношения проверяются при условии, что значение поля «Отчетный год» страницы 001 формы 3-НДФЛ совпадает с годом отчуждения недвижимости (транспортных средств).

Несоблюдение контрольных соотношений говорит инспекторам о занижении общей суммы дохода от продажи недвижимости или транспортных средств.