Нераспределенная прибыль и непокрытый убыток — что это?

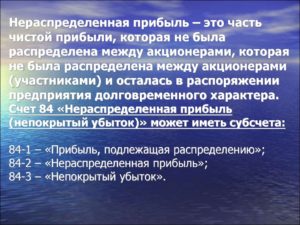

Как уже говорилось выше, нераспределенная прибыль — это итоговый доход, полученный компанией от своей хоздеятельности, оставшийся после перечисления налога на прибыль и еще не поделенный (не направленный на иные цели) ее собственниками.

Пример 1

ООО «Восход» в 2019 году получило прибыль в размере 800 000 руб., уплатило налог на прибыль в размере 160 000 руб. В строке 1370 в пассиве баланса по итогам 2019 года ООО «Восход» должно отразить 640 000 руб. Это и есть нераспределенная прибыль.

Значение в строке 1370 баланса может быть равно тому, которое указано в строке 2400 отчета о финрезультатах, если у компании не было прибыли, не распределенной владельцами на начало года, и на протяжении года не производилась выплата промежуточных дивидендов.

Правильно читать строки баланса вам поможет наша статья «Расшифровка строк бухгалтерского баланса (1230 и др.)».

Что касается непокрытого убытка, то это превышение расходов компании над доходами по итогам года.

Пример 2

ООО «Парус-Трейд» в 2019 году получило выручку от оказания услуг и иные внереализационные доходы. Их общая сумма составила 400 000 руб.

Издержки, связанные с ведением основного вида деятельности (транспортными перевозками), равны 380 000 руб. Прочие расходы компании (не учитываемые в целях обложения налогом) составили еще 58 000 руб. Начислен налог на прибыль в размере 4 000 руб. Резервного капитала у ООО «Парус-Трейд» нет.

Значит, по итогам 2019 года после реформации баланса в строке 1370 в круглых скобках появится запись 42 000 руб. (400 000 – 380 000 – 4 000 – 58 000).

Непокрытый убыток появляется при получении компанией фактического убытка и отсутствии резервов финансирования. Вписанное в пассиве баланса значение в круглых скобках уменьшит итог по разделу 3 баланса.

Среди основных причин получения непокрытого убытка можно назвать:

- получение фактического отрицательного финрезультата от деятельности компании из-за превышения затрат над доходами;

- оказавшие влияние на финсостояние компании изменения в учетной политике (об этом непосредственно сказано в п. 16 ПБУ 1/2008, утвержденного приказом Минфина России от 06.10.2008 № 106н);

- найденные в текущем году ошибки, допущенные в прошлые годы, которые повлияли на финрезультат (подп. 1 п. 9 ПБУ 22/2010, утвержденного приказом Минфина России от 28.06.2010 № 63н).

О ПБУ 1/2008 подробнее читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Документальное оформление распределения чистой прибыли

Решение о распределении чистой прибыли оформляется в виде протокола.

В протоколе прописывается, какая часть чистой прибыли подлежит распределению и на какие конкретно цели будет направлена чистая прибыль.

Так, в обществе с ограниченной ответственностью собственники оформляют протокол общего собрания участников (п. 6 ст. 37 Закона N 14-ФЗ).

В акционерном обществе учредители составляют протокол общего собрания акционеров (ст. 63 Закона N 208-ФЗ).

Отличие его от протокола общего собрания участников в том, что он оформляется в двух экземплярах.

И имеет обязательные реквизиты.

Это место и время проведения собрания; общее количество голосов, которыми обладают акционеры — владельцы голосующих акций; количество голосов учредителей, участвующих в собрании.

А также сведения о председателе и секретаре собрания, повестке дня. Такие требования установлены п. 2 ст. 63 Закона N 208-ФЗ.

А вот в фирмах, созданных единственным учредителем, протоколы собраний вообще не оформляются.

Это следует из ст. 39 Закона N 14-ФЗ и п. 3 ст. 47 Закона N 208-ФЗ. Направления расходования средств чистой прибыли учредитель определяет своим письменным решением.

Для бухгалтера решение учредителей о распределении прибыли — это первичный документ, на основании которого будут проводиться хозяйственные операции в учете а также выплачиваться перечисленные в этом документе денежные суммы.

Как формируется и что в нее входит

Положительный или отрицательный результат от реализации продукции, оказания услуг отражается на активно-пассивном счете 90«Продажи». По дебету счета показывается полная себестоимость. НДС и другие затраты. По кредиту отражают выручку. Итоговое сальдо переносится на счет 99 «Прибыли и убытки».

В книге учета осуществляются проводки:

- Дт90Кт99 – получена прибыль;

- Дт99Кт90 – получен убыток.

Операции предприятия, которые относят к операционным и внереализационным, показывают на счете 91 «Прочие доходы и расходы».

- Продажа и сдача в аренду принадлежащих предприятию активов;

- Уценка и дооценка внеоборотных активов;

- Операции с иностранной валютой;

- Вложения в доли бизнеса других компаний;

- Ликвидация и дарение имущества;

- Доходы и расходы от операций с ценными бумагами.

Проводки бывают следующими:

- Дт91Кт99 – получена прибыль;

- Дт99Кт91 – получен убыток.

Эта процедура списания итогов по счетам 90 и 91 называется реформацией баланса. Многие экономисты под этим термином понимают непосредственное распределение аккумулированной прибыли со счета 84.

Аналогично на счет 99 переносится сальдо со счетов 76 «Чрезвычайные доходы и расходы» (например, страховое возмещение или потери от стихийных бедствий) и 10 «Материалы» (стоимость принятых товарно-материальных ценностей, которые непригодны в производстве).

Нераспределенная прибыль увеличивается при обнаружении ошибок в бухгалтерской отчетности, которые привели к завышению расходов. А также при невостребованных дивидендах акционерами, если с момента их начисления прошло более трех лет. Соответственно, ошибки, создавшие завышение доходов, уменьшат аккумулированную прибыль.

Составляющие нераспределенной прибыли не всегда являются денежными средствами в виде наличности или на расчетном счете (уценка основных средств увеличивает прибыль, но денег не прибавляет). Это нужно учитывать при проведении экономического анализа.

В последних числах отчетного года главный бухгалтер проводит списание итогового сальдо (прибыль или убыток) со счета 99 на счет 84 «Нераспределенная прибыль».

- Дт99Кт84 – при получении прибыли;

- Дт84Кт99 – при получении убытка.

После этого счет 99 обнуляется и до начала следующего года операций по нему не проводят. Счет 84 является активно-пассивным. Перед занесением итоговой суммы аккумулированной прибыли в отчетность из нее вычитается сумма налога на прибыль (впоследствии она может корректироваться).

Если Вы еще не зарегистрировали организацию, то проще всего это сделать с помощью онлайн сервисов, которые помогут бесплатно сформировать все необходимые документы:

- для регистрации ИП

- регистрации ООО

Если у Вас уже есть организация, и Вы думаете над тем, как облегчить и автоматизировать бухгалтерский учет и отчетность, то на помощь приходят следующие онлайн-сервисы, которые полностью заменят бухгалтера на Вашем предприятии и сэкономят много денег и времени. Вся отчетность формируется автоматически, подписывается электронной подписью и отправляется автоматически онлайн.

- Ведение бухгалтерии для ИП

- Ведение бухгалтерии для ООО

Он идеально подходит для ИП или ООО на УСН. ЕНВД. ПСН. ТС. ОСНО. Все происходит в несколько кликов, без очередей и стрессов. Попробуйте и Вы удивитесь. как это стало просто!

Наилучшее расположение прибыли на балансе

Однозначно нельзя сказать, какое оптимальное расположение прибыли в балансе, так как все зависит от:

- Специфики работы предприятия;

- Источников финансирования;

- Успешность деятельности предприятия;

- Финансовое положение предприятия в целом;

- Конкурентных преимуществ;

- Стабилизации рыночных отношений;

- Потребностей в оборудовании и рабочей силы и др.

Перед тем как принять решение по размещению капитала в балансе, необходимо провести тщательный финансовый анализ, на основании, которого можно построить рациональную структуру распределения прибыли.

Распределяет прибыль непосредственно владелец, который организовал деятельность.

Но перед этим он обязан рассчитаться со всеми долгами.Хорошим вариантом будет вложение денежных средств на развитие самого предприятия. Можно расширить ассортимент продукции или усовершенствовать технологию производства.

Стоит учитывать все влияющие факторы на любые производственные процессы, так как они могут способствовать как увеличению прибыль, но также могут и уменьшить ее. Необходимо привлекать лучших сотрудников к распределению.

Прибыль – очень важный показатель, который определяет успешность деятельности предприятия.

Нераспределенная прибыль может выражается в двух аспектах – это непосредственно прибыль предприятия и непокрытый убыток, которые формируется в процессе реализации товара или услуги.

Данный показатель по своей структуре не очень прост и требует большого внимания, как в формировании, так и в применении. Квалифицированный специалист сможет ее правильно воспользоваться и приумножить ее в несколько раз.

Нераспределённая прибыль в отчётности

НП учитывается в пассиве балансе и отражается в строке 1370. Она показывается нарастающим итогом с начала деятельности фирмы. Нераспределённая прибыль является чистой прибылью – это сумма, оставшаяся после уплаты всех налогов и после распределения долей между собственниками, то есть конечный результат на счёте 84. Если фирма будет закрываться (ликвидироваться), то сумма накопленной прибыли распределиться между собственниками (акционерами) компании, поэтому они в первую очередь заинтересованы в положительном результате данного показателя.

Но в данной строке баланса может отражаться не только прибыль, но и непокрытый убыток компании, это когда расходы превышать доходы. Отражается он в балансе круглыми скобками. Это может сложиться (накопиться):

- По итогом финансового года;

- С предыдущих лет.

Пример: В ООО «Лидер» по итогам финансового года сложились следующие показатели:

Выручка от реализации товара (услуг) – 50 млн. руб.

в том числе:

— реализация макаронных изделий – 30 млн. руб.

— реализация сельскохозяйственной продукции – 10 млн. руб.

— реализация автотранспортных услуг – 10 млн. руб.;

- Внереализационные доходы – 10 млн. руб.;

- Себестоимость товара (услуг) и издержки обращения связанные с реализацией товара и собственных услуг – 40 млн. руб.;

- Прочие расходы – 25 млн. руб.

Непокрытый убыток составил по итогам финансового года 5 млн. руб. (50 + 10 — 40 – 25).

Если деятельность фирмы начата только в текущем периоде, то данные в бух. формах: стр. «Нераспределённая прибыль (убыток)» Бухгалтерского баланса и стр. «Чистая прибыль (убыток)» Отчёта о финансовых результатах будут совпадать.

Распоряжение нераспределенной прибылью прошлых лет

Получаемая компанией прибыль может распределяться исключительно по распоряжению собственников компании. Эта норма предусмотрена законами «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ и «Об акционерных обществах» от 26.12.1995 № 208-ФЗ.

Но есть и некие рамки распределения, устанавливающие, что при образовании по итогам года у компании НП ее разрешается направить на следующие цели:

- выдачу дивидендов;

- погашение ранее образовавшихся убытков;

- на счет 84 для накопления прибыли с целью ее дальнейшего использования;

- формирование резервного капитала;

- увеличение уставного капитала;

- другие цели, установленные законами № 14-ФЗ и № 208-ФЗ.

Направление НП на вышеперечисленные цели сопровождается соответствующими проводками в бухгалтерском учете:

|

НП текущего года направлена: |

Дт |

Кт |

|

На начисление дивидендов |

||

|

Формирование резервного капитала |

||

|

Увеличение уставного капитала |

В обстоятельствах, когда компания принимает решение направить нераспределенную прибыль на счете 84 на компенсацию убытков прошлых лет, необходимо оформить проводку между внутренними субсчетами. Иначе говоря, сделать внутреннюю проводку.

Когда компания по итогам года получает убыток, погасить его разрешается из следующих ресурсов:

- резервного капитала;

- НП прошлых лет;

- уставного капитала (после изменения в уставе);

- целевых средств, принадлежащих учредителям.

В данном случае требуется выполнить следующие проводки:

|

Если убыток гасится за счет: |

Дт |

Кт |

|

Резервного капитала |

||

|

Целевых средств учредителей |

||

|

Уставного капитала |

Кроме того, компания имеет возможность существенно снизить убыток, образовавшийся в текущем периоде, за счет нераспределенной прибыли прошлых лет. В компании, решившей поступить таким образом, бухгалтер сделает внутреннюю запись по счету 84.

Прибыль и убытки компании

Несмотря на ситуацию, нераспределенная прибыль может оказаться как прибылью, так и убытком. Все зависит от того, как прошла деятельность предприятия.

Несмотря на ситуацию, нераспределенная прибыль может оказаться как прибылью, так и убытком. Все зависит от того, как прошла деятельность предприятия.

В случае если убыток, то тут надо искать много путей выхода:

- Определить на основании чего фирма получила убыток;

- Какая сумма убытка, наблюдается и с какого периода появился убыток;

- Что не стоит допускать в деятельности последующего периода;

- Каким образом можно исправить эту ошибку;

- С каких резервов стоит погашать данный убыток и сколько для этого понадобится времени;

- Может ли фирма при наличии убытка продолжать деятельность дальше.

Если наблюдается убыток, то по законодательству фирма освобождается от уплаты налога в последующем периоде на прибыль.

Если наблюдается прибыль, то у владельца руки совсем развязаны и он может их потратить на те мероприятия, которые по его мнению самые оптимальные и могут послужить пользой для развития.

Но стоит обратить на тот факт, нет ли убытков, в прошлом периоде и стоит часть перевести в резервный капитал, чтобы в случаи убытка были средства на погашение.

Куда направить нераспределенную прибыль

Закон не дает компаниям конкретных инструкций по тому, куда можно направить нераспределенную прибыль. О том, как можно поступить с непокрытым убытком лишь вскользь упоминается в приказе Минфина от 31.10.2000 № 94н. В разделе про счет 84 ведомство называет три варианта, куда можно распределить прибыль. В действительности вариантов больше. Итак, нераспределенную прибыль допустимо направить на:

- дивиденды собственникам бизнеса;

- увеличение уставного капитала;

- приобретение имущества;

- формирование резервного фонда.

1. Выплата дивидендов учредителям – это, пожалуй, самый популярный способ использования нераспределенной прибыли. Учредители, как правило, получают дивиденды соразмерно доле в уставном капитале фирмы (п. 1 ст. 43 НК). Но организация вправе платить дивиденды акционерам и в ином порядке. Для этого в уставе нужно сделать специальную запись.

Кроме того, для ООО существует определенная частота, с которой оно может распределить прибыль между участниками. Делать это можно либо раз в квартал, либо раз в 6 месяцев, либо ежегодно (п. 1 ст. 28 Федерального закона от 08.02.1988 № 14-ФЗ). В противном случае, если организация будет распределять прибыль чаще, у налоговиков могут возникнуть вопросы к ней.

Учтите, что если компания все же решит распределять прибыль чаще, она должна прописать это в своем уставе. Такой позиции придерживаются суды (решение Арбитражного суда Пензенской области от 09.10.2013 № А49-4387/2013).

2.Прибыль также можно направить на то, чтобы увеличить уставный капитал. Для АО и ООО действует правило, как нужно распределять прибыль на УК. Компании потребуется сложить сумму уставного капитала и резервного фонда, а затем полученный результат отнять от стоимости чистых активов. Сумма, на которую фирма повышает УК, не может быть выше разности этих показателей (ст. 18 Закона № 14-ФЗ, п. 5 ст. 28 Федерального закона от 26.12.1995 № 208-ФЗ).

3.Компания также может купить имущество на средства, которые у нее остались после уплаты налога на прибыль. Это еще один способ, как можно использовать нераспределенную прибыль. Если предприятие выберет этот способ, никаких проводок по 84 счету ему делать не потребуется.

Учтите, что этот способ не подразумевает понижение итоговой суммы по пассивам (активам) баланса. Происходит лишь изменение структуры активов.

4.Формирование резервного фонда за счет нераспределенной прибыли – это обязательный пункт только для акционерных обществ (ст. 35 Закона № 208-ФЗ). При этом фонд АО по закону не может быть меньше 5 процентов от УК. Общества с ограниченной ответственностью же могут не создавать резервный капитал, у них нет такой обязанности.

Интересно, что резервный фонд организации, как и ее уставный капитал, является неприкасаемой суммой. То есть, эту сумму собственники никак не могут вывести.

Есть и другие варианты, куда организация может направить прибыль. Реже нераспределенную прибыль прошлых лет в балансе используют для выплаты премий работников или на благотворительность.

Важно! Обратите внимание, то использовать нераспределенную прибыль для каких-либо целей можно только по решению собственников бизнеса. Это правило должны соблюдать все компании, независимо от организационно-правовой формы. Такой порядок законодатель закрепил в Гражданском кодексе (подп

3 п. 2 ст. 67.1, п. 4 ст. 66)

Такой порядок законодатель закрепил в Гражданском кодексе (подп. 3 п. 2 ст. 67.1, п. 4 ст. 66).

Нераспределенная прибыль отчетного года

Кредитовое сальдо на конец года по бухсчету 99 — это чистая прибыль. Но помимо финансового результата на этом счете отражают и некоторые другие показатели. Какие именно и как не ошибиться, делая проводки, вы можете узнать из Типовой ситуации от К+, получив пробный доступ к системе.

При реформации баланса оно списывается на бухсчет 84 (Дт 99 Кт 84) и составляет нераспределенную прибыль по итогам данного отчетного года.

О процедуре реформации читайте в материале «Как и когда проводить реформацию бухгалтерского баланса?».

Чтобы отделить показатели нераспределенной прибыли текущего (отчетного) года от прошлогодних, некоторые бухгалтеры выделяют в балансе отдельные строки 1372 и 1372, в которых соответственно отражается нераспределенная прибыль отчетного периода и прошлых лет.

Использование нераспределенной прибыли — это прерогатива собственников компании. И выделение в балансе данного финпоказателя за разные годы в первую очередь удобно им. Но стоит иметь в виду, что нераспределенная прибыль минувшего года не может быть целиком распределена без учета предыдущих результатов деятельности компании.

ВАЖНО! Нельзя допускать, чтобы стоимость чистых активов общества после передачи на выплату дивидендов нераспределенной прибыли отчетного года стала меньше размера уставного капитала общества и при наличии резервного фонда. Предостережение касается случаев, когда в прошлые годы в отчетности были зафиксированы непокрытые убытки

Решение о покрытии прошлогодних убытков за счет нераспределенной прибыли отчетного года принимается исключительно владельцами компании.

А вот нераспределенная прибыль за прошлые годы может быть распределена участниками/акционерами общества не только по итогам года, а в любое время. Главное — провести тематическое собрание всех владельцев компании и утвердить соответствующее решение.

Как формируется и используется нераспределенная прибыль (непокрытый убыток)

Увеличение сальдо нераспределенной прибыли, отражаемое по кредиту счета 84 «Нераспределенная прибыль (непокрытый убыток)», происходит за счет чистой прибыли отчетного года, которая списывается на счет 84 со счета 99 «Прибыли и убытки» заключительными оборотами декабря отчетного года (Инструкция по применению Плана счетов).

Показатель чистой прибыли увеличивают:

— исправление в отчетном периоде существенных ошибок прошлых лет, совершенных компаниями, не являющимися малыми предприятиями, которые привели в завышению расходов в периоде совершения ошибок (пп. 1 п. 9, п. 14 ПБУ 22/2010);

— списание на счет 84 добавочного капитала от переоценки выбывших в отчетном периоде внеоборотных активов (п. 15 ПБУ 6/01, п. 21 ПБУ 14/2007);

— восстановление в составе нераспределенной прибыли сумм объявленных и невостребованных по истечении установленного действующим законодательством РФ срока выплаты дивидендов (Письмо Минфина РФ от 27.01.2012 N 07-02-18/01).

Использование нераспределенной прибыли на выплату дивидендов (в т.ч. промежуточных – п.п. 1 и 2 ст. 42 Федерального закона от 26.12.1995 N 208-ФЗ; п. 1 ст. 28 Федерального закона от 08.02.1998 N 14-ФЗ), отражается проводкой по дебету счета 84 в корреспонденции со счетами 75 «Расчеты с учредителями», 70 «Расчеты с персоналом по оплате труда».

Также показатель чистой прибыли уменьшается при:

— увеличении уставного капитала за счет нераспределенной прибыли;

— направлении нераспределенной прибыли в резервный фонд.

Использование нераспределенной прибыли на осуществление расходов, например, в качестве источника капитальных вложений, отражается только в аналитическом учете путем резервирования соответствующей суммы на специальном субсчете (субконто) счета 84, например:

Дебет 84 «Нераспределенная прибыль (непокрытый убыток)»

Субсчет (субконто) «Нераспределенная прибыль (непокрытый убыток)»

Кредит 84 «Нераспределенная прибыль (непокрытый убыток)»

Субсчет (субконто) «Использование нераспределенной прибыли в качестве источника капвложений».

Увеличение сальдо непокрытого убытка, отражаемое по дебету счета 84, происходит за счет отражения убытка отчетного года, который списывается на счет 84 со счета 99 «Прибыли и убытки» заключительными оборотами декабря отчетного года

Показатель непокрытого убытка увеличивает исправление в отчетном периоде существенных ошибок прошлых лет, совершенных компаниями, не являющимися малыми предприятиями, которые привели в занижению расходов в периоде совершения ошибок (пп. 1 п. 9, п. 14 ПБУ 22/2010).

Погашение непокрытого убытка за счет соответствующих источников отражается по кредиту счета 84 «Нераспределенная прибыль (непокрытый убыток)» в корреспонденции со счетами:

— 80 «Уставный капитал» — при доведении величины уставного капитала до величины чистых активов организации в связи с погашением убытка за счет превышения величины уставного капитала над величиной чистых активов организации;

— 82 «Резервный капитал» — при направлении на погашение убытка средств резервного капитала;

— 75 «Расчеты с учредителями» — при погашении убытка за счет целевых взносов участников (акционеров).

Нераспределенная прибыль в балансе (нюансы)

Нераспределенная прибыль (или убыток, который не был покрыт) по итогам отчетного периода отображается в строке 1370 баланса. В ней фиксируется результат, полученный нарастающим итогом за несколько лет.

Верно ли, что нераспределенная прибыль — это чистая прибыль?

Нераспределенная прибыль — это актив или пассив?

Нераспределенная прибыль и непокрытый убыток — что это?

Как отображается нераспределенная прибыль прошлых лет

Нераспределенная прибыль отчетного года

Нераспределенная прибыль: формула вычисления

Показатели для инвесторов

Итоги

Верно ли, что нераспределенная прибыль — это чистая прибыль?

Нераспределенная прибыль — это действительно чистая прибыль, которая (как следует из названия) не была распределена (поделена) между участниками/акционерами общества. Чистой прибылью считается та часть дохода от реализации и внереализационных операций, которая осталась после уплаты налогов.

Решение о том, как распределять этот доход, принимается исключительно собственниками. Традиционно вопрос о нераспределенной прибыли выносится на повестку годового собрания владельцев компании. Принятое решение оформляется протоколом, который составляется по итогам общего собрания участников/акционеров.

О том, как оформляется такой документ, читайте в статье «Решение о выплате дивидендов ООО – образец и приказ».

Основными путями расходования нераспределенной прибыли считается ее направление:

- на выплату участникам/акционерам дивидендов;

- погашение прошлых убытков;

- пополнение (создание) резервного капитала;

- иные сформулированные собственниками цели.

О бухгалтерских записях, сопровождающих начисление, выплату и получение дивидендов, читайте в материале «Бухгалтерские проводки при выплате дивидендов».

Нераспределенная прибыль — это актив или пассив?

Нераспределенная прибыль в балансе — это, конечно же, его пассив. Значение данного показателя обозначает фактический долг компании перед ее собственниками, поскольку в идеале эта прибыль должна быть распределена между участниками и инвестирована в дальнейшее развитие бизнеса.

Фактически компания не может распоряжаться нераспределенной прибылью без принятия собственниками решения. Отражающийся в строке 1370 убыток также находится в пассивной стороне баланса, только это отрицательное значение, поэтому число берется в круглые скобки.

Лучше разобраться с анализом баланса вам поможет наша статья «Как читать бухгалтерский баланс (практический пример)?».

Нераспределенная прибыль и непокрытый убыток — что это?

Как уже говорилось выше, нераспределенная прибыль — это итоговый доход, полученный компанией от своей хоздеятельности, оставшийся после перечисления налога на прибыль и еще не поделенный (не направленный на иные цели) ее собственниками.

Пример 1

ООО «Восход» в 2018 году получило прибыль в размере 800 000 руб., уплатило налог на прибыль в размере 160 000 руб. В строке 1370 в пассиве баланса по итогам 2018 года ООО «Восход» должно отразить 640 000 руб. Это и есть нераспределенная прибыль.

Значение в строке 1370 баланса может быть равно тому, которое указано в строке 2400 отчета о финрезультатах, если у компании не было прибыли, не распределенной владельцами на начало года, и на протяжении года не производилась выплата промежуточных дивидендов.

Правильно читать строки баланса вам поможет наша статья «Расшифровка строк бухгалтерского баланса (1230 и др.)».

Что касается непокрытого убытка, то это превышение расходов компании над доходами по итогам года.

Пример 2

ООО «Парус-Трейд» в 2018 году получило выручку от оказания услуг и иные внереализационные доходы. Их общая сумма составила 400 000 руб.

Издержки, связанные с ведением основного вида деятельности (транспортными перевозками), равны 380 000 руб. Прочие расходы компании (не учитываемые в целях обложения налогом) составили еще 58 000 руб. Начислен налог на прибыль в размере 4 000 руб. Резервного капитала у ООО «Парус-Трейд» нет.

Значит, по итогам 2018 года после реформации баланса в строке 1370 в круглых скобках появится запись 42 000 руб. (400 000 – 380 000 – 4 000 – 58 000).

Среди основных причин получения непокрытого убытка можно назвать:

- получение фактического отрицательного финрезультата от деятельности компании из-за превышения затрат над доходами;

- оказавшие влияние на финсостояние компании изменения в учетной политике (об этом непосредственно сказано в п. 16 ПБУ 1/2008, утвержденного приказом Минфина России от 06.10.2008 № 106н);