Вычет ндс до ввода в эксплуатацию основного средства

Производство строительно-монтажных работ и порядок вычета НДС Строительство может осуществляться тремя возможными способами:

- Подрядным способом;

- Собственными силами или хозяйственным способом;

- Смешанным способом.

Строительство осуществляет подрядчик В случаях, когда строительство осуществляется подрядным способом, т.е. силами подрядных организаций, инвестор, то есть организация, которая построенный объект принимает к учету в качестве основного средства, принимает к вычету сумму НДС, которую ему предъявляет организация, осуществляющая строительные работы по договору подряда. Строительство осуществляется собственными силами Если строительство осуществляется силами организации, то есть хозяйственным способом, к вычету принимаются суммы налога, по приобретенным для использования в строительстве материалам, товарам, а также услугам и работам.

Важно

Вправе ли налогоплательщик принять к вычету НДС по приобретенному «будущему» основному средству на дату отражения на счете 08, или же к вычету НДС принимается только на дату ввода объекта в эксплуатацию? Вычет НДС по приобретенному объекту (ОС) Основанием для принятия «входного» НДС к вычету является выполнение ряда условий, приведенных в статьях 171, 172 Налогового кодекса (далее — Кодекс). Одним из условий применения вычета сумм НДС, предъявленных налогоплательщику при приобретении основных средств, является «принятие на учет данных основных средств» (абз

3 п. 1 ст. 172 НК РФ). Как мы видим, в пункте 1 статьи 172 Кодекса прямо не сказано, на каком счете должно быть учтено имущество, которое будет использоваться в качестве основного средства.

Ндс при строительстве — порядок исчисления и вычета

По их мнению, для вычета НДС необходимо, чтобы объект был принят к учету в качестве основного средства (письма Минфина России от 12.02.2015 № 03-07-11/6141, от 29.01.2013 № 03-07-14/06, от 24.01.2013 № 03-07-11/19, от 28.08.2012 № 03-07-11/330, от 16.08.2012 № 03-07-11/303). В судебной практике встречаются отдельные решения, в которых выражена аналогичная позиция (пост. ФАС ПО от 30.09.2010 по делу № А12-24919/2009). Но в большинстве судебных споров судьи приходят к противоположному выводу (определение ВС РФ от 21.09.2015 № 309-КГ15-11146; пост.

ФАС ВВО от 13.05.2014 № Ф01-1266/14, ФАС ПО от 05.09.2013 № Ф06-7762/13 по делу № А72-13061/2012 (определением ВАС РФ от 07.11.2013 № ВАС-15354/13 отказано в передаче дела в Президиум ВАС РФ для пересмотра в порядке надзора), ФАС МО от 21.08.2013 № Ф05-7760/13).

Внимание

Рассмотрим вопрос о возможности вычета «входного» НДС по объекту, учтенному на счете 08 «Вложения во внеоборотные активы», когда по каким-либо причинам он не введен в эксплуатацию. Предположим, что налогоплательщик приобретает объект основных средств как резервное (запасное) оборудование, например, на случай поломки действующего основного средства

Приобретенные объекты могут находиться в резерве (на складе) длительное время.

Строительство: особенности исчисления НДС

- инвесторы. Инвесторы осуществляют капитальные вложения с использованием собственных и (или) привлеченных средств. В дальнейшем инвесторы принимают построенные объекты недвижимости к учету в качестве основных средств;

- заказчики. Заказчики – уполномоченные на то инвесторами лица, которые осуществляют реализацию инвестиционных проектов;

- подрядчики. Подрядчики – лица, которые выполняют работы по договору подряда, заключаемому с заказчиками в соответствии с ГК РФ. Подрядчики обязаны иметь лицензию на осуществление ими тех видов деятельности, которые подлежат лицензированию.

По своей сути к субъектам инвестиционной деятельности можно отнести также и застройщика.

Застройщик – физическое или юридическое лицо, обеспечивающее на принадлежащем ему земельном участке строительство, реконструкцию, капитальный ремонт объектов капитального строительства, а также выполнение инженерных изысканий, подготовку проектной документации для строительства, реконструкции, капитального ремонта (п. 16 ст. 1 Градостроительного кодекса РФ). На имя застройщика выдается разрешение на строительство, а затем – разрешение на ввод объекта в эксплуатацию (ст. 51 и 55 Градостроительного кодекса РФ).

Следует отметить, что с 29.11.2011 г. п. 22 ст. 1 Градостроительного кодекса РФ введено определение технического заказчика.

Технический заказчик – лицо, уполномоченное застройщиком, которое от имени застройщика заключает договоры о выполнении инженерных изысканий, о подготовке проектной документации, о строительстве, реконструкции, капитальном ремонте объектов капитального строительства, подготавливает задания и предоставляет материалы и документы, необходимые для выполнения указанных видов работ, утверждает проектную документацию, подписывает документы, необходимые для получения разрешения на ввод объекта капитального строительства в эксплуатацию. Застройщик вправе осуществлять функции технического заказчика самостоятельно.

Действующее законодательство не запрещает совмещать две и более функций в одном лице.

ПОРЯДОК ВОЗМЕЩЕНИЯ НДС ПРИ ЭКСПОРТЕ В БЕЛОРУССИЮ (ПРОГРАММА, ОСОБЫЙ ПОРЯДОК ДЕКЛАРИРОВАНИЯ)

Независимо от того, каковы будут фактические затраты на строительство, для инвестора его стоимость будет складываться из затрат, предусмотренных заключенным инвестиционным договором, и своих собственных расходов на доведения объекта до состояния, в котором он пригоден к эксплуатации.

Учет затрат по строительству объекта основных средств ведется на балансовом счете 08 «Вложения во внеоборотные активы» (Субсчет «Строительство объектов основных средств»).

На этом субсчете учитываются все затраты по возведению зданий и сооружений, начиная с расходов по аренде земельного участка и разработке проектно – сметной документации и заканчивая расходами по оформлению документов на регистрацию права собственности и получению разрешения на ввод в эксплуатацию.

ЗАПОЛНЕНИЕ ФОРМЫ КС 2

Порядок применения инвесторами налоговых вычетов по НДС

П. 6 ст.

171 НК РФ установлено, что вычетам подлежат суммы НДС, предъявленные налогоплательщику подрядными организациями (застройщиками или техническими заказчиками) при проведении ими капитального строительства (ликвидации основных средств), сборке (разборке), монтаже (демонтаже) основных средств, суммы налога, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ (далее – СМР), и суммы налога, предъявленные налогоплательщику при приобретении им объектов незавершенного капитального строительства.

Согласно п. 1 и 5 ст. 172 НК РФ указанные налоговые вычеты производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг, имущественных прав), после принятия на учет этих товаров (работ, услуг, имущественных прав), при наличии соответствующих первичных документов.

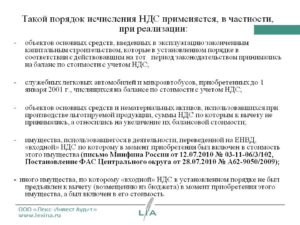

Следует отметить, что суммы НДС, принятые инвестором к вычету, подлежат восстановлению в случае, если в дальнейшем объекты недвижимости (основные средства) используются для осуществления операций, не подлежащих налогообложению (п. 2 ст. 170 НК РФ), за исключением основных средств, которые полностью самортизированы или с момента ввода которых в эксплуатацию прошло не менее 15 лет.

Таким образом, использование строящегося объекта для осуществления операций, облагаемых НДС, – обязательное условие налогового вычета.

Ндс при строительстве основных средств в 2018 году

Счета-фактуры, поступившие от подрядчиков и поставщиков, регистрируются в общем порядке и также являются основанием для принятия НДС к вычету. НДС при строительстве основных средств: ответы на вопросы Вопрос № 1: По итогу завершения строительства подвального помещения, подрядчик ООО «ГлавСтрой» передал заказчику АО «Сигма» акт КС-2 и справке КС-3. При этом в акте указана сумма по договору (без индексации), а справке – сумму с учетом индексации.

Являются ли документы корректно оформленными? Ответ: Разъяснения Минфина не запрещают подобное оформление акта КС-2 и справки КС-3. Для отражения НДС бухгалтеру «Сигмы» необходимо составить справку с расчетом суммы индексации и указанием размера НДС. Вопрос № 2: В августе 2017 на АО «Компакт» законсервирован объект незавершенного строительства.

Ндс по ос: выбираем момент вычета | ооо

Если фирма приобрела основное средство, то она может поставить к вычету НДС сразу после оприходования объекта или дождаться момента его ввода в эксплуатацию и лишь тогда зачесть «входной» налог.

Если фирма приобрела основное средство, то она может поставить к вычету НДС сразу после оприходования объекта или дождаться момента его ввода в эксплуатацию и лишь тогда зачесть «входной» налог.

Вопрос, в какой момент принимать к вычету НДС со стоимости основных средств, все еще остается спорным. Налоговики до сих пор продолжают отказывать организациям в праве применения вычета, если объект числится не на счете 01, а на счете 08.

Из-за этого некоторые фирмы долго ждут ввода объекта в эксплуатацию, чтобы без проблем принять НДС к вычету. Но и этот вариант далеко не самый безопасный.

Стоит ли дожидаться ввода в эксплуатацию?

По мнению инспекции, плательщики НДС имеют право на возмещение налога не раньше того квартала, в котором имущество было принято на учет как основное средство (т.е. отражено на счете 01 или 03).

Если же имущество пока числится в качестве оборудования к установке или в составе вложений во внеоборотные активы (т.е. на счете 07 или 08 соответственно), условие о его использовании для облагаемых налогом операций не выполняется.

Следовательно, «входной» НДС по этому объекту возместить нельзя*(1).

Но в судебной практике прослеживается противоположный подход. Арбитражные суды в течение многих лет принимали решения, которые подтверждают, что право на вычет НДС по объектам возникает у организации уже в момент их принятия к учету на счете 08 (или 07).

Иными словами, поскольку Кодекс, во-первых, не конкретизирует, на каком счете объект должен приниматься к учету, и, во-вторых, не требует, чтобы он обязательно был введен в эксплуатацию, можно принимать к вычету НДС, не дожидаясь его ввода в эксплуатацию (перевода на счет 01 или 03).

Ведь если ждать этого момента слишком долго, срок, в течение которого налог принимается к вычету, можно пропустить.

Не пропустите трехлетний срок!

Если организация решила последовать совету чиновников не принимать к вычету НДС до момента ввода объекта в эксплуатацию, то необходимо помнить, что право применения вычетов по НДС имеет свой «срок годности». Этим правом можно воспользоваться лишь в течение трех лет после окончания квартала, в котором оно возникло*(3).

Но, как мы уже убедились, момент возникновения права на вычет является спорным, а значит, велик риск, что такая перестраховка может привести к пропуску трехлетнего срока.

И тогда организация рискует не только столкнуться с отказом инспекции принять к зачету НДС из-за пропуска сроков, но и не найти поддержки в суде.

Примером может служить решение ФАС Центрального округа*(4). В 2002 году компания купила здание, провела его реконструкцию и в 2009 году ввела в эксплуатацию.

В течение всего периода проведения реконструкции здание числилось на счете 08 и только после ее завершения в 2009 году оно было переведено на счет 01.

«Входной» НДС со стоимости здания компания поставила к вычету только после ввода объекта в эксплуатацию — в 2009 году Суд пришел к выводу, что право на вычет возникло у компании в 2002 году и воспользоваться этим правом она могла в течение трехлетнего срока (не позднее 2005 г.).

Следовательно, в 2009 году этот срок уже истек, и организация утратила право на возмещение «входного» НДС.ПримерВ 2009 г. компания приобрела здание стоимостью 350 000 руб. (в т.ч.

Приобретение здания в 2009 г.

компания отразила в учете так:

Дебет 08 Кредит 60— 296 610 руб. (350 000 — 53 390) — здание принято к учету;Дебет 19 Кредит 60

— 53 390 руб. — отражен «входной» НДС.

Вариант 1: НДС принят к вычету после ввода здания в эксплуатацию.Дебет 01 Кредит 08— 296 610 руб. — здание введено в эксплуатацию (после ремонта);Дебет 68 субсчет «НДС» Кредит 19

— 53 390 руб. — НДС принят к вычету.

Достоинства: такой порядок не противоречит требованиям налоговиков.

Недостатки: перенос налогового вычета на более поздний срок (с 2009 на 2011 г.), риск пропустить трехлетний срок давности.

Недостатки: возможны споры с инспекцией.

Примечание. По общему правилу вычет НДС при приобретении основных средств производится при одновременном выполнении трех условий:

— объект приобретен для операций, облагаемых НДС;— принят к учету;

— имеется правильно оформленный счет-фактура поставщика, в котором сумма НДС выделена отдельной строкой.

И. Полозова,генеральный директор компании ПБК «Главный бухгалтер»

Экспертиза статьи:О. Монако,

служба Правового консалтинга ГАРАНТ, аудитор

Актуальная бухгалтерия”, N 12, декабрь 2011 г.