Ставка 10

В некоторых случаях актуальна ставка НДС 10% – она применяется в отношении продуктов, а также некоторых других особо значимых товаров. Есть несколько групп объектов, облагаемых НДС по ставке 10%.

К ним относят скот и птицу в живом весе, а также мясо, мясные продукты за исключением деликатесов, молочные продукты, яйца, масла, маргарин, сахар, зерновые продукты, хлебобулочные изделия и макароны, муку и т.д. Также к ним относят продукцию для диетического питания, овощи, некоторые товары для людей, больных диабетом.

К категории относят детскую продукцию – например, детские вещи – изделия из трикотажа и других натуральных материалов, обувь, кровати, некоторые вещи для школы, например, обложки для тетрадей, альбомы.

По проценту 10% облагаются печатные издания, но есть исключения – издания с рекламным или эротическим содержанием. Туда же относят книги, являющиеся продукцией для образования, имеющие связь с наукой и культурой. Льготам подвергаются медицинские принадлежности, некоторые услуги по внутренним перевозкам.

Пониженный налог

Для расчета НДС в России используют и сниженную ставку НДС. Она равна 10 процентам. Группы товаров, которые попадают под эту категорию, подробно расписаны во втором пункте статьи 164 НК РФ.

К товарам, для которых действует льготная ставка НДС в России, относят следующие категории (см. таблицу ставки НДС).

| Что фирма продает | Пояснение |

| Некоторые виды продуктов | В общем, речь идет о тех, что входят в основную продовольственную корзину. Это, например, хлеб, молоко, сахар и т. д. А вот более деликатесные продукты к этой группе товаров не относят, а потому для их продавцов действуют стандартная (общая) ставка для расчета НДС. |

| Детские товары | Например, подгузники, школьные принадлежности, обувь и одежда. Но, вот, игрушки под эту категорию не попадают, а потому их продавцы платят НДС в полном объеме. |

| Печатная продукция | Книги, газеты, журналы. Исключение составляют только издания, которые выпускают в рекламных целях или имеют эротический подтекст |

| Лекарства и медицинские препараты | В этой категории есть некоторые группы товаров, которые вообще освобождены от уплаты налога |

| Компании, занимающиеся внутренними перевозками багажа или пассажиров | Некоторые облагают по ставке НДС 0% |

Заметим, что с полными перечнями товаров, на которые распространяет действие пониженная ставка НДС в размере 10 процентов, приведены в следующих постановления Правительства РФ:

| Реквизиты документа | О чем |

| № 688 от 15.09.2008 | Медикаменты и аптечные товары |

| № 908 от 31.12.2004 | Продовольственные товары, в т. ч. детского назначения, а также предметы каждодневного обихода |

| № 41 от 23.01.2003 | Периодика и книги развивающих тематик |

Горячие обсуждения

Относительно недавно был принят закон о повышении ставки НДС. Если раньше она составляла 18%, теперь размер будет 20%. За повышение проголосовало более половины депутатов. При этом был принят ряд поправок, связанных с установлением льготной ставки в 0% для перевозок на Дальний Восток, в Крым, Калининград.

Неоднократно обсуждался размер процента уплаты для сельхозпроизводителей в 2020, в том числе ЕСХН. Ставки НДС при ЕСХН в 2020 году не применяются в случае освобождения от обязанностей плательщиков, если доход за прошлый год не превысил 100 000 000. В новом 2020 году максимальный объем выручки понизится – до 90 000 000 в год. В 2020 – до 80 млн., в 2021 – 70 и т.д. Ставка для производителей сельхозтоваров, например, зерна, пшеницы, составит 10%. Есть установленный перечень, по которому допускается внедрять низкий тариф.

Подтверждение права на ставку 10

Не на всю продукцию распространена ставка НДС 10 процентов. С НДС, который является пониженным, осуществляется стимулирование со стороны государства некоторых видов деятельности.

Обязательное условие перехода на новый процент – его подтверждение. Если объект был выпущен компанией, зарегистрированной в РФ, требуется указать код по классификатору, после чего проверяется достоверность информации.

При продаже медицинской продукции обязательно предъявление удостоверения, регистрирования. Для снижения процента уплаты требуется подать в ФНС подтверждение соответствия товара требованиям.

Есть установленный список продуктов, на который распространена льготная ставка. В него входят продукты питания, вещи для детей, некоторые медикаменты и изделия, книги и т.д.

Этапы подтверждения:

- Изучение полного списка объектов, подлежащих льготе.

- Регистрация.

- Сбор документации.

После проведения полноценной проверки, возможно получение разрешения на пониженную ставку. Чтобы не возникало сложностей при регистрировании, рекомендуется заранее ознакомиться с положениями НК.

Когда применяется ставка 0%

О ставке 0% при экспорте — в 164-й статье Налогового кодекса

Нулевая ставка НДС действует для всех, кто продает любые товары за границу. Чтобы пользоваться ставкой 0%, требуется подтвердить, что товары действительно пошли на экспорт. Для этого нужно:

- сделать копию договора с покупателем из другой страны;

- сделать копию товаросопроводительных документов, например товарной накладной. Это необязательно, но лучше сделать;

- заполнить таможенную декларацию.

Эти документы готовят в течение 180 дней с момента, когда таможня разрешила вывозить товар. Документы отправляют в налоговую в основном в электронном виде. Можно и в бумажном, но сейчас это делают редко.

Подтверждать нулевую ставку нужно каждый раз, когда экспортер вывозит товар , и неважно, раз в год или раз в месяц. По опыту, сложности возникают с таможенной декларацией, поэтому разберем отдельно, как ее заполнить

По опыту, сложности возникают с таможенной декларацией, поэтому разберем отдельно, как ее заполнить.

НДС 0 процентов используется в следующих случаях — перечень

До обновлений, вступающих в силу с 01.10.2019, нулевая ставка НДС используется в следующих случаях:

- при экспортных продажах (в т. ч. в страны ЕАЭС), применении к товару процедур реэкспорта и помещения в свободную таможенную зону;

- грузовых международных перевозках и оказании услуг, сопутствующих перевозкам такого рода;

- передаче по трубопроводам за границу РФ нефти, ее продуктов, а также природного газа и оказании услуг, сопутствующих транспортировке таких товаров;

- осуществлении управления электросетью, по которой электроэнергия поставляется за границу РФ;

- хранении и перевалке грузов, направляющихся за пределы РФ, в портах (морских и речных);

- использовании режима переработки на таможенной территории;

- предоставлении железнодорожных составов и контейнеров, выполнении услуг транспортного экспедирования для целей вывоза грузов с территории РФ;

- перевозках внутренним водным транспортом груза, предназначенного для экспорта, до пункта перегрузки его на транспортное средство, следующее за границу РФ;

- вывозе за пределы России углеводородного сырья и продукции его передела с территории морских месторождений, принадлежащих РФ, но не в режиме экспорта;

- воздушных перевозках грузов, осуществляемых российскими перевозчиками между заграничными пунктами с промежуточной посадкой в России;

- осуществлении услуг по возврату НДС иностранному покупателю, вывозящему за пределы ЕАЭС товар, купленный им в розницу в союзе;

- выполнении услуг по транзитному перемещению по территории РФ иностранных товаров от места ввоза до места вывоза;

- предоставлении железнодорожных составов и контейнеров, выполнении услуг транспортного экспедирования при транзитных перевозках грузов иностранного происхождения по РФ;

- пассажирских перевозках, осуществляемых с пересечением границы России;

- пассажирских перевозках внутри России воздушным транспортом, если они осуществляются из или в Калининградскую область, Крым, Севастополь или Дальневосточный федеральный округ;

- создании техники, связанной с космосом, и оказании услуг, имеющих отношение к освоению космоса;

- продаже госфондам или банкам драгметаллов лицами, занимающимися их добычей или производством из лома и отходов;

- продажах, осуществленных в целях использования в иностранных представительствах;

- реализации топлива и ГСМ, обеспечивающих работу воздушных и морских/смешанных (река-море) судов, следующих за границу РФ;

- перевозке предназначаемых для экспорта или реэкспорта товаров и оказании услуг, имеющих отношение к такой перевозке;

- железнодорожных перемещениях грузов из РФ в страну, входящую в Таможенный союз, и транзитных перевозках между иностранными государствами и странами — членами Таможенного союза, а также между странами Таможенного союза;

- железнодорожных пассажирских перевозках в пригородном и дальнем (кроме международного) сообщении;

- продаже морских судов, созданных в РФ;

- продажах, осуществленных в целях использования международными организациями, ведущими деятельность на территории РФ;

- предоставлении морских или смешанных (река-море) судов с экипажем для перевозок грузов в РФ или за ее переделы на время;

- продажах, связанных с проведением в РФ чемпионата мира по футболу в 2018 году;

- продажах, связанных с проведением в РФ Олимпийских и Паралимпийских игр в 2014 году.

Отметим, что два последних пункта фактически утратили актуальность, но продолжают оставаться в перечне.

КАК ЗАПОЛНИТЬ ДЕКЛАРАЦИЮ ПО НДС ПРИ ЭКСПОРТЕ (ПО СТАВКЕ 0%)

Порядок заполнения декларации по НДС экспортерами зависит от того, собраны ли в срок документы, подтверждающие нулевую ставку.

Ситуация 1. Документы, подтверждающие ставку 0%, собраны в срок

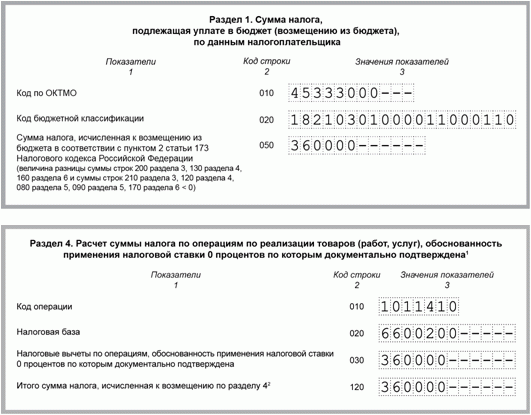

В таком случае экспортные операции отражайте в разд. 4 декларации за квартал, в котором собраны документы.

Если в этом квартале вы отчитываетесь только по экспортным операциям, то помимо разд. 4 нужно заполнить и сдать в ИФНС:

Если кроме экспортных у вас в истекшем квартале были и другие операции, которые должны быть отражены в декларации по НДС, просто включите разд. 4 в свою декларацию.

При заполнении разд. 4 укажите:

— в строке 020 — стоимость отгруженных на экспорт товаров;

В строке 120 укажите общую сумму всех строк 030. Если у вас несколько листов разд. 4, то строка 120 заполняется на первом листе.

Строку 130 не заполняйте.

Строки 100 и 110 также оставьте пустыми. Они заполняются только при увеличении или уменьшении стоимости отгруженных на экспорт товаров (п. п. 41.6, 41.7 Порядка заполнения декларации).

Пример заполнения декларации по экспортным операциям (документы собраны в срок)

Разделы 1 и 4 декларации за IV квартал 2015 г., сформированные в электронной форме, в распечатанном виде будут выглядеть так (приводятся только необходимые для иллюстрации примера строки).

Ситуация 2. Документы, подтверждающие ставку 0%, не собраны в срок

В таком случае надо сдать уточненную декларацию за квартал, в котором была произведена экспортная отгрузка. Для подготовки этой декларации оформите дополнительные листы книги покупок и книги продаж.

В уточненной декларации должны быть заполнены:

— раздел 6, где нужно отразить начисление НДС по неподтвержденным экспортным операциям по обычной ставке (10% или 18%);

— Приложение 1 к разд. 8;

— Приложение 1 к разд. 9;

— разделы, заполненные и сданные в ИФНС в составе первоначальной декларации (п. 2 Порядка заполнения декларации).

При заполнении разд. 6 укажите:

На первой странице разд. 6 отразите итоги расчета налога по этому разделу (п. п. 43.9, 43.10 Порядка заполнения декларации):

— если сумма по строке 050 больше суммы по строке 060, то в строке 160 укажите сумму налога к уплате (разницу между суммой по строке 050 и суммой по строке 060),

— если сумма по строке 050 меньше суммы по строке 060, то в строке 170 укажите сумму налога к возмещению (разницу между суммой по строке 060 и суммой по строке 050).

Все остальные разделы, ранее заполненные в первоначально составленной декларации и не требующие других исправлений, оставьте без изменений (п. 2 Порядка заполнения декларации).

Пример заполнения декларации по НДС по неподтвержденной нулевой ставке

Таким образом, ООО «Цемент-Экспорт» нужно:

Разделы 1 и 6 уточненной декларации по НДС за I квартал 2016 г., сформированные в бухгалтерской программе в электронной форме, в распечатанном виде будут выглядеть так (приводятся только необходимые для иллюстрации примера строки).

Следующая

НДСДокумент подтверждающий льготу по уплате НДС

Как заполнить таможенную декларацию

Для таможенной декларации на экспорт используют бланк декларации на товары. Так выглядит заполненная декларация с отметками таможни:

В таможенной декларации 54 пункта. Чтобы объяснить, как заполнить каждый, нам потребовалось четыре листа, поэтому мы сделали отдельный документ. Сохраните его у себя и поделитесь с другими.

Декларацию отправляют на таможню в электронном виде. Инспектор проверит ее и поставит отметку о выпуске товара из страны. После этого декларацию нужно скачать и подписать. Вместе с договором эта декларация и станет обоснованием нулевой ставки НДС.

По опыту, налоговая внимательно изучает документы на нулевые ставки. Отказать могут из-за любой мелочи: ошиблись в декларации; покупатель оплатил товар частично; деньги поступили не на тот счет, что указан в договоре. Еще налоговая может запросить дополнительные документы. Если их не предоставить, тоже могут отказать.

В этом случае есть два пути: заплатить НДС в размере 20% или исправить все замечания налоговой и подать документы повторно.

Если не хочется возиться с декларацией, заполнить ее может таможенный брокер. Обычно за это берут 13 000 рублей.

Налог в счете-фактуре

При заполнении счета-фактуры в нем необходимо указать два значения:

- общую стоимость товаров или услуг;

- нужную ставку НДС в России.

Если речь идет о ставках 0, 10 и 18 процентов, то в этом документе заполняют графу № 7. Когда же имеем дело с расчетными ставками 10/110 и 18/118, для них предназначена пятая графа (см. ниже рисунок)

Важно только учитывать, что в последних двух случаях в графе «Стоимость товаров и услуг» надо указывать полную сумму. И уже в зависимости от указанной ставки инспекторы будут понимать, включает она в себя НДС или его еще только предстоит рассчитать

Пример применения ставки НДС 10

Для применения ставки 10% важно наличие подтверждения входа в список. Чтобы применять такой процент для медицинской продукции, необходимо соответствующее удостоверение и регистрирование

Следует рассмотреть пример, как используется данная ставка. Например, реализует детские товары, в том числе, мягкие игрушки. 10.05.2016 она заключила договор с организацией «Б», а 11.06.2016 продала часть продукции. Партия составила 700 тысяч.

Согласно положениям НК, данный вариант товара облагается со льготным процентом –10. Базой будут семьсот тысяч. Необходимо 700 000*10%/110 = 63636, 36. Таким образом, общая стоимость с учетом налога будет равна 763636,36.

НДС 0 %: в каких случаях?

Какая реализация облагается НДС по ставке 0%, указано в п. 1 ст. 164 НК РФ.

К наиболее распространенному случаю, когда реализация облагается НДС по ставке 0%, относится экспорт товаров.

Кроме экспорта налогообложение НДС производится по нулевой ставке, в частности, при реализации:

- товаров, помещенных под таможенную процедуру свободной таможенной зоны;

- товаров, вывезенных с территории РФ на территорию государства – члена ЕАЭС;

- услуг по международной перевозке товаров;

- отдельных работ (услуг), выполняемых (оказываемых) организациями трубопроводного транспорта нефти и нефтепродуктов;

- услуг по организации транспортировки трубопроводным транспортом природного газа, вывозимого за пределы территории РФ (ввозимого на территорию РФ);

- работ (услуг) по переработке товаров, помещенных под таможенную процедуру переработки на таможенной территории;

- транспортно-экспедиционных услуг, а также услуг по предоставлению железнодорожного подвижного состава или контейнеров, оказываемых российскими организациями или ИП, для перевозки или транспортировки железнодорожным транспортом экспортируемых (реэкспортируемых) товаров при условии, что пункт отправления и пункт назначения находятся на территории РФ;

- услуг по перевозке товаров воздушными судами, оказываемых российскими организациями или ИП, при которой пункт отправления и пункт назначения находятся за пределами территории РФ;

- услуг по перевозке пассажиров и багажа при условии, что пункт отправления или пункт назначения пассажиров и багажа расположены за пределами территории РФ;

- услуг по внутренним воздушным перевозкам пассажиров и багажа при условии, что пункт отправления или пункт назначения пассажиров и багажа расположен на территории Республики Крым или на территории города федерального значения Севастополя;

- товаров (работ, услуг) в области космической деятельности;

- товаров (работ, услуг) для официального пользования иностранными дипломатическими и приравненными к ним представительствами или для личного пользования дипломатического или административно-технического персонала этих представительств, включая проживающих вместе с ними членов их семей;

- услуг по перевозке пассажиров железнодорожным транспортом в пригородном сообщении;

- услуг по перевозке пассажиров и багажа железнодорожным транспортом общего пользования в дальнем сообщении;

- построенных судов, подлежащих регистрации в Российском международном реестре судов.

Обращаем внимание, что применение ставки 0% необходимо отличать от освобождения от обязанностей налогоплательщика (ст. 145 НК РФ), а также от осуществления операций, не подлежащих налогообложению (освобождаемых от налогообложения) (ст

149 НК РФ). Ведь, в отличие от указанных случаев, использование ставки НДС 0% не лишает налогоплательщика права применять налоговые вычеты по НДС, если приобретенные товары (работы, услуги) используются в деятельности, облагаемой НДС (в т.ч. по ставке 0%).

Как подтверждается 0%-ная ставка НДС при экспорте

Согласно Статье 165 Налогового кодекса РФ, подтверждение права применять 0%-ную ставку налогообложения, экспортер должен предоставить в органы фискальной службы пакет документов (оригиналы и копии), состоящих из:

• торгового контракта продавца и зарубежного покупателя;

• заполненной декларации с соответствующими визами таможенных служб РФ о прохождении экспортной процедуры, а также данные фактической отгрузки товара из конкретного таможенного пункта;

• транспортная и прочая документация сопроводительного характера, свидетельствующая об убытии товара.

Что касается отгрузки продукции в государства ЕАЭС, важно заметить, что, несмотря на то, что данное направление, по сути, не является экспортом в контексте регламента налогового законодательства, здесь также существуют специфические условия начисления НДС. Согласно Договору о ЕАЭС от 29 мая 2014 года, нулевая ставка налогообложения применяется при обосновании ее в документах для налоговых органов: декларацией, товарным соглашением с покупателем, заявлением о том, что товар ввозится в страну

При этом, обязательно подтверждение уплаты экспортером сопутствующих налогов

Согласно Договору о ЕАЭС от 29 мая 2014 года, нулевая ставка налогообложения применяется при обосновании ее в документах для налоговых органов: декларацией, товарным соглашением с покупателем, заявлением о том, что товар ввозится в страну. При этом, обязательно подтверждение уплаты экспортером сопутствующих налогов.

Как в других странах с налогом?

НДС платят во многих странах. Где-то ставка ниже, чем в России, где-то выше. В среднем — около 20%.

Но сравнивать налоговую нагрузку только по НДС некорректно.

- В Канаде низкий НДС, но высокие тарифы страховых взносов.

- Есть страны, где большую часть налоговых поступлений составляет НДС, а где-то — налог на доходы. Например, в США, Дании и Люксембурге большую часть налоговых поступлений в бюджет приносит именно НДФЛ. В Австрии и Германии — социальные платежи. А в Греции и Португалии — косвенные налоги, такие как НДС.

- В Великобритании основная ставка НДС 20%, а максимальный НДФЛ — 45% (у нас обычная ставка 13%). В Италии НДС 22%, но налог на доходы составляет от 23 до 43%. При этом налог на прибыль у нас составляет 20%, а в Италии — до 38%.

Зато кредиты для бизнеса у нас с двузначными ставками, а в Европе — в несколько раз дешевле. Сравнивать налоговую нагрузку и экономическую ситуацию только по ставкам НДС нельзя. Мы можем платить за коммунальные услуги 3000 рублей в месяц, а в какой-то европейской стране эти же услуги стоят 300 евро, причем газ и воду приходится экономить, а мусор надо сортировать.