Какие выплаты относятся к материальной помощи (нормативная база 2016-2017 гг.)?

Единого определения финансового участия руководства организации в жизни членов трудового коллектива действующее законодательство не содержит. Вместе с тем целый ряд нормативных документов определяет порядок оказания финансовой поддержки гражданам в нестандартных жизненных ситуациях.

Все виды матпомощи при этом можно условно разделить на несколько групп.

- В зависимости от источника финансирования матпомощь может быть:

- федеральной;

- региональной;

- полученной от работодателя.

- По периодичности выплат:

- единовременной;

- регулярной.

- Исходя из предоставляемых средств:

- денежной;

- материально-вещественной.

- В зависимости от основания оказания финансовой поддержки:

- выплачиваемой при бедствиях;

- оказываемой при терактах;

- осуществляемой при рождении ребенка;

- производящейся при проблемах со здоровьем;

- предоставляемой в случае смерти родственника и т. д.

Федеральные и региональные программы финансовой поддержки населения установлены законодательно. Порядок же оказания материальной помощи членам трудового коллектива определяется коллективными договорами, трудовыми соглашениями и прочей локальной документацией конкретного предприятия.

|

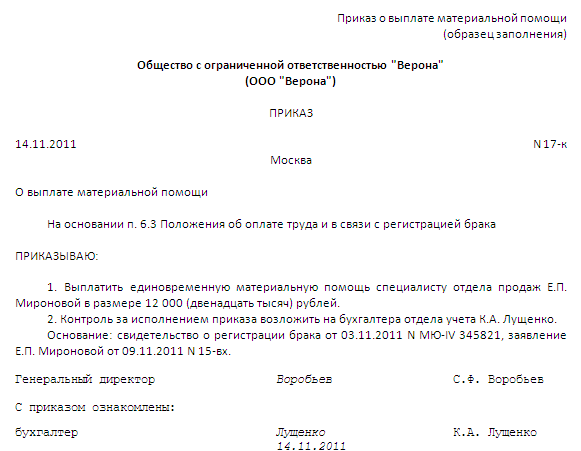

| Скачать Приказ о выплате материальной помощи |

По установившейся практике при наступлении какого-либо определенного внутренними документами события сотрудник обычно пишет заявление на имя руководителя о предоставлении материальной помощи и прикладывает подтверждающую событие документацию. В случае удовлетворения заявления руководитель ставит на прошении свою резолюцию либо издает приказ о выдаче сотруднику финансовой помощи — это и является указанием бухгалтерии о выдаче денежных средств.

Что считать экономической целесообразностью

Если с первым условием (документальное подтверждение) все понятно, то со вторым очевидной ясности нет. Дело в том, что понятие экономической целесообразности в налоговом законодательстве отсутствует.

Чтобы восполнить этот пробел, финансисты указали, что, поскольку компания осуществляет деятельность на свой риск, она вправе самостоятельно оценивать эффективность и целесообразность своей работы (Письмо Минфина России от 21.05.2010 N 03-03-06/1/341). И в расходах она может признать любые затраты (а не только прямо поименованные в гл. 25 НК РФ), если они связаны с деятельностью, направленной на получение дохода (Письмо Минфина России от 02.02.2010 N 03-03-05/14).

Примечание. Если затраты подтверждает электронный документ

Если документы, подтверждающие расходы, оформлены в электронном виде и подписаны электронной цифровой подписью, их необходимо распечатать и заверить подписями руководителя и главного бухгалтера или уполномоченных на то лиц (Письмо Минфина России от 01.02.2011 N 03-03-06/1/47).

Обзор документа

Рассмотрен вопрос о том, можно ли в целях налогообложения прибыли учесть в расходах некоторые единовременные выплаты. Они производятся работникам к ежегодному отпуску и именуются в коллективном договоре материальной помощью.

В целях налогообложения прибыли не учитываются расходы в виде материальной помощи работникам.

Единовременные выплаты работникам при предоставлении ежегодного отпуска, предусмотренные коллективным договором, зависят от размера зарплаты и соблюдения трудовой дисциплины. Т. е. они связаны с выполнением физлицом его трудовой функции. Данные выплаты являются элементом системы оплаты труда и не признаются материальной помощью.

Такие единовременные выплаты могут уменьшать налоговую базу как расходы на оплату труда.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Как оформить

Если на предприятии принято выплачивать некую сумму накануне отпуска, необходимо заранее ознакомиться с порядком, как получить материальную помощь на работе.

Последовательность действий, как выплачивается пособие отпускнику, выглядит следующим образом:

- Основанием для назначения станет заявление на материальную помощь к отпуску по образцу, который можно взять в отделе кадров на предприятии. Если отпускной период совпадает с графиком отпусков, установленным на предприятии, дополнительно уведомлять работодателя не требуется, а финансовая поддержка осуществляется по умолчанию, согласно принятым внутренним регламентам компании.

- При получении заявления, незадолго до начала отпускного периода, издается приказ за подписью руководителя с согласованием даты отпуска и необходимости выплатить матпомощь в указанном размере (определяется по усмотрению руководства, опираясь на стаж, величину заработка, показатели работы человека).

- Выплата материальной помощи к отпуску оформляется бухгалтерией, ответственной за своевременное выполнение перечислений в отношении отпускника.

Таким образом, получить компенсационную выплату можно будет за три дня до ухода вместе с суммой положенных отпускных.

Арбитры не пришли к единому мнению

Арбитры не так единодушны в интересующем нас вопросе, как чиновники. В арбитражной практике можно выделить два подхода к налогообложению материальной помощи (учитывая, что гл. 24 НК РФ утратила силу только с 2010 г., судебная практика имеется именно по ЕСН, а некоторым налогоплательщикам еще предстоит встречать выездные проверки по вопросам уплаты ЕСН в 2009 и 2008 гг., поэтому мы не будем забывать об этом налоге).

1. Материальную помощь нельзя включать в базу по налогу на прибыль и не нужно облагать ЕСН (Постановления ФАС МО от 14.01.2011 N КА-А40/16837-10, от 30.10.2009 N КА-А40/11455-09, Девятого арбитражного апелляционного суда от 05.10.2010 N 09АП-23570/2010-АК, ФАС ПО от 30.08.2010 по делу N А55-35672/2009, ФАС СЗО от 30.10.2009 по делу N А05-13609/2008).

Аргументация:

— материальная помощь работникам к отпуску не относится к расходам в силу прямого указания п. 23 ст. 270 НК РФ, даже если коллективным договором на работодателя была возложена обязанность оказывать такую помощь своим работникам;

— не всегда расходы, связанные с исполнением условий коллективного договора, экономически обоснованны для целей налогообложения прибыли;

— упоминание в ст. 255 НК РФ расходов в пользу работников и включение соответствующих выплат в трудовые договоры (коллективный договор) сами по себе не означают их безусловного отнесения к расходам, учитываемым в целях применения гл. 25 НК РФ. Если выплаты работникам материальной помощи к отпуску не имеют признаков начислений стимулирующего характера, связанных с производственными результатами, профессиональным мастерством и высокими достижениями в труде, либо признаков начислений стимулирующего или компенсационного характера, связанных с режимом работы и условиями труда, в силу п. 23 ст. 270 НК РФ матпомощь работникам не учитывается в расходах;

— матпомощь к отпуску не связана с выполнением трудовых обязанностей (с режимом работы, условиями труда, производственными результатами и содержанием труда работника) и не носит стимулирующего либо компенсационного характера. Она может быть выплачена только при наличии финансовой возможности у организации (то есть это необязательно), не отвечает принципам экономической обоснованности затрат и не направлена на получение прибыли;

— матпомощь, выплачиваемая работникам на основании коллективного договора, является одной из гарантий социальной защиты работодателем работников предприятия. Источник выплат социального характера — прибыль, остающаяся в распоряжении налогоплательщика.

2. Материальную помощь можно отнести к расходам по налогу на прибыль и следует облагать ЕСН (Постановления ФАС СЗО от 21.12.2010 по делу N А26-1859/2010, от 05.08.2009 по делу N А13-12387/2008, ФАС ДВО от 22.03.2010 N Ф03-1121/2010, ФАС ВВО от 01.09.2010 по делу N А39-2814/2009, Девятого арбитражного апелляционного суда от 08.12.2010 N 09АП-28245/2010-АК).

Выплаты материальной помощи к отпуску, предусмотренные коллективным и (или) трудовым договорами:

— производятся работникам, не имеющим нарушений трудовой дисциплины, по своей правовой природе носят стимулирующий характер и, соответственно, входят в систему оплаты труда;

— зависят от соблюдения работником трудовой дисциплины и от размера заработной платы, установленного системой оплаты труда;

— производятся в пределах фонда оплаты труда ежегодно при уходе работника в очередной оплачиваемый отпуск (то есть связаны с выполнением трудовых функций и получением дохода) и входят в систему оплаты труда на предприятии;

— фактически являются формой оплаты труда работников, поскольку определены договором (производятся раз в год всем работникам при уходе в отпуск, без заявления работников и издания руководством специального приказа) и осуществляются за счет средств фонда оплаты труда предприятия в размере среднемесячного заработка.

Размер материальной помощи определяется налогоплательщиком в зависимости от непрерывного стажа работы в обществе исходя из тарифной ставки присвоенного разряда (должностного оклада) работника. Матпомощь не оказывается работникам, уволенным по собственному желанию, имеющим дисциплинарные взыскания, совершившим хищения собственности общества и нанесшим обществу невозмещенный материальный ущерб.

То есть материальная помощь к отпуску не носит социального характера, связана с производственной деятельностью и выполнением работниками трудовых обязанностей, зависит от таких факторов, как добросовестный труд, соблюдение трудовой дисциплины и др. Следовательно, матпомощь является выплатой стимулирующего характера и относится к расходам на оплату труда.