Каким способом уведомить плательщика НДФЛ о том, что у него не был удержан НДФЛ

Вопрос-ответ по теме

Компания хочет сообщить о неудержанном НДФЛ получателю дохода. Каким способом передать справку по форме 2-НДФЛ с признаком 2?

О неудержанном НДФЛ нужно сообщить не только в ИФНС, но и получателю дохода (п. 5 ст. 226 НК). Вы вправе передать ему справку по форме 2-НДФЛ с признаком 2 лично под роспись или переслать по почте по местожительству заказным письмом с уведомлением.

МИНФИН НАЗВАЛ ФОРМУ, ПО КОТОРОЙ НАДО СООБЩИТЬ РАБОТНИКУ О НЕУДЕРЖАННОМ НДФЛ

Налоговый агент, который не смог удержать НДФЛ с дохода, выплаченного физлицу, должен известить об этом не только ИФНС, но и самого получателя дохода. Минфин разъяснил, по какой форме нужно направлять такое сообщение (письмо Минфина от 31.01.2018 № 03-04-06/5527)

По мнению чиновников, конкретную форму сообщения о невозможности удержать налог и сумме дохода, с которого не удержан НДФЛ, налоговый агент вправе согласовать с «физиком»-получателем дохода.

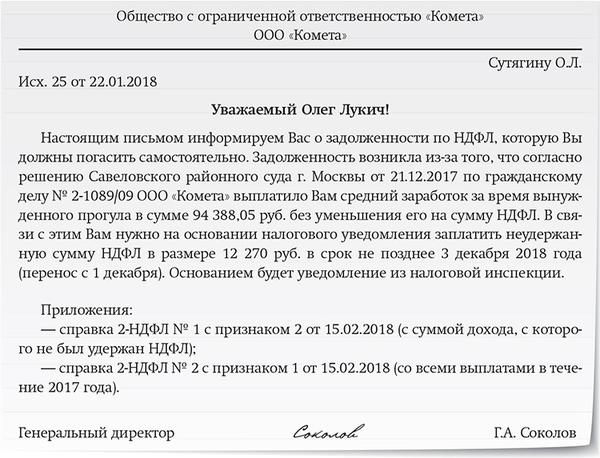

Вместе со справкой 2-НДФЛ направьте сопроводительное письмо (образец 3 ниже). В нем напомните плательщику ситуацию, поясните ему, что на основании справки 2-НДФЛ с признаком 2 налоговики пересчитают его НДФЛ за 2017 год. Инспекторы сами пришлют уведомление о необходимости доплатить НДФЛ. Срок уплаты — не позднее 1 декабря (п. 6 ст. 228 НК). Подавать декларацию по форме 3-НДФЛ бывшему работнику не нужно.

ОБРАЗЕЦ. СОПРОВОДИТЕЛЬНОЕ ПИСЬМО (СКАЧАТЬ)

К сообщению о неудержанном НДФЛ можно приложить и справку 2-НДФЛ с признаком 1. В ней вы укажете все доходы, которые плательщик НДФЛ получил от вашей компании за прошлый год. Справка 2-НДФЛ с признаком 1 пригодится ему, к примеру, при обращении в банк, в налоговую за имущественным или социальным вычетом и т. д.

Если удержать НДФЛ не удалось

Минфин России в письме от 31.01.2018 № 03-04-06/5527 разъяснил налоговым агентам, что они не должны согласовывать с налогоплательщиками форму направления сообщения о невозможности удержать налог.

Специалисты Департамента налоговой и таможенной политики Минфина России считают, что налоговый агент обязательно должен проинформировать налогоплательщика о суммах полученного им дохода, с которого не был удержан НДФЛ. Сумму неудержанного налога он также должен сообщить как самому налогоплательщику, так и органу ФНС. В налоговую службу такая информация поступает в виде справки 2-НДФЛ, которую все организации обязаны предоставлять в налоговый орган по месту своего учета. Этот отчет содержит сведения о доходах физических лиц за истекший налоговый период и суммах НДФЛ исчисленного, удержанного и перечисленного в бюджетную систему РФ. Сдавать справки 2-НДФЛ организации должны ежегодно не позднее 1 апреля года, следующего за отчетным, как указано в статье 230 Налогового кодекса РФ . Кстати, в 2018 крайний срок выпадает на 2 апреля, потому, что 1 апреля — это выходной день, воскресенье. Но этот срок распространяется на сведения только об удержанном НДФЛ.

Если налоговый агент по каким-либо причинам не смог в течение налогового периода удержать у налогоплательщика сумму НДФЛ, то проинформировать об этом он обязан и налогоплательщика и ФНС в срок до 1 марта года, следующего за отчетным. Об этом, в частности, сказано в статье 226 НК РФ . Такое сообщение должно быть письменным, но его конкретная форма законодательством не установлена. Налоговики должны получить эту информацию в электронной форме, как это предусмотрено приказом ФНС России от 30 октября 2015 г. № ММВ-7-11/485@ . А вот об информировании налогоплательщика специальных нормативно-правовых актов нет. Поэтому специалисты Минфина оставляют это на усмотрение самих налолговых агентов. И одновременно напоминают, что Федеральным законом от 29 декабря 2015 г. № 396-ФЗ исключена обязанность налогоплательщиков сдавать налоговую декларацию 3-НДФЛ в случаях, когда налог не был удержан налоговым агентом. Органы ФНС будут самостоятельно направлять гражданам требования об уплате такого налога.