Ответственность главного бухгалтера в 2019 году

Во многих крупных компаниях есть главный бухгалтер. Промахи этого работника приводят к большим убыткам. Главбух следит за состоянием бухучета и за сдачей финансовой отчетности в ИФНС России.

Ниже подробно рассмотрены права, обязанности и виды ответственности главных бухгалтеров.

Права и обязанности

Основные права и обязанности главбуха подробно прописаны в следующих нормативных актах:

- ФЗ № 402 «О бухучете» от 06.12.2011;

- Постановление Правительства РФ № 787 от 31.10.2002;

- Постановление Минтруда РФ № 37 от 21.08.1998.

Согласно крайнему постановлению, главбух выполняет следующие обязанности по своей должностной инструкции:

- организует ведение бухучета у ИП;

- выстраивает общую схему финансовой деятельности предприятия и ведения бухучета;

- разрабатывает планы бухгалтерских счетов;

- контролирует организационный документооборот бухгалтерской отчетности и следит за инвентаризационной описью;

- обеспечивает функциональный учет;

- контролирует применение имеющихся ресурсов.

Помимо вышеприведенных обязанностей, должностное лицо имеет определенные права. При их применении выполняют такие действия:

- создают официальные запросы во все филиалы компании и для конкретных специалистов;

- распределяют конкретные обязанности среди работников отдела бухгалтерии;

- заверяют финансовую документацию;

- создают новую концепции предприятия по ведению бухгалтерской отчетности.

Федеральный закон от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете»

Постановление Правительства РФ от 31 октября 2002 г. № 787 «О порядке утверждения Единого тарифно-квалификационного справочника работ и профессий рабочих, Единого квалификационного справочника должностей руководителей, специалистов и служащих»

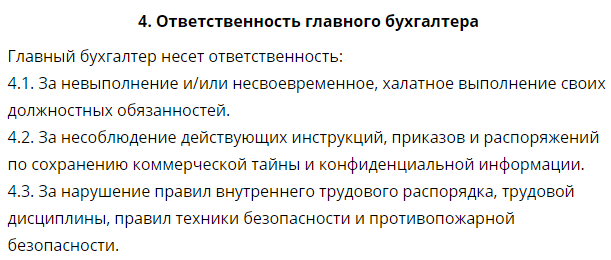

Дисциплинарная

За определенные правонарушения и с 2019 года главного бухгалтера привлекают к дисциплинарной ответственности. Это происходит из-за неисполнения конкретных обязанностей по ТК РФ.

Согласно ст. 192 ТК РФ, к этому сотруднику применяют такие меры наказания:

- замечание;

- вынесение выговора;

- увольнение.

Уголовная

Согласно ст. 199.1 УК РФ, к главному бухгалтеру применяют различные меры уголовной ответственности. Такое наказание назначают при наличии нескольких следующих оснований:

- при уклонении фирмы от уплаты различных налогов;

- при совершении умышленных финансовых преступлений;

- при нарушении определенных российских законов в течение 3 лет как минимум.

Статья 199.1 Уголовного кодекса РФ «Неисполнение обязанностей налогового агента»

Главного бухгалтера наказывают и при невыплате ЗП сотрудникам компании. Так, за однократную задержку ЗП должностное лицо штрафуют на 1000-5000 руб. При еще 1 подобном правонарушении, должностное лицо дисквалифицируют на 3 годам как максимум (ст. 5.27 КоАП РФ).

При возникновении тяжких последствий от невыплаты ЗП работникам компании за 3-месячный период меры наказания ужесточают. Должностное лицо штрафуют на 300-500 тыс. руб., или сажают в тюрьму на 5 лет как максимум.

Статья 5.27 Кодекса РФ об административных правонарушениях «Нарушение трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права»

Читать так же: Что такое CRM-системы?

Административная ответственность

Административную ответственность главбух будет нести при следующих нарушениях закона:

- Не соблюдаются правила ведения бухгалтерского учета.

- Сотрудник не предъявляет в установленные сроки документы, которые требуются для проведения налогового контроля.

- Не соблюдаются сроки постановки на учет.

- Игнорируются правила осуществления операций с кассовыми аппаратами.

- Главбух нарушил законы РФ, касающиеся финансовой отрасли.

В 2016 году вступили в действие поправки к статьям 15.11 и 4.5 КоАП РФ, касающиеся порядка привлечения к ответственности. В частности, установлены следующие изменения:

- Повысилась сумма штрафа. Теперь она составляет от 5 000 до 10 000 рублей. Точный размер штрафных санкций определяет суд в зависимости от обстоятельств дела.

- Введена ответственность за повторное нарушение закона. Действовать она будет в том случае, если новое правонарушение произошло в период прошлого административного наказания. Штраф в рассматриваемом случае составит от 10 до 20 тысяч рублей. Альтернативный вариант – дисквалификация специалиста продолжительностью до 2 лет.

- Увеличен срок давности по рассматриваемым делам. Ранее он составлял 3 месяца. То есть если правонарушение бухгалтера обнаруживалось спустя это время, привлечь сотрудника к ответственности было невозможно. Сейчас срок увеличен до 2 лет.

- При установлении вины главбуха нужно предъявить доказательства факта проступка. С 2016 года в качестве них можно использовать в том числе фото- и видеоматериалы.

Также были конкретизированы противоправные действия, при которых вводится административная ответственность:

- Регистрация в регистрах мнимых предметов учета.

- Введение счетов вне регистров бухучета.

- Данные отчетности не соответствуют с регистрами бухучета.

Все это – довольно грубые нарушения.

Примерная форма документа

В акт передачи можно включить следующие разделы:

- Общие положения.

- Основную часть.

- Заключение.

Предлагаем ознакомиться: Выплаты на бирже труда после сокращения

В общих положениях отражаются сведения по:

- Кассе и учету денег. В описании указывается, кто осуществляет финансовые операции (подотчетный сотрудник либо кассир), отразить условия хранения наличности, состояние записей в Книге, остаток средств, наличие иных ценностей.

- Учету расчетов. В описании указывается реальность дебиторской и кредиторской задолженностей, наличие безнадежных и просроченных обязательств, актов сверки, а также сумм, не отчисленных своевременно в бюджет.

- Соблюдению сроков представления отчетности.

- Учету материальных активов, ОС, НМА. В этой части приводятся сроки и результаты последней инвентаризации, указываются в каком состоянии находятся описи, карточки, книги, Ф. И. О. и должности ответственных лиц.

- Оформлению и хранению документации. В описании указывается срок, в течении которого бумаги находятся на предприятия, а также конкретный отдел (архив, бухгалтерия). Здесь также следует отметить, пронумерованы ли и подшиты ли бумаги в папках.

- Штатному расписанию, фонду зарплаты, наличию и заполнению налоговых карточек по ЕСН, НДФЛ, персонифицированному учету.

Также отдельно можно привести сведения об общей организации деятельности бухгалтерии. Здесь описывается характер распределения обязанностей между работниками, наличие бланков отчетности, должностных инструкций и пр. В основном разделе приводится перечень первичной и бухгалтерской документации по описи, а также указываются остатки на проверенных счетах. В заключении ставятся подписи прежнего сотрудника и нового работника, а также руководителя фирмы.

Приказ о полной материальной ответственности

Приказ о полной материальной ответственности формируется в тех случаях, когда у руководства есть потребность возложить обязанность по сохранению имущества предприятия на подчиненных.

Виды полной материальной ответственности

Материальная ответственность бывает двух видов:

В первом случае она перекладывается на кого-то из работников компании персонально, во втором — ответственность за товарно-материальные ценности несет группа сотрудников (обычно это коллеги по цеху, подразделению или участку).

Для того, чтобы при возложении материальной ответственности следовать букве закона, администрации предприятия нужно соблюдать определенный алгоритм действий:

- Первым делом по организации издается приказ о полной материальной ответственности.

- Затем с сотрудниками, в отношении которых он издан, заключаются дополнительные соглашения к трудовому договору (или коллективный договор).

- Формируются акты инвентаризации вверяемого им имущества.

На основе этих документов, при установлении фактов порчи или утраты указанных в акте инвентаризации товарно-материальных ценностей, руководство компании имеет полное право взыскать ущерб с ответственных лиц.

Какие обязанности возлагаются на главного бухгалтера

Основная задача главбуха – организовать систему бухучета и обеспечить ее функционирование. Основные права, обязанности и ответственность главного бухгалтера определены в ст. 7 Закона № 402-ФЗ («О бухгалтерском учёте»).

Важно! Ст. 243 Трудового кодекса дает возможность дополнить договор дополнительными пунктами, касающимися прав и обязанностей

Обязанности главбуха установленные в Квалификационном справочнике Минтруда:

- организовать учет предпринимательской деятельности;

- разработать политику учета, соответствующую законодательству;

- руководить разработкой форм используемых документов, плана счетов;

- контролировать документооборот, обеспечить функциональность учета, расчеты, процесс инвентаризаций;

- осуществлять контроль над использованием всех ресурсов, соблюдением финансовой дисциплины, сохранностью документации (см. Сроки и особенности хранения бухгалтерских документов);

- принимать участие в мероприятиях по проведению финансового анализа;

- обеспечить своевременное предоставление отчетной документации.

У главбуха есть определенные полномочия и права:

- запрашивать данные от других подразделений и специалистов;

- предлагать руководству планы по изменению структуры учета, поощрению и наказанию работников, нормам расхода материалов, энергии, труда, улучшению работы вспомогательных хозяйств и складов;

- определять обязанности работников бухгалтерии;

- визировать документы в пределах компетенции.

Важно! Руководитель может передать главбуху право представлять предприятие в контролирующих органах, оформив соответствующую доверенность

Административная ответственность

Все привыкли, что административную ответственность за правонарушения несет руководитель компании или ИП. Однако бухгалтера тоже могут привлечь к административной ответственности по статьям:

-

грубое нарушение требований к бухгалтерскому учету (ст. 15.11 КоАП);

-

непредставление, либо несвоевременная сдача документов и сведений, необходимых в рамках налогового контроля (ст. 15.6 КоАП);

-

несвоевременная подача налоговых деклараций (ст. 15.5 КоАП);

-

нарушение кассовой дисциплины (ст. 15.1 КоАП);

-

нарушение валютного законодательства (ст. 15.25 КоАП) и другие.

В зависимости от совершенного административного правонарушения на бухгалтера накладываются различные штрафные санкции, суммы которых варьируются от 300 до 10 000 руб. А при повторном нарушении до 20 000 руб. или дисквалификацией на 2 года. С 2016 г. срок давности привлечения к административной ответственности теперь составляет два года.

Основные моменты

Главное, что обязан делать главбух на любом предприятии – это следить за грамотным ведением отчетности. Если под его началом работают сотрудники, то главбух организует их трудовую деятельность, следит за правильностью выполнения работ. Основные права и обязанности его выражены в ФЗ № 402 (от 06.12.2011 г.). Если работодателю необходимо, чтобы главный бухгалтер обладал какими-то дополнительными навыками, то их следует прописать в должностной инструкции и в договоре (главное, чтобы эти требования не противоречили закону).

Основной квалификационный справочник Минтруда устанавливает следующие обязанности для главного бухгалтера:

- Организация ведения учета предпринимательской деятельности;

- Выстраивание общей схемы ведения учета предприятия в соответствии с законодательством;

- Руководство разработкой индивидуальных форм документов и плана счетов для бухучета;

- Контроль за документооборотом, связанным с бухгалтерской отчетностью и проведение инвентаризации;

- Обеспечение функциональности учета;

- Обеспечение контроля над использованием имеющихся ресурсов, и финансовой дисциплиной;

- Участие в текущих мероприятиях, цель которых осуществление финансового анализа;

- Обеспечение порядка предоставления отчетной документации в контролирующие органы в установленные законом сроки.

Чтобы дать возможность главному бухгалтеру выполнять обязанности в полном объеме, его наделяют целым спектром прав:

- Создавать запросы во все структурные подразделения предприятия и лично для специалистов;

- Распределять обязанности среди сотрудников бухгалтерии;

- Заверять финансовые документы в пределах должностной инструкции и компетенции;

- Создавать внутреннюю концепцию предприятия по ведению бухгалтерской отчетности;

- Выдвигать сотрудников для вынесения поощрений и наказаний;

- Выдвигать планы относительно расходования средств, материалов, трудовых ресурсов, рабочих и складских помещений.

В случае необходимости руководитель предприятия имеет право наделять главного бухгалтера полномочиями по представлению фирмы в контролирующих органах.

Санкции

При выявлении ущерба руководитель предприятия, согласно положениям 238 статьи ТК, вправе требовать от увольняющегося главного бухгалтера его возмещения. К примеру, санкции могут применяться, если налоговый орган наложит штраф на компанию за неправильное составление документации. В этом случае может предъявляться регрессное требование.

Проще говоря, взысканный с руководителя штраф можно удержать с зарплаты главного бухгалтера. При этом величина возмещения не должна быть выше среднемесячной з/п. Кроме того, при выявлении нарушений к главному бухгалтеру может быть применено административное наказание. Самые строгие санкции предусмотрены в УК.

Согласно 199 статье Кодекса, по решению суда главному бухгалтеру может быть запрещено занимать эту должность до 5 лет. Кроме этого, предусмотрен арест и тюремное заключение. Такие санкции могут вменяться главному бухгалтеру при выявлении факта уклонения от исполнения бюджетных обязательств посредством включения в документацию заведомо ложных либо искаженных сведений о затратах/доходах или иным путем.

Следует учесть, что уголовное наказание назначается за деяния, совершенные сотрудником в крупном размере. Им признается сумма, превышающая 100 тыс. р. УК содержит и иные статьи, по которым главный бухгалтер привлекается к ответственности. К примеру, наказания предусмотрены за причинение вреда предприятию путем обмана, злоупотребления полномочиями, в связи с халатностью или вследствие подделки документации.

Уголовное наказание

В УК РФ отсутствует специальная норма, предусматривающая персональную ответственность сотрудников бухгалтерии. Преступления, за которые грозит уголовный штраф для бухгалтера или иная мера воздействия, относятся к сфере экономической деятельности. Уголовные дела могут возбуждаться по следующим видам нарушений:

- уклонение от уплаты налоговых платежей и страховых взносов (ст. 199 УК РФ);

- неисполнение обязанностей налогового агента (ст. 199.1 УК РФ);

- уклонение от уплаты взносов на социальное страхование (ст. 199.4 УК РФ);

- фальсификация финансовых документов и отчетности (ст. 172.1 УК РФ);

- иные виды уголовных проступков.

Так как юридические лица к уголовной ответственности не привлекаются, при возбуждении дела будет устанавливаться круг виновных специалистов. Это может быть руководитель предприятия, поставивший подпись под фиктивной отчетностью, главный бухгалтер или иной сотрудник бухгалтерии. Однако не последует наказания для специалиста, в чьи полномочия не входило ведение бухучета и представление отчетности.

При расследовании уголовных дел в сфере экономической деятельности предприятия будут устанавливаться следующие факты:

- наличие вины в действиях бухгалтера или иного лица (например, если и несвоевременная подача декларации и уклонение от уплаты налога было вызвано сбоем программного обеспечения, умысел бухгалтера явно отсутствует);

- наличие причинно-следственной связи между действиями/бездействием бухгалтера и последствиями;

- размер причиненного ущерба (например, для наказания по ст. 199 УК РФ должен быть доказан крупный или особо крупный размер ущерба, причиненный бюджету).

Крупный размер ущерба будет подтвержден, если из общей суммы налогов/сборов не менее 5 млн. руб. доля неперечисленных платежей составила более 25%. Если такой критерий не подтверждается, бухгалтер или иное должностное лицо не будут наказаны по ст. 199 УК РФ.

Естественно, санкции по УК РФ существенно строже, чем меры воздействия по административному делу. Например, по ч. 1 ст. 199 УК РФ бухгалтеру грозит не только штраф (100-300 тыс. руб.), но и тюремное заключение до 2 лет или иные виды наказания. Кроме того, ответственность по УК РФ повлечет и судимость, которая может стать ограничением при последующем трудоустройстве. Аналогом административной дисквалификации будет являться запрет на занятие определенной деятельностью или замещение определенных должностей.

Законодатель позволяет избежать санкции по ст. 199 УК РФ при следующих обстоятельствах:

- если преступление совершено впервые;

- если виновник, либо его организация, полностью погасили долг перед бюджетом или внебюджетными фондами;

- если в полном объеме уплачен штраф, наложенный по нормам НК РФ.

При подтверждении таких обстоятельств, уголовное дело будет прекращено на стадии расследования или судебного процесса.

Порядок взыскания ущерба

Наступление ответственности не происходит единовременно – с момента выявления нарушения компания должна тщательно проверить эти факты, потребовать с работника объяснительную, а при необходимости обратиться в правоохранительные органы и подать заявление в суд. Порядок действий выглядит таким образом:

- По факту произошедшего инцидента непосредственный руководитель бухгалтера или лично директор компании запрашивает у нее письменную объяснительную, которая составляется в произвольном виде. В документе работник излагает свою точку зрения на случившееся, при этом он не обязан признавать свою вину. Если бухгалтер уверен, что в его действиях не было ошибки, лучше сразу отразить этот факт в объяснительной, оставив у себя 2 экземпляр. Если же сотрудник категорически отказывается составлять письменную объяснительную, необходимо зафиксировать этот факт в присутствии свидетелей (коллег) и составить соответствующий акт.

- Компания в лице руководства незамедлительно собирает рабочую комиссию, которая расследует инцидент в течение ближайших дней. Комиссия уточняет факты, описывает причины и последствия произошедшего. По результатам внутреннего расследования составляется соответствующий акт. В ней комиссия четко формулирует свои выводы, называет виновного.

- Если между действиями бухгалтера и ущербом выявлена прямая причинно-следственная связи, работодатель вправе компенсировать ущерб в соответствии с порядком, прописанным выше (но в любом случае н более 20% ежемесячно от средней зарплаты). Удержание средств производится принудительно. Если сотрудник не согласен, он вправе подать жалобу в трудовую инспекцию или напрямую обратиться в суд.

Если размер ущерба достаточно большой, компания также имеет право подать исковое заявление и инициировать разбирательство, в том числе уголовное. В том случае, когда работник признает свою вину, в интересах руководства затребовать с него соответствующую объяснительную. Тогда решается вопрос о порядке компенсации – обычно сумма делится на несколько частей, и удержания сумм происходят в рассрочку. Составляется график платежей, подписывается соглашение. Документ можно составить в произвольной форме, обязательному нотариальному заверению он не подлежит.

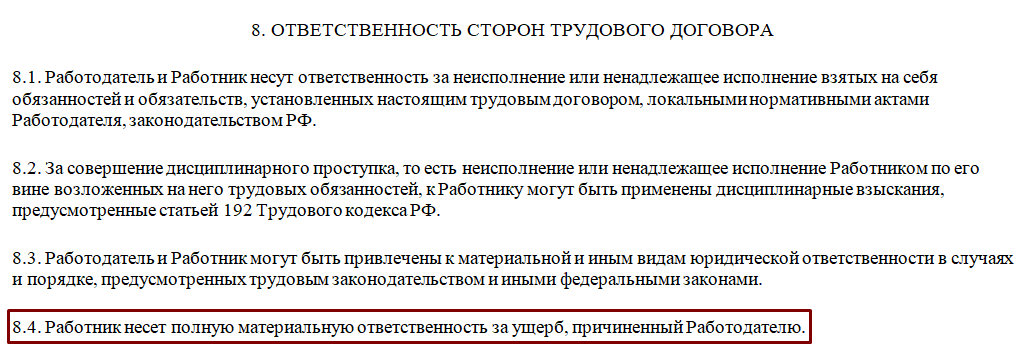

Трудовой договор с бухгалтером и размер компенсации

В самом трудовом договоре утверждение о полной материальной ответственности можно включить в любой раздел или прописать его отдельным пунктом

Важно напрямую отразить, что ответственность наступает в полном виде

Конкретные случаи ее наступления можно указать в должностной инструкции и других локальных актах, например:

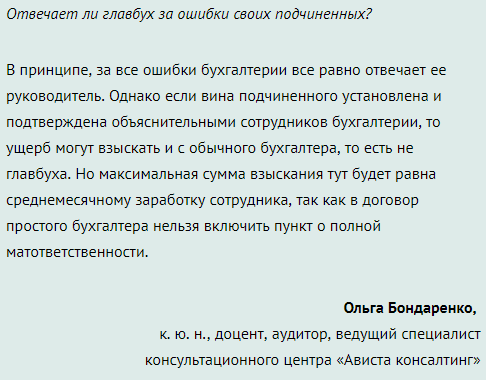

При этом в трудовой договор «обычного» бухгалтера недопустимо включать пункт о полной ответственности. Однако главбух отвечает в том числе и за ошибки своих подчиненных. Но если после внутреннего расследования выявятся конкретные ошибки подчиненного главного бухгалтера, то ущерб можно будет взыскивать именно с первого. Соответствующие комментарии дают представители экспертного сообщества.

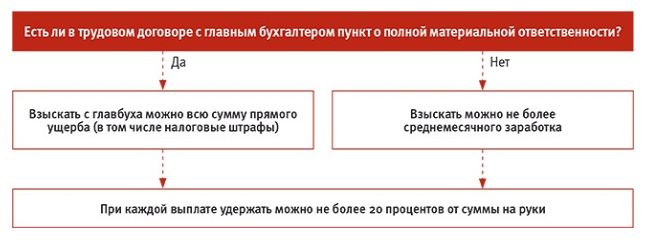

Размер взыскиваемой суммы напрямую зависит от того, отражен ли пункт о полной ответственности в трудовом договоре:

- Если да, то бухгалтер компенсирует ущерб в полном объеме: с его зарплаты ежемесячно удерживаются определенные суммы (но не более 20%).

- Если нет, то компенсация предоставляется в размере не более 1 средней зарплаты сотрудника. Причем она также взыскивается частями, а не единовременно, и размер одной месячной выплаты не должен превышать 20%.

Мнение эксперта

Саломатов Сергей

Эксперт по недвижимости

Ранее мы приводили пример докладной записки о невыполнении служебных обязанностей, образец и правила составления можно посмотреть здесь.

Может ли главный бухгалтер быть материально-ответственным лицом?

Главный бухгалтер, согласно главе 39 ТК РФ, как и любой другой сотрудник, несет определенную ответственность в материальной форме. Ведь он имеет дело не только с денежными средствами предприятия, но и активами фирмы. Но кроме этого, главбух может понести наказание и в полной форме, что предусмотрено статьей 243 ТК РФ.

Формы взыскания

С первого дня приема данного работника на службу, начинают действовать все положения о его обязанностях и правах. Соответственно к этой категории трудящихся применяются законы об ответственности в материальной форме, что позволяет избежать многих нарушений на работе.

В чем заключается ответственность?

Его материальная ответственность заключается в нарушении правил работы, оговоренных в трудовом соглашении, которые повлекли за собой материальные убытки предприятия. Сюда можно отнести:

- порчу имущества;

- недостачу активов;

- понесенные затраты на оплату труда работникам, прогулявшим рабочий день;

- затраты на оплату штрафов, за неправильное ведение финансовой отчетности на предприятии.

Ответ

Нет, не вправе, так как работодатель не выполнил требование закона в части привлечения к материальной ответственности.

Читать дальше: Можно ли выписать временно зарегистрированного ребенка

Проверка фактического наличия имущества производится при обязательном участии материально ответственных лиц ( п. 2.8 Методических указаний по инвентаризации имущества и финансовых обязательств)

Гость, знакомьтесь — Правобот!

Инвентаризационные описи подписывают все члены инвентаризационной комиссии и материально ответственные лица ( п. 2.10 Методических указаний). Кроме того, в конце описи материально ответственные лица дают расписку, которая подтверждает проверку комиссией имущества в их присутствии, об отсутствии к членам комиссии каких-либо претензий и принятии перечисленного в описи имущества на ответственное хранение.

Совокупность нормативных положений говорит о том, что документы инвентаризации в отсутствие материально ответственного лица, которые не содержат его подпись, суд может не принять в качестве доказательств по делу о взыскании с работника сумм причиненного ущерба.

Риски

Таким образом, основные риски как для компании, так и для самого сотрудника связаны именно с оформлением документов – какие именно формулировки применяются в трудовом договоре:

- Если утверждения о полной ответственности в документе нет, это наиболее выгодный вариант для сотрудника и наименее приемлемый для работодателя. Тогда возникает риск того, что даже при большом ущербе взыскать его с бухгалтера будет невозможно – допускается компенсация только в пределах 1 среднемесячной зарплаты.

- Если такое утверждение есть, это наиболее приемлемо для компании и наименее выгодно самому бухгалтеру. Тогда ущерб можно будет взыскивать частями на протяжении достаточно большого периода, причем в итоге вся сумма должна компенсировать нанесенный вред.

У сотрудника всегда есть право потребовать изменения трудового договора (до его подписания), однако на практике у трудоустраивающегося бухгалтера зачастую нет выбора. Поэтому нужно внимательно изучать трудовой договор и при необходимости менять работодателя.