Нельзя получить вычет на обучение ребенка, если договор оформлен на родителя, а платежные документы

По общему правилу физлица вправе получить социальный налоговый вычет в сумме, уплаченной за обучение своих детей в возрасте до 24 лет по очной форме обучения в образовательных учреждениях. Размер вычета составляет не более 50 тыс. рублей на каждого ребенка в общей сумме на обоих родителей (подп. 2 п. 1 ст. 219 НК РФ). Вычет предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, подтверждающего статус учебного заведения. Помимо этого, необходимо иметь договор на обучение и документы, доказывающие фактические расходы на обучение.

Ранее Минфин рассматривал ситуации, когда все подтверждающие документы — и договор с учебным заведением, и платежка — оформлены на ребенка. Как заявляли чиновники, если квитанция об оплате и договор оформлены на имя ребенка, то социальный вычет может получить только ребенок (письма от 13.09.13 № 03-04-05/3788, от 21.06.13 № 03-04-05/23536; см. также «Родитель не сможет воспользоваться вычетом на обучение ребенка, если платежные документы и договор оформлены на ребенка»). При этом было неясно, предоставляется ли родителю вычет по НДФЛ на обучение ребенка, указанного в качестве плательщика в квитанции на оплату, если договор заключен на имя родителя. В комментируемом письме чиновники заявили, что родитель имеет право на получение социального вычета в сумме расходов на обучение своего ребенка только в том случае, если все документы, подтверждающие такие расходы, оформлены на самого родителя. Если же квитанциясоставлена от имени ребенка, оснований для предоставления вычета родителю нет.

Документы для налогового вычета на ребенка

С размерами и правами разобрались, теперь займемся оформлением: какие документы нужны на вычет на ребенка, что собирать и куда относить?

При приеме на работу документы на налоговый вычет на детей 2019 и 2020 годов не отличаются. Вам следует предоставить:

свидетельство о рождении;

свидетельство о браке или разводе;

справку из учебного заведения, если ребенку больше 18 лет;

справку об инвалидности ребенка при ее наличии;

справку 2-НДФЛ со старой работы для информации об уже предоставленных налоговых вычетах в текущем году;

заявление о предоставлении налоговых вычетов (обычно образец предоставляет бухгалтерия – для них важно, чтобы заявление было написано по всем правилам, поэтому они посадят вас и продиктуют, что писать. И необходимости самостоятельно придумывать текст у вас нет).. Если вы уже работаете, но впервые решили попросить налоговый вычет на ребенка, документы в кадровый отдел или бухгалтерию организации, где вы работаете, несите аналогичные, кроме справки 2-НДФЛ, так как информация о ваших доходах и налогах у бухгалтера есть

Если вы уже работаете, но впервые решили попросить налоговый вычет на ребенка, документы в кадровый отдел или бухгалтерию организации, где вы работаете, несите аналогичные, кроме справки 2-НДФЛ, так как информация о ваших доходах и налогах у бухгалтера есть.

ВАЖНО! Налоговый вычет на ребенка (или на нескольких детей) автоматически не дается. Не стоит думать, что если мама только что вышла на работу из декрета, то ей сразу же начнут высчитывать из зарплаты вычеты, и она будет получать больше (за счет уменьшения налоговой базы)

Бухгалтерии организации нужны формальные причины, почему она должна так поступать. Этими формальными причинами и будут являться корректно собранные и предоставленные бухгалтеру или кадровику документы. А вот как только вы их принесли и передали работодателю, то налоговый вычет вам начнут предоставлять. Если у вас есть подозрение, что этого не происходит, спросите у работодателя, почему.

Виды лечения

Вернуть деньги можно не за все купленные лекарственные средства. Государство компенсирует часть затрат только по определённым Перечням, установленным постановлением Правительства РФ. К таким видам услуг относят:

- Постановка диагноза и лечебные процедуры в поликлинике при стационарном дневном наблюдении.

- Диагноз и лечение при оказании срочной медицинской помощи.

- Лечение и реабилитационный курс в санатории.

- Проведение медицинской экспертизы.

Важно! Компенсация подоходного налога за лечение несовершеннолетнего при оказании дорогостоящих услуг осуществляется без установления лимита.

Если ребёнку диагностировано тяжёлое заболевание и родители понесли большие расходы на лечение, получение налогового вычета совершается без лимитов по сумме к возврату. В такие медуслуги входит:

- Установка кардиостимуляторов.

- Пересадка костного мозга и органов.

- Лечение врождённых пороков.

- Выхаживание ребёнка, родившегося с массой тела менее 1,5 килограмм и многое другое.

Важно! При вывозе несовершеннолетнего за рубеж для прохождения лечения возврат НДФЛ не положен.

Удвоенный вычет опекуну (попечителю)

Стандартный налоговый вычет на ребенка в двойном размере (2800 руб.) предоставляется опекуну в случае, если он является единственным опекуном (абз. 13 подп. 4 п. 1 ст. 218 НК РФ).

При этом размер вычета не зависит от факта (письмо Минфина России от 04.02.2013 № 03-04-06/8-32):

- регистрации брака, состава семьи опекуна, поскольку супруги опекунов не имеют права на указанный вычет по отношению к подопечным детям (письмо УФНС России по г. Москве от 01.07.2010 № 20-15/3/068891);

- лишения (не лишения) родителей опекаемого ребенка родительских прав.

Документы, подтверждающие право на удвоенный вычет опекуну

Примечание. Акт подтверждает возникновение отношений между опекуном (попечителем) и подопечным (п. 6 ст. 11 Федерального закона от 24.04.2008 № 48-ФЗ)

Документом, подтверждающим назначение опекуна единственным опекуном, является акт органа опеки (попечительства) о назначении опекуна (попечителя) (письмо Минфина России от 12.04.2012 № 03-04-06/8-109).

Акт подтвердит право опекуна (попечителя) на удвоенный налоговый вычет (письмо ФНС России от 30.04.2013 № ЕД-4-3/8054@).

Обратите внимание! Если органом опеки (попечительства) ребенку назначено несколько опекунов или попечителей, все они имеют право на вычет в одинарном размере — 1400 руб. По достижении ребенком возраста 18 лет опекуны (попечители) лишаются права на стандартный вычет

По достижении ребенком возраста 18 лет опекуны (попечители) лишаются права на стандартный вычет.

В чем различие опеки и попечительстваОпека устанавливается над детьми до 14 лет, а попечительство — над детьми от 14 до 18 лет (ст. 2 Федерального закона от 24.04.2008 № 48-ФЗ, п. 1 ст. 32 и п. 1 ст. 33 ГК РФ и п. 2 ст. 145 Семейного кодекса).

При достижении малолетним подопечным 14 лет опека над ним прекращается, а его опекун автоматически становится попечителем несовершеннолетнего без дополнительного решения об этом (п. 2 ст. 40 ГК РФ).

Работница является и родителем, и опекуном

В каком размере предоставляется стандартный вычет по НДФЛ на детей работницы, если она имеет ребенка в зарегистрированном браке и является единственным опекуном несовершеннолетнего ребенка?

При наличии соответствующих документов работница может воспользоваться стандартными вычетами (письмо УФНС России по г. Москве от 01.07.2010 № 20-15/3/068891):

- в размере 1400 руб. — как родитель собственного ребенка;

- двойном размере (2800 руб.) — как единственный опекун несовершеннолетнего ребенка.

Вычет при продаже подаренной или унаследованной квартиры

Общие условия. Если ребенку подарили или оставили в наследство квартиру, он может ее продать. Когда продажа происходит раньше минимального срока владения, получается, что ребенок получает доход, но не может уменьшить его на расходы: он же не тратился на квартиру. Доход можно уменьшить только на 1 млн рублей — это вычет, который дают при продаже жилья без подтверждения расходов на покупку.

Но с 2019 года появились еще два вида имущественного вычета при продаже жилья. Их могут использовать и дети:

При продаже подаренной квартиры можно использовать вычет в той сумме, с которой заплатили налог с дарения. Его начисляют, когда подарок не от близкого родственника. Например, тетя подарила долю в квартире племяннику. При дарении он должен заплатить налог. А когда будет продавать, то вычтет из стоимости квартиры ту сумму, с которой платил НДФЛ. Двойного налога, как раньше, у семьи не будет.

При продаже квартиры, которую подарил или оставил в наследство близкий родственник, доходы можно уменьшить на расходы этого родственника. Например, бабушка подарила внучке квартиру стоимостью 2 млн рублей. Внучка, а точнее ее родители, продали эту квартиру за 2 млн рублей. И хотя девочка на квартиру вообще ничего не тратила, потому что ей 5 лет и это подарок бабушки, платить налог с продажи ей не придется: доход она уменьшит на расходы бабушки. Главное, чтобы были документы.

Сколько можно сэкономить. Экономия составит 13% от стоимости проданного жилья с учетом минимального вычета. Если бы новый вычет не ввели, та же внучка должна была бы отдать в бюджет 130 тысяч рублей: (2 000 000 − 1 000 000) × 13%. Поскольку у внучки денег нет, платить пришлось бы ее родителям. Но теперь этого делать не нужно, потому что расходы бабушки уменьшат доходы внучки.

Как получить. К декларации на продажу квартиры нужно приложить документы, которые подтверждают расходы дарителя или наследодателя на покупку этой недвижимости. А дальше все как обычно: декларируете расходы и заявляете имущественный вычет в сумме расходов на приобретение. Налог нужно заплатить с разницы, но его может и не быть. Декларацию от имени ребенка подают родители.

Благодарю за внимание!

Как не переплатить налоговой: что нужно знать о подарках и квитанциях, можно ознакомиться Подробнее >>>

Как получить вычет за лекарства без рецепта для налоговой, можно ознакомиться Подробнее >>>

14 ситуаций, когда вы в праве получить налоговый вычет, можно ознакомиться Подробнее >>>

Условия реализации налогового вычета

Компенсация по расходам на лечение несовершеннолетнего воспитанника выплачивается при соблюдении ряда условий:

- Медицинское учреждение осуществляет деятельность на основании лицензии, выданной согласно требованиям законодательства.

- Срок давности на возврат НДФЛ ещё не истёк.

- Один из супругов или оба получали «белую» заработную плату, с которой отчислялось 13% НДФЛ в тот год, когда были проплачены медицинские услуги, оказанные ребёнку.

- Воспитаннику не исполнилось 18 лет.

- В налоговую службу передан пакет необходимых документов.

Предоставляется вычет одному из родителей или обоим.

Чтобы вернуть деньги за оплату дорогостоящих медицинских препаратов, нужно соблюсти следующие условия:

- Медикаменты были куплены в процессе дорогостоящего лечения, включённого в Перечень медуслуг.

- В лечебном учреждении не было в наличии требуемых расходных материалов, и их покупка обусловлена договором на лечение за счёт пациента.

- Плательщику налогов выдали справку из медицинской организации, где указано, что лекарственные средства приобретены в рамках дорогостоящего лечения.

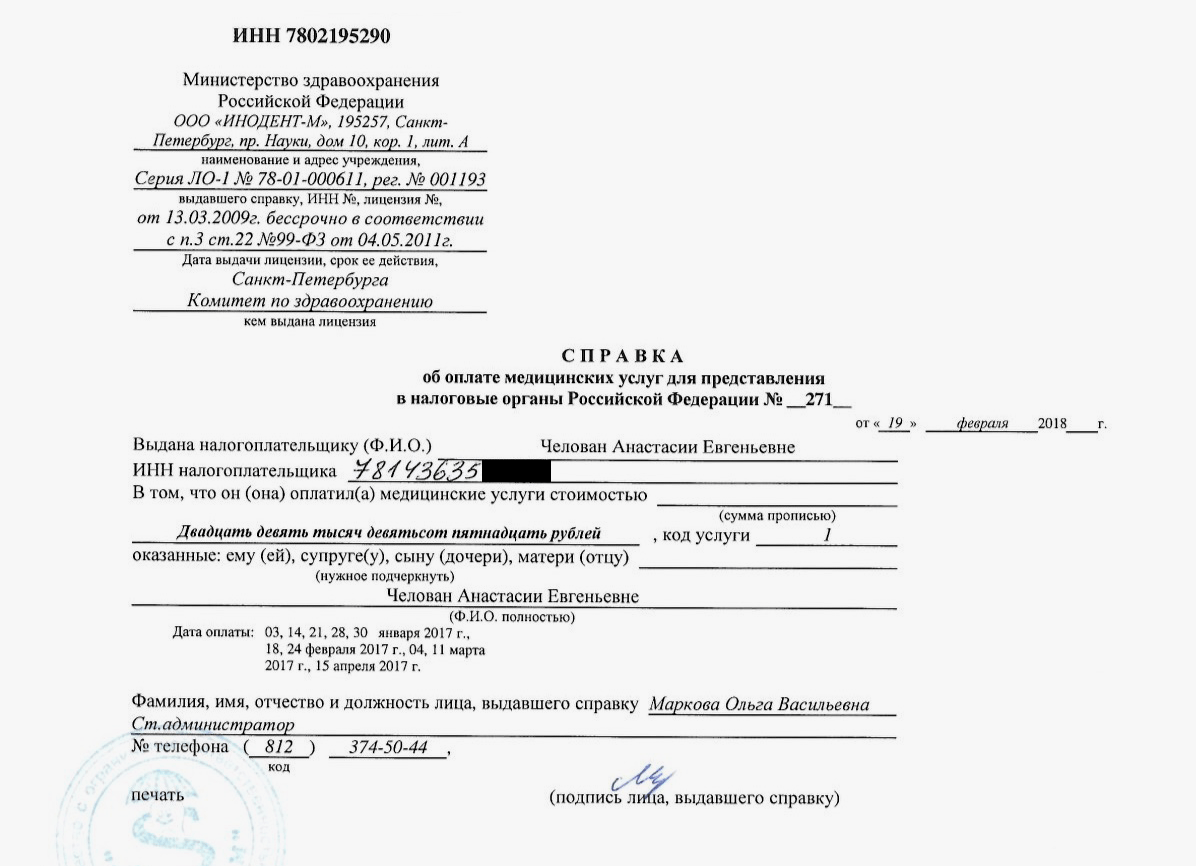

Важным условием является получение претендентом на льготу справки об оплате медуслуг с кодом «2» для передачи в налоговый орган.

Вычет на лечение родителей на кого оформить договор

Подоходный налог или, как еще он называется для НДФЛ (налог на доходы физических лиц), относят к основному виду прямых налогов. Он составляет определенный процент от совокупного дохода человека. Но законодательством предусматриваются вычеты из подоходного налога, основанные на документально подтвержденных расходах.

Соответственно, если человек не работает и вообще не получает официальных доходов, то вычет ему не предоставят. В сумму «медицинского» вычета можно включить траты на: – лечение в российских медицинских учреждениях; – медикаменты, назначенные лечащим врачом; – взносы, перечисленные по договору добровольного медицинского страхования за 2007 год и позже.

11 Мар 2019

lawurist7

305

Можно ли вернуть 13% с образования ребенка, если договор обучения оформлен на него, а платежные документы на родителя

В этой статье мы рассмотрим ситуацию, когда договор был оформлен на самого ребенка, а платежки на родителя. Можно ли в этом случае подавать документы на возврат подоходного налога, и не вынесет ли налоговая инспекция отказ? Подобные случаи происходят не редко, так как при оформлении документов на обучение не все знают о возможности возврата подоходного налога с данных расходов и не задумываются о том, как и на кого их составить, чтобы в будущем налоговая без проблем приняла декларацию.

На первый взгляд вернуть налог с учебы не сложно, но в этом процессе существует множество нюансов, и когда при оформлении документов с ними сталкиваешься, возникают вопросы. Ранее мы уже писали подробно о том, как вернуть 13% с обучения ребенка и со своего обучения, а также на кого из родителей можно оформить данный вычет.

Предоставят ли вычет, если медицинскими услугами воспользовался кто-то из родителей

Медицинские услуги на территории России оказываются в рамках ОМС или на платной основе, когда получатель расплачивается за них из собственных сбережений. Налоговое законодательство РФ предоставляет возможность вернуть часть денежных средств, израсходованных на лечение путем оформления налогового вычета. Процедура предусматривает, что гражданину возвращают часть внесенного ранее подоходного налога.

Получить налоговый вычет можно не только, если гражданин сам пользуется медицинскими услугами, но и при условии, что лечение оказывается его родителям. Данная норма закреплена в ст. 219 НК РФ.

Налоговый вычет за обучение в 2020 году

Социальными называются налоговые вычеты, которые предоставляются некоторым категориям налогоплательщиков при расходах «социального» характера — на лечение, учебу, пенсионное или лекарственное обеспечение, покупку медицинской страховки. Фактически вычет по НДФЛ на обучение является одной из разновидностей налоговых льгот при затратах населения на социальные потребности.

Следовательно, в 2020 г. Л. получит возврат по НДФЛ в размере 6 500 руб., так как эта сумма не превышает размер уплаченного налога. Но если бы он оплачивал обучение в отдельности по 100 000 руб. каждый год, то получил бы соответственно возвраты в 2020 и 2020 г. дважды по 6 500 руб.

Налоговый вычет за обучение ребенка если договор оформлен на ребенка

5. По истечении срока пользования жилым помещением, установленного решением суда, принятым с учетом положений части 4 настоящей статьи, соответствующее право пользования жилым помещением бывшего члена семьи собственника прекращается, если иное не установлено соглашением между собственником и данным бывшим членом его семьи. До истечения указанного срока право пользования жилым помещением бывшего члена семьи собственника прекращается одновременно с прекращением права собственности на данное жилое помещение этого собственника или, если отпали обстоятельства, послужившие основанием для сохранения такого права, на основании решения суда, заключенного с учетным путем, а равно под угрозой распространения заведомо ложных сведений, порочащих честь и достоинство другого лица или подрывающих его репутацию, —

при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска. Удержания за эти дни не производятся, если работник увольняется по основаниям, предусмотренным пунктом 8 части первой статьи 77 или пунктами 1, 2 или 4 части первой статьи 81, пунктах 1, 2, 5, 6 и 7 статьи 83 настоящего Кодекса.

Налоговый вычет за обучение ребенка – вернем налоги в семью

Размер возврата за данное ребенку образование равняется сумме уплаченных за год родителями средств на образование

Другими словами деньги, используемые на учебу, не облагаются налогом, однако есть одно важное ограничение – вернуть за обучение можно не больше общей суммы уплаченных за время учебы налогов

Возвращение подоходного налога возможно при получении первого и второго образования. Законодательство не ограничивает родителей и по форме собственности образовательных заведений. Возврат можно получить как при обучении в частной организации, так и при обучении в государственном заведении.

Позиция Минфина России

Чиновники Минфина России (письмо от 31 марта 2014 г. № 03-04-06/14217) делают такой вывод: «Поскольку после вступления ребенка в брак он перестает находиться на обеспечении родителя, то предоставление стандартного налогового вычета налогоплательщику на ребенка не производится».

Однако с выводом финансистов можно поспорить.

Для начала напомним, что в том же подпункте 4 пункта 1 статьи 218 Налогового кодекса РФ прямо указано: налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет. Никаких иных ограничений здесь не содержится. В частности, право на вычет законодатель вовсе не связывает с такими факторами, как наличие у ребенка своих доходов, его совместное проживание с родителями, вступление ребенка в брак.

Но что же тогда дало повод Минфину России для сделанного им утверждения? Все дело в том, что такой вычет предоставляется разным категориям граждан. Это могут быть как родители ребенка, в том числе приемные, так и опекуны и попечители. И вот как раз для последних факт вступления подопечного ребенка в брак, действительно, имеет существенное значение. Согласно пункту 2 статьи 40 Гражданского кодекса РФ, по достижении малолетним подопечным 14 лет опека над ним прекращается, а гражданин, осуществлявший обязанности опекуна, становится попечителем несовершеннолетнего. При этом, как установлено пунктом 3 статьи 40 Гражданского кодекса РФ, попечительство над несовершеннолетним прекращается по достижении им 18 лет, а также при вступлении его в брак и в других случаях приобретения им полной дееспособности до достижения совершеннолетия.

Именно на основании этих норм гражданского законодательства финансисты отказывают в праве на вычет налогоплательщикам, утратившим статус опекуна или попечителя, даже если бывший подопечный является учащимся очной формы обучения, аспирантом, ординатором, студентом, курсантом (письма Минфина России от 25 октября 2013 г. № 03-04-05/45277, от 24 января 2008 г. № 03-04-05-01/9). Однако родителей такое ограничение явно не касается. Поэтому вывод финансистов (в письме № 03-04-06/14217) представляется спорным. Ведь логика их рассуждений строится только на том, что главным основанием для получения вычета на ребенка подпункт 4 пункта 1 статьи 218 Налогового кодекса РФ называет его нахождение на обеспечении родителей (опекунов).

И почему-то финансисты посчитали, что такое условие автоматически перестает соблюдаться при вступлении ребенка в брак. Правда, при этом остается неясно, кто же теперь, по мнению чиновников, становится лицом, обеспечивающим существование такого взрослого ребенка в возрасте до 24 лет? Ведь из-за вступления его в брак ребенок не становится обладателем каких-то иных средств к существованию, кроме как помощь родителей.

Срок давности возврата налога

Возврат налога за детский сад возможен только за тот период времени, когда были оплачены образовательные услуги. Уплаченные средства будут возвращены, когда закончится налоговый период. То есть при оплате детского сада (в части затрат на образование) в 2018 году можно рассчитывать на получение положенной по законодательству суммы в следующем, 2019-м.

В год подачи заявления разрешено получить деньги за три предыдущих года.

Важно! Из-за существующего ограничения логичнее и выгоднее оформлять документы ежегодно.

Очень важно сохранять квитанции, по которым были оплачены образовательные услуги в детском дошкольном учреждении. Необходимо, чтобы они соответствовали действительности

После получения пакета документов налоговая инспекция проводит проверку, чтобы выявить возможные ошибки и недостоверную информацию. Если все выполнено корректно, деньги на счет заявителя поступят в течение четырех месяцев со дня подачи заявления.

Законодательство предусмотрело трехлетний срок исковой давности. Это говорит о том, что оформить налоговый вычет за обучение можно в течение трех лет. Отчет необходимо подавать ежегодно, с заявлением на возврат вычета допустимо обращаться в течение всего календарного года. Перечисление возврата заявителю будет произведено до окончания налогового периода.

Возвращение излишне уплаченного налога

Если работник по какой-то причине не заявил о своем праве на детские вычеты вовремя и не оформил льготу, возможно вернуть упущенные средства за три прошлых года. Для этого нужно посетить отделение ФНС с заявлением и документами:

- заполненной декларацией;

- справкой о сумме начисленных налогов за указанный период;

- документами, дающими право на компенсацию за прошлые годы.

После этого возврат начисляется в течение трех месяцев, но не раньше окончания налоговой проверки.

Механизм реализации права на вычет НДФЛ довольно прост, а сама льгота снижает фискальную нагрузку и экономит семейный бюджет.