Проводки по НДС

Процесс уплаты любого налога сопровождается внесением нужных сведений в бухгалтерский баланс и другие аналогичные бумаги. Для этого используются правильные проводки, причем для НДС они представлены в следующем виде:

- Д19 К60 – учет входящего налога, который возникает при покупке товаров, работ или услуг, а также иных ценностей, получаемых от поставщиков;

- Д68 К19 – предъявление входящего НДС к вычету;

- Д90 К68 – отражение НДС.

В конце квартала составляется дебетовое сальдо по счету 68, что позволяет возместить НДС. Если используется кредитовое сальдо, то НДС уплачивается в бюджет.

Книга продаж необходима для возмещения НДС?

Возмещение НДС — это его возврат из государственного бюджета. Предприятие может вернуть излишне перечисленные суммы налога по завершении налогового периода.

При чем же здесь книга продаж, спросите вы? При расчете налога учитываются суммы «исходящего» НДС из книги продаж и «входящий» налог из книги покупок. Если «входящий» налог превышает «исходящий», то говорят о возмещении НДС. Для проверки сведений по расчету НДС и сумм его возмещения из государственного бюджета налоговым органам необходимы оба налоговых регистра: и книга продаж, и книга покупок.

Итак, для возмещения НДС из бюджета предприятию следует уделять внимание не только книге покупок, но и нюансам заполнения книги продаж. Об учетных нюансах восстановления НДС узнайте из материала

Об учетных нюансах восстановления НДС узнайте из материала.

Кому дано право подписи в книге продаж

Допускается создание описываемого регистра 2 способами:

- на бумажном бланке;

- с использованием специализированных средств.

Выбор последнего способа не освобождает компанию от создания печатного экземпляра реестра. Делается это по итогам каждого квартала путем распечатки на принтере, с последующим проставлением порядковых номеров на страницах и их сшиванием. Полученный таким образом документ подписывается руководителем или предпринимателем. При наличии печати необходимо проставить ее оттиск. Если возникает необходимость в дополнительных листах, они также печатаются на принтере и подшиваются к книге того квартала, за который производится корректировка.

Подписывать регистр может также лицо, на которое распоряжением руководителя возложена данная обязанность, при этом оформляется доверенность. Частному предпринимателю необходимо рядом с подписью указать реквизиты своего свидетельства о регистрации. Если книга затребована налоговиками в электронном виде, она удостоверяется цифровой подписью, подтвержденной надлежащим образом.

На что обратить внимание

Далее обобщим главные правила о ведении журнала полученных и выставленных счетов-фактур в 2019 году:

- журнал ведется только в тех кварталах, когда вы выставляли или получали счета-фактуры, действуя в интересах третьих лиц. И регистрировать в нем надо только такие счета-фактуры, т.е. те, по которым вы сами НДС не начисляете и не принимаете к вычету. Счета-фактуры на свое вознаграждение в журнале не регистрируйте (п. 1(2) Правил ведения журнала);

- счета-фактуры, выставленные вами при продаже или приобретении товаров (работ, услуг) в качестве посредника, регистрируйте в ч. 1 журнала на дату их составления (п. 3 Правил ведения журнала);

- счета-фактуры, полученные вами в качестве посредника при приобретении или продаже товаров (работ, услуг), записывайте в ч. 2 журнала по дате их составления (п. п. 3, 12 Правил ведения журнала);

- если ваша компания – плательщик НДС или налоговый агент по НДС, включите сведения из журнала в разд. 10 и 11 декларации по НДС. Отдельно сдавать журнал в налоговую инспекцию не надо (п. п. 49, 50 Порядка заполнения декларации по НДС, Письмо ФНС от 08.04.2015 № ГД-4-3/5880).

- если ваша компания не является ни плательщиком НДС, ни налоговым агентом по НДС, то вы должны сдавать журнал учета счетов-фактур в ИФНС не позднее 20-го числа месяца, следующего за отчетным кварталом.

Когда нужна книга

Основное назначение заключается в возможности получения актуальной информации для расчета налоговых вычетов, предоставляемых предпринимателям по НДС. Поэтому она необходима всем организациям, которые во время работы применяют ОСНО.

Не требуется книга в следующих ситуациях:

- компания получила официальное освобождение от обязанности рассчитывать и уплачивать НДС;

- фирма занимается продажей товаров за пределами РФ;

- заключаются сделки и реализуются операции, которые не облагаются НДС, что приводится в ст. 149 НК.

Это же относится к бизнесменам, которые выбрали специальные режимы налогообложения, поэтому уплачивают единый налог, заменяющий несколько сборов, к которым относится и НДС.

В книге содержится информация, нужная для расчета НДС.

На что обратить внимание для восстановления НДС

Согласно пп. 1 п. 3 ст. 170 НК РФ необходимо восстановить суммы НДС, принятые к вычету налогоплательщиком по ТРУИП, в случаях передачи имущества, нематериальных активов, имущественных прав в качестве вклада в уставный (складочный) капитал хозяйственных обществ и товариществ, вклада по договору инвестиционного товарищества или паевых взносов в паевые фонды кооперативов, а также в случае передачи недвижимого имущества на пополнение целевого капитала некоммерческой организации в порядке, установленном Федеральным законом от 30.12.2006 № 275-ФЗ «О порядке формирования и использования целевого капитала некоммерческих организаций».

Как отмечалось ранее, книга продаж может быть составлена на бумажном носителе и в электронном виде. Разумеется, 2-й способ обладает большими преимуществами для современного налогоплательщика, чем 1-й.

Во-первых, как уже отмечалось ранее, передача отчетности в налоговые органы по телекоммуникационным каналам связи позволяет уменьшить бумажный документооборот и сэкономить рабочее время специалиста.

Во-вторых, электронная форма более проста в плане внесения в нее корректирующих сведений. К сожалению, на практике нередки ситуации, когда в книгу продаж необходимо внести исправления. Как известно, кто не работает, тот и не делает ошибок. Технический сбой компьютерной техники, программ бухгалтерского и налогового учета либо простой человеческий фактор, например неправильное внесение данных счета-фактуры, — вот только немногие из причин, по которым может потребоваться корректировка данных книги продаж.

А как быть бухгалтерам, которым нужно внести изменения в книгу продаж за прошлые, уже закрытые периоды? Об этом вам расскажет материал «Как оформить доплист книги продаж по старой форме».

Вы хотите правильно заполнять книгу продаж и избегать недоразумений по этому поводу с налоговыми органами, а также без труда возмещать суммы НДС из бюджета? Тогда следите за самыми актуальными статьями в нашем разделе «Книга продаж».

К тому же книга продаж взаимосвязана с налоговой декларацией по НДС. На нашем сайте вы всегда сможете ознакомиться с самой актуальной и полезной информацией для практикующего бухгалтера в доступной форме.

О предоплате.

Графа 7 книги покупок называется «Номер и дата документа, подтверждающего уплату налога». Тем не менее теперь в этой графе необходимо будет отражать и данные, подтверждающие оплату счета-фактуры. Хотя, очевидно, и не во всех случаях, а только в тех, когда счет-фактура составляется по факту расчета между контрагентами.

Примеры таких ситуаций привел Минфин в Письме от 26.11.2014 № 03-07-11/60221, говоря, правда, о заполнении книги продаж. В частности, это перечисление оплаты, частичной оплаты в счет предстоящих поставок с принятием соответствующей суммы налога к вычету.

Иначе говоря, при таком перечислении в графе 7 книги покупок надо указать реквизиты платежного документа, на основании которого поставщиком составлен счет-фактура на предоплату, а покупателем налог по нему принят к вычету.

Согласно п. 16 Правил ведения книги покупок при частичной оплате принятых на учет ТРУИП регистрация счета-фактуры (в том числе исправленного) в книге покупок производится на каждую сумму, перечисленную продавцу в порядке частичной оплаты, с указанием реквизитов счета-фактуры по приобретенным ТРУИП.

Прежде дополнительно к этому в данной ситуации предусматривалось ставить у каждой суммы пометку «частичная оплата». Но теперь такое требование отменено.

Ранее пп. «д» п. 19 Правил ведения книги покупок было запрещено отражать в книге покупок счета-фактуры на сумму оплаты, частичной оплаты в счет предстоящих поставок ТРУИП при безденежных формах расчетов.

Тем самым налоговики отказывали в вычете НДС по таким счетам-фактурам. Правда, с этим не согласился Пленум ВАС (см. п. 23 Постановления от 30.05.2014 № 33). Но теперь позиция суда будет отражена и в Правилах ведения книги покупок, поскольку указанный подпункт отменен.

Заполнение книги покупок

При заполнении регистрируются счета-фактуры на покупку товаров, работ или услуг и другие документы, дающие право на налоговый вычет. Например, таможенные декларации на покупку товара, импортируемого в Россию. Записывать документы о покупке следует по мере получения этого права. По счетам-фактурам, оформленным с нарушениями, вычет применять запрещено.

Техническое формирование книги покупок осуществляется схоже с внесением записей в книгу продаж. Заполнение происходит аналогично, только используются данные входящих счетов-фактур. За каждый квартал подводится итог значений по столбцу 16, который используется в декларации по налогу на добавленную стоимость.

Обратите внимание, что по правилам, действующим с октября 2017 года, вместо данных из счета-фактуры в ситуации, когда налогоплательщики не стали его составлять, в книгу покупок следует вносить данные из первичного документа, подтверждающего сделку. Аналогичная норма действует и для книги продаж

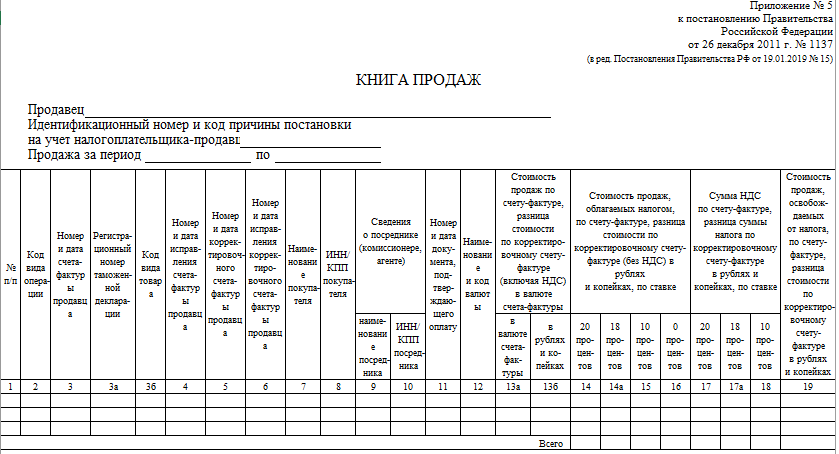

Книга продаж

Основные требования к заполнению книг продаж и покупок не изменились. По-прежнему в книге продаж указываются все выставленные СФ. Книга заполняется в строгой хронологии событий, в ней указываются сведения:

-

название компании или ФИО бизнесмена;

-

реквизиты фирмы/ИП;

-

налоговый период, за который отслеживаются продажи;

-

табличная часть, в которую вносят сведения о реализации:

– № записи (гр. 1);

– код вида операции (подробнее о кодах — здесь) – гр. 2;

– № и дата СФ продавца (гр. 3);

– № таможенной декларации, код вида товара (гр. 3а, 3б);

– блок граф о наличии исправительных и корректировочных СФ (гр. 4-6);

– сведения о покупателях, их реквизиты (гр. 7, 8);

– информация о посредниках (гр. 9,10);

– № и дата документа об оплате (гр. 11);

– стоимость продаж с учетом НДС (гр. 13а, 13б);

– стоимость облагаемых продаж (гр. 14 — 16);

– сумма НДС (гр. 17 – 18);

— продажи, освобожденные от НДС (гр. 19).

Важно избегать неточностей при заполнении книги продаж: они могут повлечь искажение базы налога и представление уточненной декларации. Сведения из книги продаж включаются в налоговую декларацию по НДС

Книга продаж ведется всеми плательщиками этого налога. В ней рассчитывается сумма НДС, подлежащая перечислению в бюджет. Правила заполнения этого налогового регистра определены Правительством РФ. Но не всегда официальный текст содержит необходимую пользователям информацию в доступной форме

Сведения из книги продаж включаются в налоговую декларацию по НДС. Книга продаж ведется всеми плательщиками этого налога. В ней рассчитывается сумма НДС, подлежащая перечислению в бюджет. Правила заполнения этого налогового регистра определены Правительством РФ. Но не всегда официальный текст содержит необходимую пользователям информацию в доступной форме.

Рекомендуем ознакомиться с правилами заполнения книги продаж в нашей статье «Книга покупок и книга продаж: ведение и оформление для расчетов по НДС».

Также полезно изучить порядок заполнения графы 11 в статье «Как заполнять графу 11 книги продаж?».

Все поля налогового регистра в книге продаж должны быть заполнены надлежащим образом

Это необходимо, чтобы не возникало вопросов при ее проверках специалистами налоговых органов, а особенно важно при возмещении сумм НДС из государственного бюджета. . Как заполнять книгу покупок и книгу продаж при расчетах tax free читайте здесь

Как заполнять книгу покупок и книгу продаж при расчетах tax free читайте здесь.

О порядке оформления киги продаж при расчетах с физиками мы рассказывали в этом материале.

Коммерческое предприятие, помимо реализации собственных товаров, может выступать как посредник при продаже другой продукции. Эта деятельность осуществляется в рамках заключенного посреднического договора. Но в книге продаж регистрируется реализация только собственных товаров. Где же отражать продажу посреднических услуг, особенно если они указаны в одном счете-фактуре? А делать это необходимо в журнале учета полученных и выставленных счетов-фактур.

Образец заполнения документа см. в материале «Журнал регистрации счетов-фактур — обазец-2019».

Итоги

Вопрос о том, кто подписывает счета-фактуры, должен решаться своевременно. Если это делает руководитель (ИП) или главбух, дополнительных действий не нужно, если же подписи ставят иные лица, то необходимо закрепить их полномочия изданием соответствующего локального акта (приказа, распоряжения) или оформления доверенности.

Эти документы официально определят, кто подписывает счета-фактуры, и вашему контрагенту не придется спорить с проверяющими и отстаивать вычет в случае подписания счета-фактуры неуполномоченными лицами.

Следите за новостями и будьте в курсе последних требований законодательства.

Право подписи за главного бухгалтера может быть у генерального директора, если ведение бухучета он принял на себя. В остальных случаях это право лучше возложить на иное лицо, подтвердив такие полномочия доверенностью или приказом.