Какое поле в платежном поручении для КБК?

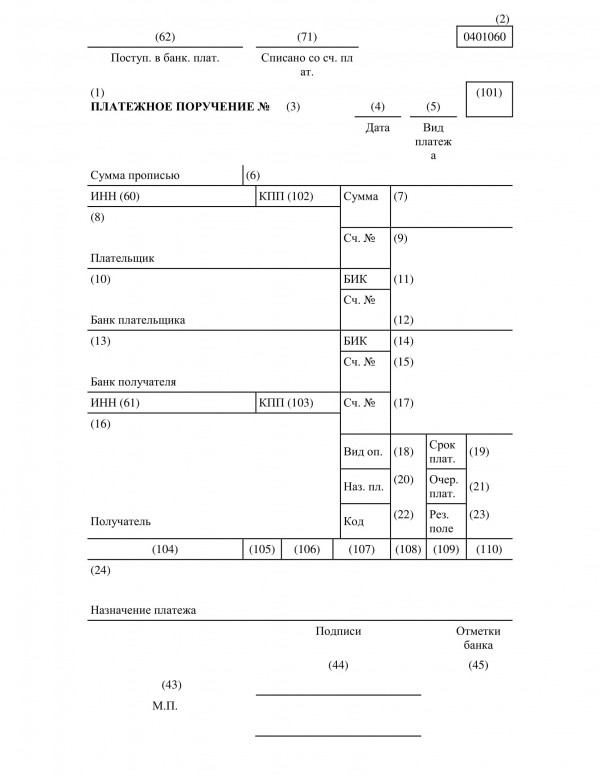

Чтобы Вам не пришлось искать местоположение на бланке платежки, в которое необходимо вписать один из перечисленных выше кодификаторов классификации, приведем пример незаполненного бланка, в котором отмечено это местоположение. Вписывать кодификатор необходимо в поле под номером 104, которое расположено под надписью «Получатель»:

Также необходимо учитывать! Если Вы занимаетесь завозом товаров из-за рубежа, то в поле под номером 101 Вы должны написать «06». Если же Вы является налоговым агентом по НДС, то Вам следует написать «02».Какие еще возможны значения: 01 — если Вы юридическое лицо, 09 — если Вы индивидуальный предприниматель (при это для индивидуального предпринимателя указание индивидуального налогового номера является обязательным).

А вот так будет выглядеть этот же бланк, но уже в заполненном виде. Красным цветом обозначено местоназначение вписываемого КБК:

Изменения КБК в 2020 году

С 1 января 2019 года, согласно ст. 374 гл. 30 ФЗ № 117 от 05.08.2000 (ред. 25.12.2018), пошлина с организаций взимается только за недвижимую собственность и арендованную, доверенную или совместную недвижимость.

Согласно п. 4 ст. 374 ФЗ № 117, предприятия не уплачивают пошлину на имущество за:

- землю, природные ресурсы, так как на них есть отдельные сборы;

- за участки и недвижимость, предназначенные для военных действий и принадлежащих государству;

- объекты культурного наследия;

- ядерные установки и др.

За владение, временное или постоянное, уплачиваются отдельные сборы, регламентированные налоговым законодательством РФ.

прописаны КБК на имущество 2020 года для юридических лиц. А согласно , установленные шифры действительны с 2018 по 2020 год включительно.

КБК по имущественному сбору, которое не входит в ЕСГ Кодировка типа платежа для организаций, которые уплачивают имущественный сбор, не находясь в Единой системе газоснабжения.

|

Наименование налога |

Платеж |

КБК |

|

Налог на имущество организаций по имуществу, не входящему в ЕСГ |

Налог |

182 1 06 02010 02 1000 110 |

|

Пени |

182 1 06 02010 02 2100 110 |

|

|

Проценты |

182 1 06 02010 02 2200 110 |

|

|

Штрафы |

182 1 06 02010 02 3000 110 |

Как определить ставку НДС?

Для определения налоговой ставки необходимо руководствоваться :

| Налоговая ставка | Вид хозяйственной деятельности |

| 0% | · экспорт товаров;

· международная перевозка товаров; · работы, связанные с трубопроводным транспортом нефти и нефтепродуктов; · организация транспортировки трубопроводного транспорта природного газа; · экспорт электроэнергии; · перевалка и хранение экспортного товара в морских и речных портах; · услуги по переработке товара в таможенных зонах; · товары, работы, услуги в области космической деятельности; · железнодорожные перевозки пассажиров и багажа в поездах пригородного назначения и в поездах дальнего следования; · добыча драгоценных металлов из лома и отходов; · товары, работы, услуги для иностранных дипломатов. |

| 10% | · реализация продовольственных товаров;

· реализация детских товаров; · реализация печатной продукции; · продажа товаров медицинского назначения; · внутренние авиаперевозки. |

| 18% | Все остальные случаи, не упомянутые ранее. |

Согласно Федеральному закону от 03.08.2018 № 303-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах» с 01.01.2020 г. налогообложение будет производиться по налоговой ставке не 18 процентов, а 20 процентов.

Читайте так же ⇒ “Как и когда оформляется счет-фактура без НДС — образец”

Вопросы и ответы

- При расчёте НДС у нас получилась сумма 5643,85 рубля. Говорят, что копейки указывать и уплачивать не нужно. Так ли это?

Ответ: В соответствии с сумма налога исчисляется в полных рублях. Сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля. Таким образом, вам необходимо уплатить НДС в размере 5644 рублей.

- Нужно ли указывать размер части НДС (мы планируем уплатить ½ часть) или достаточно суммы?

Ответ: В назначении платежа в платёжном поручении поясните, что вы, например, производите уплату ½ части НДС за 3 квартал 2018 года. В этом случае у налоговых органов будет меньше вопросов.

бухучет, кассовые и денежные документы, прочие документы

Госпошлины

Новые КБК по госпошлинам введены с 22.10.2018 г. приказом Минфина РФ от 20.09.2018 № 198н. Приведем их в таблице:

|

КБК |

Расшифровка |

|

153 1 08 07500 01 0000 110 |

Госпошлина за выдачу акцизных марок с двухмерным штриховым кодом, содержащим идентификатор единой государственной автоматизированной информационной системы учета объема производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции (ЕГАИС) для маркировки алкогольной продукции |

|

160 1 08 07490 01 0000 110 |

Госпошлина за выдачу федеральных специальных марок с двухмерным штриховым кодом, содержащим идентификатор единой государственной автоматизированной информационной системы учета объема производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции (ЕГАИС) для маркировки алкогольной продукции |

|

182 1 08 07310 01 8000 110 |

Госпошлина за повторную выдачу свидетельства о постановке на учет в налоговом органе (при обращении через многофункциональные центры — МФЦ) |

Сроки уплаты НДС

Независимо от формы собственности компании — юридическое лицо или индивидуальный предприниматель — налог на добавленную стоимость уплачивается в одинаковый срок. Согласно ст. 174 НК РФ, НДС нужно оплатить до 25-го числа месяца, идущего за отчетным. До этой же даты нужно отчитаться перед налоговиками, предъявив соответствующую декларацию. Так как отчетный промежуток для сбора на добавочную цену — квартал, то плательщик вносит средства по НДС каждые три месяца.

Если в роли плательщика выступает иностранное лицо, которое не является налоговым резидентом России, но получает доход на территории страны, то сумма сбора списывается сразу после перечисления средств от торговли.

Срок уплаты НДС одинаков для юридических лиц и ИП. Но при некоторых особенностях даты сдвигаются.

Таблица 1. Сроки выплаты сбора на добавочную цену для юрлиц и бизнесменов в 2018 году.

| Отчетный период | Крайние даты |

| I квартал (номер выплаты): 1) первая 2) вторая 3) третья | 1) 25.04 2) 25.05 3) 25.06 |

| II квартал (номер выплаты): 1) первая 2) вторая 3) третья | 1) 25.07 2) 27.08 3) 25.09 |

| III квартал (номер выплаты): 1) первая 2) вторая 3) третья | 1) 25.10 2) 26.11 3) 25.12 |

| IV квартал (номер выплаты): 1) первая 2) вторая 3) третья | 1) 25.01.2019 2) 25.02.2019 3) 25.03.2019 |

На текущий год даты внесения налоговых средств на добавочную цену установлены только до конца второго квартала.

аблица 1а. Сроки внесения налоговых средств для юрлиц и ИП в 2019 году.

| Отчетный период | Крайние даты |

| I квартал (номер выплаты): 1) первая 2) вторая 3) третья | 1) 25.04 2) 27.05 3) 25.06 |

| II квартал: 1) первая 2) вторая 3) третья | 1) 25.07 2) 26.08 3) 25.09 |

Входящий сбор на добавочную цену выплачивается при ввозе продукции из стран-членов ЕАЭС. В этом случае, сбор оплачивают до 20-го числа месяца, идущего за тем, в котором продукция встала на учет.

КБК по НДС

Средства, исчисленные, как сбор на добавочную стоимость, зачисляются по платежной квитанции, в которой указывается соответствующий КБК. НДС в 2018 для юридических лиц такой же как и для бизнесменов.

Кроме стандартных выплат по сбору, законодательство разделяет и другие типы платежей по налогу — пени и штрафы. Каждому из последних соответствует единоличный КБК по НДС. Пени вправе начислить сотрудники ФНС, если в платежном бланке указан неправильный код классификации бюджетных средств, деньги зачислены позже установленной даты.

Если юридическое лицо или бизнесмен вовсе не заплатит сбор и не предоставит декларацию, то ИФНС назначает плательщику денежные санкции. Чтобы их оплатить указывают соответствующий КБК. Штраф НДС в 2019 для юридических лиц знаменуется тем же шифром, что и для ИП.

Таблица 2. Кодировки классификации бюджетных денег при выплате НДС бизнесменами и юрлицами в 2018 и 2019 году.

| Название платежа | Юридическое лицо | Индивидуальный предприниматель |

| Стандартный | 18210301000011000110 | 18210301000011000110 |

| Пени | 18210301000012100110 | 18210301000012100110 |

| Штрафы | 18210301000013000110 | 18210301000013000110 |

Если компания или индивидуальный предприниматель импортирует продукцию из стран-членов ЕАЭС, то нужно использовать другие шифры.

Таблица 3. КБК при уплате сбора на добавочную цену при импорте товаров для ИП и юрлиц.

|

Название платежа |

Кодировка |

|

Стандартный |

15310401000011000110 |

|

Пени |

15310401000012100110 |

|

Штрафы |

15310401000013000110 |

Код главного администратора изменился с 182 на 153 потому, что налоговые средства по импорту уплачиваются не налоговикам, а таможенникам. А код главного администратора у ФТС — 153.

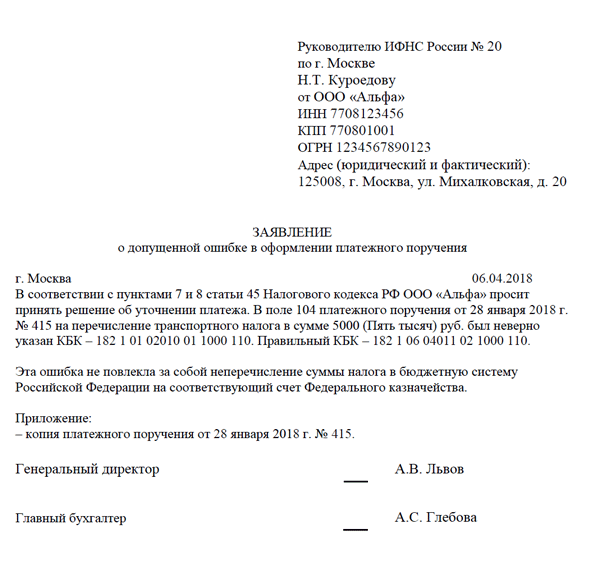

Что делать в случае допущения ошибки?

Если налогоплательщик обнаружил ошибку в КБК-коде при уплате НДС, то он имеет право написать в ФНС заявление, в котором необходимо привести уточнение по платежу и объяснить допущенную ошибку. Данное заявление необходимо сопроводить документальным подтверждением факта того, что вы произвели оплату НДС в предназначенный для этого период (то есть вовремя).

У рассматриваемого заявления нет строгой формы оформления или каких-либо спецтребований, предъявляемых к ней со стороны налогового кодекса. Поэтому Вы можете составить и заполнить его в свободном формате. Однако, рекомендовано при его заполнении указывать следующую важную информацию, относящуюся к юридическому лицу:

- Написать название вашей организации, ИНН/КПП, ОГРН, точный юридический адрес.

- Написать уточнение заявительного обращения — «о допущенной ошибки в оформлении платежного поручения».

- Написать календарное число (день/месяц/год) и неверный вариант КБК, указанные ошибочно в оформленной платежке.

- Написать правильный КБК, то есть то, в соответствии с которым налогоплательщик хочет провести платеж.

Документом, который подтверждает поступление оплаты по налогу в допустимый период, будет являться платежное поручение с выпиской банка.

Представляем вашему вниманию примерный вариант такого заявления в ФНС, в котором объясняется необходимость по уточнению платежного поручения по причине того, что код КБК указан неверно:

КБК по страховым взносам для основных отчислений с 2020 года

| Наименование платежа | КБК |

|---|---|

| Пенсионные взносы по основным и пониженным тарифам | 182 1 02 02010 06 1010 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 1) | 182 1 02 02131 06 1010 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 1) | 182 1 02 02131 06 1020 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 2) | 182 1 02 02132 06 1010 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 2) | 182 1 02 02132 06 1020 160 |

| Медицинские взносы | 182 1 02 02101 08 1013 160 |

| Социальные взносы | 182 1 02 02090 07 1010 160 |

| Взносы на травматизм | 393 1 02 02050 07 1000 160 |