Степень компетенции и обязательства

Политика предприятия регламентируется уставной документацией. Соответственно, здесь разнится и уровень ответственности руководителя. Отметим, выбор человека на эту должность – прерогатива собрания учредителей. Причем круг обязанностей должностного лица определяется конкретными положениями устава – иногда управляющий не вправе принимать единоличных решений.

Законодательство России предполагает ответственность директора компании по долгам предприятия

Законодательство России предполагает ответственность директора компании по долгам предприятия

В таких ситуациях ответственность ген директора по долгам ООО минимальна, поскольку вероятные промахи в менеджменте – следствие неграмотной политики учредителей. Хотя подобные случаи – исключение, распространенной формой управления компанией считается единоличное принятие решений руководителем фирмы.

Подобное утверждение подтверждает ФЗ №14. Тут в ст. 40 перечислен перечень функций, которые доступны управляющим. Соответственно, это лицо вправе единолично подписывать соглашения от имени компании, вести кадровую политику, заключать сделки с контрагентами, назначать законных представителей организации. Подобный список полномочий предполагает и обязанности.

Отметим, в этом случае потребуются доказательства личной вины наемного сотрудника

Отметим, в этом случае потребуются доказательства личной вины наемного сотрудника

Отметим, личная ответственность директора ООО по долгам – правило успешной работы предприятия. Причем этот момент подкреплен правовыми нормативами государства. Соответственно, высокий пост обязывает сотрудника, который занимает это кресло, вести деятельность в соответствии с установленными правилами, не забывая о вероятных негативных последствиях.

Виды обязательств

Чтобы выяснить, отвечает ли генеральный директор ООО своим имуществом за долги, узнаем классификацию степени ответственности таких людей. Сегодня законодательство предполагает гражданско-правовое, административное или уголовное наказание виновных сотрудников. Причем размер ответственности тут определяется тяжестью проступка.

Сегодня за нарушение действующего законодательства директором предусмотрена материальная, административная и уголовная ответственность

Сегодня за нарушение действующего законодательства директором предусмотрена материальная, административная и уголовная ответственность

Финансовые взыскания практикуются при мелких нарушениях со стороны менеджера. Такие вопросы учредители решают в суде, подавая гражданский иск о возмещении материального ущерба. Однако в таких случаях владельцам компании уместно доказать правомерность требований и вину руководителя.

Такие виды наказания вероятны при незначительных нарушениях ведения отчетности, которая искажает сведения, представленные фискальной службе, задержках выплат окладов сотрудникам компании, иных «свободных» трактовках управляющим ТК РФ. Такие виды правонарушений регламентируются КоАП Российской Федерации.

Тяжкие экономические преступления караются по статьям УК РФ

Тяжкие экономические преступления караются по статьям УК РФ

Отдельной и наиболее опасной для управляющих проблемой становится криминальная ответственность директора компании. Как правило, перечень нарушений тут сходен с описанными выше случаями – разнятся лишь масштабы причиненных убытков. Здесь для руководителя открываются «перспективы» уплаты серьезных штрафов, выполнения общественных работ, ареста, лишения свободы.

Нюансы уголовного преследования

Поговорим подробнее о последнем виде ответственности директоров, который предусматривает наиболее тяжелые наказания. Согласно законам страны, управляющим инкриминируют криминальные правонарушения в следующих ситуациях, описанных в Уголовном Кодексе:

Наиболее частая проблема в России — нарушения 22 главы НК РФ

Наиболее частая проблема в России — нарушения 22 главы НК РФ

- задолженность по выплатам заработной платы, предусмотренная ст. 145.1;

- уклонение от уплаты государственных сборов, регламентируемое ст. 199;

- нанесение убытков предприятию, которое предусматривает ст. 159;

- невыплата кредиторской задолженности, описанная в ст. 177.

Частый для современных реалий случай – нарушения 22 главы УК РФ, куда включены и ситуации с преступлениями руководителем фирмы действующего налогового законодательства. Рассмотрим детали этого момента. А узнать о порядке привлечения управляющего к ответу читателям удастся здесь.

Порядок и правила привлечения преступника

Под определением субсидиарной ответственности понимают совместные обязательства руководителя и учредителей компании по возмещению ущерба кредитору. Причем в случае доказательства нарушения в суде нарушители погашают убытки личными материальными ресурсами, а не собственностью предприятия.

Привлечение к ответственности таких работников происходит в суде

Привлечение к ответственности таких работников происходит в суде

Отметим, обязать этих лиц к выплате вправе лишь судья. Причем в случае с рассмотрением солидарного расчета истцу потребуется обращение в Арбитраж, ведь главным условием подобных последствий становится доказательство банкротства по вине должника. Однако признание неплатежеспособности организации не доказывает злонамеренного умысла директора.

По указанной причине доказать вину такого человека оказывается сложной задачей. Кроме того, в этой ситуации найдется еще одна препона – размер долговых обязательств. Согласно законодательству Российской Федерации, кредитор вправе инициировать слушания о признании неплатежеспособности должника, когда сумма недоимки превышает 300 000 рублей. В других обстоятельствах иск не принимается к рассмотрению.

Реалии действительности

Теперь разберемся, насколько часто кредиторам удается достичь желаемых результатов. Отметим, в таких случаях целью истца становится ответственность директора ООО по долгам. Судебная практика в России по таким делам разнообразна, но положительных решений в пользу кредитора не более половины. Причем 80% таких дел составляют тяжбы с налоговой службой или работникам предприятия.

Субсдиарная ответственность предполагает погашение причиненного вреда личными средствами управляющего

Субсдиарная ответственность предполагает погашение причиненного вреда личными средствами управляющего

Что касается других кредиторов, здесь доказательство вины руководителя компании-должника становится непростой задачей. Учитывая, что решением №9127/12 ВАС РФ и новой редакцией статьи 10 ФЗ «О банкротстве» власти фактически замедлили механизм выявления мошеннических действий директора, но увеличили степень ответственности этого человека.

Закон четко регламентирует ответственность руководящих работников за неправомерные действия, если рассмотрению дела не препятствуют сроки исковой давности. Причем здесь найдется важный момент. Увольнение такого сотрудника с должности не означает избавления от несения наказания на протяжении периода давности взыскания недоимки.

Судебная практика говорит, что в ситуациях с банкротством фирмы к ответственности проще привлечь директора, нежели учредителя

Судебная практика говорит, что в ситуациях с банкротством фирмы к ответственности проще привлечь директора, нежели учредителя

Обратите внимание, при выявлении отсутствия документации бухгалтерского учета, к ответу призовут и действующего руководителя, и предшественника этого человека. В подобных случаях обвиняемым инкриминируют умышленное доведение организации до банкротства, фиктивное признание неплатежеспособности и сокрытие важных бумаг

Конкретное обвинение определяется текущей ситуацией.

Уголовное преследование генерального директора ООО

УК РФ предусматривает уголовную ответственность генерального директора ООО при совершении им преступных деяний против граждан и экономических махинаций в крупных размерах.

Многие статьи, по которым руководителю фирмы может грозить уголовное преследование, перекликаются с административными правонарушениями. Грань, после которой «административка» превращается в «уголовщину», определяется размером причиненного ущерба. Так, незаконное предпринимательство или намеренное банкротство могут квалифицироваться либо по КоАП, либо по УК, в зависимости от «размаха» деятельности: до 1,5 млн рублей или свыше соответственно.

За перечисленные действия уголовную ответственность несет лично директор организации без учета материального ущерба:

- неправомерное увольнение /отказ в приеме на работу женщины беременной или с малолетним ребенком до 3 лет (ст. 145);

- невыплата зарплаты персоналу больше двух месяцев из корыстных побуждений (ст. 145.1);

- нарушение авторских прав (ст. 146, 147);

- превышение полномочий (ст. 201);

- коммерческий подкуп (ст.204).

К экономическим преступлениям, наказание за которые возлагается на гендиректора ООО, глава 22 УК РФ относит:

- Незаконное предпринимательство (ст. 171) в крупном (свыше 1,5 млн. руб.) и особо купном размере (от 6 млн. руб.). Под размером понимается доход, извлеченный в результате деятельности, или ущерб государству, гражданам, юрлицам.

- «Отмывание» денежных средств, полученных преступным путем (ст. 174).

- Неправомерное получение кредита с ущербом более 1,5 млн. руб. (ст. 176).

- Злостное уклонение от погашения долгов перед кредиторами (ст. 177).

- Недобросовестная конкуренция с ущербом крупным (от 1 млн. руб.) и особо крупным (от 3 млн. руб.) либо полученными в результате нее доходами от 5 млн. руб. (ст. 178).

- Незаконное заимствование товарного знака с ущербом свыше 1,5 млн. руб. (ст. 180).

- Разглашение коммерческой тайны (ст. 183).

- Нарушения при эмиссии ценных бумаг (ст. 185) с ущербом от 1 млн. руб. (крупный) и от 2 млн. руб. (особо крупный).

- Неуплата таможенных сборов (ст. 194) свыше 3 и 36 млн. руб. соответственно.

- Умышленное, фиктивное банкротство (ст. 195 – 197) при ущербе свыше 1,5 млн. руб.

- Налоговые преступления: неуплата налогов (ст. 199), сокрытие имущества при взыскании недоимок по налогам (ст. 199.2), уклонение от исполнения обязанностей налогового агента (ст. 199.1) в крупных и особо крупных размерах.

Что касается налоговых правонарушений, по ним уголовное наказание для руководства фирмы начинается при суммах задолженности от 2 млн. руб. за три подряд года. Во всех остальных случаях ответственность генерального директора ООО за неуплату налогов не наступает, поскольку субъектом здесь является юридическое лицо.

Санкции, которые предусматривает УК РФ для должностных лиц организаций по «некрупным» преступлениям, выражаются в виде:

- штрафа до 300000 руб.;

- ареста на срок до полугода;

- общественных работ длительностью до 480 часов;

- заключения в местах лишения свободы до 7 лет.

Более серьезные деяния наказываются штрафами до 1 млн. руб. принудительными работами на благо общества – до 5 лет, сроком лишения свободы – до 12 лет.

Ответы юристов (6)

Город не указан

Руководитель (ген. директор) несет административную и уголовную ответственность.

Ген. директор может привлекаться по ст. 15.6 КоАП РФ за непредставление сведений, необходимых для осуществления налогового контроля – штраф от 300 до 500 руб. или по ст. 15.11 КоАП РФ за грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности – штраф от 2 000 до 3 000 руб.

По ст. 15.6 и 15.11 КоАП РФ ген. директор привлекается только в случаях:

- когда в организации не было главного бухгалтера,

- если ведение бух. учета и расчет налогов были переданы специализированной организации,

- если причиной нарушения стало письменное распоряжение руководителя, с которым главный бухгалтер был не согласен.

К уголовной ответственности руководитель (ген. директор) может привлекаться по ст. 199, 199.1, 199.2 УК РФ.

Ген. директор отвечает за законность всех хозяйственных операций.

За уклонение от уплаты налогов, сборов организации — ген. директор привлекается по ст.199 УК РФ .

Уклонение от уплаты налогов и (или) сборов с организации путем непредставления налоговой декларации или иных документов, представление которых в соответствии с законодательством Российской Федерации о налогах и сборах является обязательным, либо путем включения в налоговую декларацию или такие документы заведомо ложных сведений, совершенное в крупном размере, — наказывается штрафом в размере от ста тысяч до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет, либо принудительными работами на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового, либо арестом на срок до шести месяцев, либо лишением свободы на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового (ч.1 ст.199 УК РФ).

Если ген. директор и главный бухгалтер действовали вместе по предварительному сговору, отвечать им придется по ч.2 ст.199 УК РФ.

Уголовная ответственность за совершение данного преступления возможна только при условии наличия недоимки крупном или особо крупном размере и за такие деяния, которые совершаются умышленно и направлены непосредственно на избежание уплаты законно установленного налога в нарушение закрепленных в налоговом законодательстве правил.

09 Июля 2012, 14:16

Ответственность руководителя организации за долги

Задолженности

Почти никогда не удается повесить долги организации на ее владельцев или лицо, исполняющее обязанности директора. Именно в такой особенности заключается главный смысл действующей организационно-правовой политики каждого ООО. При возникновении денежной катастрофы каждый учредитель может быть лишен собственной доли в сформировавшемся уставном капитале и какого-то принадлежащего ему имущества, которым распоряжалась организация. Некоторыми финансовыми организациями может быть назначено лицо, осуществляющее контроль за должниками, которое фактически распоряжается тем или иным имуществом организации.

Только в том случае, когда ответственный уполномоченный сотрудник предприятия приведет достоверное обоснование осуществленным действиям и докажет, что ответственность за нехороший результат возлагается на учредителей организации, ему не придется нести никакой ответственности. Плата кредиторам по счетам из собственных средств может быть назначена судебной инстанцией в ситуации, когда директор по факту является владельцем организации или осуществляет свою деятельность, приносящую ущерб материальному положению предприятия, по предварительному согласованию с учредителями.

Прощение учредителем долгов, налогообложение и проводки

В Федеральном законодательстве предусмотрено прощение долга учредителем. Для этого нужны основания:

- компания понесла убытки, и у нее нет возможности вернуть долги;

- учредитель не возражает, что бы деньги пошли на развитие компании.

Если принято решение оформить прощение долга учредителем, налогообложение операции должно проводиться согласно регламенту статьи 50 Налогового Кодекса России. Прощенный займ не включается в состав доходов компании, а учитывается как имущество, полученное безвозмездно. Если учредитель простил долг организации, проводки будут такими Кт 91/1 Дт 60, 66, 67, 75,76 и т. д.

Ответственность гендиректора за невыплату зарплаты работникам ООО

Российским законодательством предусматривается ответственность генерального директора ООО за долги перед работниками по заработной плате. За несвоевременную выплату зарплаты руководство компании привлекут не только к административной, и к уголовной ответственности.

При этом материальная ответственность у генерального директора и учредителей возникает независимо от причин просрочки.

Правонарушения приводящие к административной ответственности.

Правонарушения приводящие к административной ответственности.

Административная ответственность генерального директора ООО за долги по заработной плате предусматривает штрафные санкции в размере 30 000 – 50 000 рублей. В случае повторного нарушения норм Трудового законодательства, виновные должны будут заплатить штраф в размере 50 000 – 70 000 рублей.

Если задержка заработной платы превышает 3 месяца, то руководители будут отвечать в соответствии с нормами Уголовного Кодекса РФ (возможно лишение свободы на срок до 5 лет).

Ответственность гендиректора организации при ликвидации или банкротстве ООО

Субсидиарная ответственность генерального директора ООО может возникать только в случае банкротства компании, причиной которого стали его неправомерные действия (ФЗ № 127 от 26.10.2002 года). Доказать вину руководителя можно в следующих случаях:

- если генеральным директором было направлено необоснованное заявление о несостоятельности ООО в соответствующий орган;

- если данные документов первичного учета, бухгалтерских регистров и отчетности искажены, из-за чего затрудняется проведение процедуры банкротства;

- если генеральным директором были проведены сделки, которые задели имущественные или материальные права кредиторов;

- если руководителем были нарушены сроки, определенные законодательством для предоставления заявления о несостоятельности ООО.

Если вина руководителя ООО доказана, то он, в зависимости от тяжести правонарушения, привлекается к административной, материальной или уголовной ответственности.

Полномочия генерального директора ООО

Разбирая ответственность генерального директора ООО, нельзя обойти стороной и круг его полномочий. Итак, что делает высший руководящее лицо? Координирует и контролирует все бизнес-процессы на предприятии. Российское законодательство дает ему право:

- Действовать от имени компании, в частности, представлять ее, заключать сделки без соответствующей на то доверенности.

- Вручать доверенности, позволяющие представлять интересы компании, включая доверенности, которые предполагают право передоверия.

- Назначать работников на должности через издание приказов, переводить и увольнять сотрудников, поощрять за эффективную работу, а за нарушения — применять в отношении своего персонала те или иные санкции.

- Выполняет функции по изменению формы управления, структуры предприятия.

Помимо этого, на гендиректора возложены обязанности организации и проведения общего собрания учредителей. В перечень функций данного должностного лица входит: - Созыв общего собрания участников по личной инициативе или на основании требования совета директоров, ревизора, предприятия, аудитора, а также членов организации, которым принадлежит в общей сложности не меньше 1/10 от общего количества голосов участников общества с ограниченной ответственностью.

- Рассмотрение требования об организации собрания (на это дается 5 дней с момента получения) и вынесение решения по этому вопросу.

- Исключение из повестки дня вопросов, для решения которых общее собрание участников компании не имеет полномочий, или вопросов, не отвечающих нормам федерального законодательства.

- Открытие общего собрания.

При этом руководитель вправе передать совету директоров определенные функции, связанные с подготовкой, созывом и проведением общего собрания.

Выше мы перечислили задачи, которые обязан решать гендиректор. Об этом сказано в законодательстве РФ. Но, помимо этих задач, он вправе также решать и другие вопросы. Например, начальник может требовать у совета директоров проведения внеочередного собрания участников предприятия, если созывать такое собрание обязан именно совет директоров.

Помимо основных, руководящее лицо вправе выносить для обсуждения на повестку дня ряд дополнительных вопросов. Кроме того, данное лицо, на основании Закона об ООО, участвует в общем собрании. При этом оно наделено совещательным голосом.

Другие полномочия гендиректора могут быть указаны в уставе, внутренней документации организации и трудовом соглашении.

Варианты наказаний при привлечении к уголовной ответственности

Для реализации уголовного законодательства при назначении наказания необходимо доказать общественную опасность проступка и выявить признаки преступления по стандартам УК РФ. Нормы уголовного права предполагают, что должностное лицо может быть оштрафовано, привлечено к принудительным или исправительным работам, подвергнуто тюремному заключению.

Уголовной ответственности невозможно избежать при:

- увольнении или необоснованном отказе в приме на вакантную должность женщины в период ее беременности или соискательницы, имеющей ребенка младше 3 лет (ст. 145 УК РФ);

- задержке зарплаты более 2 месяцев, мотивируемой корыстными намерениями (ст. 145.1 УК РФ);

- нарушении в области авторского законодательства (ст. 146 УК РФ);

- превышении делегированных полномочий (ст. 201 УК РФ);

- доказанном факте наличия коммерческого подкупа (ст. 204 УК РФ).

Проступки экономического характера:

- осуществление незаконной предпринимательской деятельности (ст. 171 УК РФ) – пострадавшей стороной является государство или иные третьи лица, размер ущерба насчитывает полтора миллиона рублей и более;

- незаконные кредитные сделки (ст. 176 УК РФ), повлекшие ущерб на общую сумму от 1,5 миллионов рублей;

- систематические отказы погашать задолженность перед кредиторами (ст. 177 УК РФ);

- использование приемов недобросовестной конкуренции, результатом применения которых стало получение пятимиллионного дохода или нанесение ущерба в сумме от 1 млн. руб.;

- предание огласке содержания коммерческой тайны (ст. 183 УК РФ);

- налоговые правонарушения, признанные особо крупными при оценке ущерба (ст. 199 УК РФ);

- финансовые махинации при выпуске ценных бумаг, ставшие причиной ущерба, исчисляемого в миллионах рублей;

- отказ от уплаты таможенных сборов в сумме от 3 млн. руб. (ст. 194 УК РФ);

- нанесение ущерба, превышающего полуторамиллионный рубеж, при умышленном или фиктивном банкротстве организации (ст. 196 УК РФ).

Наказания за уголовные преступления, признанные «некрупными», в виде:

- штрафных санкций в пределах 300 тысяч рублей;

- работ социальной и общественной направленности до 480 часов;

- заключения в тюрьме продолжительностью до 7 лет.

В случае с серьезными правонарушениями может быть наложен штраф на сумму до 1 млн. руб., в качестве меры наказания могут быть избраны общественные работы общей продолжительностью до 5 лет или тюремное заключение до 12 лет.

Уровень угрозы

Теперь определимся со степенью вероятного наказания и уточним, чем отвечает директор ООО по долгам. Напомним, в таких ситуациях законодательство предполагает административную и криминальную ответственность этого сотрудника. Рассмотрим нюансы обоих случаев в деталях.

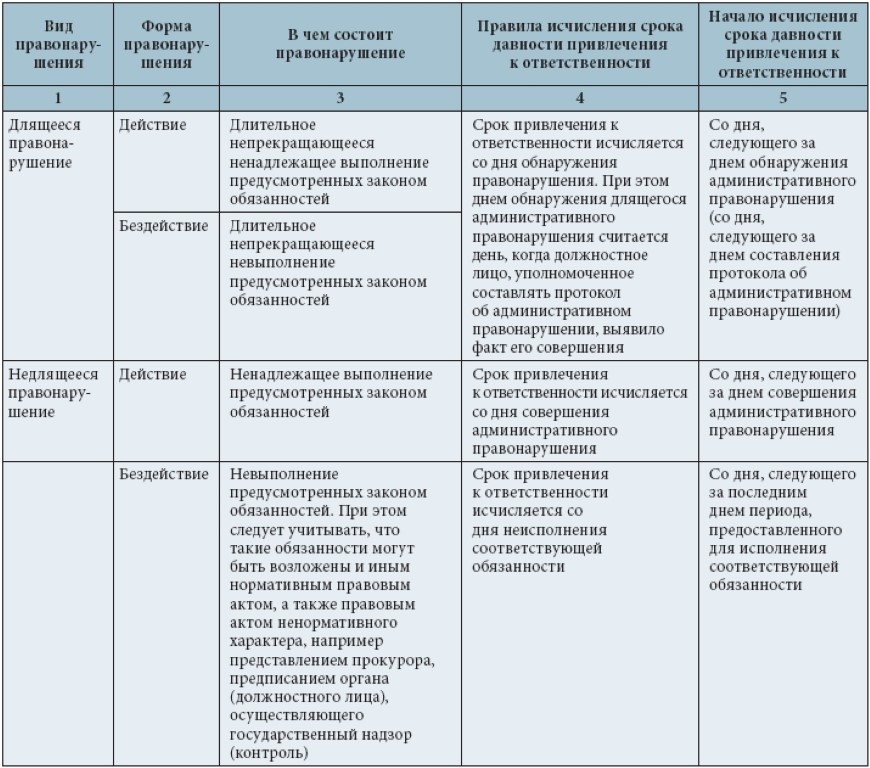

Административные правонарушения

Если руководитель компании скрывает документацию, способствующую проведению фискального контроля, последствия таких действий регулируются ст. 15.6 КоАП. Грубые же нарушения правил ведения бухгалтерского учета предполагают ответственность по статье 15.11. Причем в обоих случаях на должностное лицо накладывается штраф.

Административные штрафы за такие преступления составляют до 300 000 рублей

Административные штрафы за такие преступления составляют до 300 000 рублей

Первый вариант предполагает перечисления в бюджет в размере 100 000–300 000 рублей. Грубые нарушения предусматривают увеличение штрафа до 200 000–300 000 р. Однако и здесь найдутся определенные нюансы. Директор привлекается лишь при отсутствии в организации бухгалтера или при письменном указании экономисту выполнить противоправные действия, с которыми тот не согласился.

Что касается ситуаций, когда фискальная служба вправе привлечь управляющего, здесь юристы говорят о нарушениях сроков постановки на учет компании, несвоевременной подачи деклараций и текущей отчетности. Кроме того, к таким случаям относится деятельность предприятия без использования контрольно-кассовой техники, что становится нарушением действующих положений НК России.

Наказание по Уголовному Кодексу

Теперь рассмотрим, насколько опасны для руководителя организации нарушения, предусмотренные положениями УК РФ. Здесь среди вероятных санкций законодательство предполагает наложение штрафа, который составляет фиксированную цифру до 300 000 рублей либо равен доходу управляющего за 12–24 месяца работы.

Уголовная ответственность предполагает штрафы до 1 000 000 рублей, общественные работы или тюремное заключение виновника

Уголовная ответственность предполагает штрафы до 1 000 000 рублей, общественные работы или тюремное заключение виновника

Второй критерий наказания – принудительные работы до двух лет с одновременным запретом обвиняемому занимать руководящие посты. Альтернативой такой мере становится арест нарушителя до полугода. Наиболее строгой мерой наказания считается лишение свободы виновного на два года и запрет права занятия конкретной должности на срок до трех лет.

За особо тяжкие правонарушения директор ООО рискует лишиться свободы на 12 лет

За особо тяжкие правонарушения директор ООО рискует лишиться свободы на 12 лет

Штрафы в такой ситуации увеличиваются до 1 000 000 рублей. Период общественных работ, который грозит проштрафившемуся руководителю, составляет до пяти лет. Сроки вероятного тюремного заключения в подобных случаях длятся до 12 лет. Соответственно, столь суровые меры нуждаются в убедительных доказательствах вины ответственного работника.

Как видите, действующие правовые нормативы регулируют правила и степень ответственности управляющих компаний. Таким образом, директор считается на предприятии лицом, которое при нарушениях законодательства рискует личным имуществом и свободой. Отметим, своевременное управление задолженностью организации снижает риски для таких работников.

https://youtube.com/watch?v=EGZ4npFoEm8