Как рассчитать амортизацию основных средств линейным способом

Для определения величины ежемесячных амортизационных отчислений линейным способом необходимо иметь данные о первоначальной стоимости объекта, установить срок полезного использования и рассчитать амортизационную норму.

1. Первоначальная стоимость объекта

Первоначальная стоимость объекта рассчитывается путем сложения всех затрат на его приобретение или строительство.

2. Срок полезного использования (эксплуатационный период)

Срок полезного использования (эксплуатационный период) устанавливается путем изучения перечня (классификации) основных средств, в котором основные средства разбиты на амортизационные группы.

Если объект не указан в перечне, то срок его эксплуатации назначается организацией в зависимости от:

-

прогнозируемого времени использования;

-

предполагаемого физического изнашивания;

-

ожидаемых эксплуатационных условий.

3. Формула нормы амортизации

К = (1 : n )* 100%,

где К – годовая норма амортизации;

n – срок эксплуатации в годах.

Если нужно узнать месячную норму амортизации, то полученный результат делится на 12 (количество месяцев в году).

А = ПС*К/12,

где А – размер месячных амортизационных отчислений;

https://www.youtube.com/watch?v=ytaboutru

ПС – первичная стоимость имущества;

К – норма амортизации, рассчитанная по формуле в 3-ем пункте.

Если нужно рассчитать годовой размер амортизационных отчислений, то делить на 12 (количество месяцев в году) не нужно или достаточно разделить первоначальную стоимость имущества на срок его эксплуатации.

На основании указанных формул становится понятно, что основное отличие такого метода заключается в равномерном переносе стоимости имущества на издержки компании.

Таким образом, линейный способ начисления амортизации целесообразно применять, если экономическая деятельность отличается стабильностью, приносит равномерную прибыль и не требует быстрого списания объектов ОС.

Не подойдет линейный расчет для вычисления износа по быстро изнашиваемым объектам, при высокой интенсивности производственных процессов, а также при преждевременном моральном старении имущества.

Если осваиваются новые производства, рекомендуется замедлить списание износа; а в случаях, когда организация не испытывает недостатка в денежных средствах и может своевременно обновить устаревшие активы, оптимальным будет ускоренное начисление амортизации с последующей заменой списанного оборудования, машин, инструментов и т.д.

Пример. Линейный метод начисления амортизации

Организация приобрела легковой автотранспорт за 400 000 руб. без учета НДС.

По правилам Классификации машина входит в 3 гр.

Срок полезного использования установлен в 48 мес.

Для вычисления амортизационных ежемесячных/годовых сумм необходимо определить годовую норму амортизации и затем величину износа.

Годовая норма амортизации = 1/4 = 25 %;

https://www.youtube.com/watch?v=https:accounts.google.comServiceLogin

ежемесячная норма начисления амортизации при линейном способе, выраженная в процентах = 1 / 48 = 2,083 %,.

Амортизация ежемесячная =400 000 руб. х 2,083 % = 8332 руб.

Амортизация годовая = 400 000 руб. х 25 % = 100 000 руб.

Если первоначальная стоимость ОС и срок полезного использования в налоговом учете будут установлены аналогичные, в этой же сумме организация будет признавать ежемесячный расход при исчислении базы по налогу на прибыль.

При расчете амортизации следует ежемесячно делать типовые проводки в зависимости от того где используется основное средство или НМА. Используемые счета зависят не только от вида амортизируемого имущества (по кредиту 02 – для ОС, а 05 – НМА), но и от вида его использования. К примеру, амортизацию объектов производственного назначения отражают, как правило, по дебету счета 20, а торговые организации амортизацию обычно начисляют по дебету счета 44. Отнесение износа на расходы в учете отражается такими проводками:

-

Дебет счета 20 Кредит счета 02 – отражено списание износа объекта по основному производству.

-

Дебет счета 23 Кредит счета 02 – отражено списание износа объекта по вспомогательному производству.

-

Дебет счета 25 Кредит счета 02 – отражено списание износа объекта общепроизводственного назначения.

-

Дебет счета 26 Кредит счета 02 – отражено списание износа объекта общехозяйственного назначения.

-

Дебет счета 44 Кредит счета 02 – отражено списание износа объекта торговых компаний.

-

Дебет счета 91 Кредит счета 02 – отражено списание износа по объекту, полученному в аренду.

-

Дебет счета 20 (23, 25, 26, 44) Кредит счета 05 – отражено списание износа по НМА.

Способы начисления амортизации

Износ основных срендств не происходит одновременно, он проявляется постепенно. Но амортизация каких-то объектов проходит быстрее, каких-то медленнее – в зависимости от учетной политики предприятия, одной из основных задач которой является подбор оптимальных способов начисления амортизации и для целей бухгалтерского и налогового учета.

В бухгалтерском учете

Нормой п.18 ПБУ 6/01 предусмотрены четыре способа начисления амортизации для целей бухучета.

Линейный способ.

Его суть состоит в равномерном перемещении стоимости основного средства в амортизационный фонд, вместе с материальными тратами, связанными с его покупкой. Определение годовой суммы амортизации производится на основе первоначальной стоимости (ПС) и нормы амортизации основных средств (НА), рассчитываемой на основании срока полезного использования (СПИ) по формуле:

Агод=ПСхНА

где НА – норма амортизации, выявляется делением 100 процентов на величину СПИ. Месячное значение вычисляется делением годовой суммы амортизации на 12.

Способ уменьшаемого остатка либо аннуитентные отчисления на остаточную стоимость.

Устанавливается амортизационный процент и каждый год производятся его отчисления на остаточную стоимость. Чтобы определить искомую сумму, потребуется норма амортизации (как в линейном способе) и остаточная стоимость ОС на начало года. Также предприятия имеют право применять коэффициент ускорения (КУСК) от 1 до 3 (п.19 ПБУ 6/01). Показатель за год рассчитывается по формуле:

Агод=ОСхНАхКУСК

У данного способа возможно внесение корректировок для каждого производства, при этом учитываются индивидуальные особенности. Следует принимать во внимание, какое влияние оказывает отчисление на остаточную стоимость на величину имущественного налога и себестоимость изготовляемого товара либо предоставляемых услуг. Списание стоимости по сумме чисел лет срока полезного использования, на протяжении которого производилась эксплуатация оборудования компанией.

Списание стоимости по сумме чисел лет срока полезного использования, на протяжении которого производилась эксплуатация оборудования компанией.

В этой ситуации важными значениями являются первоначальная стоимость (ПС), соотношение числа лет до окончания СПИ (ЧЛСПИ) и суммы количества лет СПИ (СЧЛСПИ). Рассчитывается все по формуле:

Агод=ПСx(ЧЛСПИ/СЧЛСПИ)

Списание стоимости пропорционально объему работ, выполненных ОС

Сумма амортизационных отчислений напрямую зависит от того, как сильно используемый объект загружен. При определении нагрузки учитываются установленные технические, а также эксплуатационные нормы. Сумма амортизации высчитывается каждый месяц с учетом первоначальной стоимости (ПС), фактического (ОВФ) и предполагаемого (ОВП) объема выпуска товара по формуле:

Амес=ОВФх(ПС/ОВП)

В налоговом учете

В соответствии с Налоговым Кодексом РФ, начисление амортизации может выполняться линейным либо нелинейным методом. Выбор методики производит сам налогоплательщик и указывает его в учетных документах. Но что касается строений, зданий, передаточных устройств, части нематериальных активов используется исключительно линейный способ. Изменение методики доступно только с началом последующего налогового периода, но переход с нелинейного способа доступен лишь после пятилетнего использования.

Нелинейный способ предполагает, что суммарный баланс (В) каждой амортизационной группы снижается каждый месяц на сумму амортизации, которая начислена по этой категории. Рассчитывается по формуле:

Амес=ВхНА/100

где НА – норма амортизации.

Как амортизация влияет на отчетность

Начнем с баланса. Когда организация приобретает ОС, предполагается, что оно принесет ей как минимум столько же экономических выгод, сколько составляют затраты на его приобретение (строительство). Поэтому при первоначальном признании ОС актив отражается в балансе по стоимости затрат на его приобретение. По мере истечения срока полезного использования (СПИ) объект ОС «зарабатывает» для организации некий доход, но одновременно количество выгод, заключенных в нем, уменьшается. Накопленная амортизация (кредитовое сальдо счета 02 «Амортизация основных средств») — это та часть стоимости актива, которая уже потреблена. Когда организация формирует в балансе показатель группы статей «Основные средства» (для этого дебетовое сальдо счета 01 «Основные средства» уменьшается на кредитовое сальдо счета 02 «Амортизация основных средств»), она информирует пользователя отчетности о том, сколько потенциальных выгод осталось в ОС на отчетную дату.

Не менее важен показатель амортизации для отчета о финансовых результатах. Именно благодаря амортизации выполняется правило соответствия доходов и расходов, о котором говорится в «расходном» ПБУ 10/99 (Пункт 19 ПБУ 10/99). Такой же принцип есть в Концепции составления и представления финансовой отчетности (Framework for the Preparation and Presentation of Financial Statements, далее — Концепция МСФО). Кстати, в Концепции МСФО, в отличие от ПБУ 10/99, прямо говорится, что соответствие доходов и расходов достигается именно за счет механизма амортизации активов

Тем самым полученная выручка уменьшается на часть стоимости ОС, которое ее «заработало».

Таким образом, при выборе способа начисления амортизации в бухучете нужно принимать во внимание влияние амортизации на отчетность. Чем лучше способ начисления амортизации отражает процесс «воплощения» ОС в доходы организации, тем достовернее будет и стоимость ОС в балансе, и себестоимость продаж (а значит, и прибыль) в отчете о финансовых результатах

Амортизация в бухгалтерском и налоговом учете: отличия

Налоговый учет имеет свои нюансы при начислении амортизации, бухучет — свои. Так, на основании НК РФ используются только два описанных нами метода: нелинейный и линейный.

В бухучете для амортизации методы начисления предусмотрены следующие:

- линейный;

- метод уменьшаемого остатка;

- метод списания стоимости по сумме чисел лет СПИ;

- метод списания стоимости пропорционально объему производства.

То есть только линейный метод применяется в обоих видах учета

***

Компания вправе выбирать, какой метод расчета износа основных средств использовать. При выборе метода начисления амортизации она должна исходить из требований законодательства, из специфики бизнеса и из экономических целей.

В бухучете

В бухгалтерском учете предусмотрено 3 нелинейных метода начисления:

- Способ уменьшаемого остатка – порядок расчета: отчисления считаются от остаточной стоимости с учетом коэффициента ускорения, метод является ускоренным, так как позволяет в первые годы использования основного средства перенести в расходы большую часть стоимости объекта ОС.

- Пропорционально объему продукции, работ – расчет: удобно применять для оборудования, занятого в производстве, а также основных средств, для которых заранее установлен производителем нормативный объем продукции, товаров, услуг. При этом методе расчет амортизации производится ежемесячно, исходя из фактически произведенных работ.

- По сумме чисел лет срока полезного использования – расчет: метод применяется достаточно редко в силу его необычности. Начисление амортизации производится, исходя из количество лет оставшегося СПИ и первоначальной стоимости основного средства.

Помимо трех нелинейных методов, в бухгалтерском учете применяется линейный. Именно наиболее часто используется предприятиями в связи со своей простотой и схожестью с аналогичным способом в налоговом учете.

Достоинства и недостатки линейного метода

Основные достоинства линейного метода амортизации:

-

Простота вычисления. Расчет суммы отчислений необходимо произвести только один раз в начале эксплуатации имущества. Полученная сумма будет одинакова на всем сроке эксплуатации.

-

Точный учет списания стоимости имущества. Амортизационные отчисления происходят по каждому конкретному объекту (в отличие от нелинейных методов, где начисление амортизации идет на остаточную стоимость всех объектов амортизационной группы).

-

Равномерный перенос затрат на себестоимость. При нелинейных методах в первоначальный период амортизационные отчисления больше, чем в последующем (списание происходит по убыванию).

Преимуществом является и то, что законодательством предусмотрена возможность использования такого способа как в бухучете, так и в налоговом, что позволяет избежать возникновения разниц по ПБУ 18/02.

https://www.youtube.com/watch?v=ytpressru

Линейный способ удобно использовать в случаях, когда планируется, что объект будет приносить одинаковую прибыль в течение всего срока его использования.

Метод нецелесообразно применять для оборудования, подверженного скорому моральному износу, так как пропорциональное списание его стоимости не обеспечивает должную концентрацию ресурсов, необходимых для его замены. Производственное оборудование характеризуется снижением производительности при увеличении количества лет эксплуатации.

Выбираем нелинейный метод амортизации

В 2009 Налоговым законодательством внесены перемены амортизационной политики, в частности, они коснулись нелинейного процесса расчета регулярных сумм для целей налогообложения.

Со старым способом его связывает преимущество перед линейной методикой в виде быстрого списания стоимости в первые годы с момента начала работы объектов ОС.

Суть нового нелинейного метода

Нелинейный метод представляет процедуру регулярного вычисления части покупной имущественной стоимости в разрезе амортизационных групп.

При этом разбивку по группам, проведенную в зависимости от нормативной длительности службы, проводят не только по основным средствам, но и по нематериальным активам.

По ним также вычисляются суммы переноса стоимости по нелинейной методике. Отсчет полезного срока службы ведут с момента принятия имущества на производственные цели.

НК РФ отчетливо определяет коэффициентные нормы для каждой группы:

- 1–14,3;

- 2–8,8;

- 3–5,6;

- 4–3,8;

- 5–2,7;

- 6–1,8;

- 7–1,3;

- 8–1;

- 9–0,8;

- 10–0,7.

Конечно, несмотря на определение норм для 8 — 10 групп, законодательство обязало юридических лиц начислять амортизацию для относящегося к ним имущества только строго линейным способом.

Перед выбором нелинейной амортизации важно помнить об основных сложностях, возникающих в момент перехода или применения методики:

Сложный расчет, не берущий во внимание длительность срока службы по законодательным нормам. Увеличение или уменьшение суммарного баланса

Несовпадение не с одним из бухгалтерских способов.

Как перейти на новый нелинейный метод?

В связи с тем, что основной важной характеристикой нового нелинейного метода числится расчетный процесс амортизационных сумм не по отдельной единице активов, а в отношении совокупной стоимости имущества конкретных групп, для перехода на эту методику организации потребуется провести ряд вычислений:

- Вычисляется совокупный показатель остаточной стоимости по всем активам каждой из групп, по которым имеется имущество.

- Вычисляется суммарный баланс, путем определения разницы между покупной или пересчитанной стоимостью и величиной уже рассчитанной амортизации.

В связи с тем, что для нелинейной методики, требуется совокупная остаточная стоимость, важно знать порядок ее правильного расчета. Для определения цифрового показателя, требуемого для вычисления амортизационных сумм, применяется формула:

Для определения цифрового показателя, требуемого для вычисления амортизационных сумм, применяется формула:

ОС = П(В)С * (1-1/100*Na)n

Где:

ОС – цифровое значение остаточной стоимости активов, учтенных в конкретной амортизационной группе;

П(В)С – первоначальная или восстановительная стоимость этих же активов;

n – количество полных календарных месяцев между моментом учета и исключения активов из групп;

Na – норма амортизации.

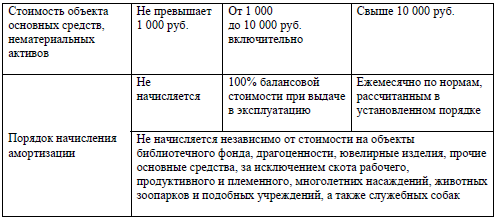

Порядок начисления амортизации

Применение нелинейной методики предполагает соблюдение определенного порядка начисления амортизации:

- Шаг 1. Все активы организации, включая нематериальные, распределяются по утвержденным налоговым законодательством десяти группам в зависимости от документального периода действия.

- Шаг 2. В сформированных разделах в отдельные подразделы распределяются активы, по которым рассматривается уменьшенная амортизационная норма.

- Шаг 3. Первого числа налогового периода, наступившего с момента использования нелинейной методики, вычисляется совокупный суммарный баланс в виде вычисления совокупной стоимости всех, включенных в ее состав объектов. В расчет показателя баланса не включаются активы, амортизируемые по линейной методике.

- В момент отправки в производственный процесс новых внеоборотных активов, за счет их покупной стоимости повышают суммарный баланс.

- Рассчитывают амортизационные отчисления.

При нелинейной методике размер ежемесячной амортизации определяется по формуле:

Sа = Sб * Na / 100

Где:

Sб – суммарный баланс, рассчитанный по принципу совокупности;

Nа – норма амортизации.

Налоговый и бухгалтерский учет

Амортизационные отчисления являются одной из важнейших статей расходов предприятия, которые участвуют в формировании финансового результата. При этом в бухгалтерском учете порядок и правила амортизации одни и создают одни суммы в одни сроки, а в налоговом — совершенно другие суммы и другие периодические отрезки. Почему требуется ведение двух параллельных систем учета?

В текущее время регистры и данные бухгалтерии необходимы для личного пользования — бухгалтерами фирмы или лица, руководством, для оценки деятельности, планирования и прогнозирования, а также для предоставления внешним пользователям — например, инвесторам или контрагентам.

В налоговом учете отражаются правила расчета налогов, т. е. сама система необходима только для того, чтобы правильно исчислять налоги, точнее, налог на прибыль, поскольку в бухгалтерском учете не предусмотрены все необходимые для этого инструменты и возможности.

С какого момента начислять

Начните начислять амортизацию с 1-го числа месяца, следующего за месяцем, в котором имущество было введено в эксплуатацию. Это следует из положений пункта 4 статьи 259 Налогового кодекса РФ.

Ситуация: можно ли учесть при расчете налога на прибыль амортизацию, если у вновь зарегистрированной организации еще нет доходов?

Да, можно.

Амортизационные отчисления – это одна из групп расходов, связанных с производством и реализацией (подп. 3 п. 2 ст. 253 НК РФ), которые уменьшают налоговую базу по налогу на прибыль, а в отсутствие доходов – формируют убыток.

Для целей налогообложения амортизируемым признается имущество, которое является собственностью организации, используется для извлечения дохода, стоит более 100 000 руб. и имеет срок полезного использования более 12 месяцев. При этом начисление амортизации начинается со следующего месяца после ввода объекта в эксплуатацию, независимо от наличия (отсутствия) доходов у организации. Исключение объекта из состава амортизируемого имущества при временном отсутствии доходов законодательством тоже не предусмотрено.

Такой порядок следует из положений пунктов 1 и 3 статьи 256, пункта 4 статьи 259 Налогового кодекса РФ и подтверждается письмами Минфина России от 28 февраля 2013 г. № 03-03-10/5834 и ФНС России от 22 мая 2013 г. № ЕД-4-3/9165 и от 12 апреля 2013 г. № ЕД-4-3/6818.

При расчете налога на прибыль учитываются любые экономически обоснованные и документально подтвержденные расходы, связанные с деятельностью, направленной на получение доходов. Временное отсутствие доходов (прибыли) не является основанием для того, чтобы не признавать какие-либо расходы, в том числе амортизационные отчисления.

Это следует из положений пункта 1 статьи 252, пункта 2 статьи 265 Налогового кодекса РФ и подтверждается определениями Конституционного суда РФ от 16 декабря 2008 г. № 1072-О-О, от 4 июня 2007 г. № 320-О-П и постановлением Пленума ВАС РФ от 12 октября 2006 г. № 53.

Ситуация: можно ли в налоговом учете начислять амортизацию по частично оплаченному основному средству? Организация применяет кассовый метод.

Нет, нельзя.

Начислять амортизацию можно только на объекты амортизируемого имущества. По общему правилу делать это нужно с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию (п. 4 ст. 259 НК РФ).

При использовании кассового метода к указанному порядку добавляется еще одно условие. Допускается амортизация только оплаченного амортизируемого имущества. Это следует из подпункта 2 пункта 3 статьи 273 Налогового кодекса РФ.

При этом под понятием «оплаченное» следует понимать полностью оплаченное имущество. Это объясняется следующим.

Начисление амортизации может производиться либо линейным, либо нелинейным методом. Причем при любом методе за основу берется первоначальная стоимость амортизируемого имущества. Она формируется из расходов на приобретение (без НДС), доставку, доведения объекта до пригодного состояния и т. д. (п. 1 ст. 257 НК РФ).

Если основное средство оплачено частично, не все расходы войдут в первоначальную стоимость имущества. То есть она будет сформирована не полностью. Причем в последующем изменить первоначальную стоимость (путем включения оставшейся суммы оплаты) не получится. Дело в том, что Налоговый кодекс РФ предусматривает изменение первоначальной стоимости основных средств только в строго ограниченных случаях (достройка, реконструкция, модернизация и т. д.) (п. 2 ст. 257 НК РФ).

Следовательно, у организаций, применяющих кассовый метод, первоначальная стоимость амортизируемого имущества будет считаться полностью сформированной в том отчетном периоде, в котором произошла окончательная оплата поставщику указанного имущества.

Косвенно подтверждает эту позицию письмо Минфина России от 16 ноября 2006 г. № 03-03-04/2/247.

Принятие ОС к учету

Итак, у компании появилось ОС, по которому начисляется амортизация в бухгалтерском и налоговом учете

Неважно, куплено ли имущество, подарено или внесено в оплату уставного капитала, — от способа получения ОС порядок начисления амортизации не зависит. Но ведь изначально актив отражается в качестве вложений во внеоборотные активы

Когда же переводить его в состав ОС и начинать начислять амортизацию?

В бухгалтерском учете это нужно сделать, когда актив готов к использованию в запланированных целях. Например, купленный станок, не требующий монтажа, переводится в состав ОС непосредственно после получения организацией, так как именно в этот момент можно начинать его использовать. В налоговом учете ситуация иная: амортизируемым изначально признается имущество, которое используется для извлечения дохода (см. табл. 1).

Любая компания имеет право самостоятельно выбрать способ списания амортизационных отчислений. Согласно действующему законодательству, объекты основных средств подразделяются на десять амортизационных групп в зависимости от временного срока их эксплуатации.

При этом обязательно линейный метод амортизации должен применяться к зданиям, сооружениям и передаточным устройствам, относящимся к трем группам, а именно:

-

VIII группа – объекты со сроком эксплуатации 20-25 лет;

-

IX группа – объекты со сроком эксплуатации 25-30 лет;

-

X группа – объекты со сроком эксплуатации больше 30 лет.

По остальным объектам можно применять любой способ амортизационных отчислений на выбор организации, который надо зафиксировать в приказе об учетной политике.

Отметим, что линейный способ амортизации может применяться как для нового имущества, так и для объектов, ранее бывших в употреблении (эксплуатации).

По ст. 259 НК в целях налогового учета налогоплательщики могут использовать при списании износа один из предлагаемых методов – линейный или нелинейный.

Если применяется линейный способ амортизации, суммы отчислений определяются ежемесячно и по каждому объекту в отдельности (п. 2 ст. 259).

Способы амортизации в бухгалтерском учете

1. Линейный способ

При его применении сумма ежемесячной амортизации будет рассчитываться по формуле:

В этом случае затраты на приобретение ОС списываются равномерно в течение всего срока полезного использования объекта. То есть на протяжении всего периода эксплуатации ОС ежемесячная сумма амортизации будет одинаковой.

2. Способ уменьшаемого остатка

Годовая сумма амортизации на протяжении срока эксплуатации каждый год будет меняться, но внутри года ежемесячная сумма амортизации будет одинаковой. Формула расчета такая:

Размер повышающего коэффициента организация устанавливает в учетной политике (Пункт 19 ПБУ 6/01).

При применении этого способа в учетной политике следует предусмотреть порядок начисления амортизации в последний год срока полезного использования ОС:

(или) в последний год срока полезного использования ОС списать остаточную стоимость равными долями;

(или) рассчитать ежемесячный платеж в обычном порядке, а оставшуюся сумму остаточной стоимости списать в последнем месяце срока полезного использования ОС.

При применении этого способа, в отличие от линейного, затраты на приобретение ОС учитываются в себестоимости продукции (работ, услуг) неравномерно. В первые годы эксплуатации ОС, пока его остаточная стоимость высокая, сумма начисленной амортизации больше, чем при линейном способе. Но по мере уменьшения остаточной стоимости ОС сумма годовой амортизации снижается. Однако остаточная стоимость из-за значительного снижения в начале использования ОС всегда будет меньше при этом способе, чем при линейном.

3. Способ списания стоимости по сумме чисел лет срока полезного использования

При этом способе, как и при способе уменьшаемого остатка, суммы ежегодной амортизации будут различными. Формула расчета:

Последствия начисления амортизации этим способом очень похожи на те, которые возникают при способе уменьшаемого остатка. В первые годы эксплуатации ОС списывается значительная доля затрат на его приобретение и очень быстро снижается остаточная стоимость. Кстати, в проекте нового ПБУ «Учет основных средств» этого способа амортизации нет. Но пока его еще можно применять.

4. Способ списания стоимости пропорционально объему продукции (работ)

Формула для расчета ежемесячных амортизационных отчислений будет такой:

Применять этот способ можно только к ОС, на которых производится продукция (с помощью которых выполняются работы).

При этом сумма амортизации и размер остаточной стоимости зависят от интенсивности использования ОС при изготовлении продукции (выполнении работ). Очевидно, если выпуск продукции ограничен по каким-то причинам (например, нет спроса), сумма амортизации будет меньше. Если объем выпускаемой продукции будет расти, то будут расти и расходы. Поскольку доходы зависят от выпуска продукции, то такой способ амортизации лучше, чем другие, соотносит расходы с полученными доходами. То есть уменьшаются шансы получить бухгалтерский убыток.

Единственная сложность этого способа — достоверно определить предполагаемый объем выпуска продукции (выполнения работ) на конкретном оборудовании. По-хорошему, конечно, это должен делать не бухгалтер, а соответствующие технические службы. Поскольку любой срок полезного использования, в том числе выраженный в предполагаемом объеме продукции, является оценочным значением, его надо регулярно пересматривать и в случае необходимости корректировать (Пункт 3 ПБУ 21/2008).

По каким критериям формируются амортизационные группы

Чтобы правильно посчитать амортизацию, все имущественные объекты группируют в соответствии с их СПИ, определяемым в момент введения в эксплуатацию.

ВАЖНО! Установление СПИ проводится в соответствии с классификатором основных средств, утверждаемым Правительством РФ. Может так случиться, что некое ОС будет отсутствовать в классификаторе

Тогда СПИ организация вправе установить самостоятельно, руководствуясь техническими данными объекта и инструкциями производителя

Может так случиться, что некое ОС будет отсутствовать в классификаторе. Тогда СПИ организация вправе установить самостоятельно, руководствуясь техническими данными объекта и инструкциями производителя.

После введения в эксплуатацию увеличение СПИ возможно при условии, что объект реконструировался или модернизировался и эти мероприятия позволили продлить срок его использования.

Когда капитальные вложения арендодателем возмещены арендатору, то амортизацию рассчитывает арендодатель. Аналогичная ситуация складывается и в обстоятельствах, когда возмещение капвложений производится ссудодателем ссудополучателю.

Арендатор или ссудополучатель вправе самостоятельно исчислить амортизацию, если он не получил по капитальным вложениям возмещения и на эти вложения есть согласия лиц, предоставивших им эти объекты. Амортизировать объекты можно при этом всё время, пока длится арендный или кредитный договор.

Для нематериальных объектов СПИ определяется исходя из того, в течение какого времени действует свидетельство на них или патент. Если для НМА не удается определить срок его использования, то он приравнивается к 10 годам.

ОБРАТИТЕ ВНИМАНИЕ! Установленный самостоятельно СПИ по НМА не должен превышать период работы компании. Например, для новых разработок в сфере ИТ организация вправе сама установить СПИ

Однако менее 2 лет его устанавливать не разрешается

Например, для новых разработок в сфере ИТ организация вправе сама установить СПИ. Однако менее 2 лет его устанавливать не разрешается.

Активы, подлежащие амортизации, компонуются в 10 групп. Первая группа содержит объекты со сроком использования от 1 до 2 лет. И так идет по возрастающей до 10-й группы, где собраны объекты со СПИ, превышающими 30 лет.

ВНИМАНИЕ! Для бывших в употреблении активов СПИ сокращается на величину периода эксплуатации прежними собственниками. Но данное правило применимо только при использовании линейного метода начисления амортизации

Если у первоначальных собственников актив «отработал» весь свой СПИ, то налогоплательщикам разрешено самим устанавливать срок, ориентируясь на техническое состояние и другие факторы.

В процессе работы к некоторым объектам могут применяться понижающие или повышающие коэффициенты, меняющие СПИ. Тем не менее это действие никоим образом не влияет на расположение в той или иной амортизационной группе.

Что относится к амортизируемому имуществу

В категорию амортизируемого имущества для целей налогового учета входят объекты основных средств (ОС) и нематериальных активов (НМА). Критерии вхождения в эту категорию таковы:

- объекты должны принадлежать налогоплательщику на праве собственности;

- они должны использоваться исключительно в коммерческой сфере;

- срок полезного использования (СПИ) должен быть больше, чем 12 месяцев;

- начальная стоимость должна составлять сумму, превышающую 100 000 руб. (для активов, эксплуатируемых с 01.01.2016) или 40 000 руб. (для активов, эксплуатация которых началась до указанной даты);

Помимо этого, амортизируются и капитальные вложения в ОС, которые сданы в аренду или в пользование на безвозмездной основе и по которым проведены согласованные сторонами неотделимые улучшения.

Но есть особые случаи признания имущества амортизируемым, как то:

- имущество, принадлежащее унитарным предприятиям, если оно получено в хозяйственное ведение или в управление;

- имущество, полученное инвестором от собственника по инвестсоглашению на оказание коммунальных услуг, при этом инвестор начисляет амортизацию, пока действует указанное соглашение.

Не входят в категорию амортизируемых объектов земельные участки, природные ресурсы, товары, «незавершенка», акции, облигации, векселя, а также финансовые инструменты, используемые в срочных сделках.

Не амортизируются ОС, которые:

- переданы или получены в пользование на безвозмездной основе (помимо тех, которые передаются муниципалитетам и их организациям в оговоренных законом случаях);

- законсервированы на срок, превышающий 3 месяца;

- подлежат модернизации или будут реконструироваться в течение срока не менее чем 12 месяцев, с прекращением использования на этот период;

- включены в категорию судов РФ, пока они входят в Российский международный реестр.

Что касается второго пункта, то после проведения расконсервирования амортизация возобновляется в прежнем режиме, и СПИ возрастает на период, когда объект был законсервирован.