Курсовые разницы в операциях по импорту

Расчеты по импорту — это операции между резидентом и нерезидентом (поставщиком товара):

- Момент перехода права собственности товара регулируется внешнеторговым контрактом.

- Пересчет стоимости (кроме авансов и задатков) выраженной в валюте оплаты производится на дату операции и на конец отчетного периода.

- После принятия товара к учету пересчитывать необходимо только саму задолженность перед поставщиком.

- При внешнеторговых операциях возникают суммы уплаты и учета таможенной пошлины и таможенного сбора.

Пример

ООО «Меркурий» закупает у иностранного контрагента товары, контрактная стоимость которых равна 10 000 долларов США. Право собственности на товар переходит к «Меркурию» в момент подачи таможенной декларации. Таможенная стоимость соответствует указанной в контракте.

Таможенная декларация была подана 13.09.2015г. Товары не облагаются акцизами, но облагаются НДС (18%). Ставка таможенной пошлины — 10%. Задолженность перед поставщиком погашена 20.09.2015г. Сбор за таможенное оформление равен 1 000 руб.

Курс доллара на 13.09.2015г. — 60,00 руб., на 20.09.2015г. — 61,00 руб.

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 41 | 60 | Поступление товара(10000*60) | 600 000 | Накладная |

| 41 | 76 | Отражена сумма таможенной пошлины (600000*10%) | 60 000 | |

| 41 | 76 | Сбор за таможенное оформление | 1 000 | |

| 19 | 68 (НДС) | НДС, уплаченный на таможне ((10000+1000)*60*18% | 118 800 | Бух. справка |

| 68 (НДС) | 51 | Отражена уплата НДС на таможне | 118 000 | Плат. поручение |

| 76 | 51 | Перечислен таможенный сбор | 1 000 | Плат. поручение |

| 76 | 51 | Уплачена таможенная пошлина | 60 000 | Плат. поручение |

| 68 (НДС) | 19 | Таможенный НДС принят к вычету | 118 800 | Книга покупок |

| 91.2 | 60 | Отражена курсовая разница (10 000*(61-60)) | 10 000 | Бух. справка |

| 60 | 52 | Погашение задолженности перед контрагентом(10 000*61) | 610 000 | Плат. поручение |

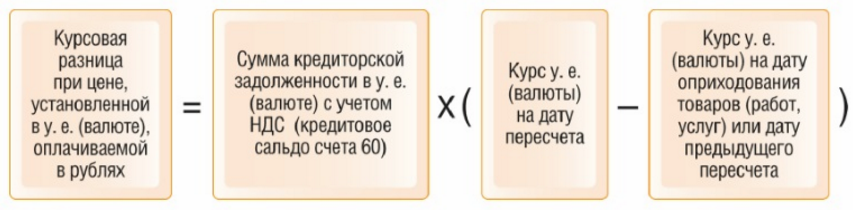

Схема расчета курсовых разниц при операциях с резидентами:

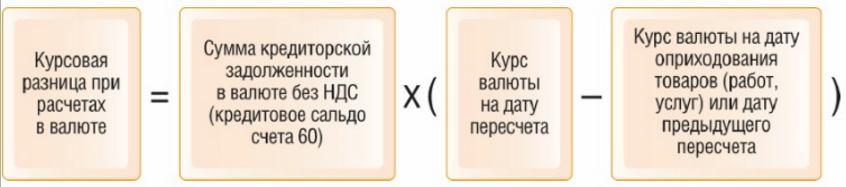

Схема расчета разницы при импорте:

Когда возникают курсовые разницы

Курсовая разница может образовываться в результате произведенной переоценки валютных ценностей, в том числе на банковских счетах. Причиной этих манипуляций может стать изменение официального рублевого курса. Полученная величина курсовой разницы может быть:

- положительной, если наблюдается рост стоимостной оценки по объектам, числящимся на активных счетах (для категории пассивных счетов условие обратное – снижение курса);

- отрицательной при снижении курса в отношении объектов, по которым учет ведется на активных счетах (для группы пассивных счетов ориентироваться надо на рост курса).

Факт пересчета стоимостной оценки актива в рублевый эквивалент может быть произведен с привязкой к одной из дат:

- зачисление денег в иностранной валюте на банковский счет;

- списание ресурсов с валютного банковского счета;

- поступление наличности в виде инвалюты в кассу организации;

- признание доходных поступлений, выраженных в иностранной валюте;

- факт признания издержек, исчисляемых в иностранных денежных знаках;

- отражение в учете затрат, направленных на покупку МПЗ;

- признание расходов по полученной услуге;

- момент утверждения руководством компании авансового отчета сотрудника, в котором имеются сведения об издержках в инвалюте;

- погашение векселя в иностранной валюте.

О появлении курсовых разниц не идет речь, если был сделан перевод в качестве полной предоплаты (или получен аванс в размере 100%). Норма пояснена в Письме Минфина от 22.06.2015 г. под № 03-03-06/1/35865. Нет необходимости вычислять разницу между колебаниями курса валют в ситуации с выдаваемыми или получаемыми задатками.

Что это такое – доход или расход?

Если в стоимости конкретного объекта – актива/обязательства – устанавливается различие, обусловленное тем, что он оценивается в разных денежных единицах одновременно, речь идет о выявлении курсовой разницы.

Валютные средства компании всегда пересчитываются и оцениваются бухучетом в национальной денежной единице – в рублях – по актуальному курсу, регламентированному ЦБ РФ.

Так, пересчет валютных средств в отечественные рубли совершается организацией по курсу ЦБ, действительному на момент выполнения существующего обязательства.

Объект, оцененный в иностранной валюте, может приниматься компанией к учету не сразу, а через какое-то время. Разумеется, курс ЦБ за это время может поменяться, что приведет к надлежащей переоценке объектов учета, стоимость которых выражается в валюте, но всегда отражается в отечественных рублях на соответствующих счетах бухучета.

Примечательно, что разница курсов, выявленная при пересчете валютных средств в российские рубли, может иметь как положительную, так и отрицательную величину.

Положительная курсовая разница возникает в двух типичных ситуациях:

- Когда стоимостная оценка объектов в валюте, отраженных на активных счетах, увеличивается по итогам проведенного пересчета.

- Когда стоимостная оценка объектов в валюте, числящихся на пассивных счетах, уменьшается по итогам проведенного пересчета.

Так или иначе, положительная разница отражается организацией как прочий доход при определении финансовых итогов предпринимательской деятельности.

Когда возникает?

Разница курсов зачастую является закономерным итогом переоценки иностранной валюты. Учетная стоимость объектов – активов и обязательств – в часто пересчитывается по причине изменения актуального курса Центробанка РФ.

Подобный пересчет обязательно выполняется для всех объектов, приобретаемых или реализуемых за иностранную валюту. Такое требование предусматривается конкретными нормами налогового законодательства.

Положительная разница курсов обычно выявляется, когда стоимостная оценка объекта, выраженная в какой-либо валюте, пересчитывается в российские рубли по актуальному курсу Центробанка. Как правило, это происходит при следующих типичных обстоятельствах:

- вексель в зарубежной валюте погашается;

- авансовый отчет работника, содержащий данные о затратах в валюте, утверждается менеджментом компании;

- стоимость заказанной услуги, уже оплаченная зарубежной валютой, отражается бухгалтерским учетом;

- валютные средства, уже затраченные компанией на приобретение запасов, отражаются в бухучете;

- учетом отражаются расходы или доходы, оцененные в иностранной валюте;

- в кассу организации поступили валютные средства в наличном виде;

- денежные средства списываются с валютного банковского счета (например, при продаже валютных средств, при оплате зарубежному поставщику);

- на валютный банковский счет зачисляются денежные средства (к примеру, при покупке валютных средств, при получении выручки от зарубежного покупателя).

Отражение курсовых разниц по правилам бухгалтерского и налогового учета

В бухгалтерском учете сумма курсовых разниц показывается в составе прочих доходных поступлений или прочих издержек. Для этого предназначен счет 91. Исключение делается для показателя курсовой разницы, возникновение которого обусловлено произведенными расчетами с учредителями и переоценкой ресурсной базы, используемой за пределами РФ. В этом случае в учетных данных составляются корреспонденции не с 91, а с 83 счетом.

При осуществлении записей по курсовым разницам в учете необходимо ориентироваться на ПБУ 3/2006. Исходное значение для выведения значения курсовых колебаний представлено курсом валюты на дату осуществленного платежа. Задолженность перед поставщиками должна подвергаться переоценке на момент ее погашения. Если долг переходит на следующий месяц, то его надо пересчитать в рублевый эквивалент при закрытии месяца по состоянию на его последний день.

В налоговом учете все образовавшиеся курсовые разницы должны быть причислены к внереализационным доходам или издержкам. Пересчет этого показателя с его дальнейшим отражением в учетных данных осуществляется по мере реализации хозяйственных операций или по состоянию на последние сутки отчетного интервала (месяца). Для активов, хранящихся на банковских валютных счетах, пересчет стоимостной оценки должен производиться в каждом случае появления курсовых колебаний, фиксируемых ЦБ РФ.

ОБРАТИТЕ ВНИМАНИЕ! Расчет показателя курсовых разниц в бухгалтерском и налоговом учете производится по общим правилам. В налоговом учете внереализационные доходные поступления в сумме курсовых разниц появляются при дооценке активов (товаров, требований к контрагентам), выраженных в иностранных валютах (п

11 ст. 250 НК РФ). Второй источник формирования доходов – уменьшение обязательств, исчисляемых в инвалюте. Возникновение внереализационных затрат обусловлено уценкой активов и наращиванием доли обязательств (п. 1. ст. 265 НК РФ)

В налоговом учете внереализационные доходные поступления в сумме курсовых разниц появляются при дооценке активов (товаров, требований к контрагентам), выраженных в иностранных валютах (п. 11 ст. 250 НК РФ). Второй источник формирования доходов – уменьшение обязательств, исчисляемых в инвалюте. Возникновение внереализационных затрат обусловлено уценкой активов и наращиванием доли обязательств (п. 1. ст. 265 НК РФ).

Курсовые разницы должны показываться в декларационных формах налоговой отчетности. При подсчете налогооблагаемой суммы по НДС с привязкой к дате отгрузки товаров (если расчет за них ведется в иностранной валюте) перевод стоимости в рублевый эквивалент должен осуществляться по курсу ЦБ РФ. Значение курса берется то, которое зафиксировано на момент фактической выгрузки товаров на объекте получателя. На день поступления платежа за поставленную продукцию переоценка законодательством не предусмотрена. В итоге курсовые разницы в целях налогообложения НДС не образуются. Величина курсовых разниц существенна для налога на прибыль.

ВАЖНО! Курсовые разницы не показываются в декларации по НДС, но обязательно отражаются в декларации по прибыли в категории внереализационного типа доходов и издержек

Что такое курсовые разницы?

Введенные с 2015 г. изменения налогового законодательства (Законом № 81-ФЗ от 20.04.14 г.) исключили из терминологии «суммовые разницы», тем самым упростив ведение учета в организациях. Отныне все курсовые и суммовые разницы (в 2017 году новых изменений не было) приравнены друг к другу и отражаются по общим правилам. Подобные нововведения сближают бухгалтерский и налоговый учет, включая операции по переоценкам возникающих обязательств и требований.

Возникновение курсовых разниц происходит при оплате в рублях договорной стоимости, выраженной изначально в валюте. Так как перечисление долга происходит позже заключения контракта, закономерным является изменение курса инвалюты в большую сторону либо меньшую. А значит, у предприятия возникают положительные или курсовые разницы. При этом типовые проводки формируются с учетом на сч. 83 или 91 в зависимости от категории предмета сделки.

Курсовая разница в налоговом учете признается как:

- Положительная с включением во внереализационные доходы – возникает при дооценке в большую сторону требований и товаров, представленных в валюте; обязательств – в меньшую сторону (п. 11 ст. 250 НК).

- Отрицательная с включением во внереализационные расходы – возникает при уценке в меньшую сторону требований и товаров, представленных в валюте; обязательств – в большую сторону (подп. 5 п. 1 ст. 265).