Уплата недоимки после представления уточненной декларации не спасет от налоговой ответственности

Минфин России в письме от 13.09.16 № 03-02-07/1/53498 напомнил условия, при соблюдении которых уточненная декларация поможет избежать ответственности за неуплату или неполную уплату налога.

Меры ответственности за неуплату или неполную уплату сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога или других неправомерных действий, установлены статьей 122 НК РФ. В общем случае за такое правонарушение налогоплательщику грозит штраф в размере 20 процентов от неуплаченной суммы налога (сбора).

Примечание: Штраф по налогам когда дают?

Однако налогоплательщик может избежать ответственности по статье 122 НК РФ. Для этого необходимо представить налоговикам уточненную налоговую декларацию до момента, когда налогоплательщик узнал о том, что контролеры выявили занижение облагаемой базы, или о том, что они назначили выездную проверку. Но перед этим необходимо заплатить недостающую сумму налога и пени (п. 4 ст. 81 НК РФ).

В Минфине отмечают, что если налогоплательщик заплатит недоимку и пени после представления «уточненки», то это не спасет его от штрафа, поскольку такая последовательность действий не освобождает от ответственности по статье 122 НК РФ.

6-НДФЛ – куда сдавать

Выбор подразделения ФНС, в которое должен быть отправлен Расчет 6-НДФЛ, производится с учетом положений п. 2 ст. 230 НК РФ – по месту, в котором налоговый агент зарегистрирован в качестве налогоплательщика.

Особая ситуация возникает при смене компанией юридического адреса в течение года. Если в этом случае происходит смена налоговой инспекции, то с момента перерегистрации надо отчитываться в новую ИФНС. Как действовать инспекции и агенту в таких условиях, указано в Письме ФНС от 27.12.2016 № БС-4-11/25114@:

-

налоговый орган, к которому работодатель относился по прежнему адресу, передает в новую инспекцию данные КРСБ (карточка расчетов с бюджетом) по НДФЛ, при этом обязательно направляются сведения о переплатах и недоимках по налогу;

-

новое подразделение заводит на налогового агента два варианта КРСБ – по старому ОКТМО и по новому;

-

налоговый агент после постановки на учет в ИФНС по новому адресу сдает в него Расчет 6-НДФЛ, а также справки 2-НДФЛ, за отчетный период до смены адреса с проставлением старого кода ОКТМО и обновленного значения КПП, присвоенного ИФНС по новому адресу;

-

отчеты за периоды после даты изменения адреса сдаются по новому месту налогового учета с новыми ОКТМО и КПП.

При реорганизации компании отчетность подается либо самим налоговым агентом на ее заключительном этапе, либо правопреемником субъекта хозяйствования в ИФНС по месту своего учета (п. 5 ст. 230 НК РФ).

Надо ли сдавать отчет

Отчет 6-НДФЛ обязаны сдавать все налоговые агенты. То есть те, кто платит какие-либо суммы физическим лицам и с этих сумм уплачивает налог в ИФНС.

С сотрудниками

ИП с сотрудниками однозначно сдают отчет. В отчете прописывают заработную плату и уплаченный с нее налог. Отчету подлежат ИП на любой системе налогообложения, будь то УСН (упрощенка), ЕНВД (вмененка), ПСН (патент), ОСНО или ЕНВХ. В справку вписываются данные о каждом сотруднике.

Например, если ИП выплачивает сотруднику заработную плату 10 000 рублей в месяц, то в 6-НДФЛ он пишет 11 300, прибавляя сумму налога.

Помимо сотрудников, индивидуальный предприниматель (или его бухгалтер) учитывает в 6-НДФЛ выплаты дивидендов и другие виды дохода, с которых был уплачен налог на доходы физических лиц.

Надо ли ИП сдавать 6 НДФЛ если нет работников и наемных сотрудников по договору?

Уплата налога

Без работников

6 НДФЛ ИП без работников нужно ли сдавать? Если ИП работает сам на себя и не имеет работников, то 6-НДФЛ ему сдавать необязательно, за исключением ряда факторов. Дело в том, что ИП может не иметь постоянных сотрудников, но периодически иметь наемных. Либо, привлекать услуги физических лиц по договору. В таком случае, они будут выступать не сотрудниками, а заказчиками или исполнителями. Тогда 6-НДФЛ сдавать все равно придется, указав все совершенные сделки и уплаченные суммы налогов. Если начислений доходов по физ. лицам за отчетный период не происходило, значит, сдавать отчет не нужно.

Отсюда следует вывод, что ИП без работников сдает 6-НДФЛ только в том случае, если производились выплаты каким-либо другим физическим лицам.

Как уточнить 6-НДФЛ за квартал, за полугодие, год

Например, вы сдали в налоговую декларацию 6-НДФЛ, а позже обнаружили ошибку при заполнении или получили требование подать уточненку от налоговиков после камеральной проверки. Что делать в данном случае? Необходимо исправить данные и устранить ошибки, сделать отчет заново, выгрузить файл из учетной программы и отправить в свою ИФНС. Так избежите штрафов. Как правильно расчет 6-НДФЛ Вы узнаете в данной статье.

Например, в случае, если после сдачи 6-НДФЛ за полугодие вы обнаружили, что в расчете за I квартал была допущена ошибка, приведшая к занижению суммы дохода и, соответственно, к занижению базы по НДФЛ и удержанной суммы налога, придется сдать два уточненных расчета (и за I квартал, и за полугодие). Ведь раздел 1 заполняется нарастающим итогом с начала года, а значит, неправильными были все представленные в этом году расчеты.

Сроки сдачи для индивидуальных предпринимателей

Справка 6-НДФЛ предоставляется в налоговую 4 раза в год:

- За 1 квартал – не позже 30 апреля отчетного года;

- За полугодие – 31 июля;

- За 9 месяцев – 31 октября;

- За год – 1 января года, следующего за отчетным.

Если крайний день предоставления выпадает на государственный официальный праздник или выходной, то последний день предоставления документов переносится на первый рабочий день после выходного. Нельзя забывать про ОКТМО: если код ОКТМО разный, то 6-НДФЛ предоставляются в каждую соответствующую ИНФНС.

Обратите внимание! Если у ИП есть сотрудники, лучше завести постоянного бухгалтера, который будет фиксировать финансовые операции и отвечать за своевременную и правильную уплату налогов в бюджет

Заполнение 6-НДФЛ с завышенными доходами сотрудников

В данном случае сдайте уточненку и скорректируйте завышенную базу для расчета НДФЛ. Хотя сдать уточненку налоговый агент обязан только тогда, когда занизил налоговую базу. В рассмотренном случае база для расчета НДФЛ завышена. При этом искажаются данные по лицевым счетам налогоплательщика – сотрудника или исполнителя по ГПД, которому приписали лишний доход. Кроме того, возможно, вы удержали лишние суммы налога при выплате человеку, а значит, нарушили его права. Это нарушение трудового и гражданско-правового законодательства. Поэтому безопаснее подать уточненный расчет по 6-НДФЛ и вернуть суммы, которые неверно удержали у физлица, или зачесть их при следующей выплате.

Примечание: В бухучете же излишне начисленный доход и НДФЛ сторнируйте в месяце, в котором исправили ошибку.

Сдавать ли уточненку по 6-НДФЛ при перерасчете отпускных

Если работодатель произвел перерасчет отпускных, выплаченных работнику в предыдущем отчетном периоде, это еще не означает, что за прошлый период придется сдать уточненный расчет по форме 6-НДФЛ. Все зависит от того, в какую сторону изменилась сумма отпускного дохода.

Примечание: Письмо УФНС по г.Москве от 12.03.2018 № 20-15/049940

Если в результате перерасчета отпускных производится доплата, то уточненку сдавать не потребуется. В таком случае сумма доплаты попадет в 6-НДФЛ за тот период, в котором она была произведена. А поскольку раздел 1 расчета заполняется нарастающим итогом, то в нем будет отражена полная сумма отпускных с учетом перерасчета.

А вот если после перерасчета сумма отпускных уменьшилась, то работодателю придется сдать уточненный расчет за период, в котором были начислены первоначальные отпускные. В разделе 1 уточненного 6-НДФЛ нужно будет указать уже новую, уменьшенную сумму.

Как и куда отчитываться по 6-НДФЛ

Как и другие документы для налоговой, 6-НДФЛ сдается в налоговую по месту регистрации ИП. Однако, если ИП применяет совмещенную систему, то отчет будет предоставляться еще и по месту фактической деятельности, если он не совпадает с местом приписки. Совмещенную систему налогообложения обязательно нужно зарегистрировать в налоговой.

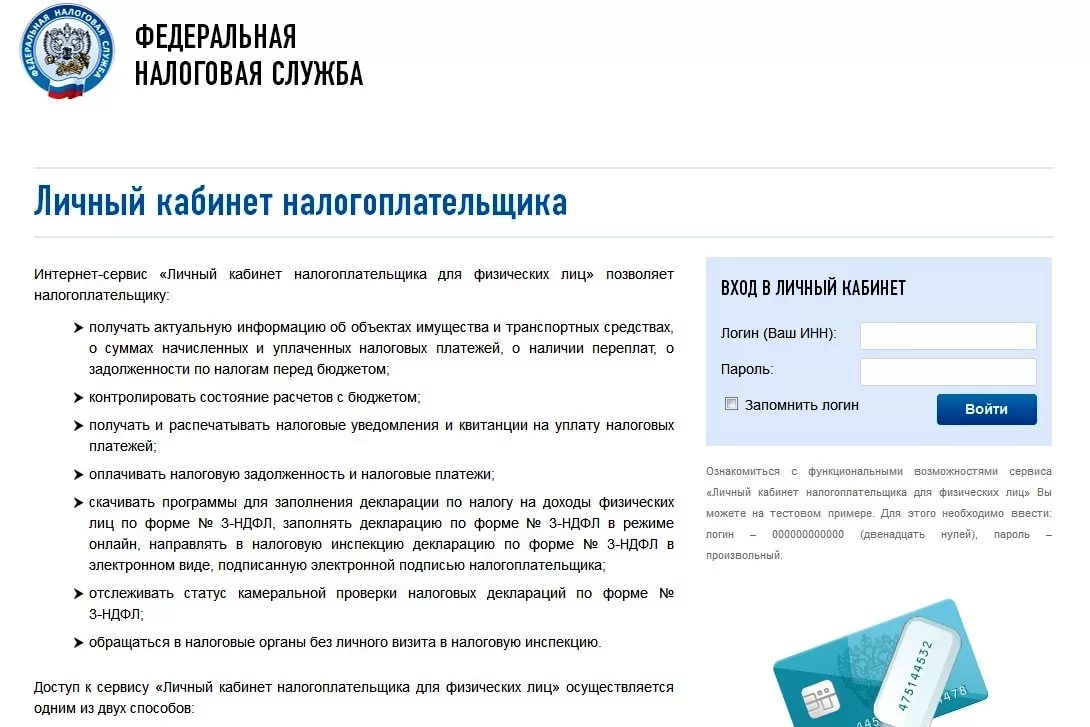

Личный кабинет в ФНС

Сдавать отчетность можно либо по почте, либо через интернет, либо при личной явке. Самый лучший способ – электронная отправка через личный кабинет. Необходимо сдавать 6-НДФЛ заранее, потому что проверяющий сотрудник налоговой может обнаружить ошибки, которые необходимо оперативно исправить.