Каким образом можно сдавать отчеты

Как сдается налоговая отчетность ИП при общем режиме налогообложения? Отчетность, сдаваемая при системе ОСНО, предусматривает три варианта, по которым происходит сдача отчетности. Можно сдавать отчет по почте, через интернет либо лично в налоговую. Однако с 2016 года, если у предпринимателя работает более 25 человек, он должен подавать отчеты только в электронной форме.

Пожалуй, наиболее простым способом считается подача электронных документов: надо обратиться с заявлением в налоговую и установить необходимую программу. Одна из сложностей – это необходимость приобретения электронной цифровой подписи, что может показаться немного затратным.

Весьма популярный среди предпринимателей способ – отправка отчетов по почте. При таком методе по почте России отправляется письмо, в котором указывается опись вложения и прикрепляется к нему. Тогда нужно отправить один экземпляр, а второй необходимо оставить у предпринимателя. Очень удобно так делать, когда срок подачи отчетности истекает, потому что датой сдачи отчета будет являться число отправления письма. Отправка письма осуществляется в налоговую инспекцию.

Отчет можно сдать в саму налоговую. Конечно, в зависимости от случая это может занять несколько минут или даже несколько часов. Плюс такой сдачи – это то, что при общении напрямую налоговый инспектор может сразу проверить и указать на ошибки или помочь с заполнением. Благодаря этому сразу можно скорректировать недочеты, чтобы избежать повторных вызовов.

Режим ОСНО и отчетность, сдаваемая при нем, не так уж сложны, и отказываться вести на нем деятельность предприятия из-за его сложности не следует. Порядок подготовки отчетности и ее сдача довольно просты, и сложностей с этим возникать не должно, если осуществлять все вовремя и без опозданий, а главное – согласно требованиям законодательства.

Отчетность 3-НДФЛ для ИП

Общая налоговая декларация для ИП подается по форме 3-НДФЛ. Она предусмотрена для передачи сведений в налоговую инспекцию о полученной прибыли или убытках. Даже временная приостановка или полное отсутствие деятельности в течение года не могут служить основанием для освобождения от отчетности.

Если у ИП в течение года не было деятельности, то он подает в ФНС так называемую нулевую декларацию. Она предоставляется по общей форме, но вместо ключевых финансовых показателей в ней проставляются прочерки.

К прибыли, которая облагается НДФЛ, относятся доходы от предпринимательской деятельности и цена имущества, которое было безвозмездно получено в отчетном периоде. При этом предприниматель сможет воспользоваться всеми группами вычетов, которые действуют в России для уменьшения размера НДФЛ. В их числе социальные, имущественные, стандартные и профессиональные. Профессиональные вычеты действуют только по отношению к ИП. Они подразумевают затраты ИП на ведение бизнеса. При этом они должны быть документально подтверждены и экономически обоснованы (иметь своей конечной целью – извлечение прибыли).

Разница между прибылью и вычетами и будет являться налогооблагаемой базой для расчета НДФЛ.

Декларация доходов ИП на ОСНО подается по единой форме вместе с физлицами, которые хотели бы получить имущественные или другие виды вычетов. При этом для предпринимателей предусмотрены свои листы, которые они должны заполнить. Некоторые листы, в которых отображается информация о прибыли или вычетах, которые отсутствовали у ИП за текущий год, можно не подавать.

В обязательном порядке налоговые инспекторы требуют от предпринимателей:

- разделы 1 и 2;

- титульный лист;

- лист В.

На титульном листе указываются ФИО ИП, дата его рождения, ИНН, паспортные данные и адрес проживания. Также здесь необходимо прописать номер корректировки (при первичной подаче – 0), налоговые период (34-год), код налоговой и налогоплательщика (для ИП – 720), код страны (для России – 624).

В разделе 1 заполняются сведения о рассчитанной к уплате или возмещению из бюджета сумме и прописывается код ОКТМО и КБК. Раздел 2 посвящен расчету налогооблагаемой базы.

Лист В предусмотрен непосредственно для отображения доходов от предпринимательской деятельности.

Для подготовки отчетности можно воспользоваться специальным программным обеспечением от ФНС. Оно позволяет бесплатно подготовить декларацию 3-НДФЛ для последующей передачи ее в Налоговую инспекцию. Сервис позволяет не допустить ошибок и проверяет документы на их наличие.

Что даёт ИП общий режим, какие налоги платить

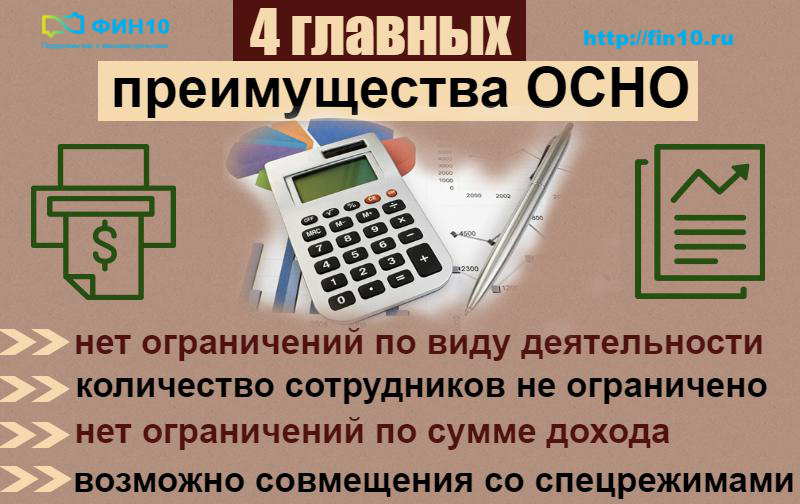

При сравнении налоговых режимов явно видно, что по общему режиму — самая развёрнутая и сложная система отчётности. При этом у данной системы есть несколько неоспоримых преимуществ.

Когда ИП выгодно работать по общему налоговому режиму

Существуют положительные моменты и особенности компании на ОСНО:

- Если для ИП неприемлемы ограничения бизнеса:

- численность — более 100 человек;

- годовой доход — свыше 60 млн руб.

- Если планируется (или начала осуществляться) деятельность по договору простого доверительного управления имуществом.

- В случае если заключено соглашение о ведении совместной деятельности.

- У ИП на ОРН есть возможность вести деятельность по «вменёнке» (ЕНВД).

- Многие ИП учитывают, что в НДС заложены их затраты, что выгодно для предпринимательства.

- Ещё один плюс — минимизация рисков при возникновении убытков: у ИП есть возможность уменьшить сумму налога на прибыль (в том числе не выплачивать этот налог).

ОСНО выбирают те предприниматели, которые активно развивают бизнес и сотрудничают с крупными компаниями

Налоги при ОСНО

ИП на общем режиме обязан выплачивать государству как налогоплательщик 2 основных налога (при определённых условиях):

- Если был доход в отчётном периоде, ИП выплачивает НДФЛ (налог на доходы физлица).

- Если проводились операции, облагаемые НДС, устанавливается налог на добавленную стоимость.

Первый налог ИП по ОСНО — НДФЛ. Бизнесмен выплачивает 13% от своего дохода в бюджет. Расчёт налоговой базы производится исходя из показателя: доход минус документально подтверждённый расход на ведение бизнеса.

При подтверждении вычета в ИФНС должны быть приложены оригиналы фискальных чеков, счета-фактуры, накладные, другие документы, подтверждающие расходы.

Если ИП не может подтвердить расходы, доход сокращается на «норматив затрат», который составляет 20% от суммарных доходов предпринимателя.

Пример расчёта НДФЛ приведён ниже.

Правильный расчёт НДФЛ и своевременное предоставление налоговой декларации является обязанностью каждого предпринимателя

Второе налоговое бремя для ИП на общем режиме — НДС.

Существуют три вида ставки НДС:

- НДС 0% введён в свободных таможенных зонах.

- НДС 10% учитывается при продаже: продовольственных товаров, товаров для детей, печатной периодики, книг и медикаментов (для всех этих случаев есть отдельный реестр Правительства РФ).

- НДС 18% применяется во всех других случаях. Это основная ставка НДС на территории РФ.

Освобождаются от уплаты НДС все предприниматели, работающие по льготным режимам (УСН, ЕСХН, ЕВНД, ПСН), а также участники проекта «Сколково». Полная информация по льготам при уплате и отмене НДС содержится в статье 145 Налогового кодекса РФ.

Три простых действия для расчёта суммы налога:

- Подсчитайте сумму НДС, которую вы предъявили покупателям.

- Определите сумму вычетов, то есть сумму налога по выставленным вам поставщиками счетам-фактурам.

- Сравните суммы. Если первая больше — у вас НДС к уплате, разницу нужно перечислить в бюджет. Если сумма вычетов оказалась больше, то разница подлежит возмещению из бюджета.

Налоги физлица для ИП на ОСНО

Помимо основных налогов, индивидуальный предприниматель, которые выбрал для себя общий режим (ОРН) должен не позднее 1 декабря оплатить налоги на собственность (как физическое лицо):

- транспортный налог на личный транспорт;

- налог на имущество (жильё, дача);

- земельный налог (участок);

- водный налог (скважина), этот налог должен гаситься ежеквартально.

Частный предприниматель обязан, помимо имущественного и земельного налога физического лица, платить отдельно налог по имуществу, которое используется им в предпринимательской деятельности.

Налоговая отчётность по ОСНО содержит несколько деклараций

Налог на доходы физических лиц

НДФЛ уплачивается предпринимателем с доходов своей деятельности, а также в качестве физического лица с тех доходов, что не включаются в предпринимательскую деятельность.

ИП вправе уменьшить доходы на сумму профессиональных вычетов, но, напоминаем, лишь на расходы (вычеты), документально подтвержденные. Расчеты делаются по формуле: НДФЛ = (доходы — вычеты) * 13%.

Число 13% здесь — это налоговая ставка для ИП, являющихся резидентами РФ в отчетном году. Чтобы вас признали таковым, физлицо обязано находиться на территории РФ по факту, в течение 12 следующих подряд месяцев, не менее 183 календарных дней.

Для тех, кто не являются резидентами РФ, ставка НДФЛ равна 30%.

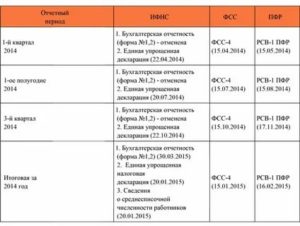

Сроки сдачи

Для ИП характерны разнообразные сроки подачи отчетности. В зависимости от формы и назначения периодичность отчетности может варьироваться от 1 месяца до года.

Календарь отчетности для ИП на ОСНО:

| Документ | Место подачи | Периодичность подачи | Сроки |

|---|---|---|---|

| Отчет о трудоустроенных сотрудниках | ФСС | 1 раз в год | До 20 января |

| Декларация НДС | ИФНС | 1 раз в квартал | До 20 числа следующего месяца |

| Декларация 3-НДФЛ | ИФНС | 1 раз в год | |

| Декларация 4-НДФЛ | ИФНС | По факту наступления | Не позднее 5 дней |

| Декларация 6-НДФЛ | ИФНС | 1 раз в квартал | До 30 числа следующего месяца |

| Форма СЗВ-М | ПФР | 1 раз в месяц | До 10 числа следующего месяца |

| Книга учета | ИФНС | 1 раз в год | |

| 4-ФСС и РСВ-1 (новый объединенный отчет с 2017) | ИФНС | 1 раз в квартал Итоговая за год |

До 15 числа следующего месяца До 01.04 |

| Декларации о земельном/ транспортном/водном налогах | ИФНС | 1 раз в год | До 01.04 |

| Отчетность в соцстрах, новая форма 4-ФСС | ФСС | 1 раз в квартал | До 15 числа следующего месяца |

Отчитываемся перед внебюджетными фондами

Наличие наёмного персонала в штате обязывает ООО вести дополнительную отчётность. Необходимо на регулярной основе передавать сведения в Пенсионный Фонд по месту регистрации ООО, Фонд медицинского страхования, а также ФСС.

Данные по времени и условиях подачи бумаг представлены нами в таблице.

|

Вид отчёта |

Сроки |

Особенности |

|

Подтверждение приоритетного направления деятельности ООО |

Не позже 15 апреля за прошедший год |

Чтобы социальный фонд определил тарифы по рискам здоровья для сотрудников, требуется передать в ФСС отчётность:

|

|

Квартальная отчётность сдаётся за каждые три месяца деятельности ООО по образцу РСВ-1. Если в ООО трудится более 24 человек, то сдача отчётности происходит только в электронной форме |

|

|

В распечатанном варианте:

В электронном образце:

|

С 2017 года отчётность в ФСС сдаётся только по возможным профессиональным заболеваниям и травматизму наёмных сотрудников на службе |

|

|

До 15 числа (за прошлый месяц) |

Отчёт передаётся в электронном формате раз в месяц. Если в ООО трудится 24 человека и менее, то допускается сдавать документ на бумаге |

|

|

СЗВ-СТАЖ |

До 1 марта за прошлый год |

Отчетность предоставляется на бумаге предпринимателями, имеющими наемных работников менее 25 человек, в остальных случаях только в электронном формате. |

Какую отчетность сдают ИП на ОСНО без работников в 2018 – таблица и сроки сдачи

|

Отчет ИП на ОСНО |

Куда подается | Какой срок является крайним для сдачи |

Сроки сдачи в 2018 году |

|

3-НДФЛ

(по налогу с полученного дохода) |

ИФНС | Последний апрельский день за прошлый год | 03 мая 2018 за 2017 год

(последний день апреля это выходной) |

| Декларация по НДС | ИФНС | 25 день месяца за каждым кварталом

(периода для сдачи отчетности – четыре квартала) |

-25 января 2018 за 4 кв 2017

-25 апреля за 1 кв -25 июля за 2 кв -25 октября за 3 кв |

Ответственность за несвоевременную подачу отчетности по НДС для ИП

Если декларация по НДС не будет подана в срок, то ИП грозят штрафные санкции. Штраф будет даже в том случае если декларация нулевая, ее все равно нужно сдать в срок. Штраф также назначат, если налог будет заплачен вовремя, но декларация в срок подана не будет.

Размер штрафа для ИП на ОСНО

Минимальная граница штрафа для индивидуальных предпринимателей в 2018 году 1000 руб.

Штраф возрастет, если неподача декларации сопровождается отсутствием своевременной уплаты НДС по данной декларации. В таком случае за каждый месяц будет назначаться штраф 5 %-тов от суммы неуплаты до момента декларирования добавленного налога, такие санкции грозят даже за неполный месяц. То есть в случае, когда компания задержала декларация на 1 месяц 1 день штраф будет назначен как за 2 полных месяца. Даже однодневное опоздание считается за полный месяц.

Максимальная граница штрафа при одновременной неподаче декларации и неуплате НДС – 30% от неуплаченной налоговой суммы.

Кроме того, будут начислены пени по сумме недоимке по НДС. Причем по новым правилам, если недоимка превысит срок 30 дней, то вместо 1/300 ставки рефинансирования будет начисляться 1/150 ставки ежедневно от суммы долга.

Ответственность за несвоевременную подачу 3-НДФЛ для ИП

Если в срок не будет подана декларация по доходам 3-НДФЛ на ОСНО, то также придется заплатить штраф, его минимальный размер 1000 руб., максимальный 30% от неуплаченной суммы налога.

Минимальный размер назначается за представление 3-НДФЛ, если при этом сам налог предпринимателем уплачен в срок.

Если отсутствие декларации сопровождается задержкой в оплате подоходного налога, то штраф – 5% от неуплаченной суммы за каждый полный и неполный месяц.

|

★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Отчетность для ИП на ОСНО с работниками 2018

Если ИП на общей системе имеет работников, то за ним по-прежнему сохраняется обязанность отчитаться по подоходному налогу и НДС с помощью деклараций, указанных выше. Сроки сдачи для ИП с работниками аналогичны.

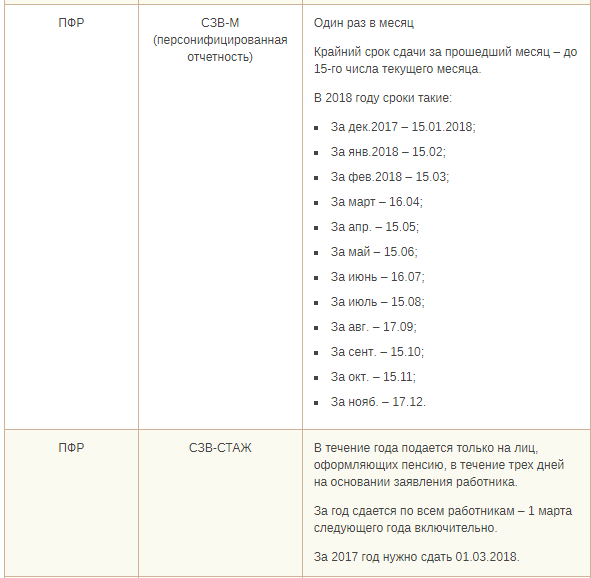

Дополнительно ИП на ОСНО сдают отчетность по взносам и НДФЛ с работников, а также персонифицированный учет в ПФР.

Перечень отчетов, точные сроки сдачи в 2018 году можно найти в таблице ниже:

По НДФЛ за сотрудников

По взносам за сотрудников

Персонифицированная отчетность учет по работникам

Отчетность за работников ИП

Этот вид отчетности ИП без работников предоставлять не должны, и им повезло, так как лица, которые наняли рабочих, сдают немереное число бумаг:

| Отчет | Расшифровка | Срок подачи |

|---|---|---|

| Сведения о ССЧ | Уведомление о среднесписочной численности наемных сотрудников за прошлый год | 20 января |

| Декларация 2-НДФЛ | Декларация о доходах работников ИП, количество поданных бумаг должно равняться числу сотрудников | 1 апреля (если руководитель не может удержать с физлица подоходный налог, он обязан подать отчет 2-НДФЛ до 1 марта) |

| Расчет 6-НДФЛ | Подается и ежеквартально, и по итогу года |

|

| СЗВ-М | Информация о застрахованных сотрудниках | 15 числа ежемесячно |

| Единый расчет страховых взносов | Сведения обо всех внесенных в пользу наемных работников ИП страховых взносах | 30 числа месяца, следующего за отчетным кварталом |

И еще один нюанс: владельцы фирм с численностью персонала более 25 человек должны отсылать отчет в ФНС в электронном виде, остальные — в бумажном.

Какие отчёты должен сдавать предприниматель на ОСНО

Главные требования к отчётности бизнеса, применяющего классический (базовый, основной) налоговый режим, заключаются в представлении трёх видов фискального декларирования:

- При получении прибыли в отчётном периоде сдаются расчёты по подоходному налогу — формы 4-НДФЛ и 3-НДФЛ.

- Если у коммерсанта есть штат наёмных работников, он подпадает под требования к налоговым агентам и, соответственно, отчитывается по расчётам и по уплате в бюджет подоходного сбора за свой персонал — по формам 2-НДФЛ и 6-НДФЛ.

- Если коммерсант проводит бизнес-операции с НДС, он должен регулярно сдавать соответствующий расчёт по косвенному налогу.

На этом налоговое декларирование бизнеса исчерпывается. Но остаётся обязанность по отчётности ИП-нанимателя, а также по выплатам страховых сборов за наёмных сотрудников.

С 2017 года 99% всей отчётности микробизнеса сосредоточено в руках налоговиков

Заметим, что налоговое законодательство освобождает всех предпринимателей от бухгалтерской отчётности, это закреплено во втором пункте 6 статьи ФЗ-402 «О бухгалтерском учёте». При этом нужно отметить, что вести или нет внутреннюю бухгалтерию, — решение коммерсанта. Сдавать бухгалтерский баланс частный бизнес не обязан (это «привилегия» организаций).

В каких случаях ИП на ОСНО выгоднее, чем на специальных налоговых режимах?

Когда ваши потребители и партнеры в основной массе тоже применяют данную систему и платят НДС. В этом случае вы помогаете друг другу в плане снижения размера НДС. Сами вы снижаете уплаченный НДС на суммы, выплаченные по тому же налогу исполнителями и поставщиками комплектующих. Покупатели и партнеры, в свою очередь, тоже уменьшают свой НДС на вычет уплаченного вами налога. Вы приобретаете имидж выгодного союзника по бизнесу, становясь более конкурентоспособными на рынке в категории налогоплательщиков ОСНО.

Для ИП, регулярно занимающихся ввозом товаров на территорию России, предусмотрена выплата НДС на импортируемые товары. Эти суммы можно вернуть в виде вычета, если предприниматель использует ОСНО.

График сдачи отчетности во 2 квартале 2019 года

| Когда сдавать | Что сдается | Кто сдает |

| 1 апреля | Декларация по налогу на имущество организаций за 2018 год | Компании, у которых на балансе есть имущество |

| Бухгалтерская отчетность за 2018 год | Все компании, которые ведут бухучет | |

| Декларация по УСН за 2018 год | Организации на УСН | |

| 6-НДФЛ за 2018 год | Налоговые агенты | |

| 2-НДФЛ за 2018 год с признаком 1 | ||

| 15 апреля | Подтверждение вида деятельности в ФСС за 2018 год | Все организации |

| СЗВ-М за март | Все страхователи | |

| 22 апреля | Декларация по водному налогу за 1 квартал | Компании и ИП из списка ст. 333.8 НК РФ |

| Декларация по ЕНВД за 1 квартал | Компании и ИП | |

| Журнал учета счетов-фактур за 1 квартал в электронном виде | Экспедиторы, посредники и застройщики | |

| Единая упрощенная налоговая декларация за 1 квартал | Организации, у которых нет объектов налогообложения и нет оборотов в банке и в кассе | |

| 4-ФСС за 1 квартал на бумаге | Работодатели со средней численностью работников не более 25 человек | |

| 25 апреля | Декларация по НДС за 1 квартал | Плательщики НДС и налоговые агенты |

| 4-ФСС за 1 квартал в электронке | Работодатели со средней численностью работников более 25 человек | |

| 29 апреля | Декларация по налогу на прибыль за 1 квартал | Компании на ОСНО |

| Декларация по налогу на прибыль за март | Компании на ОСНО, которые отчитываются ежемесячно | |

| Налоговый расчет по налогу на прибыль за март или 1 квартал | Налоговые агенты по налогу на прибыль | |

| 30 апреля | 6-НДФЛ за 1 квартал | Налоговые агенты |

| 3-НДФЛ за 2018 год | ИП | |

| Расчет по страховым взносам за 1 квартал | Все работодатели | |

| Декларация по УСН за 2018 год | ИП на УСН | |

| Расчет по налогу на имущество по авансовым платежам за 1 квартал | Организации, которые платят налог | |

| 15 мая | СЗВ-М за апрель | Все работодатели |

| 28 мая | Декларация по налогу на прибыль за апрель | Компании на ОСНО, которые отчитываются ежемесячно |

| Налоговый расчет по налогу на прибыль за апрель | Налоговые агенты, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли | |

| 17 июня | СЗВ-М за май | Все работодатели |

| 28 июня | Декларация по налогу на прибыль за май | Компании на ОСНО, которые отчитываются ежемесячно |

| Налоговый расчет по налогу на прибыль за май | Налоговые агенты, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли |

Что предусмотрено за непредоставление отчета в налоговую

Основной отчет индивидуальный предприниматель должен предоставлять в налоговую службу по месту регистрации своего бизнеса в сроки, установленные действующим налоговым законодательством. При нарушении сроков сдачи налоговой отчетности в режиме ОСН предусмотрены штрафные санкции. При этом отчеты также должны сдаваться в обязательном порядке задним числом. Размер штрафных санкций указан в ст. 119 и 126 Налогового кодекса РФ, а также в ст. 15.5 и 15.6 КоАП РФ. Лица, не платящие налоги со своей экономической деятельности, подвергаются административному преследованию.

Важно! В тех случаях, когда индивидуальный предприниматель не ведет экономическую деятельность, и у него нет движения денег на расчетном счете, вместо нулевых промежуточных отчетов он может предоставить единую упрощенную декларацию, сократив количество штрафных санкций и сэкономив свое время. Использование основной системы налогообложения при ведении индивидуальной предпринимательской деятельности может расширить возможности владельца малого бизнеса и предоставить ему удобные условия для развития своего дела

Использование основной системы налогообложения при ведении индивидуальной предпринимательской деятельности может расширить возможности владельца малого бизнеса и предоставить ему удобные условия для развития своего дела.

Четыре главных преимущества общей налоговой системы для ИП

В отличие от упрощенных систем налогообложения, в ОСНО физлицам необязательно вести в полном объеме бухгалтерский учет, что позволяет сэкономить на найме профессионального бухгалтера. Ведение первичного учета расходов и доходов необходимо для понимания того, как идут дела в фирме. На основании такой информации составляются два основных отчета в форме деклараций НДФЛ и НДС. Это удобнее и выгоднее, чем заниматься ежемесячной отчетностью по упрощенному режиму налогообложения.

Отчетность ИП на ОСНО: состав, сроки сдачи, учет, правила

Даже далеким от бухгалтерии людям известно то, что существует несколько видов налогообложения.

У некоторых даже сложилось мнение, что индивидуальные предприниматели работают только с ЕНВД, вмененным доходом, безо всяких премудростей отчетности.

При этом общую систему налогообложения используют лишь крупные организации, но это не так ОСНО применима и для ИП. В некоторых случаях это единственно возможный вид налогообложения.

Общие требования

При общей системе налогообложения для ИП существует большой перечень обязательных отчетностей и платежей. При применении ОСНО индивидуальные предприниматели подают такие документы:

При выраженном изменении доходности возможно потребуется подавать декларацию 4-НДФЛ. Эту же декларацию требуется подать со своего первого дохода после регистрации.

Также при совмещении деятельности возможна ситуация, когда ИП является одновременным плательщиком ЕНВД.

Отчетность в ПФР и ФСС предоставляется в соответствующие органы и имеет разную периодичность. Предпринимателям стоит знать, что документы подаваемые и в налоговую, и в другие фонды должны предоставляться своевременно. В противном случае предусмотрены штрафные санкции.

Отчетность ИП на общей системе налогообложения — тема видео ниже:

Налоговая и бухгалтерская отчетность

В ИФНС подаются все виды налоговых деклараций, требуемых от индивидуального предпринимателя. При отсутствии работников объем подаваемой документации значительно меньше. Из отчетности исключаются декларации 2-НДФЛ и 6-НДФЛ. Также заметно уменьшаются отчеты в ПФР и ФСС. Остальная документация подается в государственные органы согласно календарному бухгалтерскому плану.

Нулевая декларация

Наиболее простой вариант для предпринимателя на ОСНО является ситуация ведения деятельности без работников.

В этом случае ИП обязан подать на себя в налоговую нулевую декларации 3-НДФЛ и НДС, а в ПФР данные о численности.

Наличие сотрудников, находящихся в неоплачиваемом отпуске или в декрете тоже позволяет подать отчеты с нулями. К перечисленным документом нужно добавить декларацию РВС и данные персонифицированного учета.

Необходимо помнить, что подача «нулевки» возможна только в случае отсутствия финансовый операций. Также нужно знать, что ИП имеет право подать единую упрощенную налоговую декларацию в отношении НДС.

Нулевая отчетность ИП на ОСНО рассмотрена в данном видеоролике:

Сроки сдачи

Для ИП характерны разнообразные сроки подачи отчетности. В зависимости от формы и назначения периодичность отчетности может варьироваться от 1 месяца до года.

Календарь отчетности для ИП на ОСНО:

| Отчет о трудоустроенных сотрудниках | ФСС | 1 раз в год | До 20 января |

| Декларация НДС | ИФНС | 1 раз в квартал | До 20 числа следующего месяца |

| Декларация 3-НДФЛ | ИФНС | 1 раз в год | |

| Декларация 4-НДФЛ | ИФНС | По факту наступления | Не позднее 5 дней |

| Декларация 6-НДФЛ | ИФНС | 1 раз в квартал | До 30 числа следующего месяца |

| Форма СЗВ-М | ПФР | 1 раз в месяц | До 10 числа следующего месяца |

| Книга учета | ИФНС | 1 раз в год | |

| 4-ФСС и РСВ-1 (новый объединенный отчет с 2017) | ИФНС | 1 раз в кварталИтоговая за год | До 15 числа следующего месяцаДо 01.04 |

| Декларации о земельном/ транспортном/водном налогах | ИФНС | 1 раз в год | До 01.04 |

| Отчетность в соцстрах, новая форма 4-ФСС | ФСС | 1 раз в квартал | До 15 числа следующего месяца |

Подача при закрытии ИП

- Прекращение деятельности ИП довольно простое при отсутствии работников. Предпринимателю необходимо подать заявление в налоговую, погасить задолженность перед ПФР и ФСС уведомить их о закрытии не позднее 3 дней после обращения в ИФНС, оплатить госпошлину и сдать декларации НДС и НДФЛ.

- Закрытие ИП при наличии сотрудников сильно увеличивает объем документации. Помимо стандартных отчетов на себя, ИП должен подать аналогичные документы на сотрудников. Также предприниматель обязан уведомить службу занятости и предоставить работникам ряд справок.

Сотрудники должны получить:

- Трудовую книжку.

- Данные о персонифицированном учете СЗВ-6-4.

- Справку о среднемесячной заработной плате за квартал.

- Страховые свидетельства для сотрудников впервые устроившихся на работу.

- Справку о зарплате и других доходах, попадающих под начисление страховых взносов.

Также необходимо предоставить в ПФР расчет по форме РСВ-1, персонифицированную отчетность о работниках и сведения о застрахованных в ФСС. Одновременно подается уведомление о закрытии с приложением приказов об увольнении или копий трудовых книжек. Только после этого необходимо обращаться с заявлением в налоговую.

Отчетность в ФНС, ФСС, ПФР для ИП на ОСНО и других СН рассмотрена в следующем видео:

Главные документы отчётности на общем режиме

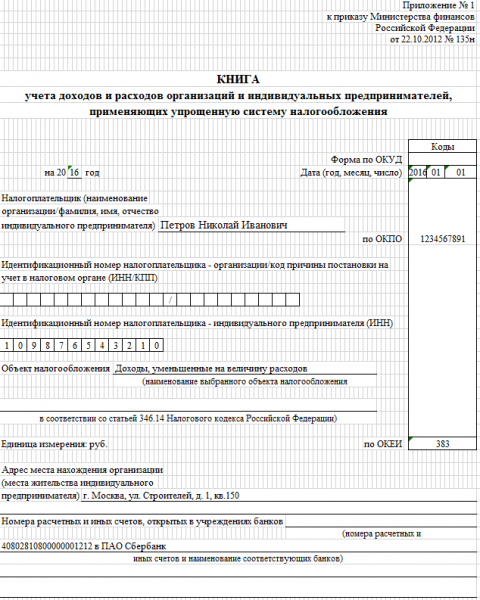

Основной документ текущей налоговой отчётности ИП на ОСНО — «Книга учёта доходов и расходов и хозяйственных операций индивидуального предпринимателя». В ней бизнесмен должен фиксировать все данные о доходах и затратах ИП.

Книга учёта доходов и расходов

КУДиР приобретается бизнесменом самостоятельно, в ней должны быть пронумерованы все страницы, она прошивается и в обязательном порядке заверяется в ИФНС по месту регистрации ИП.

Если ИП освобождён от уплаты НДС, он вправе подготовить индивидуальную форму книги учёта, которая удобна для полноценного отражения прибыли и затрат бизнеса. Например, ИП может добавить в свою книгу специфические показатели. В этом случае формат необходимо согласовать с регулятором.

Книгу можно вести и в электронном виде. Тогда предприниматель обязан при закрытии налогового периода перенести отчёт на бумагу, и заверить книгу в ИФНС.

Ведётся книга только в рублях. По каждому виду деятельности ИП учёт должен отражаться отдельно.

Нужно внимательно относиться к внесению данных в книгу, все корректировки в ней должны быть подтверждены подписью ИП с указанием даты внесения исправлений.

Ведение Книги учёта доходов и расходов требует внимательности и методичности: ошибки здесь недопустимы

Декларирование доходов

Частный предприниматель на ОСНО обязан декларировать доходы по форме 4-НДФЛ. Это перспективная декларация, которая отражает предполагаемый доход ИП в течение года. При заполнении документа предприниматель сам должен рассчитать свой доход и представить данные в ИФНС по месту регистрации в срок не позднее 5 дней с момента получения первого дохода. После изучения декларации 4-НДФЛ налоговики считают авансовые платежи и выставляют их бизнесу.

Если человек спрогнозировал свой годовой доход в одном объёме, а по факту доход превышает (или не достигает) планового показателя более чем на 50%, ИП должен представить в инспекцию уточнённую декларацию. Через 5 дней ИФНС пересчитает авансовые платежи. В случае если авансы уже уплачены ИП в большем объёме, они будут скорректированы по итогам года при оформлении декларации 3-НДФЛ.

По результатам работы в прошедшем году ИП должен сдать в ИФНС декларацию 3-НДФЛ с данными о полученных за год доходах. Документ предоставляется до 30 апреля.

Бланки деклараций 3-НДФЛ и 4-НДФЛ можно скачать здесь.

Таблица: налоговая отчётность при ОСНО

| Регулярность | Вид | Срок | Куда |

| Ежеквартально | Декларация по НДС | до 25 числа месяца следующего квартала | ИФНС по месту прописки |

| Ежегодно | Декларация 3-НДФЛ | до 30 апреля | ИФНС |

| Отдельно | Декларация 4-НДФЛ | Не позднее 5 дней со дня получения дохода | ИФНС |

Считаем сумму налога внимательно и грамотно