Особенности 6-НДФЛ

6-НДФЛ – это отчет, который состоит из двух разделов. Он заполняется каждый квартал. Принцип включения доходов здесь различный, поэтому нужно внимательно заполнять документ. Чтобы исключить факт внесения данных по методу «подгонки» сейчас указываются сведения по нарастающей. Первый раздел заполняется всегда, независимо от наличия финансовой деятельности. Он показывает данные по нарастающей. Во втором разделе бухгалтер должен показать сведения за очередной отчетный период.

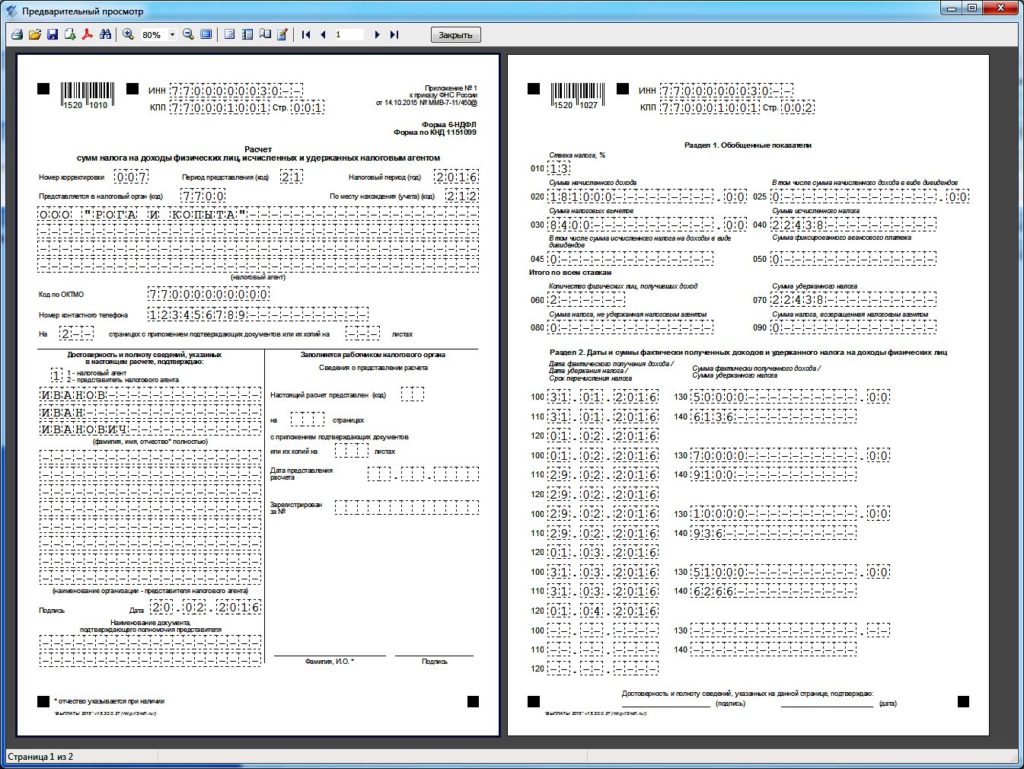

Бланк 6-НДФЛ

В отчете указываются данные о следующих доходах:

- зарплата;

- дивиденды;

- отпускные;

- больничные;

- иные виды доходов.

Также нужно указывать отдельно налог по каждому виду дохода и общие сведения.

Как заполнять 6-НДФЛ, если сотрудник не ходил в отпуск

Не всегда сотрудники уходят в отпуск. Многие продолжают работать, чтобы получать одновременно зарплату и компенсацию за неиспользованный отпуск. Закон не предусматривает возможность работать без перерыва. В течение года специалист должен использовать 28 дней дополнительного отдыха (исключение составляют некоторые профессии). Так, определенным специалистам положено дополнительно еще 30 дней отдыха за вредное производство или тяжелые условия труда.

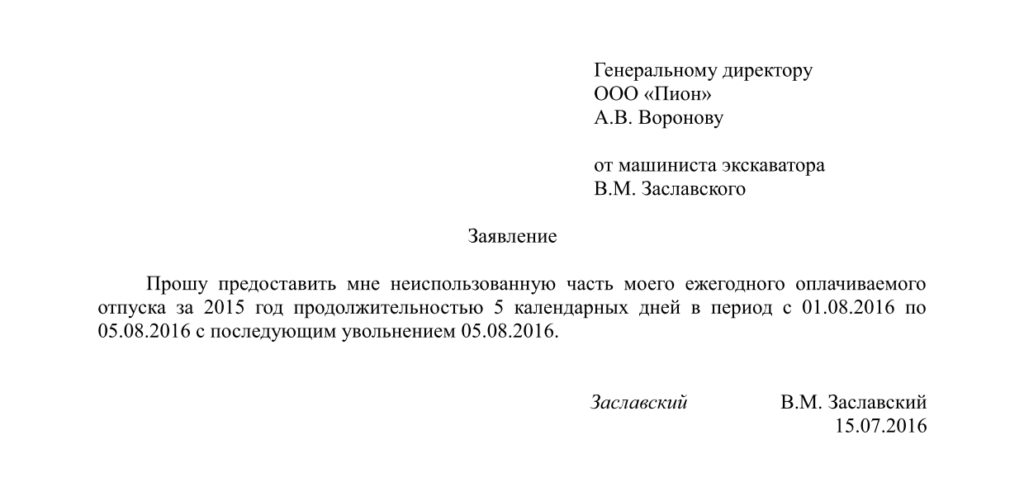

Пример заявления на отпуск

Однако существует несколько схем, которые часто используют работодатели, чтобы специалисты могли работать и получать отпускные. Обычно для этого используется следующий ход:

- сотрудник пишет заявление на получение ежегодного оплачиваемого отпуска;

- он продолжает работать, несмотря на данное заявление;

- за три дня до предполагаемой даты выхода в отпуск получает причитающиеся ему денежные средства;

- получает полную зарплату.

По сути, работнику не важно, как все оформляет бухгалтер. Его интересует, чтобы полученная сумма была установленного размера

А оформление происходит следующим образом:

- отпускные показываются в 6-НДФЛ в соответствии с требованиями закона;

- сумма основного дохода состоит из оклада за отработанные по отчету дни и премии.

Таким образом, внешне все выглядит законно и все стороны остаются удовлетворены: сотрудник получает дополнительную оплату, у работодателя «не выпадают» сотрудники, а ФНС получает положенные отчисления.

Особенности оформления неиспользованного отпуска при увольнении

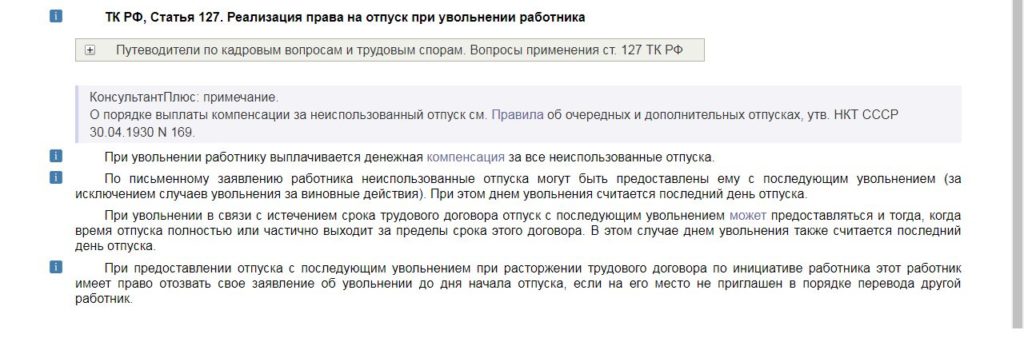

Когда сотрудник увольняется, он получает деньги за накопленные дни отпуска и за фактически дни, которые он отработал. Сроки расчета регламентированы законом, поэтому, когда специалист предоставляет заявление на увольнение, бухгалтер обязан осуществить полагающиеся расчеты. Дни за накопленный отпуск оплачиваются на основании статьи 127 ТК РФ. При этом деньги не относятся к доходам или отпускным. Таким образом, дата получения средств является датой их перечисления на счет работника. В статье 223 НК РФ сказано, что эта компенсация, в отличие от большинства других, облагается подоходным налогом.

Выписка из статьи 127 ТК РФ

Статья 140 ТК РФ предусматривает единовременную выплату всех положенных сотруднику денежных средств. При этом НДФЛ оплачивается по правилам выплаты налога при перечислении зарплаты, то есть на следующий день, а не до конца месяца. Компенсационные выплаты отражаются в Разделе 1 отчета 6-НДЛ в строках 020, 040 и 070. В Разделе 2 сумму указывается вместе с зарплатой. То есть, не нужно дополнительно выделять строки 100 – 140. Это значительно упрощает работу бухгалтера.

Как оформлять отчет 6-НДФЛ, если сотрудник заболел во время отпуска

Иногда сотрудники заболевают во время нахождения в отпуске. При этом закон предусматривает пролонгацию отпуска из-за болезни. При заболевании необходимо:

- сообщить работодателю о наличии проблем со здоровьем доступным способом;

- озвучить, что лучше: продлить отпуск или взять его в другое время;

- вызвать врача и получить больничный лист;

- закрыть его после выздоровления;

- передать его бухгалтеру.

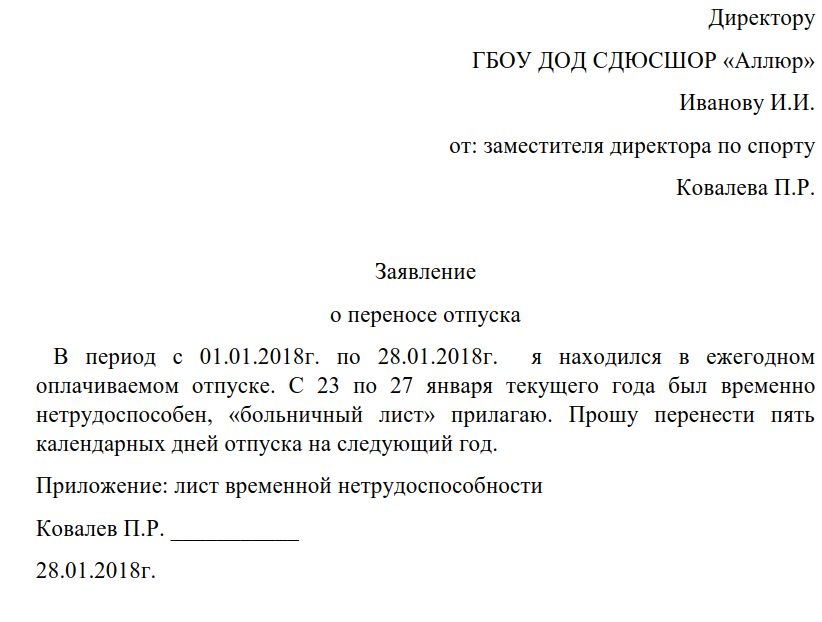

Образец заявления на продление отпуска

Дополнительно не нужно писать заявление на продление отпуска, но иногда бухгалтер может попросить это сделать.

В ситуации пролонгации необходимо делать корректировки в табеле учета рабочего времени. Также приходится указывать в 6-НДФЛ больничный тоже. Он оплачивается в течение 10 дней после предоставления.

Отпускные вместе с зарплатой в 6-НДФЛ: пример

Продемонстрируем на примере, как в 6-НДФЛ отразить отпускные вместе с зарплатой.

Пример. В ООО «Лотос» работают два человека:

Все начисленные в пользу работников выплаты представлены в таблице ниже.

| Месяц начисления дохода | Вид дохода | Сумма начисленного дохода, руб. | НДФЛ с дохода (13%), руб. |

| Январь 2017 | Зарплата | 85 000 | 10 868* |

| Февраль 2017 | Зарплата | 85 000 | 10 868 |

| Март 2017 | Зарплата | 85 000 | 10 868 |

| Апрель 2017 | Зарплата | 85 000 | 10 868 |

| Май 2017 | Зарплата | 52 500 | 6 643 |

| Отпускные | 45 000 | 5 850 | |

| Июнь 2017 | Зарплата | 80 200 | 10 244 |

| ИТОГО: | Х | 517 700 | 66 209 |

В организации установлены следующие сроки выплаты заработной платы:

- за первую половину расчетного месяца – 20 число этого месяца;

- за вторую половину расчетного месяца – 5 число следующего месяца.

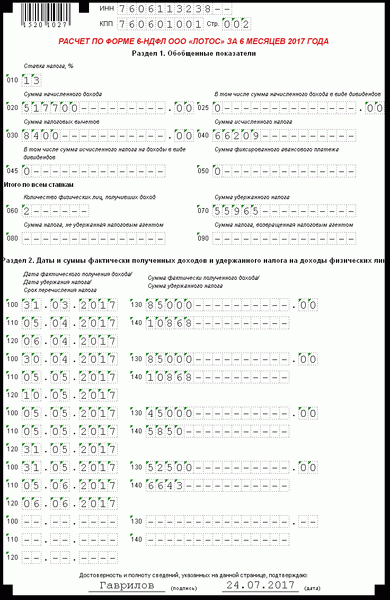

ООО «Лотос» заполнило расчет по форме 6-НДФЛ за полугодие 2017 года следующим образом.

Раздел 1 расчета 6-НДФЛ

Заполняется нарастающим итогом с начала 2017 года (в нашем примере до июня 2017 года).

по строке 010 – 13 / указывается ставка, по которой исчисляется и удерживается НДФЛ с доходов физлиц;

по строке 030 – 8 400 / указывается сумма налоговых вычетов, предоставленных физлицам за период январь – июнь 2017 года;

по строке 060 – 2 / указывается количество физлиц, получивших доход (в т. ч. в виде отпускных) по всем налоговым ставкам;

Обратите внимание! Поскольку НДФЛ с зарплаты, начисленной за июнь 2017 года, будет удержан только в июле при ее фактической выплате, значит соответствующая сумма налога не будет включена в показатель строки 070. Раздел 2 расчета 6-НДФЛ

Раздел 2 расчета 6-НДФЛ

Заполняется только за последние 3 месяца отчетного периода (в нашем примере за апрель – июнь 2017 года).

Сведения о выплате дохода за март.

Кстати! Если операция начинается в одном отчетном периоде, а заканчивается в другом, то в разделе 2 формы 6-НДФЛ она отражается в периоде завершения. А момент завершения операции соответствует периоду, в котором наступает крайний срок уплаты налога. Таким образом зарплата за март 2017 года, выплаченная в апреле, попадет в отчет за 6 месяцев, а за июнь – только в отчет за 9 месяцев.

по строке 100 – 31.03.2017 / указывается дата получения дохода физлицами; для зарплаты – это последний день месяца, за который она начислена (п.2 ст.223 НК РФ );

по строке 110 – 05.04.2017 / указывается дата удержания НДФЛ с зарплаты, совпадает с датой ее выплаты работникам (абз.1 п.4 ст.226 НК РФ );

по строке 120 – 06.04.2017 / указывается крайний срок перечисления НДФЛ; для зарплаты – это день, следующий за днем ее выплаты (абз.1 п.6 ст.226 НК РФ );

Сведения о выплате дохода за апрель (расшифровку строк смотрите выше).

по строке 100 – 30.04.2017;

по строке 110 – 05.05.2017;

по строке 120 – 10.05.2017;

Помните! Если установленный НК РФ срок уплаты налога выпадает на выходной или нерабочий праздничный день, то он переносится на ближайший следующий за выходным или праздником рабочий день (п.7 ст.6.1 НК РФ ).

Сведения о выплате дохода за май.

Обратите внимание! В разделе 2 формы 6-НДФЛ «зарплатные» и «отпускные» выплаты отражаются отдельными блоками, поскольку для данных видов доходов установлен разный крайний срок уплаты налога (абз.1 и абз.2 п.6 ст.226 НК РФ ). по строке 100 – 05.05.2017 / указывается дата фактического получения дохода; для отпускных – это дата их выплаты физлицам (пп.1 п.1 ст.223 НК РФ );

по строке 100 – 05.05.2017 / указывается дата фактического получения дохода; для отпускных – это дата их выплаты физлицам (пп.1 п.1 ст.223 НК РФ );

по строке 110 – 05.05.2017 / указывается дата удержания НДФЛ с отпускных, совпадает с датой их выплаты физлицам (абз.1 п.4 ст.226 НК РФ );

по строке 120 – 31.05.2017 / указывается крайний срок перечисления НДФЛ, для отпускных – это последний день месяца, в котором они были выплачены (абз.2 п.6 ст.226 НК РФ );

по строке 140 – 5 850 / указывается НДФЛ, удержанный при выплате отпускных физлицам.

2) Зарплата (расшифровку строк смотрите выше).

по строке 100 – 31.05.2017;

по строке 110 – 05.06.2017;

по строке 120 – 06.06.2017;

по строке 140 – 6 643.

Заполненный образец расчета по форме 6-НДФЛ ООО «Лотос» за 6 месяцев 2017 года, в котором отражены отпускные вместе с зарплатой, представлен ниже.

Полное или частичное копирование материалов запрещено. При согласованном использовании материалов прямая индексируемая ссылка на источник обязательна: 6-НДФЛ: отпускные с зарплатой

Ответственность за неправильно оформленный отчет

Существует наказание за неправильно оформленный отчет для налоговой. Однако обычно сотрудники ФНС отправляют его назад с комментариями, чтобы бухгалтер смог переделать все. Штрафы начисляются только в следующих случаях:

- выявление нарушений во время камеральной проверки предприятия;

- игнорирование требований исправить отчет;

- сдача 6-НДФЛ после обозначенного срока;

- отсутствие отчета, несмотря на требование сотрудников ФНС предоставить его.

Размер санкций может достигать 20 000 рублей.

Размер санкций зависит от допущенных бухгалтером ошибок

Таким образом, рекомендуется внимательно заполнять всю финансовую отчетность. Если одновременно уходит несколько специалистов, то Раздел 2 заполняется на каждого отдельно. Если возникают вопросы или проблемы, то стоит проконсультироваться у других специалистов. Стоит отметить, что заполнять 6-НДФЛ через 1С намного проще, чем вручную. Здесь всегда можно сделать необходимые исправления, не заполняя все заново. Также есть функция внесения комментариев и распечатки отчета. А еще его возможно отправить в ФНС в электронном виде.

Правила перерасчета отпускных

Иногда требуется осуществить перерасчет отпускных. Не всегда это связано с ошибками, который допустил бухгалтер. Так, если сотрудник досрочно вернулся из отпуска в силу различных причин, необходимо осуществить перерасчет. Оставшиеся дни возможно использовать отдельно позже, однако изначально специалист получил больше денег, чем ему причиталось.

Необходимо запомнить следующие правила:

- в отчете 6-НДФЛ указывается сумма фактического дохода уже после перерасчета;

- размер удержанного налога остается неизменным.

Если отчет уже был сдан в ФНС, то необходимо предоставить пояснения к нему и дополнительные данные. После рассмотрения причин внесения изменений сотрудники ФНС примут обновленный отчет.

Финансовые излишки в отчете часто оформляются в виде авансового счета

При наличии оснований для осуществления перерасчета необходимо выполнить все требуемые действия. Если отчет 6-НДФЛ еще не был сдан, то работа бухгалтера будет намного проще. Возможно предупредить сотрудника, что выданные сверх нормы отпускные пойдут в часть зарплаты. Тогда в отчете будет отображена правильная сумма, которая там должна была находиться изначально. Остальные деньги окажутся в зарплатной графе. Во время перечисления средств стоит учитывать преждевременную выдачу денег и перечислить меньше.

Также возможно оформить излишки в виде авансового отчета. То есть, сотруднику выдавалась определенная сумма для покупки чего-то для нужд фирмы. Однако товара не было в наличии и деньги были возвращены бухгалтеру.