Как заполнить корректировку

В уточнённый расчёт включаются только те разделы расчёта с приложениями, которые плательщик до этого сдавал (за исключением Раздела 3). Заполнять другие разделы и приложения нужно только в случае, если в них вносятся дополнения.

При заполнении поля «Номер корректировки» в уточнённом расчёте за соответствующий расчётный (отчётный) период указывается номер корректировки (например, «1—«, «2—» и так далее).

Раздел 3 включается в корректировку, если есть сотрудники, по которым сделаны уточнения (дополнения). Вот как это делается:

- Если надо отменить ранее представленные сведения по физлицу, то в разделе 3 в уточнённом расчёте в строке 010 надо поставить «1» — признак аннулирования, а в строках 130 -170, 190 — 210 проставить прочерки.

- Если надо исправить ранее представленные сведения по физлицу с ошибкой в СНИЛС и ФИО (строки 030 — 060), то в уточнённый расчёт следует включить два раздела 3:

Второй — без признака аннулирования, с правильными СНИЛС и ФИО, с суммами в подразделе 3.2:

Если надо исправить другие ошибки (кроме СНИЛС и ФИО) в ранее представленных сведениях по физлицу, включите в уточнённый расчёт раздел 3 с правильными значениями. При этом заполнить нужно все поля формы — и те, что вы исправляете, и те, что не требуют корректировки.

Елена Кулакова, эксперт Контур.Экстерна по страховым взносам и персучёту

Раздел 3 «Персонифицированные сведения о застрахованных лицах» заполняют все плательщики страховых взносов, производящие выплаты в пользу физических лиц (п. 20.1 Порядка).

Внимание

В раздел 3 НЕ включаются сотрудники–иностранные граждане, не являющиеся застрахованными лицами на ОПС по своему статусу (например, иностранные граждане, временно пребывающие на территории РФ, являющиеся высококвалифицированными специалистами) (письмо Минфина от 12.07.2017 № 03-15-06/44430).

Начиная с отчетности за 1 квартал 2020 года в разделе 3 произошли изменения:

1. Исключены строки 010 – 050, в которых указывались:

- номер корректировки

- расчетный (отчетный) период

- календарный год

- номер

- дата.

2. Появилось новое поле Признак аннулирования сведений о застрахованном лице (1). В этом поле необходимо указать признак «1», если аннулируются ранее представленные по застрахованному физлицу сведения, отраженные в строках 020 – 060 — ИНН, СНИЛС, Ф.И.О (п. 20.4 Порядка). При указании признака аннулирования в подразделе 3.2 в строках 130 — 170, 190 — 210 указываются прочерки. Вместе с аннулирующими сведениями представляются исправленные данные о физлице, но уже с указанием сведений о суммах выплат и иных вознаграждений, начисленных в его пользу, а также сведений об исчисленных страховых взносах на обязательное пенсионное страхование в подразделе 3.2.

Раздел 3 состоит из подразделов:

В подразделе следует указывать актуальные персонифицированные сведения о застрахованных лицах по состоянию на дату формирования отчетности. Если сведения изменились после представления расчета в налоговый орган, то подавать уточненный расчет не нужно (письмо ФНС России от 29.12.2017 № ГД-4-11/26889@).

Помимо Ф. И. О. и СНИЛС необходимо отразить информацию об ИНН, дате рождения, гражданстве сотрудника, виде документа, удостоверяющего личность, его серию и номер, а с отчетности за 1 квартал 2020 года пол (мужской или женский). Персонифицированные сведения о периодах работы, условиях труда и страховом стаже физлиц работодателями подаются только в ПФР РФ раз в год не позднее 1 марта по форме СЗВ-СТАЖ (п. 2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ в редакции Федерального закона от 03.07.2016 № 250-ФЗ).

Следует уточнить и при необходимости актуализировать персональные данные физических лиц в справочнике Сотрудники или Физические лица. Для проверки, указаны ли все необходимые персональные данные застрахованного лица, можно воспользоваться отчетом Личные данные сотрудников (раздел Кадры – Кадровые отчеты – отчет Личные данные сотрудников).

В письме от 16.11.2017 № ГД-4-11/23232@ ФНС России указала, если у организации отсутствуют данные по ИНН сотрудника, то по строке 060 можно проставить прочерк. Расчет в этом случае налоговый орган примет в общем порядке. ИНН физического лица можно узнать на сайте ФНС России через онлайн-сервис «Узнай ИНН».

Начиная с отчетности за 1 квартал 2020 года из подраздела исключены строки (160-180), в которых указывался признак застрахованного лица по каждому виду обязательного страхования (пенсионного, медицинского, социального).

Какие предусмотрены санкции за несдачу РСВ

За непредоставление или несвоевременное предоставление РСВ законодательством РФ установлены штрафные санкции. Даже несмотря на то, что компания, не ведущая деятельность, отражает в отчете нулевые показатели, к ней могут быть применены следующие санкции:

- минимальный штраф за неподачу отчета — 1000 руб. (статья 119 НК РФ);

- административный штраф на должностное лицо организации — от 300 до 500 руб. (статья 15.5 КоАП РФ);

- приостановление операций по банковским счетам (пункт 6 статьи 6.1, пункт 3.2 статьи 76 НК РФ);

- штраф за несоблюдение электронной формы сдачи отчета — 200 руб. (статья 119.1 НК РФ).

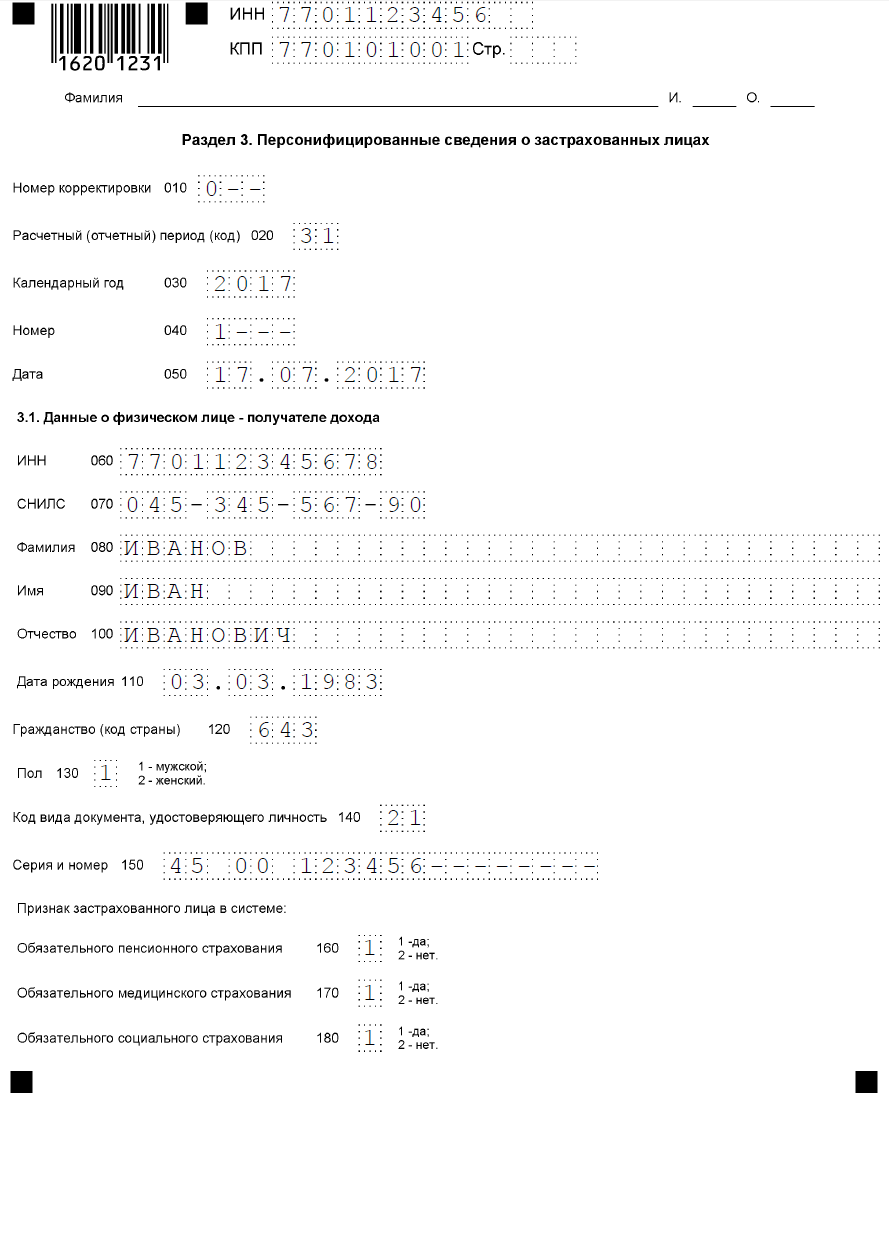

Пример заполнения Раздела 3

Пример заполнения Раздела 3 выглядит следующим образом. В него включены 2 подраздела: на первом из них отражаются персональные данные сотрудников, а на втором — величина выплат и страхвзносов.

Подраздел 3.1 (вместе с основными сведениями по сотруднику)

В подразделе необходимо заполнить такие строки:

- 010 — номер корректировки (прочерк, если сдается первоначальный РСВ, 1, 2 и т.д. — при сдаче корректировочных сведений);

- 020 — кодировка расчетного периода;

- 030 — указывается год, за который сдаются сведения;

- 040 — порядковый номер физического лица (табельный номер или порядковый номер);

- 050 — дата сдачи РСВ;

- 060-150 — персональные сведения по физическому лицу;

- 160-180 — кодировка в системе страхования человека.

Пример заполнения данных сведений представлен ниже:

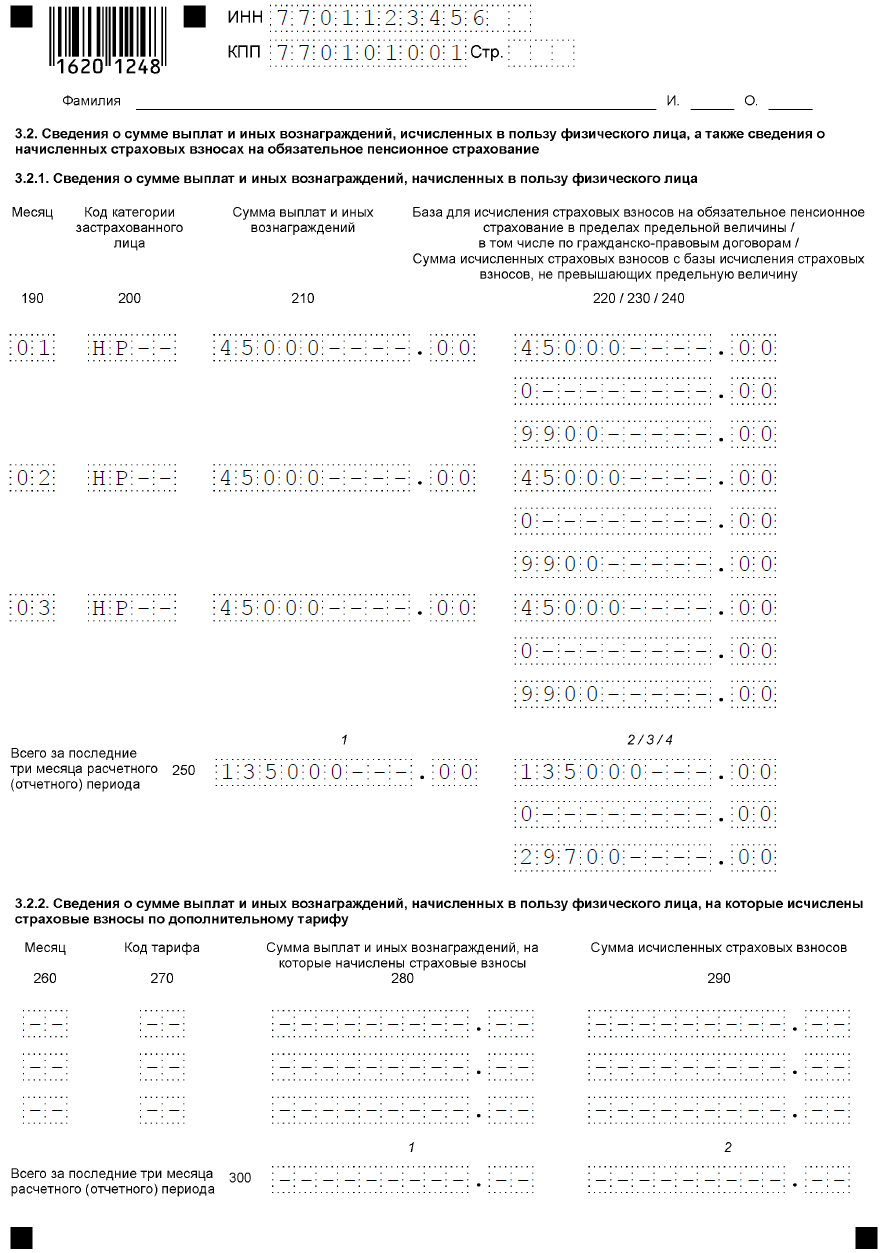

Подраздел 3.2 (3.2.1 — строки 190-250 и 3.2.2 — строки 260-300)

В подразделе нужно заполнить следующие строки в части вознаграждения и страховых взносов:

- 190 — месяц;

- 200 — код застрахованного лица;

- 210 — размер выплат;

- 220 — база для расчета страхвзносов;

- 230 — в т.ч. по договорам ГПХ;

- 240 — размер рассчитанных страхвзносов;

- 250 — всего за 3 месяца (выплат и страхвзносов);

- 260 — месяц (по доптарифу);

- 270 — код тарифа (по доптарифу);

- 280 — размер выплат;

- 290 — размер исчисленных страхвзносов (по доптарифу);

- 300 — всего за 3 месяца (вознаграждения и страхвзносов) по доптарифу.

Пример заполнения данной информации представлен ниже:

Иногда в программе 1С сведения в Разделе 3 формируются некорректно по сотрудникам, которые в отчетном квартале находились в отпуске без сохранения зарплаты. В такой ситуации по графам, предназначенным для отражения выплат и базы для расчета страхвзносов, программа отставляет пустые ячейки. Для исправления ситуации необходимо вручную проставить нули, и тогда отчетность можно отправлять в ИФНС.

Если нулевой расчет не сдавать: какие риски

Теперь поговорим о том, какие риски подстерегают компании или ИП, если просто не сдавать нулевые расчеты по взносам.

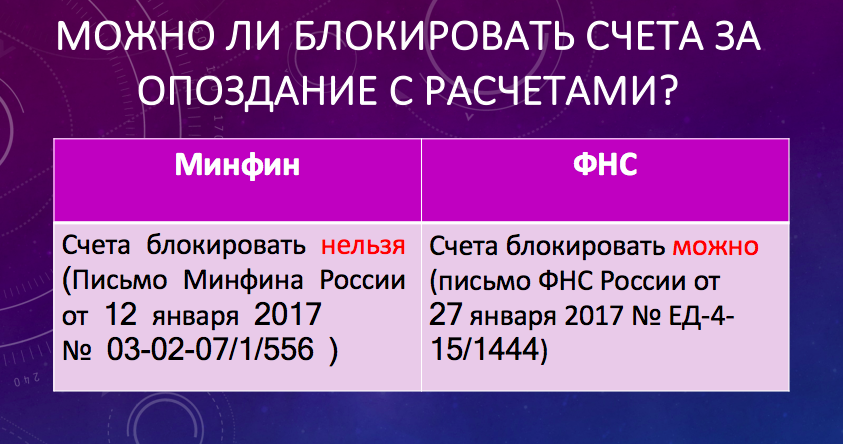

Блокировка расчетных счетов

Основания для блокировки расчетных банковских счетов приведены в статье 76 Налогового кодекса РФ. Одно из таких оснований – 10-дневная просрочка с представлением налоговых деклараций. Про это сказано в подпункте 1 пункта 3 статьи 76 НК РФ

Однако особо важно обратить внимание, что в этой норме сказано не о налоговой отчетности вообще, а только о налоговых декларациях (например, декларации по НДС). Также см. «Сроки сдачи расчетов по взносам в 2017 году: таблица»

«Сроки сдачи расчетов по взносам в 2017 году: таблица».

Расчет по страховым взносам – это не налоговая декларация. Это самостоятельный вид отчетности (абз. 7 п. 1 ст. 80 НК РФ). Поэтому блокировать операции по банковскому счету компании или ИП за несвоевременно представленный единый расчет – незаконно. Об этом прямо сказано в Письме Минфина России от 12 января 2017 № 03-02-07/1/556.

Но, к сожалению, у Федеральной налоговой службы России противоположный подход. Налоговики полагают, что инспекции на местах вправе блокировать банковские счета за несвоевременную сдачу расчетов по страховым взносам. Они ссылаются на пункт 11 статьи 76 НК РФ. Эта норма, по их мнению, позволяет приравнять расчеты по взносам к налоговым декларациям.

Получается, что позиции Минфина России и ФНС – полностью расходятся. Однако полагаем, что если изменения так и не внесут в подпункт 1 пункта 3 статьи 76 Налогового кодекса РФ и прямо не пропишут, что движения по счетам можно «замораживать» за расчеты по страховым взносам, то у организаций и ИП будут основания оспорить блокировку счетов.

Если же полностью опираться на позицию ФНС, то, очевидно, что счета налоговики будут замораживать за непредставление, в том числе, нулевых расчетов по страховым взносам в 2017 году.

Штрафы

Если компания опоздает со сдачей расчета по взносам, то инспекторы могут назначить штраф по статье 119 Налогового кодекса. Он составит 5% суммы неуплаченных взносов за последние три месяца, за каждый полный или неполный месяц, но не может быть:

- больше 30% суммы взносов по опоздавшему расчету за последние три месяца;

- меньше 1000 руб., если все взносы перечислены в срок.

В данной ситуации мы рассматриваем вопрос о представлении нулевых расчетов: сумма взносов по ним равна нулю. За такие расчеты, по всей видимости, станут назначать минимальные штрафы – 1000 рублей, поскольку рассчитывать штраф в процентах от суммы к уплате попросту будет невозможно.

Формирование Раздела 3 РСВ

Правила формирования Раздела 3 закреплены в Порядке заполнения РСВ, регламентированного Приказом ФНС РФ от 10.10.2016 г. № ММВ-7-11/551@. Кроме того, некоторые рекомендации содержатся в Письме ФНС от 17.03.2017 г. № БС-4-11/4859.

Конкретные правила заполнения Раздела 3 заключаются в следующих моментах:

- вносить сведения необходимо по каждому застрахованному физическому лицу отдельно;

- в верхней части заполняются начальные сведения, связанные с корректирующим номером (при уточнении данных), периодом РСВ, номером и датой расчета;

- в Подразделе 3.1 включаются сведения персонифицированного учета, в том числе ФИО, ИНН, СНИЛС, гражданство, дата рождения, номер документа личности, кодировка признака в системе страхования;

- в Подразделе 3.2.1 указываются выплаты физическим лицам в отчетном периоде (при наличии таких начислений). К примеру, по декретнице данный подраздел заполнять не нужно;

- в Подразделе 3.2.2 указываются сведения, касающиеся расчета страховых взносов по ОПС по доптарифам.

При представлении нулевого Раздела 3 в графах, предназначенных для отражения денежных показателей, необходимо поставить нули, а в остальных строках — прочерки. При выплате пособий их суммы отражаются по строке 210 Подраздела 3.2.

Как заполнить нулевой расчет по страховым взносам в 2018 году

Детализируем сведения, которые необходимо внести в нулевой расчет страховых взносов в 2018 году.

В титуле расчета отражается информация:

- о плательщике (статус плательщика, его реквизиты – ИНН/КПП, код ОКВЭД, контактный телефон);

- о налоговом органе, куда представляется документ;

- об отчетном периоде.

Титульный лист подписывается представителем компании (или доверенным лицом), что служит подтверждением предоставленных сведений.

В разделе № 1 фиксируются данные обо всех видах страхования – обязательного и дополнительного, по которым компания уплачивает взносы. Здесь указывают код ОКТМО предприятия, по видам отчислений заполняются соответствующие КБК. В разделе 1 и его подразделах 1.1 и 1.2 вместо цифр выставляются нули в графах сумм начислений по взносам и данным для расчета базы. Обязательно указывается число застрахованных лиц. Оно должно соответствовать количеству штатных единиц. Число же лиц, на выплаты которым насчитаны взносы в этом расчете обязательно будет равным нулю.

Раздел № 3 объединяет информацию персучета в отдельности на каждого сотрудника. Код категории застрахованного лица присваивается в соответствии с организационной формой компании и режимом налогообложения. Их перечень имеется в указанном выше письме ФНС. Месяцы заполняют в соответствии с их общепринятой нумерацией, но лишь те, в которых работник был трудоустроен у страхователя. К примеру, по уволенному до окончания отчетного периода сотруднику, в расчете будут указаны не все месяцы квартала (те, в которых человек не работал, прочеркиваются).

Общим правилом оформления расчета является сквозная нумерация страниц, заполненные поля ИНН/КПП на всех страницах, подпись руководителя (уполномоченного представителя) фирмы и дата. Вниманию читателей мы предлагаем образец заполнения нулевого расчета по страховым взносам.