Вычет в рамках экспортных операций

Экспортер в соответствии со ст. 172 НК РФ может воспользоваться вычетом. При этом по экспортным операциям вычет применяется по суммам входного НДС, т. е. налога, уплаченного при приобретении товаров (работ, услуг), в дальнейшем направленных на экспорт. С 01.07.2016 вычет входного НДС для экспортеров сырьевых и несырьевых товаров производится по разным правилам.

Какие товары относятся к сырьевым, вы узнаете из материала «Какие товары являются сырьевыми для вычета НДС у экспортера».

О применении вычета экспортерами несырьевых товаров читайте в материале «Экспортеры — несырьевики применяют вычет по общим правилам».

Экспортеры сырьевых товаров входной НДС по приобретенным товарам (работам, услугам), которые использованы для операций экспорта, в некоторых случаях должны восстановить. Когда это нужно сделать, читайте в материале «НДС по товарам, которые использованы для экспорта сырьевых товаров, восстанавливают».

В каких случаях не нужно распределять входной НДС по косвенным расходам, читайте в статье «Нужно ли распределять «входной» НДС по косвенным расходам между внутренней и экспортной» реализацией?».

Об особенностях применения вычета в рамках экспортных операций также можно прочитать в статье «Как применить вычет НДС по экспортным операциям».

Порядок восстановления НДС при экспорте

Согласно подпункту 1 пункта 1 статьи 164 НК реализация товаров на экспорт облагается НДС по ставке 0% при их фактическом вывозе за пределы таможенной территории ЕАЭС и соблюдении условий статьи 165 НК РФ.

Срок для подтверждения ставки НДС 0% - 180 календарных дней со дня помещения товаров под таможенную процедуру экспорта.

Моментом определения налоговой базы по указанным товарам является последнее число квартала, в котором собран полный пакет документов, предусмотренных статьей 165 НК РФ. Документы, подтверждающие продажу товара на экспорт, представляются одновременно с декларацией по НДС.

Реализация товаров в страны–члены ЕАЭС в соответствии с пунктом 3 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение № 18 к Договору о ЕАЭС, подписанному в г. Астане 29.05.2014) также облагается по ставке НДС 0% при представлении в налоговый орган документов, предусмотренных пунктом 4 Протокола также в течение 180 календарных дней с даты отгрузки (передачи) товаров одновременно с налоговой декларацией.

Ситуацию по подтверждению нулевой ставки НДС комментирует Татьяна Новикова, ведущая вебинара «НДС при экспорте и импорте товаров: обзор изменений с 2016 года»

«Если вы не уверены, что сразу сможете подтвердить нулевую ставку, то можно не ждать 180 дней, а начислить налог 18% за счет собственных средств, при этом своему контрагенту предъявить нулевую ставку. Ну а сдать такую декларацию вы можете по истечению квартала, когда были реализованы такие товары на экспорт, либо в любом из кварталов в течении трех лет. Что касается заполнения декларации, то в шестом разделе необходимо отразить операцию непредставления документов для нулевой ставки. А затем, в последствии представить пакет документов и заявить на право применения такой ставки.

Случаи, когда возможен возврат НДС при экспорте из России

Предприятия, которые занимаются экспортными операциями, очень выгодны государству. Привлечение заграничных контрагентов расширяет границы, пополняет государственный бюджет с помощью иностранной валюты. Для страны полезно иметь выгодные отношения с другими государствами в экономическом плане. Развитие бизнеса с заграничными агентами является очень привлекательным, так как страна идёт на уступки и даёт большие возможности и льготы. Доказательством служит нулевой процент налога на добавленную стоимость, с учётом того, что все остальные операции в России облагаются налогом в 20% и 10% в зависимости от категории товара. Большим плюсом является и возврат экспортного НДС.

Во-первых, нулевая ставка действует только при наличии операций, которые реально были вывезены за рубеж и были подтверждены. При пересечении границы выдаётся специальный документ – декларация. В её копии должна стоять отметка, подтверждающая вывоз груза за территорию России. В таком случае, предприятие может рассчитывать на возврат НДС.

Во-вторых, компания должна представить ФНС набор документов для возврата НДС. После их получения в течение 90 дней инспекцией проводится камеральная проверка. Если никаких подозрений не возникло и всё соответствует действительности, то сумма возвращается. Если же были выявлены ошибки или незаконное действие, инспекционный орган вправе отказать плательщику НДС в возмещении, а также ввести наказание в виде штрафных санкций.

Вернёмся к положительному ответу. После принятия решения, деньги возвращаются в счёт пени, штрафов, если такие задолженности со стороны компании имеются. Или средства переводятся на счет фирмы. Перевод осуществляется в течение 14 дней. Если этот период был нарушен, то на сумму возврата начисляются проценты.

Чтобы совершать те или иные действия, необходимо ознакомиться с правовой стороной процесса возмещения. Для этого служит НК РФ. В нём указано, какие именно операции облагаются нулевым процентом. К ним относятся:

- Продажа товаров странам СНГ. Оформление происходит на основании таможенного режима. При этом должно быть выполнено еще одно условие: передача соответствующей документации в ФНС. В группы товаров входят все, кроме нефтяных продуктов, природного газа.

- Выполнение работ и услуг, связанных с производством и продажей товара.

Следовательно, если кроме указанных выше операций, применяются и используются другие, то они будут облагаться основным налогом в размере 20%. Им же облагаются и указанные уже исключения в виде нефти и газа.

Ко второму пункту относятся все услуги, связанные с вывозимым продуктом. К ним относятся сопровождение, перевозка, отгрузка. Учитываются все виды транспорта: воздушный, водный, ЖД. Услуги выполняются российскими представителями. Бывают и здесь исключения, когда сопровождением, например, занимается иностранный агент. НДС здесь также взимается.

НДС при экспортных операциях

Согласно статье 2 Федерального закона:экспорт — вывоз товара, работ, услуг, результатов интеллектуальной деятельности, в том числе исключительных прав на них, с таможенной территории Российской Федерации за границу без обязательства об обратном ввозе. Факт экспорта фиксируется в момент пересечения товаром таможенной границы Российской Федерации, предоставления услуг и прав на результаты интеллектуальной деятельности.

К экспорту товаров приравниваются отдельные коммерческие операции без вывоза товаров с таможенной территории Российской Федерации за границу, в частности при закупке иностранным лицом товара у российского лица и передаче его другому российскому лицу для переработки и последующего вывоза переработанного товара за границу;Статья 97 Таможенного кодекса РФ дает практически идентичное определение:Экспорт товаров — таможенный режим, при котором товары вывозятся за пределы таможенной

Как учесть экспорт в бухучете (нюансы)?

- отслеживанием момента перехода права собственности, если согласно международным правилам толкования торговых терминов «Инкотермс» он не совпадает с моментом отгрузки;

- контролем за полнотой поступления оплаты от зарубежных контрагентов (п. 1 ст. 19 ФЗ «О валютном регулировании…» от 10.12.2003 № 173-ФЗ);

- правильным соотнесением объемов отгрузок, используемых в расчетах распределения НДС.

- контролем за соблюдением сроков, отведенных для подтверждения права на применение ставки 0% (п. 9 ст. 165 НК РФ);

- использованием возможности не начислять НДС по авансам, поступившим от зарубежных покупателей (п. 1 ст. 154 НК РФ);

Появляется обязанность по учету дополнительных операций, связанных с экспортом:

- Дт 76 Кт 51 (52);

- Дт 44 Кт 76;

- расчетов по таможенным пошлинам и сборам с применением для этого счета 76:

- Дт 76 Кт 51 (52);

- Дт 44 Кт 76;

Возмещение НДС при экспорте товаров

За этапом подачи в ИФНС всех необходимых документов, обосновывающих отгрузку за пределы РФ, начинается камеральная проверка, цель которой — определить обоснованность применения экспортной ставки. С порядком учета и возмещения экспортного НДС можно ознакомиться в статьях:

- «Какой порядок возврата (возмещения) НДС при экспорте в Казахстан?»;

- «Каков порядок учета и возмещения НДС при экспорте?»;

- «Какова процедура возмещения НДС по ставке 0% (получение подтверждения)?».

При этом следует отметить, что в соответствии с НК РФ по истечении 180 дней с даты внешнеторговой операции в случае неподтверждения экспорта компании или ИП осуществляют начисление налога, правда, это не лишает их возможности воспользоваться ставкой 0% позже.

Однако налоговое законодательство, ограничивая период подтверждения экспорта, не указывает момент, с которого следует исчислять указанный промежуток. Подробнее данный вопрос рассмотрен в статьях:

- «С какой даты начинается исчисление трехлетнего срока для возмещения НДС по экспортным товарам?»;

- «Считаем срок на возмещение НДС, уплаченного по неподтвержденному экспорту: версия Минфина».

Пошагово рассматриваемая процедура изложена в статье «Как правильно осуществить возврат НДС при экспорте товаров (инструкция)».

Специфика возврата НДС при экспорте

Налоговый Кодекс содержит основные нормы и постановления, которые касаются данного вопроса, однако не всегда может дать однозначный ответ в той ли иной ситуации.

Именно это и является частой причиной обращения налогоплательщиков в судебные органы.

Порядок возмещение средств представляет собой несколько основных процедур:

1.Налогоплательщик должен предоставить декларацию или заявление на возврат НДС при экспорте.

Если сумма по экспортному НДС, указанная в данном документе будет превышать установленную, то налоговыми органами в соответствии с законодательством РФ должен быть возвращен излишек.

2.После принятия заявления, будет проведена камеральная проверка деятельности организации, подавшей данный документ.

- В рамках этой проверки устанавливается факт полного соответствия заявленных требований действительной информации.

- В соответствии с законом, камеральная проверка после подачи декларации на возврат экспортного НДС, должна быть проведена в течение трех месяцев с момента подачи документов в налоговые органы.

- По окончании камеральной проверки налоговыми органами будет вынесено официальное заявление о возврате экспортного НДС, или же по каким-либо причинам отказе в выплатах.

3. Возврат денежных средств осуществляется путем перевода необходимой суммы на расчетный счет, который налогоплательщик должен указать в документах, либо данные средства могут быть засчитаны в счет будущих уплат за налоговые периоды.

Налоговые органы не спешат возмещать убытки налогоплательщикам даже при наличии всех оснований

Поэтому необходимо быть готовым к самым тщательным проверкам.

Если вы подали заявление на возврат НДС для ООО или экспортное НДС, именно в ходе проведения различных проверок представителями налоговой службы находятся даже самые незначительные расхождения с информацией в декларации, а это может стать причиной для отказа.

Чтобы решить данный вопрос, налогоплательщик может обратиться с иском в арбитражный суд.

Возмещение налога

Если налоговое обязательство меньше, чем налоговый кредит, то осуществляется возмещение НДС. Налогоплательщик заявляет налоговому органу сумму к возмещению, которая определяется при проведении камеральной проверки. Если нарушений нет, то через 7 дней налоговая инспекция принимает решение о возмещении денежных средств. В течение 5 дней после принятия решения о нем сообщается налогоплательщику в письменном виде. Требуемую сумму возвращает территориальный орган федерального казначейства в течение рабочей недели.

Если в ходе камеральной проверки выявляются нарушения, то составляется акт, отправляющийся на рассмотрение руководителю налогового отдела. Он либо его заместитель выносят решение о наличии налогового правонарушения и привлечении налогоплательщика к соответствующей ответственности. Стоит отметить, что заявленная к возврату сумма может быть возмещена в счет погашения недоимки, долгов и штрафов по федеральным налогам.

Особенности подтверждения ставки 0% по НДС при экспорте в страны ЕАЭС

Отличительной чертой реализации в страны ЕАЭС является наличие упрощенной процедуры осуществления экспорта, что обусловлено договоренностью между странами о взаимном сотрудничестве.

Поэтому общий список документов, обосновывающих ставку 0%, невелик и состоит:

- из контракта;

- товаросопроводительных и транспортных документов;

- заявления о ввозе или перечня заявлений.

П. 4 приложения 18 к договору о ЕАЭС предусмотрено, что одним из документов для подтверждения нулевой ставки является банковская выписка. Почему банковской выписки нет в вышеприведенном списке, читайте в материале «Для подтверждения экспорта в ЕАЭС выписка банка не требуется».

Какими документами можно подтвердить нулевую ставку, если покупатель вывозит товар в государства ЕАЭС самостоятельно, читайте в публикации «Экспорт в государства ЕАЭС: чем подтвердить нулевую ставку НДС при самовывозе товаров покупателем».

Также советуем обратить внимание на требования к подтверждению ставки при экспорте, осуществляемом в другие страны через территории стран ЕАЭС. О них вы узнаете из статьи «Как подтвердить ставку 0%, если на экспорт товары идут без пограничного таможенного контроля»

Как и любая отгрузка, экспорт предполагает выставление счета-фактуры в течение 5 дней с даты реализации

Важно обратить внимание на порядок оформления в случае продажи товара через филиал. Читайте об этом в нашем материале «При экспорте товаров в Армению, Белоруссию или Казахстан через подразделение в счете-фактуре лучше указать КПП головного офиса»

А о том, следует ли представлять такой счет-фактуру в ИФНС для обоснования ставки 0%, вы узнаете .

О том, как учитывать сумму аванса, полученную экспортером от своего иностранного контрагента, смотрите в материале «Как в целях НДС учесть авансы от партнеров из ЕАЭС?».

Одинаковы ли правила подтверждения нулевой ставки НДС при экспорте в страны ЕАЭС и страны СНГ, читайте в публикации «Как подтвердить ставку НДС 0% при экспорте в страны СНГ?».

Начисление НДС при ввозе товаров из ЕАЭС

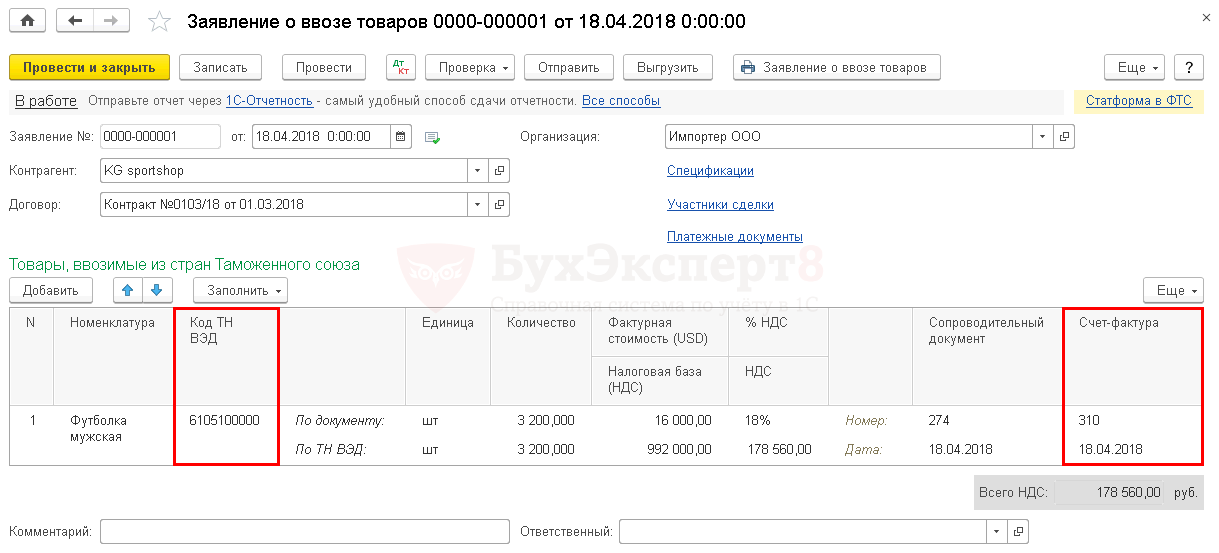

Начисление НДС при импорте товаров из ЕАЭС осуществляется с помощью документа Заявление о ввозе товаров в разделе Покупки — Покупки — Заявление о ввозе товаров. Данный документ можно ввести на основании документа Поступление (акт, накладная) по кнопке Создать на основании, выбрав Заявление о ввозе товаров.

Рассмотрим особенности заполнения документа Заявление о ввозе товаров по примеру.

Табличная часть документа

В табличной части документа заполняется информация о товарах на основании документа Поступление (акт, накладная) и первичных документов:

- Номенклатура — наименование импортируемых товаров;

- Код ТН ВЭД – код согласно классификации единой товарной номенклатуры внешнеэкономической деятельности (Решение Совета Евразийской экономической комиссии от 16.07.2012 N54);

-

Единица – отдельно указывается единица измерения:

- По документу – единица, принятая для учета товаров в Организации;

- По ТН ВЭД – единица, установленная в классификаторе ТН ВЭД для конкретного кода (группы) товарной номенклатуры.

Единица измерения номенклатуры должна соответствовать той, что установлена законодательством для данного кода ТН ВЭД.

Для некоторых позиций единица измерения в классификаторе ТН ВЭД не установлена и в колонке Единица По ТН ВЭД должен стоять прочерк, при этом единица измерения для учета товаров По документу будет заполнена.

Счет-фактура — данные СФ или другого входящего документа от поставщика, подтверждающего стоимость импортированных товаров, заполняются вручную.

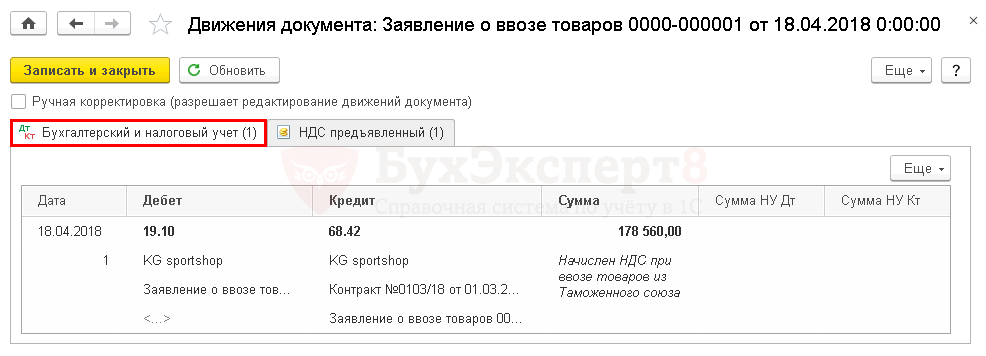

Документ формирует проводку:

Дт 19.10 Кт 68.42 – начислен НДС при ввозе товаров из ЕАЭС.

Документальное оформление

Заявление о ввозе товаров предоставляется в ИФНС (пп. 1 п. 20 Протокола ЕАЭС):

в электронном виде с электронно-цифровой подписью;

или

в четырех экземплярах в бумажном виде, если электронно-цифровая подпись отсутствует.

Бланк заявления можно распечатать по кнопке Заявление о ввозе товаров. PDF

По кнопке Выгрузить можно сохранить документ в электронном виде в формате xml.

Место реализации работ, услуг при работе с контрагентами из стран ЕАЭС

|

Виды работ, услуг |

Критерий определения места реализации |

Правомерно ли предъявлен иностранный НДС |

|

Работы, услуги связаны непосредственно с недвижимым имуществом (в том числе услуги по аренде, найму и предоставлению в пользование на иных основаниях) |

Местонахождение недвижимости |

Да, если недвижимость — в стране контрагента |

|

Работы, услуги непосредственно связаны с движимым имуществом, транспортными средствами (за исключением аренды транспорта и иного его предоставления в пользование) |

Местонахождение движимого имущества, транспортного средства |

Да, если имущество — в стране контрагента |

|

Услуги в сфере культуры, искусства, обучения (образования), физкультуры, туризма, отдыха и спорта |

Место оказания услуг |

Да, если услуги оказаны в стране контрагента |

|

Консультационные, юридические, бухгалтерские, аудиторские, инжиниринговые, рекламные, дизайнерские, маркетинговые услуги, услуги по обработке информации, а также научно-исследовательские, опытно-конструкторские и опытно-технологические (технологические) работы. Работы, услуги по разработке программ для ЭВМ и баз данных, их адаптации и модификации, сопровождению таких программ и баз данных. Услуги по предоставлению персонала в случае, если персонал работает в месте деятельности покупателя. Передача, предоставление, уступка патентов, лицензий, иных документов, удостоверяющих права на охраняемые государством объекты промышленной собственности, торговых марок, товарных знаков, фирменных наименований, знаков обслуживания, авторских, смежных прав или иных аналогичных прав. Аренда, лизинг и предоставление в пользование на иных основаниях движимого имущества (за исключением транспортных средств). Услуги посредника, привлекающего исполнителя для работ/услуг, указанных в этой ячейке |

Страна заказчика |

Нет, поскольку заказчик — российский налогоплательщик |

|

Аренда, лизинг и предоставление в пользование на иных основаниях транспортных средств. Иные работы и услуги, не упомянутые в таблице |

Страна исполнителя |

Да, поскольку исполнитель — налогоплательщик Беларуси, Казахстана, Киргизии или Армении |

Исключение сделано для вспомогательных работ/услуг: при определении места их реализации надо ориентироваться на место реализации основных работ и услуг . Вспомогательными можно считать такие работы/услуги, без которых не могут быть выполнены основные работы/услуги (выполняемые по договору с заказчиком тем же налогоплательщиком).

Пункты 28, 29 Приложения N 18 к Договору о ЕАЭС (подписан в г. Астане 29.05.2014) (далее — Приложение N 18). Подпункт 1 п. 29 Приложения N 18. Подпункт 2 п. 29 Приложения N 18. Подпункт 3 п. 29 Приложения N 18. Подпункт 4 п. 29 Приложения N 18. Подпункт 5 п. 29 Приложения N 18. Пункт 33 Приложения N 18.

Контрагент правомерно предъявил иностранный НДС

Это значит, что работы и услуги действительно должны облагаться налогом именно в стране контрагента (а не в России). К примеру, при сдаче в аренду автомобиля белорусский контрагент имеет полное право предъявить местный НДС российскому заказчику .

Этот НДС, оплаченный контрагенту при приобретении работ или услуг на территории иностранного государства, можно учесть в составе прочих расходов .

Пример. Учет зарубежного НДС, правомерно предъявленного иностранным исполнителем

Условие

Российская компания на 2 недели арендовала автомобиль у белорусской компании. Стоимость аренды оплачена авансом и составляет 36 000 российских рублей (руб. РФ):

- 30 000 руб. РФ — стоимость без учета белорусского НДС;

- 6 000 руб. РФ — сумма НДС (20%).

Расходы на аренду авто экономически оправданны и могут быть учтены российской компанией для целей налогообложения прибыли.

Решение

Расходы непосредственно на аренду автомобиля (без НДС) учитываются в налоговом учете российской компании в зависимости от характера деятельности компании и целей аренды. Они могут быть, к примеру, прочими расходами.

Местом реализации услуг по аренде автомобиля признается Беларусь. Поэтому российская компания может учесть в «прибыльном» налоговом учете затраты на уплату белорусского НДС в качестве прочих расходов .

В бухучете НДС, предъявленный белорусским контрагентом, можно учитывать как затраты, непосредственно связанные с приобретением услуг, то есть увеличить на его сумму стоимость таких услуг.

А можно отразить иностранный НДС и отдельной проводкой, списав на прочие расходы, чтобы сблизить бухучет с налоговым и избежать временных разниц. Такие разницы могут возникнуть, в частности, если в бухучете стоимость услуг вместе с НДС будет списана на прямые расходы.

В нашем примере затраты на аренду авто являются для организации прочим расходом. Поэтому стоимость аренды вместе с НДС отнесена на расходы одной проводкой.

|

Содержание операции |

Дт |

Кт |

Сумма, руб. |

|

На дату уплаты аванса |

|||

|

Перечислен аванс белорусскому арендодателю |

76 |

51 |

36 000 |

|

На дату окончания срока аренды и получения счета-фактуры |

|||

|

Стоимость аренды автомобиля вместе с НДС списана на текущие расходы |

91-2 |

76 |

36 000 |

Подпункт 5 п. 29 Приложения N 18. Подпункт 49 п. 1 ст. 264 НК РФ; Письма Минфина России от 18.05.2015 N 03-07-08/28428, от 14.04.2014 N 03-03-06/1/16791, от 01.07.2014 N 03-07-08/31595; ФНС России от 03.09.2013 N ЕД-4-3/15969@. Подпункт 49 п. 1 ст. 264 НК РФ.

Особенности подтверждения ставки 0% по НДС при экспорте в страны ЕАЭС

Отличительной чертой реализации в страны ЕАЭС является наличие упрощенной процедуры осуществления экспорта, что обусловлено договоренностью между странами о взаимном сотрудничестве.

Поэтому общий список документов, обосновывающих ставку 0%, невелик и состоит из:

- контракта;

- товаросопроводительных и транспортных документов;

- заявления о ввозе или перечня заявлений.

Однако с 01.10.2015 произошли изменения в отношении списка представляемых документов. Подробнее об этом читайте в статье «С 1 октября 2015 года подтверждать экспорт можно будет электронными реестрами » .

Также советуем обратить внимание на требования к подтверждению ставки при экспорте, осуществляемом в другие страны через территории стран ЕАЭС. О них вы узнаете из статьи «Как подтвердить ставку 0%, если на экспорт товары идут без пограничного таможенного контроля »

Как и любая отгрузка, экспорт предполагает выставление счета-фактуры в течение 5 дней с даты реализации

Важно обратить внимание на порядок оформления в случае продажи товара через филиал — читайте об этом в нашем материале «При экспорте товаров в Армению, Белоруссию или Казахстан через подразделение в счете-фактуре лучше указать КПП головного офиса»

А о том, следует ли представлять такой счет-фактуру в ИФНС для обоснования ставки 0%, вы узнаете из материала «Ст. 165 НК РФ (2015): вопросы и ответы » .

О том, как учитывать сумму аванса, полученную экспортером от своего иностранного контрагента, смотрите в материале «Как в целях НДС учесть авансы от партнеров из ЕАЭС? » .