Списание хозяйственного инвентаря

Нормативное регулирование

Хозяйственный инвентарь учитывается на счете 10.09 «Инвентарь и хозяйственные принадлежности» (план счетов 1С).

В бухгалтерском учете инвентарь стоимостью не более 40 000 руб. и сроком службы более 12 месяцев может отражаться в составе МПЗ (п. 5 ПБУ 6/01). Стоимостной лимит для учета таких активов в составе материалов необходимо закрепить в .

При передаче в эксплуатацию хозяйственного инвентаря его стоимость списывается на счета затрат в момент отпуска со склада и составления документов на передачу инвентаря в эксплуатацию (п. 93 Методических указаний по бухгалтерскому учету МПЗ, утв. Приказом Минфина РФ от 28.12.2001 N 119н).

В целях обеспечения сохранности инвентаря в эксплуатации необходимо организовать его учет на забалансовом счете МЦ.04 «Инвентарь и хозяйственные принадлежности в эксплуатации» (п. 5 ПБУ 6/01).

В бухгалтерском учете стоимость переданного в эксплуатацию инвентаря отделу продаж учитывается по Дт 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С).

В налоговом учете стоимость инвентаря, переданного в эксплуатацию в отдел продаж, относится к материальным расходам (пп. 2 п. 1 ст. 254 НК РФ), учитываемым в составе косвенных расходов, и списывается единовременно при передаче инвентаря в эксплуатацию как неамортизируемое имущество (п. 1 ст. 256 НК РФ, п. 1 ст. 257 НК РФ).

Способ оценки материалов при их выбытии устанавливается организацией самостоятельно в учетной политике по (п. 16 ПБУ 5/01) и (п. 8 ст. 254 НК РФ), путем выбора его из следующих методов:

- по средней себестоимости;

- по методу ФИФО;

- по себестоимости каждой единицы (в 1С не автоматизировано).

Учет в 1С

В нашем примере в соответствии с учетной политикой применяется метод списания стоимости материалов по средней себестоимости.

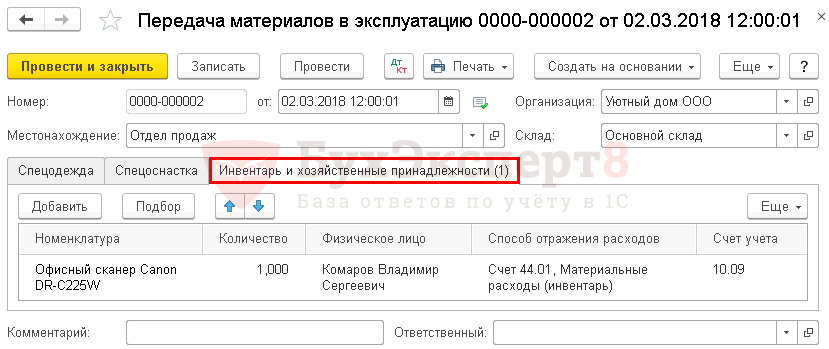

Списание (передача в эксплуатацию) хозяйственного инвентаря оформляется документом Передача материалов в эксплуатацию в разделе Склад — Спецодежда и инвентарь — Передача материалов в эксплуатацию.

На вкладке Инвентарь и хозяйственные принадлежности указывается:

- Номенклатура — передаваемый в эксплуатацию инвентарь;

- Физическое лицо — материально-ответственное лицо за инвентарь в эксплуатации.

В нашем примере затраты по приобретению инвентаря учитываются в составе издержек обращения по БУ, т. к. инвентарь будет использоваться в отделе продаж. В НУ такие затраты признаются материальными расходами в составе косвенных расходов.

-

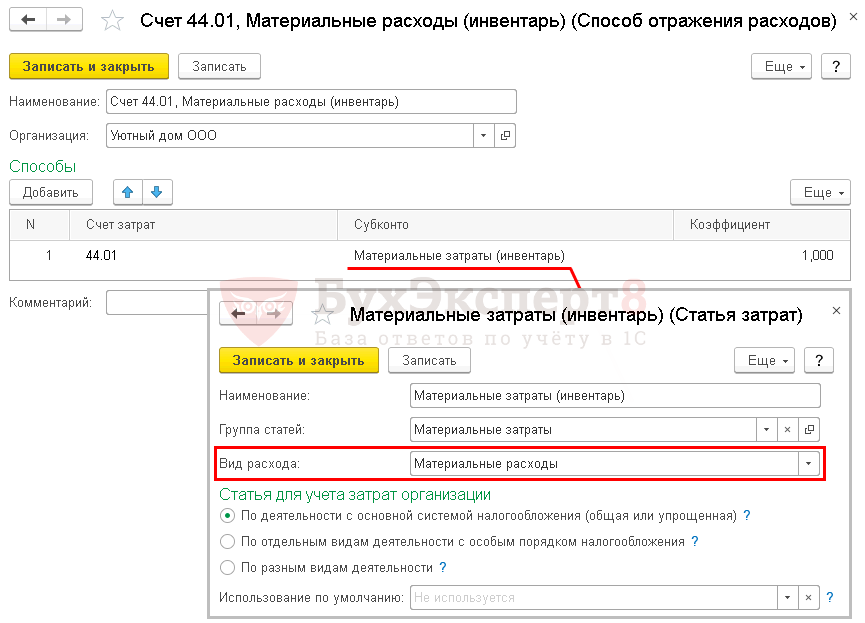

Способ отражения расходов — способ учета затрат на приобретение инвентаря, выбирается из справочника Способ отражения расходов:

- Счет затрат — 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность»;

- Статьи затрат — статья затрат по которой будут накапливаться расходы. Выбирается из справочника Статьи затрат, Вид расхода — Материальные расходы.

Проводки по документу

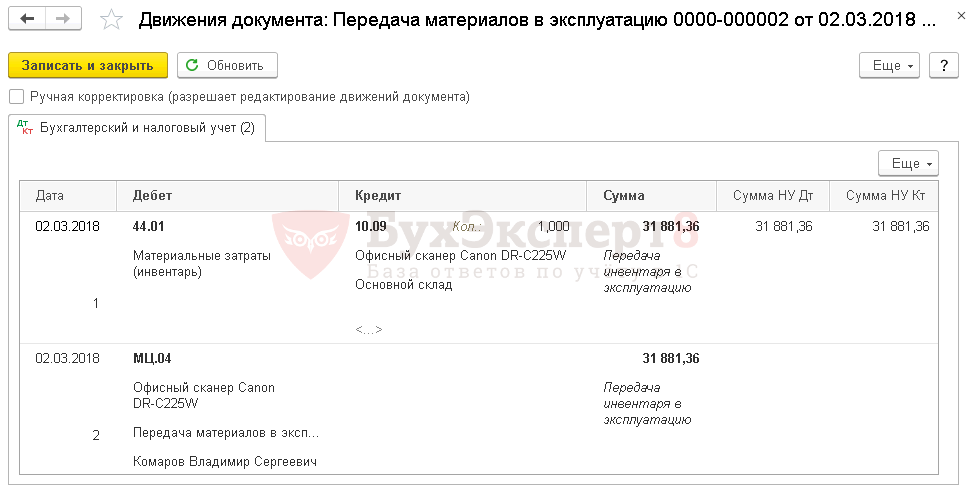

Документ формирует проводки:

- Дт 44.01 Кт 10.09 — стоимость инвентаря списана в состав издержек обращения по методу По средней;

- МЦ.04 — стоимость инвентаря в эксплуатации отражена за балансом;

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по вводу в эксплуатацию инвентаря. В 1С используется Требование-накладная по форме М-11.

Бланк можно распечатать по кнопке Печать – Требование-накладная (М-11) документа Передача материалов в эксплуатацию.

Декларация по налогу на прибыль

В Декларации по налогу на прибыль издержки обращения в расходах на продажу отразятся только после того, как будет проведено Закрытие счета 44 «Издержки обращения» в процедуре Закрытие месяца.

Материальные расходы в составе издержек обращения отразятся в составе косвенных расходов:

Лист 02 Приложение N 2 стр. 040 «Косвенные расходы — всего».

Контроль сохранности инструмента

Теперь уже стало понятно, инвентарь и хозяйственные принадлежности что относится, а как же обеспечить сохранность такого имущества? Есть такое правило: при выдаче инструмента в кратковременное пользование сотрудников, учитывать единицы нужно по маркам/жетонам.

Для этого указываются цех выдачи, табельные номера, склад перемещения. Разработано несколько апробированных марочных систем выдачи:

Одномарочная

Каждому работнику выдается определенное количество марок, которые он обменивает на инструмент.

Двухмарочная

К инструментальным маркам добавляются контрольные с номерами образцов, это делает контроль более предметным.

УЧЕТ МЯГКОГО ИНВЕНТАРЯ В 2020 ГОДУ

И.В. Артемова, главный бухгалтер, консультант

| В зависимости от того, какую деятельность ведут учреждения, им требуются различные виды мягкого инвентаря – спецодежда, занавески, полотенца, одежда и обувь для воспитанников, постельное белье. В 2020 году материальные запасы должны учитываться в зависимости от их функционального назначения. |

Что относится к мягкому инвентарю

Мягкий инвентарь – это имущество, учитываемое на счете 0 10505 000 «Мягкий инвентарь», который относится к группе счетов 0 10500 000 «Материальные запасы». Согласно Инструкции по применению Единого плана счетов (утв. приказом Минфина России от 01.12.2010 № 157н) к мягкому инвентарю относятся:

| — | белье (рубашки, сорочки, халаты и т.п.); | |

| — | постельное белье и принадлежности (матрацы, подушки, одеяла, простыни, пододеяльники, наволочки, покрывала, мешки спальные и т.п.); | |

| — | одежда и обмундирование, включая спецодежду (специальная одежда, специальная обувь и предохранительные приспособления (комбинезоны, костюмы, куртки, брюки, халаты, полушубки, тулупы, рукавицы, очки, шлемы, противогазы, респираторы)); | |

| — | обувь (ботинки, сапоги, сандалии, валенки и т.п.); | |

| — | спортивная одежда и обувь (костюмы, ботинки и т.п.); | |

| — | прочий мягкий инвентарь. |

В зависимости от вида учреждения, в нем могут использоваться различные виды мягкого инвентаря:

| — | одежда и обувь – в интернатах, в спортивных учреждениях; | |

| — | постельное белье, матрасы – в больницах, детских садах, интернатах; | |

| — | специальная одежда и обувь для работников – во всех учреждениях; | |

| — | костюмы, занавесы, мягкие декорации – в театрах, дворцах культуры, образовательных учреждениях; | |

| — | полотенца, скатерти, салфетки – для столовых, буфетов, кухонь во всех учреждениях. |

Принятие к бухгалтерскому учету материальных запасов, используемых в деятельности учреждения в течение периода, превышающего 12 месяцев, осуществляется с определением постоянно действующей комиссией учреждения по поступлению и выбытию активов срока их полезного использования (ФСБУ «Запасы», утв. приказом Минфина России от 07.12.2018 № 256н). Это касается спецодежды, матрасов, костюмов и др. Не все имущество, сделанное из ткани и подобных материалов, можно отнести к мягкому инвентарю. В частности, имущество, не поименованное в Инструкции № 157н и имеющие срок службы свыше 12 месяцев, может быть отнесено к прочим основным средствам учреждения. Это относится, например, к палаткам, парашютам, коврам, изготовленным из ткани декорациям и театральным занавесам, использующимся многократно

В данном случае при принятии решения об отнесении объекта к основным средствам необходимо принимать во внимание наличие признаков основного средства – неоднократность использования, способность выполнять самостоятельную функцию, срок службы (пункты , ФСБУ «Основные средства», утв. приказом Минфина России от 31.12.2016 № 257н). Решение об отнесении поступающего объекта к основным средствам или к мягкому инвентарю должно быть принято постоянно действующей комиссией по поступлению и выбытию материальных запасов. Кроме того, не является мягким инвентарем ткань, используемая для изготовления инвентаря, а также образовавшаяся ветошь. При принятии к учету запасов учреждение самостоятельно выбирает единицу их бухгалтерского учета в рамках формирования учетной политики. В зависимости от характера запасов, порядка их приобретения и использования единицей запасов является номенклатурная (реестровая) единица либо партия, однородная (реестровая) группа запасов. При ведении бухгалтерского учета запасов по партиям, однородным (реестровым) группам субъект учета обеспечивает аналитический учет запасов, обеспечивающий надлежащий контроль за их сохранностью и движением (

Правила исчисления налога на прибыль

Что касается налогового учета, в первую очередь нужно отметить: в целях применения гл. 25 НК РФ введено понятие ОС, которое отличается от применяемого в бухучете: это часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией, первоначальной стоимостью более 20 000 руб. (п. 1 ст. 257 НК РФ). Однако ключевой категорией в налоговом учете является все же понятие амортизируемого имущества: это имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (если иное не предусмотрено гл. 25 НК РФ), используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 20 000 руб. (п. 1 ст. 256 НК РФ).

По амортизируемому имуществу начисляется амортизация. По поводу имущества, не являющегося амортизируемым, следует обратиться к ст. 254 «Материальные расходы» НК РФ, а именно к пп. 3 п. 1.

Получается, что для целей налогового учета не нужно устанавливать, относится конкретный актив к ОС или МПЗ, а достаточно лишь определиться с тем, подпадает ли он под понятие амортизируемого имущества. А это сделать гораздо легче, поскольку в распоряжении бухгалтера есть два критерия — срок полезного использования и стоимость. При этом налогоплательщик не вправе самостоятельно определять порядок учета стоимости имущества, не являющегося амортизируемым, в налоговой базе (например, путем начисления амортизации), поскольку НК РФ содержит императивную норму на этот счет (Письмо УФНС России по г. Москве от 09.06.2009 N 16-15/058809).

Заметим, что амортизируемым не признается имущество (в том числе инструменты, приспособления, инвентарь, приборы, лабораторное оборудование, спецодежда) трех категорий:

- срок полезного использования — менее 12 месяцев, стоимость — менее 20 000 руб.;

- срок полезного использования — менее 12 месяцев, стоимость — более 20 000 руб.;

- срок полезного использования — более 12 месяцев, стоимость — менее 20 000 руб.

Первые две категории имущества (срок использования — менее 12 месяцев, стоимость любая) в бухгалтерском учете отражаются в составе МПЗ, поскольку главный бухгалтерский критерий квалификации актива в качестве ОС — это срок полезного использования. Третья категория имущества, не признаваемого амортизируемым в налоговом учете, представляет собой «бухгалтерские» ОС, которые в силу абз. 4 п. 5 ПБУ 6/01 допускается отражать в составе МПЗ.

Таким образом, по имуществу, не являющемуся амортизируемым (в том числе по ОС, отражаемым в бухгалтерском учете в составе МПЗ), в качестве подтверждающих документов для целей налогового учета используются первичные документы по учету МПЗ (Письмо Минфина России от 30.05.2006 N 03-03-04/4/98). Момент признания расходов — ввод имущества в эксплуатацию — определяется согласно правилам бухгалтерского учета, то есть на дату передачи имущества со складов на производственные участки, рабочие места или для управленческих нужд (см. п. п. 90 и 93 Методических указаний по бухгалтерскому учету МПЗ). Добавим, что подтвердить производственную направленность таких расходов также могут документы, в которых указаны цели использования активов, — служебные записки, приказы, акты.

Стандартный набор инвентаря и приспособлений

Производственный инвентарь относится ли к нему тот или иной объект – очень частые вопросы бухгалтеров. Давайте на конкретных примерах разберемся, что именно представляют собой данные материальные ценности и как их проще всего идентифицировать при учете.

Законодатель четко не прописал, какими признаками должны обладать объекты, чтобы однозначно их отнести к инвентарю. Согласно сложившимся правилам в традиционный состав такого имущества включают следующие элементы:

Офисная мебель

К этой категории относятся столы и стулья сотрудников, диваны и кресла в приемной, оборудование конференц-залов, шкафы для бумаг, подставки для техники и другие образцы аналогичной функциональности.

Специальное оборудование для бизнеса

Здесь речь идет о бизнес-телефонии: проводные стационарные аппараты, АТС разных модификаций, всевозможные модели факсовой техники и другой аналогичной аппаратуры связи.

Оборудование для обеспечения нормальных условий работы

Это могут быть традиционные кондиционеры, или специальные увлажнители воздуха, приборы санитарной обработки помещений типа ДЕЗАР, вентиляторы и всевозможные ионизаторы и люстры Чижевского.

Техника для работы офиса

Обычно администрация и бухгалтерия работают с использованием компьютеров, мониторов, ноутбуков, копиров, сканеров, блоков питания и другой техники. Ее следует относить к специальным приспособлениям.

Инвентарь для уборки в офисе и на улице

Щетки, швабры, лопаты, совки, грабли, пылесосы – что только не нужно, чтобы всегда содержать офис и прилежащую территорию в чистоте. Иногда требуется даже машинка для стрижки травы, коса или серп.

Специальный инвентарь пожарной безопасности

Сразу приходят на ум обычные огнетушители, которые есть в каждом офисе: в коридоре или на лестнице. К этой категории также относятся специальные щиты, оснащенные особыми приспособлениями пожаротушения и ящики с песком.

Инвентарь для освещения помещений и прилежащей территории

В эту группу попадут все осветительные приборы и устройства: лампы дневного света, светильник-бра, напольные торшеры, фонари и стойки освещения на улице, осветительные гирлянды и прочие аналогичные предметы.

Все для гигиены работников в туалетных комнатах

Обычно это корзины для мусора, сушилки для рук, держатели полотенец и жидкого мыла, ершики для унитаза, держатели освежителя воздуха и туалетной бумаги и другие предметы сангигиены сотрудников.

Офисная канцелярия

Не стоит забывать и о таких предметах как: дыроколы, скоросшиватели, архивные коробы, степлеры всех размеров, наборы ручек/стержней/чернил, специальные перья, гранки, перфорации.

Предметы для оборудования кухонной зоны на работе

Это традиционная техника: микроволновые печи, посудомоечные машины, тостеры, электрочайники, кофеварки и кофемашины различной стоимости, холодильники и столовые приборы и кухонная утварь.

Сроки службы инвентаря и инструмента определяются при его постановке на учет приказом по предприятию.

Реализация инвентаря

Ситуация: как организации на ОСНО отразить в бухучете и при налогообложении реализацию инвентаря стоимостью менее 40 000 руб. со сроком полезного использования более 12 месяцев, если расходы на его приобретение были списаны при передаче в эксплуатацию?

Если срок полезного использования хозяйственного инвентаря превышает 12 месяцев, то после передачи этого имущества в эксплуатацию организация . Для этого можно использовать ведомости учета инвентаря и хозяйственных принадлежностей в эксплуатации или забалансовые счета. (например, счет 013 «Инвентарь и хозяйственные принадлежности»).

При реализации инвентаря, расходы на приобретение которого были уже списаны на затраты, в бухгалтерском учете отразите прочий доход в размере причитающихся к получению денежных средств (абз. 6 п. 7, п. 10.1 ПБУ 9/99). Одновременно стоимость инвентаря спишите с забалансового счета (сделайте отметку о списании в ведомости учета хозяйственного инвентаря). Поскольку при передаче инвентаря в эксплуатацию его стоимость была полностью списана на затраты, при реализации этого имущества расходов не возникает (п. 18 ПБУ 10/99).

Выручку от реализации инвентаря (за вычетом НДС) признайте доходом от реализации (п. 1 ст. 249, п. 1 ст. 248 НК РФ). По общему правилу при реализации имущества, которое не признается амортизируемым, организация вправе уменьшить доход от реализации на цену приобретения данного имущества (подп. 2 п. 1 ст. 268 НК РФ). Так как организация вправе самостоятельно определить порядок списания такого объекта с учетом срока его использования и других экономических показателей, на момент продажи расходы на приобретение инвентаря могут быть списаны полностью или частично. Например, при равномерном списании в течение нескольких отчетных периодов. При передаче инвентаря в эксплуатацию его стоимость уже была учтена в составе расходов, поэтому повторно учитывать ее при расчете налога на прибыль нельзя. Недосписанную сумму затрат на приобретение учтите в расходах в полной сумме (п. 5 ст. 252, подп. 3 п. 1 ст. 254 НК РФ).

На стоимость реализованного имущества начислите НДС (подп. 1 п. 1 ст. 146 НК РФ), а также выставите покупателю счет-фактуру (п. 3 ст. 168 НК РФ). Подробнее об этом см. Как выставить счет-фактуру покупателю.

Пример отражения в бухгалтерском учете и при налогообложении реализации хозяйственного инвентаря, расходы на приобретение которого были отнесены на затраты при его передаче в эксплуатацию. Организация контролирует сохранность инвентаря с помощью забалансового учета

ООО «Альфа» в январе приобрело компьютерный стол стоимостью 11 800 руб. (в т. ч. НДС – 1800 руб.) для установки в офисе.

Согласно учетной политике для целей бухучета объекты основных средств стоимостью менее 40 000 руб. списываются на расходы при передаче их в эксплуатацию и учитываются на забалансовом счете 013 «Инвентарь и хозяйственные принадлежности». Поэтому после установки стола в офисе бухгалтер «Альфы» списал стоимость стола на расходы и принял этот объект к забалансовому учету.

В июле было принято решение обновить офисную мебель, а компьютерный стол продать одному из сотрудников. По договору купли-продажи стоимость стола составила 9440 руб. (в. т. ч. НДС – 1440 руб.).

В бухучете «Альфы» перечисленные хозяйственные операции были отражены следующим образом.

В январе:

Дебет 10-9 Кредит 60

– 10 000 руб. (11 800 руб. – 1800 руб.) – оприходован на склад компьютерный стол;

Дебет 19 Кредит 60

– 1800 руб. – отражен входной НДС;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 1800 руб. – принят к вычету входной НДС по имуществу, приобретенному для использования в деятельности, облагаемой НДС;

Дебет 26 Кредит 10-9

– 10 000 руб. – списана стоимость компьютерного стола (при передаче в офис);

Дебет 013

– 10 000 руб. – принят к забалансовому учету компьютерный стол, стоимость которого отнесена на затраты.

В июле:

Дебет 62 Кредит 91-1

– 9440 руб. – отражена выручка от реализации компьютерного стола;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– 1440 руб. – начислен НДС с выручки;

Кредит 013

– 10 000 руб. – списан с забалансового учета компьютерный стол в связи с продажей.

При расчете налога на прибыль за девять месяцев бухгалтер «Альфы»:

– включил в состав доходов выручку от реализации стола (без НДС) в сумме 8000 руб. (9440 руб. – 1440 руб.);

– включил в состав расходов стоимость компьютерного стола, переданного в эксплуатацию в январе, в сумме 10 000 руб.

Регистрация СФ поставщика

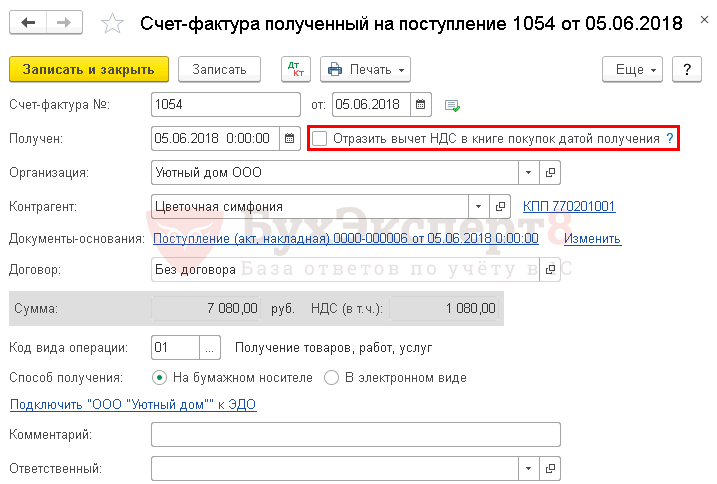

Для регистрации входящего счета-фактуры необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная) и нажать кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная).

Код вида операции — 01 «Получение товаров, работ, услуг».

В нашем примере организация отказывается от права принятия НДС к вычету, т. к. считает данную операцию рискованной. Флажок Отразить вычет НДС в книге покупок датой получения не устанавливается.

Входящий НДС, который решено не принимать к вычету, необходимо .

Основные характеристики хозинвентаря и спецпринадлежностей

Стандартный состав предметов, к которому привыкли все пользователи отчетности, следующий:

Офисная мебель

К ней могут относиться столы, стулья, шкафы, а также диваны и кресла

Оборудование связи

Конечно, это всем нам известные телефоны и факсы, а также АТС

Компьютерная техника для офиса

Сюда можно отнести компьютеры, ноутбуки, камеры, колонки

Инвентарь для уборки

Обычно это швабры и ведра, но может быть техника и посерьезнее

Все для пожарной безопасности

В частности, это всем нам знакомые огнетушители

Предметы для освещения внутри и на улице у офиса

Лампы, фонари, светильники и прочие аналогичные изделия

Санитарно-гигиенические принадлежности

Это мыло, бумага, освежитель, сушилка и другие предметы в туалете

Товары, используемые как канцелярские

Сюда относятся обычные ручки, карандаши, бумага, ластики, блоки-кубарики

Техника для бытовых нужд офиса

Это бытовые приборы для оснащения зоны питания сотрудников

Документальное сопровождение

При отпуске инструментов со складских помещений необходимо оформить требование-накладную. Документ выполняется по форме № М-11. Требование учреждены Госкомстатом РФ от 1997 года (постановление № 71а). В документе указываются, согласно приказу Минфина РФ №119н, следующие сведения:

- Название подразделения, которое запросил инвентарь.

- Номер счета по учету затрат на обеспечения деятельности подразделения.

Принадлежности могут передаваться промежуточному подразделению (под этим понятием понимаются бухгалтерские отделы, отделы закупок). В такой ситуации сложно установить точный объем инвентаря, который будет использован подразделениями. Выход из положения – оформление актов по мере расхода принадлежностей. Акты составляются в свободной форме, однако в них должна быть указана следующая информация:

- название подразделения;

- количество выдаваемых принадлежностей;

- стоимость;

- цели, для которых запрашивается объект.

На основании составленных актов производится списание объектов на траты. Порядок утвержден МУ №119н.

Учет в упрощенной форме

Компании, относящиеся к субъектам малого бизнеса, могут вести бухучет по упрощенной форме. Отпуск объектов предполагает связь со счетом «Производственные траты» или счетом 44 «Траты на реализацию». Бухгалтер должен оформить требование-накладную. Выполняется она по форме № М-11. Одновременно выполняется проводка: ДТ 25, 26, 44 КТ 10-9 (отпуск объектов).

Списание принадлежностей предполагает установление цены, по которой они будут списаны. Операция производится со счета 10-9. Стоимость определяется на базе следующих методов:

- По себестоимости одной штуки.

- ФИФО.

- Усредненная себестоимость.

Методики утверждены пунктом 16 ПБУ. Используемый метод нужно отразить в политике осуществления учета. Нужно это для осуществления бухучета. Данное положение введено пунктом 73 МУ №119н.

При отражении используется контроль сохранности. Связанно это с тем, что при переводе объекта в эксплуатацию происходит перенос стоимости в затраты.

Контролируются только объекты, срок эксплуатации которых превышает год, поставленные на учет в перечне материалов.

В законе не оговаривается порядок учета объектов, переведенных в использование. Поэтому он устанавливается самим предприятием. Для отслеживания передвижений объектов по отделам используются следующие документы:

- Ведомость.

- Забалансовый учет.

Избранный вариант ведения бумаг фиксируется в политике компании. Документация ведется сотрудником с материальной ответственностью. В Плане отсутствует индивидуальный забалансовый счет, а потому он создается самостоятельно. Например, на предприятии открывается счет 013 «Хоз. принадлежности».

При переводе инвентаря в использование выполняются проводки следующего вида:

- ДТ 25, 26, 44 КТ 10-9 (отпуск объектов со склада).

- ДТ 013 (учет объектов).

- КТ 013 (списание инвентаря).

Когда объекты выбывают, требуется создать акт о списании. Форма его не устанавливается законом. Допускается ее самостоятельное утверждение. Порядок фиксирования сопутствующих расходов определяется в зависимости от принятой на предприятии системы обложения налогом.

* * *

Для правильного отражения инструмента и инвентаря в бухгалтерском учете нужно верно определить срок их использования. Все средства труда, используемые менее 12 месяцев, попадают в категорию МПЗ, свыше 12 месяцев — в категорию ОС. Однако специальное правило позволяет списать ОС стоимостью до 20 000 руб. в расходы единовременно. В силу прямого указания в бухгалтерском стандарте организации придется обеспечить контроль за движением таких объектов.

В налоговом учете инструмент и инвентарь стоимостью более 20 000 руб. и со сроком полезного использования свыше 12 месяцев признаются амортизируемым имуществом. Если не выполняется хотя бы одно условие, актив учитывается как имущество, не являющееся амортизируемым, и его стоимость включается в расходы единовременно.

В дальнейшем при выбытии рассматриваемых объектов бухгалтер должен только признавать доходы (доходы от реализации при продаже, компенсация ущерба при недостаче): расходы в виде стоимости объектов были сформированы ранее. Также организация вправе принимать при налогообложении прибыли расходы на восстановление инструмента и инвентаря, которые были переданы в эксплуатацию. «Упрощенцы» такой возможности не имеют.

Е.В.Емельянова

Редактор журнала

«Жилищно-коммунальное хозяйство:

бухгалтерский учет и налогообложение»