Наружная реклама

Много вопросов у плательщиков УСН-налога возникает с учетом расходов на наружную рекламу.

Затраты на оплату услуг сторонних организаций по оформлению разрешительной документации на средство наружной рекламы (оплата регистрации средства наружной рекламы, оформления паспорта средства наружной рекламы, согласования, права размещения средства наружной рекламы и согласования на размещение рекламы) не предусмотрены п. 1 ст. 346.16 НК РФ.

Следовательно, указанные расходы не уменьшают налоговую базу по «упрощенному» налогу.

Вместе с тем компания вправе учесть расходы на приобретение, сооружение и изготовление основных средств или на расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг).

При отнесении рекламного щита в состав основных средств следует иметь в виду следующее. В состав основных средств включаются объекты, отвечающие следующим условиям:

- используются в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

- используются в течение длительного времени, то есть срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- не предназначены для последующей перепродажи;

- способны приносить организации экономические выгоды (доход).

При этом основные средства, приобретенные в период применения УСН, принимаются к учету с момента ввода их в эксплуатацию.

Если рекламный щит не удовлетворяет указанным критериям, затраты на его изготовление можно отнести на расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг).

НК РФ предусмотрено, что к расходам на рекламу относятся, в частности, расходы на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов.

За выдачу такого разрешения взимается государственная пошлина в размере 3000 руб. (пп. 105 п. 1 ст. 333.33 НК РФ).

По мнению Минфина России, плата за распространение наружной рекламы может учитываться при налогообложении (Письмо Минфина России от 06.09.2005 N 03-11-04/2/64).

Если компания-«упрощенец» решит размещать рекламные конструкции на чужих объектах, то могут возникнуть сложности с налогообложением платы за такое право. По мнению налоговиков, расходы на право размещения средств наружной рекламы не относятся к расходам на рекламу, предусмотренным п. 4 ст. 264 НК РФ.

Таким образом, организации, применяющие УСН, не вправе уменьшить при исчислении налоговой базы сумму полученных доходов на расходы на право размещения средств наружной рекламы (Письмо УФНС России по г. Москве от 27.07.2006 N 18-11/3/66232@).

Подтверждайте расход

Необходимо тщательно хранить документы, содержащие информацию о выплаченных денежных средствах на рекламу. Возможно, налоговые органы потребуют доказать траты. В случае неспособности компании сделать это, налог будет доначислен Также выставят штраф. Если средства на рекламу значительны, то документы должны быть оформлены особенно внимательно.

По каждой операции должен быть сформирован комплект:

- Контракт. В нём указывается, вид покупаемой рекламы. Подробно. Этот документ не является обязательным, но информация в нем четко обозначит, какую рекламу вы оплатили.

- Акт выполненных работ, в котором подтверждается факт выполнения работ. Подробно перечислите оказанные услуги. В случае непредставления акта подрядчиком, сохраняйте электронную переписку, особенно те письма, в которых имеется подтверждение. Лучше его распечатать и нотариально заверить.

- Доказательство совершения оплаты: кассовый чек и банковская выписка.

Затраты на рекламу при УСН

Consaltingyg.ru. 08 сентября 2018. Категория: УСН.

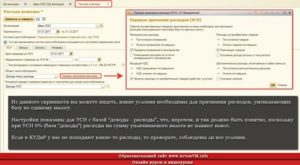

Предприниматели, применяющие УСН (доходы минус расходы), вправе уменьшить свои доходы на рекламные расходы (так же как и плательщики налога на прибыль)

подп. 20 п. 1 ст. 346.16 НК РФ, состав расходов на рекламу ст. 264 НК РФ.

Какие же расходы относятся к рекламным?

Так, рекламой называется:распространяемая в любой форме, с помощью любых средств информация о физическом или юридическом лице, виде деятельности, товарах, идеях и начинаниях, которая предназначена для неопределенного круга лиц. Указанная информация должна быть направлена на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке.

Документы, подтверждающие расходы на рекламу:

- договор;

- акт об оказании рекламных услуг;

- накладная на приобретение рекламной продукции;

- платежные поручения, квитанции об оплате;

- образцы рекламной продукции;

а так же

- протокол согласования цен на рекламные услуги;

- свидетельство о праве размещения наружной рекламы;

- паспорт рекламного места;

- утвержденный дизайн-проект;

- акт о списании товаров (готовой продукции);

- акт об уценке товаров.

Если реклама единовременная то учесть ее в затратах можно сразу после получения подтверждающих документов ее и оплаты.

Если же реклама размещается, например, в журнале на протяжении длительного периода, возникает вопрос когда списывать эти расходы единовременно в полном объеме или равными долями в течение года.

В данном случае все зависит от прописанных в договоре условий оплаты и закрытия документов.

Если акты выполненных работ закрываются помесячно, то и расходы нужно относить к текущему месяцу, если же выдан один акт на оказание услуг в течение длительного срока, то такие затраты включаются после оплаты и подписания акта.

Расходы на рекламу бывают нормированные и ненормированные.

Нормированные – расходы, которые могут быть учтены в размере, не превышающем 1% от суммы доходов от реализации.Ненормированные – расходы которые учитываются без ограничений.Перечень ненормированных расходов является закрытым и перечислен в п.4 стстьи 264 НК РФ.

— расходы на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

Все остальные расходы, не перечисленные в п.4 статьи 264, являются нормированными. К нормируемым расходам, по уточнению НК РФ, так же относятся расходы на выдачу призов в ходе рекламных кампаний.Расчет отражения нормируемых расходов:

Сумма доходов от реализации умножается на 1 %. Данный показатель вносится в книгу доходов и расходов, а оставшуюся часть можно перенести на следующий отчетный период в течение одного налогового периода (календарного года).

Например:Стоимость призов проведенной рекламной акции без НДС составила 80 000 руб. НДС составил 14 400 руб..Выручка по состоянию на данный момент (к примеру, 2 квартал) составила 4 500 000 руб.Рассчитаем сумму расходов, на которую можно уменьшить налогооблагаемую базу:— доход 4 500 000 руб. умножаем на 1%, получаем 45 000 руб.— стоимость призов 80 000 руб.

это больше 1%, поэтому в расходах можно учесть только 45 000 руб.,— оставшуюся часть (35 000 руб.) можно перенести на третий квартал, если доходы за третий квартал будут больше или равны 3 500 000 руб.— входной НДС учитывается так же расчетным путем. 45 000 * 18 % = 8100 руб.

Данну сумму указываем в графе 5 Книги доходов и расходов, оставшуюся сумму 6300 (14 400 – 8 100 = 6300) переносим на третий квартал.

— Расчет суммы нормируемых расходов нужно оформить в виде бухгалтерской справки.

Примечание:Многие предприятия для продвижения своей продукции используют интернет. В данном случае расходы по продвижению сайтов являются расходами на рекламу. (т.е. продвижение информации через телекоммуникационные сети).

Данный вид расходов является ненормированным и учитывается в полном объеме.

Следовательно, заключив договор с организацией, оказывающей услуги по продвижению сайтов, вы сможете уменьшить свой налогооблагаемый доход на всю сумму произведенных расходов по продвижению.

Рекламные баннеры

Расходы на изготовление носителей наружной рекламы (баннеров, размещаемых на флагштоках, окнах и фасаде зданий) могут быть учтены в фактически произведенных суммах. На это указывает Минфин России в Письме от 07.04.2010 N 03-11-06/2/52.

Кроме того, «упрощенцы» могут учесть в налоговых расходах затраты на изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания и (или) о самой организации (Письмо УФНС России по г. Москве от 14.09.2006 N 18-11/3/081345@).

И.Ручинская

Главный редактор

Какие рекламные расходы нормируют

Финансовое ведомство также поясняет, какие расходы относятся к нормируемым (кроме тех, которые уже перечислены в п. 4 ст. 264 Налогового кодекса РФ). Например, это могут быть затраты:

- на рассылку смс-сообщений рекламного характера (письмо от 28 октября 2013 г. № 03-03-06/1/45479);

- на проведение научных конференций, тематических семинаров для привлечения новых клиентов (письмо от 9 августа 2013 г. № 03-03-06/1/32239);

- на изготовление (приобретение) или распространение сувенирной продукции с символикой компании (письмо от 4 июня 2013 г. № 03-03-06/2/20320);

- на проведение дегустации рекламируемых товаров в магазине (письмо от 16 августа 2005 г. № 03-04-11/205).

Однако, если следовать позиции чиновников, представленной в письме № 03-11-06/2/1478, организация на «упрощенке» не имеет права учитывать такие расходы. В перечне, приведенном в статье 264 Налогового кодекса РФ, их нет. Если предприятие все же решит признать подобные затраты, то скорее всего это вызовет претензии проверяющих.

Затраты сверх норм не могут быть признаны при налогообложении. Для расчета норматива учитывается выручка от реализации за отчетный (налоговый) период, в котором имели место эти затраты.

Если выручка в течение года растет, то увеличивается и сумма расходов на рекламу, которую можно учесть. Ведь при упрощенной системе доходы и расходы определяются нарастающим итогом. Основание – пункт 5 статьи 346.18 Налогового кодекса РФ. Таким образом, затраты на рекламу, понесенные в январе и оказавшиеся сверхнормативными в I квартале, можно принять в следующих отчетных периодах этого же года.

Расходы, не признанные по итогам налогового периода, на следующий год не переносятся. Ведь компании на «упрощенке» нормируют рекламные расходы исходя из оплаченной выручки (п. 1 ст. 346.17 Налогового кодекса РФ).