Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 20 октября 2011 г. N 03-03-06/2/157 Об учете в целях налогообложения прибыли расходов на изготовление рекламных листовок, буклетов, флаерсов, лифлетов

8 ноября 2011

Вопрос: Вправе ли Банк, руководствуясь п. 4 статьи 264 НК РФ, включать в состав ненормируемых рекламных расходов затраты по приобретению рекламных материалов в виде листовок, буклетов, флаерсов, лифлетов, распространяемых в рекламных целях среди неопределенного круга лиц?

Ответ: Департамент налоговой и таможенно-тарифной политики рассмотрел письмо и по вопросу учета в целях налогообложения прибыли расходов на изготовление рекламных листовок, буклетов, флаерсов, лифлетов сообщает следующее.

В соответствии с пунктом 1 статьи 3 Федерального закона от 13.03.2006 N 38-ФЗ «О рекламе» рекламой признается информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке.

Согласно подпункту 28 пункта 1 статьи 264 Налогового кодекса Российской Федерации (далее — НК РФ) к прочим расходам, связанным с производством и реализацией, относятся расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), деятельности налогоплательщика, товарного знака и знака обслуживания, включая участие в выставках и ярмарках, с учетом положений пункта 4 статьи 264 НК РФ.

В соответствии с пунктом 4 статьи 264 НК РФ к расходам организации на рекламу в целях налогообложения прибыли организации относятся расходы на изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания и (или) о самой организации.

Данные расходы на рекламу для целей налогообложения прибыли являются ненормируемыми.

Помимо указанных в пункте 4 статьи 264 НК РФ рекламных брошюр и каталогов, иные виды полиграфических материалов, такие как листовки, буклеты, флаерсы, лифлеты, также могут использоваться в рекламных целях и содержать информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания и (или) о самой организации.

Учитывая вышеизложенное, расходы на изготовление рекламных листовок, буклетов, флаерсов, лифлетов, содержащих рекламную информацию об организации или об отдельных услугах, оказываемых организацией, распространяемых в рекламных целях неопределенному кругу лиц, относятся к расходам на рекламу, учитываемым при налогообложении прибыли на основании абзаца четвертого пункта 4 статьи 264 НК РФ, и являются ненормируемыми.

| Заместитель директора Департамента | С.В. Разгулин |

Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 20 октября 2011 г. N 03-03-06/2/157

Текст письма официально опубликован не был

Как и когда учитываются рекламные расходы на УСН (доходы минус расходы) | IT-компания Простые решения

Налоговый кодекс разрешает учитывать затраты на рекламу при расчёте УСН «Доходы минус расходы». Чтобы сделать это правильно, нужно ответить на два вопроса: точно ли расход относится к рекламе и можно ли списать его без ограничений?

Для начала выясним, что вообще считается рекламой. Так мы поймём, какие расходы можно отнести к этой категории, а какие — нет.

В законе сказано, что реклама — это информация, которую вы распространяете любым способом для неопределённого круга лиц.

Если вы рассылаете каталог товаров своим клиентам — это не реклама. Ведь вы заранее знаете, кому его отправляете. Другая ситуация: тот же каталог вы выкладываете в магазине, и любой может взять его — это уже реклама.

Цель рекламы — привлекать и поддерживать интерес к товарам, фирме или мероприятию.

Вывеска на фасаде с названием фирмы — это не реклама, потому что не содержит рекламных сведений, не продвигает товар или продавца. А если плакат на фасаде кафе заявляет, что здесь можно попробовать самые вкусные булочки в городе — это реклама.

Если сомневаетесь, что можно отнести к рекламе, смотрите закон.

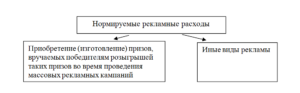

После того как определили, относится ли расход к рекламному, нужно понять, в каком размере его можно учесть.

Чем подтвердить расход

Обязательно сохраняйте документы, которые подтверждают затраты на рекламу. Если налоговая попросит подтвердить расход, а вы не сможете, то доначислят налог и оштрафуют. Чем больше денег вы потратили на рекламу, тем серьёзнее отнеситесь к оформлению документов.

Соберите такой пакет:

- Договор или счёт-договор. В нём должно быть написано, какую рекламу вы покупаете. Чем подробнее, тем лучше. Договор необязателен, но с ним налоговая поймёт, за какую рекламу вы заплатили, и вам будет легче объяснить её пользу для бизнеса.

- Акт или другой документ, который подтверждает оказание услуг. Подробно перечислите в нём услуги, которые вам оказали. Если компания, которая оказывает рекламные услуги, не выставляет акты, то для подтверждения расхода используйте электронное письмо, подтверждающее, что услуги оказаны. Распечатайте его и заверьте его своей подписью и печатью, а ещё лучше — у нотариуса.

- Платёжный документ. Это может быть выписка с расчётного счёта или кассовый чек.

Например, вы размещаете контекстную рекламу через Яндекс.Директ. Вам выдают счёт, который вы оплачиваете. По результатам работы вы получаете акт и отчёт со статистикой посещений. Этих документов достаточно для подтверждения расхода: счёт, платёжка и отчёт. Сюда же можно добавить договор-оферту с сайта Яндекса.