Как рассчитать пособие по беременности и родам

Исчислять пособия в связи с материнством будем исходя из среднего заработка.

Выплаты, которые следует включить в расчет

При расчете пособия по временной нетрудоспособности, по беременности и родам, по уходу за ребенком до полутора лет в 2018 году в расчет среднего заработка можно максимально включить выплаты за 2017 год в размере 755 000 руб., а за 2016 год — в размере 718 000 руб. (согласно п. 2 ст.14 Закона № 255-ФЗ).

Расчетный период

Расчетным периодом при исчислении пособия по временной нетрудоспособности, пособия по беременности и родам, пособия по уходу за ребенком до полутора лет будут являться два предшествующих года наступлению страхового случая. Например, если работница заболела или ушла в декрет в 2018 году, то расчетным периодом будет период с 01 января 2016 года по 31 декабря 2017 года.

Замена периодов

Если в двух календарных годах, непосредственно предшествовавших году наступления указанных страховых случаев, либо в одном из указанных годов застрахованное лицо находилось в отпуске по беременности и родам и (или) в отпуске по уходу за ребенком, то соответствующие календарные годы (календарный год) по заявлению застрахованного лица могут быть заменены в целях расчета среднего заработка предшествовавшими календарными годами (календарным годом), при условии, что это приведет к увеличению пособия.

Особенность отражения

На основании письма ФНС России от 22 апреля 2019 года № БС-3-11/3943 при представлении работником справки о сумме заработка организация именно обязана (!) произвести на основании такой справки перерасчет больничного листа, доначислив пособие.

По закону дата осуществления выплат и иных вознаграждений физическим лицам для плательщиков страховых взносов – это день начисления выплат и иных вознаграждений в пользу работника (либо физлица, в пользу которого сделаны выплаты и иные вознаграждения). Об этом говорит п. 1 ст. 424 НК РФ.

Также см. «В расчёте по взносам больничные отражают по дате возмещения ФСС, а не дате их выплаты».

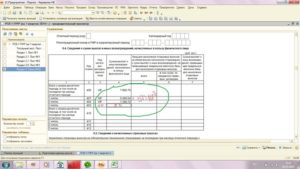

Приложение № 2 к Разделу 1 главного отчёта по взносам предназначено для расчета сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

В Приложении № 3 «Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и расходы, осуществляемые в соответствии с законодательством Российской Федерации к разделу 1» Раздела 1 расчета отражают расходы, понесенные нанимателем на цели обязательного соцстрахования на случай временной нетрудоспособности и материнства (в соответствии с Порядком заполнения расчета, утв. приказом ФНС от 10.10.2016 № ММВ-7-11/551).

Декретные в рсв

Бывает так, что сотрудник идет в отпуск с первого числа (1.10), то отпускные ему необходимо начислить и выплатить в сентябре.

Соответственно, бухгалтер должен начислить и выплатить отпускные в конце сентября, а так же отразить отпускные в облагаемой базе расчета по страховым взносам за 9 месяцев. Для этого отразите взносы с них в общих суммах раздела 1.

Суммы страховых взносов с отпускных попадут в данные по строкам 030, 033, 050 и 053 Раздела 1.

Данные, отраженные в разделе 1 в части начислений взносов в целом по компании, должны совпадать с информацией из раздела 3, со сведениями о начисленных взносов по каждому сотруднику (застрахованному лицу). Пункт 7 ст.

431 Налогового кодекса прямо указывает на данное контрольное соотношение.

Сдать такой расчет не получится, но если даже отчет будет принят с этим нарушением, то с вероятностью 100 % налоговики пришлют требование о даче пояснений и исправлении ошибок.

Где в рсв указывать декретный отпуск 2020

С учетом положений приказа приведем пример заполнения формы РСВ-1 за 1 квартал 2020.

На титульном листе единого расчета указываем информацию об организации: ИНН и КПП (отражаются на всех страницах отчета), наименование, код экономической деятельности, Ф.И.О.

руководителя, номер телефона. В поле «Номер корректировки» ставим «0», если единый отчет предоставляем в первый раз за отчетный период, либо устанавливаем поочередный номер корректировки.

Указываем код ИФНС и код местонахождения.

Количество страниц оставляем незаполненным, вернемся к нему после заполнения разделов.

Здесь необходимо заполнить персонифицированные сведения обо всех застрахованных лицах в организации, по каждому сотруднику отдельно.

Приведем пример заполнения сведений в едином отчете по данным руководителя.

Декретный отпуск работника и СЗВ-М

В этом случае не нужно путать: индивидуальный предприниматель, который не имеет сотрудников, отчет не сдает!

Итак, кто сдает отчет СЗВ-М:

- Все работодатели, у которых числятся сотрудники.

- Индивидуальный предприниматель, заключивший трудовой договор хотя бы с одним работником.

- При оформлении договоров на один день или на сезонную работу.

- Организации и фирмы, также заключившие договоры и имеющие в штате одного и более работника.

Нюансы заполнения и сдачи СЗВ-М смотрите в видео:Как уже писалось, не имеет значения, кто оформит отпуск по уходу за ребенком (отец, мать, родственник или опекун), вносить в форму нужно следующие индивидуальные данные:

- ИНН, если эти данные известны работодателю.

- СНИЛС декретника.

- ФИО работника в декрете.

Кроме этого, в определенном разделе формы РСВ-1 нужно будет указать:

- «Дети» —при предоставлении декретного отпуска до 1,5 лет родителю ребенка (отец или мать).

Раздел 3 расчета по страховым взносам

- Подр. 3.2.2 формируется при вычислении взносов по ОПС в части доптарифов.

- Обязательно отражение личной персонифицированной информации в подр. 3.1 – ИНН, СНИЛС человека, его ФИО, гражданство, точная дата рождения, № документа личности, код признака в страховой системе.

- Подр. 3.2.1 формируется только при наличии различных выплат гражданам в отчетном периоде – для примера, раздел 3 расчета по страховым взносам при декрете работницы предоставляется без этой части (подп. 22.2).

- Вверху формируются начальные данные – по корректирующему номеру (в случае уточнений), периоду отчета, номеру и дате отчетности.

- Внесение информации осуществляется по каждому застрахованному физлицу отдельно.

Важно!

Если представляется нулевой

Как заполнить раздел 3 в расчете по страховым взносам в 2020 году

Нужно ли в таком случае включать его в раздел 3 расчета по страховым взносам?

Ведь такие лица также поименованы в абзаце 2 пункта 1 статьи 7 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании».

Поэтому они должны попадать в раздел 3. Даже если в последние три месяца отчетного периода они не получали никаких выплат от своей собственной организации.Если заполняете персонифицированные сведения на человека впервые, то по строке 010 укажите «0–». Если же сдаете уточненный расчет

Заполнение РСВ если была выплата пособия по БиР

- суммы расходов, возмещенных ФСС РФ (строка 080), отражаются в графах, соответствующих месяцу, в котором они фактически возмещены; показатели строки 090 по соответствующим графам определяются следующим образом: строка 090 = строка 060 — строка 070 + строка 080. Полученный показатель по строке 090 всегда отражается в положительном значении. Если он больше или равен 0, признак строки 090 имеет значение «1». В ином случае — «2».