Порядок назначения и выплаты пособия

Все важные особенности порядка назначения, исчисления и выплаты пособий по листам нетрудоспособности застрахованных работников закреплены в гл. 4 Федерального закона «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» № 255-ФЗ от 29.12.2006.

Согласно п. 1 ст. 12 данного закона, сотрудник имеет право обратиться к работодателю с просьбой о выплате пособия по листку временной нетрудоспособности в течение полугода со дня закрытия больничного листка. А в течение 10 календарных дней с момента обращения физлица работодатель обязан назначить и исчислить данное пособие (в соответствии с п. 1 ст. 15 Федерального закона № 255-ФЗ). Оплату больничного нужно произвести в ближайший после назначения (исчисления) пособия день, который установлен работодателем для выплаты заработной платы (п. 1 ст. 15 Федерального закона № 255-ФЗ). Причем следует заметить, что пособие может быть выплачено не только в день выдачи зарплаты работнику, но и ранее, если это установлено внутренним распорядком в организации.

Важно обратить внимание, что по Пилотному проекту ФСС работодатель обязан оплатить только первые три дня болезни, за остальные – платит ФСС (п. 6 Постановления Правительства РФ от 21.04.2011г. № 294 (ред

от 01.12.2018). Исключение составляют лишь больничные по коду 09 «Уход за больным членом семьи» – их полностью оплачивает фонд. А также пособие по листу нетрудоспособности с кодом 05 «Отпуск по беременности и родам» оплачивается строго за счет средств ФСС. При зачетной системе страхователь обязан выплачивать все пособия в полном объеме, а затем уменьшать сумму страховых взносов на сумму понесенных расходов

№ 294 (ред. от 01.12.2018). Исключение составляют лишь больничные по коду 09 «Уход за больным членом семьи» – их полностью оплачивает фонд. А также пособие по листу нетрудоспособности с кодом 05 «Отпуск по беременности и родам» оплачивается строго за счет средств ФСС. При зачетной системе страхователь обязан выплачивать все пособия в полном объеме, а затем уменьшать сумму страховых взносов на сумму понесенных расходов.

Перерасчет отпускных в случае отзыва сотрудника из отпуска

Работник находился в отпуске с 11 июля по 8 августа. 8 июля он получил отпускные (20 000 руб.) за все 28 дней отпуска. В этот же день бухгалтер перечислил в бюджет НДФЛ с отпускных в размере 2 600 руб. Но 1 августа по решению руководителя организации сотрудника пришлось отозвать из отпуска. Бухгалтер сделал перерасчет отпускных, уменьшив их до 15 000 руб. (НДФЛ уменьшился до 1 950 руб.). С 1 августа сотруднику начислялась зарплата. При этом в сентябре работник получил зарплату за август, уменьшенную на 5 000 руб. (сумма ранее выданных отпускных, которые пришлись на те дни, когда работник был отозван из отпуска). Как правильно отразить все эти операции в расчете 6-НДФЛ?

Прежде всего отметим, что Трудовой кодекс не содержит положений, регулирующих порядок возврата или зачета отпускных в случае отзыва сотрудника из отпуска. В статье ТК РФ, где установлены ограничения на удержание средств из зарплаты работника, ничего не сказано о том, что работодатель вправе самостоятельно удержать указанные суммы отпускных. Следовательно, вопрос о возврате или зачет этих сумм должен решаться по соглашению сторон трудового договора. А значит, отпускные, приходящиеся на дни после отзыва сотрудника из отпуска, могут быть зачтены в счет будущей заработной платы сотрудника только с его письменного согласия.

Теперь перейдем к налоговой стороне вопроса. В абзаце 2 пункта 1 статьи НК РФ сказано, что удержания, произведенные из дохода налогоплательщика по его распоряжению, не уменьшают налоговую базу по НДФЛ. Соответственно, если в сентябре 2016 года при выплате заработной платы за август работодатель по распоряжению сотрудника удержит сумму, выплаченную в июле в качестве отпускных, то данное удержание никак не повлияет на сумму НДФЛ, которую нужно исчислить к перечислению в бюджет. То есть НДФЛ в данном случае должен рассчитываться исходя из полной суммы заработной платы за август, без учета удержания.

А вот сумму НДФЛ, удерживаемую при такой выплате, можно будет уменьшить на сумму налога, которая была излишне удержана при выплате отпускных. Такое право организации дает пункт 3 статьи НК РФ, который гласит, что налоговые агенты исчисляют налог нарастающим итогом с начала налогового периода с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога. А значит, организация вправе зачесть сумму НДФЛ, излишне удержанную в июле из-за отзыва сотрудника из отпуска, при удержании налога с дохода в виде заработной платы за август.

Как следует из письма ФНС России от 18.03.16 № БС-4-11/4538@, расчет по форме 6-НДФЛ заполняется на отчетную дату, то есть на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода. При этом в разделе 2 расчета за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого периода. Строка 100 «Дата фактического получения дохода» заполняется с учетом положений статьи НК РФ, строка 110 «Дата удержания налога» — с учетом положений пункта 4 статьи 226 и пункта 7 статьи НК РФ, а строка 120 «Срок перечисления налога» — с учетом положений пункта 6 статьи 226 и пункта 9 статьи НК РФ.

Из этого следует, что операцию по перерасчету отпускных в связи с отзывом сотрудника из отпуска нужно отразить в разделе 2 расчета 6-НДФЛ за девять месяцев. При этом сумма выплаченных в июле отпускных указывается в разделе 2 расчета уже с учетом корректировки

Обратите внимание, что сумма фактически удержанного НДФЛ при этом не корректируется, так как иначе не получится осуществить зачет

Пошаговая инструкция по заполнению

Рассмотрим, как правильно отражается больничный лист в справке.

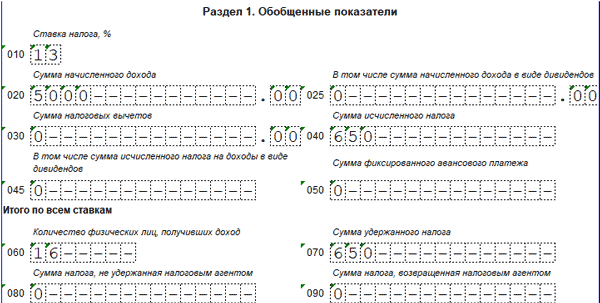

Раздел 1:

- В графе 010 вписывается ставка налога.

- В пункте 020 отображается сумма начисленного дохода, дата выплаты которого относится к отчетному периоду.

- В графе 030 указывается сумма налоговых вычетов за указанный период (если они были).

- В строчке 040 отображается сумма исчисленного налога.

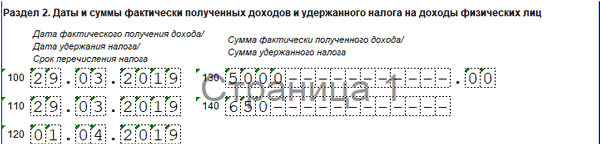

Раздел 2:

- В пункте 100 отображается дата выплаты доходов по факту.

- В графе 110 вписывается дата удержания налога.

- В пункте 120 указывается день перечисления НДФЛ в бюджет. Здесь нужно поставить крайний срок, утвержденный законодательством.

- В графе 130 исчисляется сумма дохода.

- В пункте 140 исчисляется сумма налога.

Особые случаи

- Как заполнить 6-НДФЛ, если пособие начислено последним числом месяца? Когда больничный начислен в последний день месяца, показания в графах 100, 110 и 120 будут совпадать.

- Как отразить больничные в 6-НДФЛ, если они начислены вместе и выплачены в один день с зарплатой? Если зарплата и пособие выплачиваются вместе, например, в предпоследний день месяца, можно показать их одной суммой. Записи в разделе 2 также будут совпадать. В ином случае даты второго раздела будут различаться и для них понадобятся собственные строки.

-

Как показать больничные во время отпуска с отпускными? Для отпускных днем получения дохода также принимается день их получения сотрудником. Срок перевода НДФЛ идентичен сроку для больничных.

Таким образом, когда отпускные и пособие по больничному были перечислены в один день, их можно отразить в одной строке.

- Скачать бланк формы 6-НДФЛ

- Скачать образец заполнения 6-НДФЛ с больничными

Как заполнить, если БЛ начислен в одном месяце, а выплачен в другом?

Данные по зарплате обычно отражаются в разных отчетах, так как день начисления в текущем месяце, а выплаты в следующем. На границе отчетных периодов информация за крайний месяц квартала попадет в раздел начислений. А в разделе выплат она будет показана уже в следующем периоде.

Внимание. Данные по больничному часто вносятся в один отчетный период.. Однако и в этой ситуации возможны переходы на другой месяц

Например, если последнее число месяца выпадает на выходной день. В этом случае налог перечисляется в ближайший следующий за выходным рабочий день. В связи с этим он переносится на следующий месяц. Таким образом, данные раздела 2 попадут в отчет, относящийся к новому периоду

Однако и в этой ситуации возможны переходы на другой месяц. Например, если последнее число месяца выпадает на выходной день. В этом случае налог перечисляется в ближайший следующий за выходным рабочий день. В связи с этим он переносится на следующий месяц. Таким образом, данные раздела 2 попадут в отчет, относящийся к новому периоду.

Куда попадает, если оформлен в сентябре, а получен в октябре?

Работник болел с 20 по 26 сентября 2018 года. 27 сентября он приступил к выполнению работы. Ему было начислено пособие в сумме 9000 рублей.

Выплаты были сделаны в день ближайшей выдачи заработной платы — 10 октября.

Таким образом день фактической выплаты переносится уже на новый отчетный период.

Вот как это будет выглядеть:

- 020: 9000 (доход).

- 040: 1170 (налог).

- 100: 10.10.2018 (дата получения дохода).

- 110: 10.10.2018 (день удержания налога).

- 120: 31.10.2018 (дата перевода НДФЛ в бюджет).

- 130: 9000.

- 140: 1170.

Первый раздел заполняется в 3 квартале, а строки 100 — 140 уже в 4-ом.

Оформлен в ноябре, а получен в декабре

Если начислили в ноябре, а выплатили в декабре, оба раздела заполняются в одном квартале, поскольку два месяца попадают в один отчетный период.

Дата начисления в декабре, а выплаты в январе

Работник отсутствовал на работе с 19 по 27 декабря 2017 года. Он вышел на работу 28 декабря и отдал больничный лист. Ему начислили пособие в размере 9500 рублей. Срок оплаты налога истекает 31 декабря. Т. к. это выходной, он переносится на 9 января. Поэтому факт будет отражаться и в отчете за 2017 год, и в отчете за 1 квартал 2018 года.

2017 год:

- 020: 9500.

- 040: 1235.

2018 год (данные включаются только во второй раздел):

- 100: 29.12.18.

- 110: 29.12.18.

- 120: 09.01.19.

- 130: 9500.

- 140: 1235.

Аналогично можно рассмотреть, как отразить больничный в справке, если начислен в январе, а выплачен в феврале и так далее.

Выплаты по больничному в 6-НДФЛ отражаются в том отчетном периоде, в котором он был фактически оплачен. Если данные по больничному разделяются на 2 отчета, то в периоде выплаты он вносится в первый раздел, а раздел второй заполняется в следующем периоде.

Отражение больничных в 6-НДФЛ

Для отражения больничного в 6-НДФЛ, примеры вы найдете ниже, действуют определенные правила. Порядок оформления такой:

- В Разделе 1 пособие по болезни отдельно не выделяется, а включается в общие суммы отчетного периода (строки 020, 040, 070);

- В Раздел 1 оплата больничного включается в том периоде, когда она была сделана;

- В Разделе 2 6-НДФЛ больничные всегда отражаются отдельным блоком (строки 100, 110, 120, 130, 140), даже если они выплачены вместе с зарплатой (исключение, если день выдачи зарплаты и пособия выпали на последний день месяца);

- В Раздел 2 покажите оплату больничного в отчетном периоде, когда произошло перечисление денег в ФНС.

Эти пункты требуют пояснения. Все дело в том, что

- дата получения дохода по больничному листу в 6-НДФЛ — день выдачи;

- для зарплаты – последний день месяца.

Равно как и дата уплаты подоходного налога:

- с больничного – последний день месяца, когда пособие было выдано на руки;

- с зарплаты — следующий день после ее выдачи на руки.

Внимание! Изменился порядок отчетности по 6-НДФЛ за 2 квартал 2019 года

В зарплатных отчетах за 2 квартал учтите изменения, которые вступили в силу в 2019 году. Эксперты журнала «Зарплата» обобщили все изменения по 6-НДФЛ. Читайте, как инспекторы сравнивают показатели отчетов между собой. Если проверите их сами, избежите уточненок и сможете пояснить любую цифру из отчета. Все главные изменения по зарплате посмотрите в удобной презентации и специальном сервисе.

Главные изменения по 6-НДФЛ за 2 квартал 2019 года

Эти разницы и не позволяют включать сумму выплаты по болезни в зарплату, а требуют ее выделения. Мало того, нередки случаи, когда зарплата и пособие были выданы в один день, но в 6-НДФЛ они попадут в разные отчетные периоды. Это не должно смущать.

Посмотрим, как отразить в 6-НДФЛ переходящий больничный, на примере.

Пример. В компании день зарплаты – 29 число. Предположим, в начале марта один из работников болел. 29 марта ему выдали зарплату и оплатили лист нетрудоспособности. С заработной платы бухгалтер перечислит НДФЛ 30 марта. А согласно п.6 ст.226 НК РФ срок уплаты НДФЛ с больничного листа в 2019 году для 6-НДФЛ будет 31 марта. Но это суббота, значит, фактически налог переведут только 2 апреля.

Получается, что оплату труда и подоходный с нее компания отразит в 6-НДФЛ за 1 квартал 2019. Туда же в Раздел 1 она включит и мартовский больничный. А вот в Разделе 2 оплата листа нетрудоспособности будет отражена только в отчете за полугодие.

Как отразить в 6-НДФЛ переходящий больничный

Переходящие больничные возникают по пособиям, выданным в последний месяц квартала. Такое происходит, когда больничный оплатили и удержали НДФЛ в одном квартале, а перечислили налог в бюджет уже в другом. Это связано с переносом дня оплаты НДФЛ из-за праздника или выходного.

Отражать в 6-НДФЛ такие больничные нужно в следующем порядке:

- в разделе 1 за период выплаты работнику дохода отразите сумму выданного пособия и удержанного налога;

- раздел 2 расчета заполните данными по этому больничному за период, в котором фактически перечислили НДФЛ. То есть в 6-НДФЛ за следующий период.

Пример

Петров В.М. принес 25 марта больничный о том, что с 15 по 22 марта он болел. Пособие в сумме 5 000 рублей ему выплатили в день выдачи аванса по зарплате — 29 марта.

Срок перечисления НДФЛ с пособия по нетрудоспособности истекает 31 марта. Это воскресенье. Поэтому налог допустимо перечислить 1 апреля, то есть уже во 2 квартале.

В 6-НДФЛ данные по этому больничному отразите так:

- за 1 квартал 2019 года в разделе 1 покажите сумму пособия в строке 020, сумму исчисленного НДФЛ в строке 040 и удержанный НДФЛ в строке 070;

- за полугодие 2019 года в разделе 2 приведите данные в строках 100-140.