Зачем нужно письмо про нулевой 6-НДФЛ

Сразу скажем, что Налоговый кодекс РФ не предусматривает направление или подачу каких-либо писем про нулевые расчеты 6-НДФЛ. Однако целесообразность подачи такого письмо обусловлена следующим.

Дело в том, что не дождавшись расчета 6-НДФЛ, налоговая инспекция вправе заблокировать расчетный счет организации или ИП. Блокировка возможна если расчет 6-НДФЛ не будет сдан в течение 10 рабочих дней со дня окончания срока его подачи (См. «Штрафы за несвоевременную сдачу 6-ндфл в 2016 году»). Ведь инспекция попросту не будет знать, является ли организация или ИП налоговым агентом или 6-НДФЛ попросту забыли представить.

Вероятность такого развития событий, к сожалению, есть. И чтобы обезопасить бизнес имеет смысл подать в налоговую письмо в свободной форме, в котором сообщить, что у организации или ИП нет ни работников, ни подрядчиков и поэтому 6-НДФЛ не подается.

Приведем пример такого письма.

Зарплата за март в разделе 1

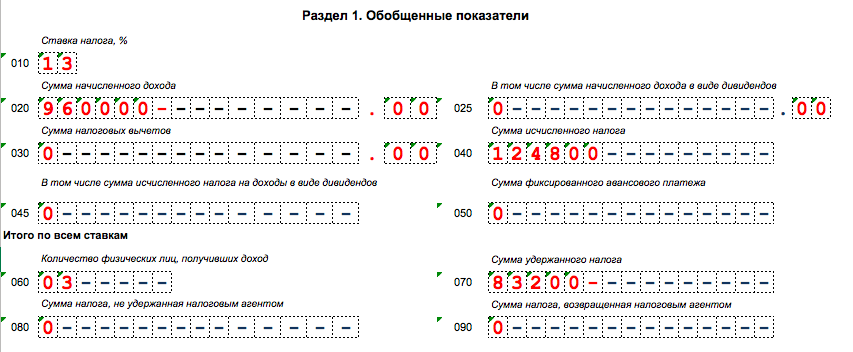

В Разделе 1 «Обобщенные показатели» укажите общую сумму начисленных доходов, предоставленных вычетов, а также общую сумму начисленного и удержанного налога. Раздел 1 заполняйте нарастающим итогом за I квартал. В расчете 6-НДФЛ за 1 квартал в разделе 1 обобщаются данные за период с 1 января по 31 марта 2017 года. В разделе 1 заполняются следующие строки:

| Строка | Заполнение |

| 10 | Налоговая ставка |

| 20 | весь доход сотрудников нарастающим итогом с начала года 2017 года по 31 марта 2017 года |

| 25 | Выделяется доход по дивидендам |

| 30 | Общая сумма вычетов по всем сотрудникам нарастающим итогом с начала года по 31 марта 2017 года. |

| 40 | Сумма исчисленного НДФЛ с доходов всех физических лиц нарастающим итогом с начала года по 31 марта 2017 года. |

| 45 | Выделяется НДФЛ по дивидендам. |

| 50 | Сумма фиксированных авансовых платежей, которые зачтены в счет НДФЛ с доходов иностранцев, работающих по патентам. |

| 60 | Количество человек, которые получали доход в течение отчетного (налогового) периода. |

| 70 | Сумма удержанного НДФЛ. |

| 80 | Сумма НДФЛ, которая была исчислена, но не удержана в текущем отчетном периоде. |

| 90 | Сумму налога, возвращенного в соответствии со статьей 231 Налогового кодекса РФ. |

Что касается строки 080, то применительно к зарплате за март, выплаченной в апреле 2017 году, нужно сказать, что в этой строке нужно показывать именно о суммы, которые организация должна была удержать до конца марта, но по каким-либо причинам не смогла этого сделать. С зарплаты за март 2017 года НДФЛ будет удержат только лишь в апреле. И этот налог показатель строки 080 не увеличивает.

Строка 080 в отчете

Предположим, что зарплата за март составила 320 000 рублей. НДФЛ с этой суммы составляет 41 600 р. (320 000 x 13 %). Сумма налога будет удержана только в апреле – когда работникам переведут на зарплатные карточки заработную плату. При этом в строке 080 расчета 6-НДФЛ за 1 квартал 2017 года сумма 41 600 р. отражена быть не должна.

Также обратите внимание: суммы исчисленного (строка 040) и удержанного (строка 070) НДФЛ могут не совпадать. Неравенство будет, если доход по мартовской зарплате уже признан, НДФЛ с него исчислен, но фактической выплаты еще не было – она произойдет только в апреле 2017 года

Датой фактического получения зарплаты за март считается 31 марта 2017 года. В этот день величина дохода за март известна и сумма НДФЛ, которая должна быть удержана из этого дохода, определена. Однако удержать налог до фактической выплаты зарплаты невозможно. Поэтому показатель для заполнения строки 070 появится только после того, как зарплата будет выдана в апреле 2017 года. Поэтому удержанный с мартовской зарплаты НДФЛ по строке 070 будет зафиксировать в 6-НДФЛ за первое полугодие 2017 года.

Несоответствие показателей строк 040 и 070 формы 6-НДФЛ – это нормально и не является ошибкой (Письмо ФНС России от 15 марта 2016 г. № БС-4-11/4222).

Теперь давайте посмотрим, как вышеназванные правила заполнения реализуются в реальной жизни. Приведем пример отражения в разделе 1 расчета 6-НДФЛ за 1 квартал 2017 года зарплаты за март, выплаченной в апреле 2017 года.

Условия примера

Заработная плата за март 2017 года начислена в размере 320 000 рублей. НДФЛ с этой суммы составляет 41 600 р. (320 000 x 13 %). Выплата зарплаты за март состоялась в 10 апреля 2017 года. На руки было выплачено 278 400 р. (320 000 р. – 41 600 р.).

Всего с 1 января 2017 года по 31 марта 2017 года была начислена зарплата в пользу 3-х работников в сумме 960 000 р. Всего был начислен НДФЛ в размере 124 800 р. (960 000 р. x 13%). Однако из этой суммы фактически был удержан налог в размере 83 200 р. (640 000 р. x 13%).

При таких условиях раздел 1 расчета 6-НДФЛ будет выглядеть так:

Из приведенного примера полагаем целесообразным обратить внимание на следующее:

- НДФЛ с зарплаты за март, который удержан в апреле (41 600 р.) строку 080 не увеличил;

- строки 040 и 070 – не совпадают и это вполне нормально.

К расчету с ошибками

Второй вид самых распространенных ситуаций, при которых одним 6-НДФЛ не отделаться, – когда инспекция затребовала комментарии налогового агента и хочет, чтобы он скорректировал сданный расчет. Обычно это происходит, когда специалист ИФНС нашел в расчете очевидные «косяки». Тогда абсолютно в интересах налогового агента подать пояснения в налоговую на ошибки 6 НДФЛ.

Пункт 3 статьи 88 НК РФ дает пять рабочих будней на сдачу именно уточненной отчетности. Про какие-либо пояснения в законе ничего не сказано. Это значит, что пояснять что-либо совсем не обязательно. На ваше усмотрение.

Пояснения при отсутствии ошибок в 6-НДФЛ

ИФНС может направить требование не только при обнаружении явных ошибок, но и в ряде других случаев. Поводом для истребования пояснений может послужить все, что заинтересовало инспекторов: расхождение между суммами удержанного и перечисленного налога, удержание НДФЛ ранее, чем выплачена зарплата, или отсутствие перечисления налога в бюджет и т.д.

В таком случае по форме 6-НДФЛ пояснения налоговой даются без представления «уточненки», ведь отчет составлен верно, но необходимо объяснить причину возникшей ситуации. Например, расхождение между начислением и перечислением налога возникло по вине банка, который не перевел вовремя средства с расчетного счета налогового агента. Для подтверждения своих слов нужно приложить к пояснениям все имеющиеся документы (выписки банка, копии платежек и т.п.).

Предоставление пояснений в налоговую по 6-НДФЛ

Форма 6-НДФЛ представляется налоговыми агентами ежеквартально, начиная с 2016 года (приказ ФНС РФ от 14.10.2015 № ММВ-7-11/450). Проверив полученный Расчет, при обнаружении несоответствий, неточностей или ошибок, налоговики могут направить требование о предоставлении пояснений, которое требует ответа, либо о внесении исправлений в Расчет. Пояснения по 6-НДФЛ в налоговую нужно предоставить в срок не позднее 5 рабочих дней после получения требования (п. 3 ст. 88 и п. 2 ст. 105.29 НК РФ).

Игнорировать требования налоговиков не стоит, т.к. для налогового агента это чревато штрафом в размере 5000 руб., а при повторном неисполнении требования в течение календарного года – 20 000 руб. (п. 1 ст. 129.1 НК РФ).

Какой-либо установленной формы для составления пояснений не существует, поэтому их можно оформить в произвольном виде

Важно, чтобы пояснения были убедительно сформулированы и обоснованы

Неизбежный документ

С 2016 года круг обязанностей налоговых агентов резко расширился. Каждый квартал приходится сдавать отчетность на бланке 6-НДФЛ. Как только он приходит в инспекцию, налоговики сразу же начинают изучать его. Причем происходит это в рамках камерального контроля, в помещении ИФНС. То есть присутствие представителя компании, которая сдала очередной расчет, не предполагается.

Проблема в том, что в ходе такой ревизии у специалиста инспекции в ходе изучения вашей отчетности могут появиться вопросы к ее заполнению. И снять их может только налоговый агент. Но лучше – уметь предугадывать подобные ситуации. Когда, например, из-за ошибки в 6 НДФЛ пояснения в налоговую могли бы сразу прояснить положение компании и ее репутацию как добросовестного налогового агента.

О самых распространенных таких ситуациях мы расскажем ниже и попутно приведем пример пояснений в налоговую по 6 НДФЛ. Законом форма и содержание этого приложения к расчету никак не регламентированы. Поэтому свобода творчества – уже ваш козырь. Но думается, что подход к данному документу должен быть примерно таким, когда даете пояснения в рамках налоговой проверки.