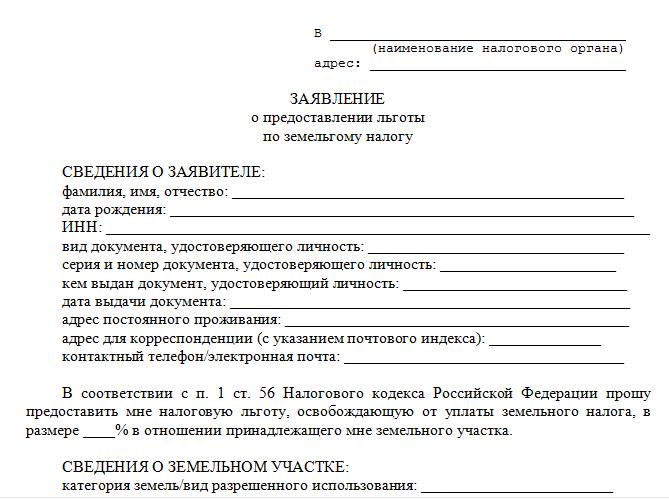

Категории льготников, полностью освобожденные от уплаты земельного налога в РФ

Следует также подчеркнуть еще один, имеющий важное значение, момент. В РФ на законодательном уровне существует определенный перечень льготников, полностью освобожденных от уплаты земельного налога

К ним, в частности, относятся физлица, являющиеся представителями коренных малочисленных народов Дальнего Востока, Сибири и Севера, равно как и их общины. Освобождение от необходимости уплаты налога предоставляется здесь в отношении земли, используемой для сохранения их традиционного образа жизни, его развития, а также для промыслов и хозяйствования.

Предоставляется такая льгота и целому ряду организаций и учреждений, например, входящих в состав Минюста РФ. Здесь, впрочем, также есть оговорка. От налогообложения полностью освобождаются земли, предоставленные с целью непосредственного выполнения функций, возложенных на данные учреждения и организации. Естественно, это далеко не полный перечень льготников.

От уплаты налога на землю в РФ освобождены, например, различные религиозные организации. Впрочем, здесь льгота, предоставляемая государством, распространяется далеко не на все участки. Законодательство предусматривает освобождение от налогов лишь земель, на которых расположены строения религиозного и благотворительного характера. Не платят организации налог также и за участки, занятые государственными автодорогами общего пользования.

Также следует отметить одну, достаточно обширную группу льготников. Это общероссийские организации инвалидов, а также связанные с ними тем или иным образом структуры. При этом здесь действует обязательное условие, предусматривающее, что среди их членов или представителей доля людей с ограниченными возможностями непременно должна составлять не менее чем 80 процентов. Кроме того, освобождены от необходимости платить налог на землю и юрлица с уставным капиталом, который на все 100 процентов состоит из вкладов упомянутых выше общероссийских общественных организаций инвалидов.

Здесь также закон предусматривает соответствие определенным условиям. В частности, среднесписочная численность лиц с ограниченными возможностями в таких юрлицах должна быть как минимум 25 процентов. Одновременно с этим существует также и определенный порог их доли в фонде оплаты труд. Она, в частности, должна составлять не менее 50 процентов. Чтобы более детально узнать о том, кому предоставляются льготы при уплате земельного налога, можно обратиться к фискалам или в органы местной власти.

Подсчет без ошибок

Почти любой используемый участок — объект налогообложения земельного налога. Налоговая база при этом рассчитывается в Росреестре и время от времени меняется. Так как можно без труда узнать сумму, положенную к уплате за владение участком?

Например, некоторые граждане пользуются онлайн-калькуляторами. Один из них можно отыскать на сайте ФНС РФ. Здесь предстоит:

- Зайти на сайт соответствующего сервиса. Например, nalog.ru -«Сервисы»-«Калькулятор…».

- Указать данные об объекте налогообложения.

- Вписать информацию о собственнике имущества и о его льготах.

- Кликнуть по кнопке «Рассчитать».

На экране появится информация о предстоящем платеже. Обычно при использовании официальных сервисов ошибок не бывает.

Важно: точный размер платежа по налогу за землю узнают из налогового уведомления. Оно приходит за 30 дней до окончания срока перевода денежных средств

Срок уплаты

А когда необходимо рассчитаться за владение землей в России? Ответ на этот вопрос крайне важен, особенно для юридических лиц.

Физлица должны перевести деньги в казну государства в установленных размерах до 1 декабря. Подразумевается год, идущий после приобретения земельного участка. И так каждый раз. Налоги за имущество и землю рассчитываются в следующем налоговом периоде. Данное требование считается законным.

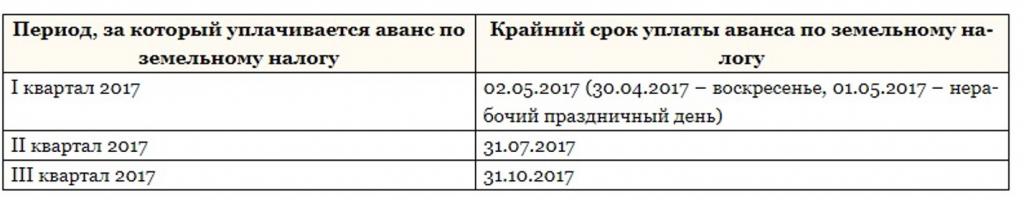

Организации обычно осуществляют авансовые платежи. Их производят по таким принципам:

Если не учитывать аванс, основной платеж по земельным налогам осуществляется в те же сроки, что и в случае с физическими лицами. Значит, деньги должны быть переведены в государственную казну не позднее 1 декабря.

Важно: налоговые уведомления рассылаются до 1 ноября включительно

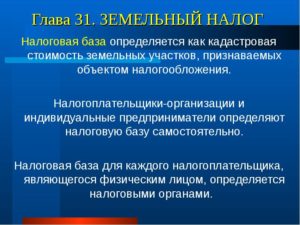

Налоговая база по земельному налогу определяется как

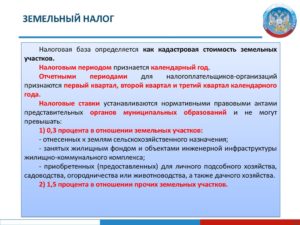

НК РФ относит Земельный налог к местным налогам. Местные налоги вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах.

Земельный налог и налог на имущество физических лиц устанавливаются НК и нормативными правовыми актами представительных органов поселений (муниципальных районов), городских округов о налогах и обязательны к уплате на территориях соответствующих поселений (межселенных территориях), городских округов, если иное не предусмотрено пунктом 7 статьи 12 НК РФ. Земельный налог и налог на имущество физических лиц вводятся в действие и прекращают действовать на территориях поселений (межселенных территориях), городских округов в соответствии с НК и нормативными правовыми актами представительных органов поселений (муниципальных районов), городских округов о налогах.

Нормативная цена земли

Федеральный Закон «О плате за землю» от 11.10.91 года N1738-1, который был ранее основным актом, устанавливающим и определяющим порядок и размеры взимания платы за землю, утратил силу в начале 2006 года, за исключением единственной 25й статьи, которая содержит понятие нормативной цены земли:

Другими словами, нормативная цена земли — это стоимость, которая определяется на основании чистого дохода с этой земли. В разное время и в разных странах чистый доход с земли определялся разными способами, например, в зависимости от количества земли или в зависимости от плодородия конкретного участка. Но все такие простые способы обычно приводили к несправедливому поземельному налогообложению граждан и к уменьшению роли этого налога как источника поступления доходов от использования земель государства. Именно поэтому, все верные методы определения чистого дохода с земли, включая и качество, и размер участка, были собраны в единый удобный — кадастровый, который позволяет более объективно установить земельный налог с конкретного земельного участка.

Таким образом, вышеупомянутая статья 25, содержащая определение нормативной цены земли, действует на сегодняшний день в целях нормативной оценки земли государства исключительно для определенных целей (установленных Постановлением Правительства РФ N319) и, в общем, полностью замещена понятием «кадастровой стоимости».

Большие суммы вычета

Но есть еще один довольно интересный вариант развития событий. Речь идет о крупном уменьшении имеющейся налоговой базы земельного налога. Тогда на каждого льготника предоставляется вычет в 1 000 000 рублей. Подобная поддержка оказывается преимущественно в Москве.

Претендовать на соответствующий бонус могут:

- инвалиды 1 или 2 группы;

- инвалиды с детства;

- ветераны и инвалиды ВОВ/иных боевых действий;

- жертвы аварий в Чернобыле или на «Маяке»;

- участники в испытаниях или ликвидации термоядерного оружия.

Порядок получения данной льготы будет таким же, как и в случае со стандартным вычетом. Главное запомнить, как правильно себя вести. Отсутствие подходящего пакета бумаг сделает процесс оформления льгот невозможным или крайне проблематичным.

Как определяется налоговая база по земельному налогу?

Налоговая база по земельному налогу определяется как кадастровая стоимость земельной площади. Информация о ней предоставляется госорганами по кадастрам.

Как рассчитывать налогооблагаемую базу для земельного объекта, если была пересмотрена его стоимостная оценка, как исчислять налоговую базу на участки земли, принадлежащие ИП? В данной статье попробуем разобраться в этих и других тонкостях.

Что является налоговой базой по земельному налогу?

Налоговая база по земельному налогу для ИП: начисление или освобождение?

Особенности определения налоговой базы по земельному налогу

Что является налоговой базой по земельному налогу?

Налоговой базой по земельному налогу является кадастровая стоимость земли. ЗК РФ диктует порядок расчета этой стоимости.

Она может изменяться в результате переоценки либо ошибки, которую допустили территориальные органы по недвижимости.

Земельный налог начисляется на объекты, которые находятся в собственности налогоплательщика, бессрочном пользовании или пожизненном владении по наследству.

Более подробно о порядке начисления земельного налога в случае перерасчета кадастровой стоимости по решению суда читайте в материале «Как считать земельный налог, если изменилась кадастровая стоимость участка»

По истечении налогового периода предприятия – плательщики налога должны самостоятельно определить налоговую базу по данным кадастров недвижимого имущества и рассчитать сумму земельного налога, которая подлежит перечислению в бюджет муниципальных образований (за вычетом авансовых платежей по итогам отчетных периодов).

Физлица освобождены от самостоятельного расчета налоговой базы и уплачивают земельный налог по уведомлениям и квитанциям на оплату. Их выдачу и начисление базы по земельному налогу осуществляют налоговые инспекции.

Налоговая база по земельному налогу для ИП: начисление или освобождение?

На практике у бухгалтеров могут возникнуть вопросы при начислении и уплате налога на землю в отношении участков, принадлежащих ИП. Земельный налог не входит в размер единого налога при УСН. Следовательно, он уплачивается предпринимателями на общих основаниях, так же как и предприятиями, применяющими общий режим.

Более подробно о порядке и сроках перечислений налога читайте в статье «Земельный налог при УСН: порядок уплаты, сроки»

Если ИП использует объект УСН «доходы за минусом расходов», то суммы уплаченного земельного налога могут быть отнесены к расходам с целью уменьшения налогооблагаемой базы и размера единого налога.

Важное условие – земельные участки должны использоваться в коммерческой деятельности предпринимателя согласно учредительной документации. Только тогда сумма понесенных расходов может быть принята к вычету

Только тогда сумма понесенных расходов может быть принята к вычету.

О том, кто начисляет земельный налог для предпринимателей с 2015 года, читайте в материале «С 01.01.2015 ИП не должен самостоятельно исчислять земельный налог»

Особенности определения налоговой базы по земельному налогу

Подробно ознакомиться с правилами начисления налоговой базы можно в ст. 390–391 гл. 31 НК РФ.

Налоговые ставки зависят от законодательства муниципальных образований, так как налог на землю отнесен к категории местных налогов. Кадастровая стоимость земли рассчитывается на 1 января каждого года.

Если земельный объект был зарегистрирован в течение года, то его стоимостная оценка считается на дату приема к кадастровому учету.

Для каждого плательщика налога, имеющего земельную площадь в общей долевой собственности, налоговая база исчисляется в соответствии с размером его доли. Для владельцев общей совместной собственности налоговая база начисляется одинаковыми частями для каждого из плательщиков.

На вычет в сумме 10 000 рублей имеют право налогоплательщики некоторых муниципальных образований (Москва, Санкт-Петербург и Севастополь). Налоговые инспекции учитывают вычет только на основании предоставленных документов до 1 февраля года, следующего после налогового периода.

Подписаться

Понятие и факторы, которые влияют на налоговую базу

При расчете любого налога используется такой показатель, как налоговая база.

Он представляет собой характеристику объекта налогообложения, которая может быть выражена в различных формах: стоимостной, физической и т. п.

Непосредственно для земельного налога базой является кадастровая стоимость земельного участка, выступающего объектом налогообложения, что установлено ст. 390 НК РФ.

земельного участка, выступающего объектом налогообложения, что установлено ст. 390 НК РФ.

Объектами налогообложения при этом являются земельные участки, которые принадлежат юридическим или физическим лицам на праве собственности, пожизненного наследуемого владения или постоянного (бессрочного) пользования.

Однако отдельные категории этих участков могут быть исключены из списка объектов налогообложения в соответствии с положениями Налогового или Земельного кодекса РФ.

Что касается стоимостного выражения налоговой базы, а именно кадастровой стоимости, то она в отношении конкретного земельного надела устанавливается с учетом правил и требований ЗК РФ.

стоимость

Величина кадастровой стоимости и, следовательно, рассчитываемого на ее основе земельного надела зависит от различных его характеристик, а именно:

- площади участка (прямая зависимость);

- территориального размещения (конкретный субъект РФ, городская или сельская местность и т. п.);

- особенностей разрешенного использования;

- категории земель и т. д.

Информация о кадастровой стоимости обязательно закрепляется документально, в кадастровом паспорте на участок или выписке из ЕГРП.

Именно данные из этих документов и принимаются во внимание при расчете земельного налога плательщиками.

Собственник может либо лично получить эти документы и узнать указанную там

Как правило, последний вариант не всегда надежен, поскольку данные часто передаются несвоевременно или же не передаются вовсе. Для плательщика это грозит возможным нарушением сроков оплаты и соответствующими штрафными санкциями за это. Поэтому пакет документации на земельный участок лучше самостоятельно отнести в налоговый орган, что позволит значительно снизить возможные риски.