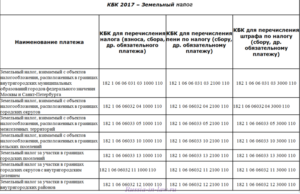

Таблица КБК по земельному налогу для юридических и физических лиц

Правильно указать в банковской платежке коды-идентификаторы земельного налога вам поможет предлагаемая таблица, в которой приведены КБК с учетом территориальной принадлежности земельного участка к различным видам муниципальных образований.

|

Расположение земельного участка в |

КБК для |

КБК для |

|

границах МО (муниципальных образований) |

физических лиц |

юридических лиц |

|

Внутригородских МО городов федерального |

182 1 06 06041 03 1000 110 |

182 1 06 06031 03 1000 110 |

|

значения (Москва, СПб, Севастополь) |

||

|

Городских округов |

182 1 06 06042 04 1000 110 |

182 1 06 06032 04 1000 110 |

|

Городских округов с внутригородским |

182 1 06 06042 11 1000 110 |

182 1 06 06032 11 1000 110 |

|

делением |

||

|

Внутригородских районов |

182 1 06 06042 12 1000 110 |

182 1 06 06032 12 1000 110 |

|

Городских поселений |

182 1 06 06043 13 1000 110 |

182 1 06 06033 13 1000 110 |

|

Сельских поселений |

182 1 06 06043 10 1000 110 |

182 1 06 06033 10 1000 110 |

|

Межселенных территорий |

182 1 06 06043 05 1000 110 |

182 1 06 06033 05 1000 110 |

Изменения в КБК пени по НДС в 2020 году для юридических лиц

Налог на добавленную стоимость (НДС) является главным источником доходов российской казны. КБК – код бюджетной классификации, по которому определяется, куда предназначается платеж. Чтобы платеж не затерялся и был вовремя учтен необходимо правильно использовать КБК по НДС в 2020 году для ИП и организаций.

Процентная ставка налогообложения добавленной стоимости различается по видам товаров или услуг, а так же других имущественных прав – от 0 до 18 %. Это было установлено налоговым кодексом в 1992 году. Ставка менялась. Была и 28% изначально, затем снижалась до 20% ( как на 2020 год) с 1994 по 2004 годы. И только последние 14 лет она находилась на уровне 18%. Но недавно, в конце июля 2020 года, был принят закон об увеличении размера НДС на 2%, то есть до 20% — максимальный процент. Исходя из этой ситуации, расчет суммы производится по следующей схеме:

Как рассчитать КБК пени по транспортному налогу для юридических лиц в 2020-2020 году

- первые 3 знака – код администратора платежа (налоговый орган, Пенсионный фонд, Фонд социального страхования или другой);

- 4 – группа поступления;

- 5 и 6 – подгруппа;

- 7 и 8 – статья;

- 9-11 – подстатья;

- 12 и 13 – элемент;

- 14-17 – программа платежа (отличает налоговый взнос, пени, проценты, взыскания, другие виды);

- 17-20 – экономическая классификация (разделяет доходы от оказания услуг, налогов, принудительных взысканий и других).

Изменение кода происходит вместе с корректировками классификации платежей в казну государства. Несмотря на большое количество изменений для предприятий в налоговом законодательстве в 2020 году, КБК для транспортного налога остался неизменным. Организациям нужно вносить в формуляры:

Специфика для юридических лиц

Юридические лица, как и обычные граждане, являются налогоплательщиками по этому сбору в пользу государства. Система налогообложения при этом значения не имеет, упрощенные режимы не освобождают организации от исполнения обязательства по перечислению взноса за владение землей. Но в отличие от граждан, которым приходят уведомления из налоговой инспекции с указанием суммы налога и приложением документа на оплату (или в личный кабинет на портале госуслуг), компании обязаны самостоятельно составлять и предоставлять в контролирующий орган декларацию по месту своего учета. Местными органами власти могут быть предусмотрены льготы по оплате налога для отдельных категорий лиц. Эти нормы нужно искать в законах о земельном налоге отдельных муниципальных округов.

Объекты и порядок налогообложения

Из названия понятно, что данный сбор устанавливается для собственников земли. Так как местные власти имеют большее представление о земельных участках в сфере их ведения, данный налог является местным. Средства поступают в бюджет соответствующего муниципального образования и местные власти наделены большими полномочиями при его регулировании: они устанавливают налоговые ставки и сроки уплаты, на федеральном уровне обозначены только максимальные и минимальные их пределы.

В соответствии со ст. 389 НК РФ , объектами налогообложения являются земельные участки. Не признаются в таком качестве следующие участки:

- изъятые из оборота или ограниченные в обороте в связи с нахождением в их границах водных объектов федерального значения или особо ценных объектов культурного наследия;

- состоящие в лесном фонде;

- находящиеся под многоквартирными домами.

- 0,3 % — для земель сельхозназначения, занятых жилым фондом или объектами его инфраструктуры, приобретенных в целях садоводства и огородничества, животноводства;

- 1,5 % — для всех остальных участков.

Этот процент отсчитывается с кадастровой стоимости, именно она является налоговой базой в данном случае.

Пеня Земельный Налог Кбк 2020

Остались какие-то вопросы по заполнению платежек? Задайте их на нашем форуме. На этой ветке, например, можно уточнить, что делать, если отправили платежное поручение, указав неверный КБК: https://forum.nalog-nalog.ru/drugie-voprosy-po-uchetu-i-nalogam/nevernyj-kbk-a-chto-konkretno-delat/

Для осуществления налогового платежа необходимо оформить платежное поручение. Что касается указываемого в нём КБК, то в зависимости от того, что именно оплачивается — налог, пени, проценты или штраф, будет осуществлен и выбор цифровых значений в знаках 14 и 15: в них теперь следует указывать 10, 21, 22 или 30 соответственно.

Сущность земельного налога

Земельный налог – это вид отчислений, который обязаны производить владельцы и пользователи земельных участков. Налог формирует региональные бюджеты и вносится один раз в год для физических лиц, а для организаций разработан поквартальный план внесения оплаты.

Налог на землю взимается со всех физических и юридических лиц, которые имеют наделы на основании зарегистрированной собственности или бессрочного пользования участком. Этот вид налогообложения не является новшеством и практикуется довольно давно, однако он претерпел значительные изменения с 1 января 2018 года. В конце 2017 года глава 31 Налогового кодекса РФ пересмотрена, в нее внесли весьма весомый пункт, который определил, что взносы будут рассчитываться исходя из кадастровой стоимости участка. Данное изменение значительно увеличило размер выплат.

Кадастровая стоимость участков определяется по установленным нормам, которые учитывают размер земельного надела, его местоположение и назначение. Узнать выставленную цену по кадастру можно, подав запрос в Росреестр.

КБК для уплаты пени по земельному налогу

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по земельному налогу, взимаемому в границах внутригородских муниципальных образований городов федерального значения (Москва, Санкт-Петербурга, Севастополь) | пени | 182 1 06 06031 03 2100 110 |

| проценты | 182 1 06 06031 03 2200 110 | |

| штрафы | 182 1 06 06031 03 3000 110 | |

| Пени, проценты, штрафы по земельному налогу, взимаемому в границах городских округов | пени | 182 1 06 06032 04 2100 110 |

| проценты | 182 1 06 06032 04 2200 110 | |

| штрафы | 182 1 06 06032 04 3000 110 | |

| Пени, проценты, штрафы по земельному налогу, взимаемому в границах городских округов с внутригородским делением | пени | 182 1 06 06032 11 2100 110 |

| проценты | 182 1 06 06032 11 2200 110 | |

| штрафы | 182 1 06 06032 11 3000 110 | |

| Пени, проценты, штрафы по земельному налогу, взимаемому в границах внутригородских районов | пени | 182 1 06 06032 12 2100 110 |

| проценты | 182 1 06 06032 12 2200 110 | |

| штрафы | 182 1 06 06032 12 3000 110 | |

| Пени, проценты, штрафы по земельному налогу, взимаемому в границах городских поселений | пени | 182 1 06 06033 13 2100 110 |

| проценты | 182 1 06 06033 13 2200 110 | |

| штрафы | 182 1 06 06033 13 3000 110 | |

| Пени, проценты, штрафы по земельному налогу, взимаемому в границах межселенных территорий | пени | 182 1 06 06033 05 2100 110 |

| проценты | 182 1 06 06033 05 2200 110 | |

| штрафы | 182 1 06 06033 05 3000 110 | |

| Пени, проценты, штрафы по земельному налогу, взимаемому в границах сельских поселений | пени | 182 1 06 06033 10 2100 110 |

| проценты | 182 1 06 06033 10 2200 110 | |

| штрафы | 182 1 06 06033 10 3000 110 |

Кбк по земельному налогу 2019 для юридических лиц, пени

При выборе КБК по земельному налогу в 2020 году нужно определить тип муниципального образования, на территории которого располагается земельный участок. КБК налога на землю за 2020 год и пени для юридических лиц смотрите в нашей таблице.

Кбк на земельный налог в 2020 году для юридических лиц (таблица)

Для организаций установлены следующие КБК для уплаты налога на землю (см. таблицу ниже).

| Земельный налог, взимаемый с объектов налогообложения, расположенных в границах внутригородских муниципальных образований городов федерального значения Москвы, Санкт-Петербурга, Севастополя | 182 1 06 06 031 03 1000 110 |

| Земельный налог, взимаемый с объектов налогообложения, расположенных в границах городских округов | 182 1 06 06032 04 1000 110 |

| Земельный налог, взимаемый с объектов налогообложения, расположенных в границах межселенных территорий | 182 1 06 06033 05 1000 110 |

| Земельный налог, взимаемый с объектов налогообложения, расположенных в границах сельских поселений | 182 1 06 06033 10 1000 110 |

| Земельный налог за участки в границах городских поселений | 182 1 06 06033 13 1000 110 |

| Земельный налог за участки в границах городских округов с внутригородским делением | 182 1 06 06032 11 1000 110 |

| Земельный налог за участки в границах внутригородских районов | 182 1 06 06032 12 1000 110 |

Кбк по пени для организаций по земельному налогу в 2020 году

Для юридических лиц установлены КБК для пени по земельному налогу. Приводим таблицу с кодами.

Коды бюджетной классификации на 2020 год

| Земельный налог, взимаемый с объектов налогообложения, расположенных в границах внутригородских муниципальных образований городов федерального значения Москвы, Санкт-Петербурга, Севастополя | 182 1 06 06 031 03 2100 110 |

| Земельный налог, взимаемый с объектов налогообложения, расположенных в границах городских округов | 182 1 06 06032 04 2100 110 |

| Земельный налог, взимаемый с объектов налогообложения, расположенных в границах межселенных территорий | 182 1 06 06033 05 2100 110 |

| Земельный налог, взимаемый с объектов налогообложения, расположенных в границах сельских поселений | 182 1 06 06033 10 2100 110 |

| Земельный налог за участки в границах городских поселений | 182 1 06 06033 13 2100 110 |

| Земельный налог за участки в границах городских округов с внутригородским делением | 182 1 06 06032 11 2100 110 |

| Земельный налог за участки в границах внутригородских районов | 182 1 06 06032 12 2100 110 |

Когда уплату налога засчитают, а когда нет

КБК является идентификатором платежа при перечислении налога в бюджет. При допущении ошибки в КБК денежные средства в любом случае будут перечислены на счет казначейства. Однако, все равно налогоплательщику следует его уточнить.

https://www.youtube.com/watch?v=b8oAsN9sc8w

Но бывает и так, что налог придется заплатить повторно: неправильно указан банк получателя и счет Федерального казначейства (пп. 4 п. 4 ст. 45 НК РФ).

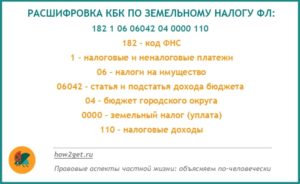

Расшифровка КБК по земельному налогу

Код бюджетной классификации (КБК) состоит из 20 разрядов, где каждая цифра выполняет определенную роль.

Первые три цифры – это получатель. Так, код «182» закреплен за ФНС РФ, «392» – это Пенсионный фонд, «392» – Фонд социального страхования.

4 – 6 разряды – это платеж («101» – налог на прибыль и НДФЛ, «102» – страховые взносы)

7 – 8 разряды – бюджет («01» – федеральный бюджет, «02» – бюджет субъекта);

18 – 20 разряды – вид дохода («110» – налоговые доходы, «160» – страховые взносы на обязательное социальное страхование).

Калькулятор пеней

Если сумма пеней за день небольшая, безопаснее включить день уплаты в расчет пеней. Если сумма велика, будьте готовы к тому, что ваши действия придется отстаивать в суде. Кроме того, налогоплательщик может письменным запросом уточнить порядок расчета у Минфина, чтобы опираться в расчетах на официальный ответ.

Размер пеней зависит от ставки рефинансирования (или ключевой ставки Центробанка). Сумма рассчитывается по-разному для ИП и организаций, а также зависит от числа дней просрочки. Все ИП с любым числом дней просрочки и организации с просрочкой до 30 дней включительно рассчитывают пени от 1/300 ставки рефинансирования:

Кбк по пени земельному налогу в 2020 году для юридических лиц

Причем организации являются налоговыми агентами, на которых государством возложены обязанности, требующие неукоснительного выполнения. Так, предоставляя своим рабочим заработную плату, налоговый агент обязывается удержать из данного дохода физического лица нужную сумму налога, которая рассчитывается в установленном законом порядке.

Как известно, оплачивать НДФЛ обязаны организации за своих сотрудников, ИП за самих себя, а также физические лица в случае получения отдельных видов доходов. При этом уплата данного налога иногда не может произойти, не происходит по факту или умышленно не перечисляется сумма налогов. В таком случае все плательщикам придется понести ответственность за неуплату налогов. Какая ответственность предусмотрена конкретно для НДФЛ, в каких случаях она применима, относительно плательщиков, а также какие КБК штрафа по НДФЛ 2020 года предусмотрены налоговым законодательством, рассмотрим в данной статье.

08 Фев 2019

juristsib

279

КБК для уплаты штрафов по налогам на 2020 год

КБК на 2020 год утверждены приказом Минфин России от 06.06.2019 № 86н. Эти коды нужно указывать в платежных поручениях при штрафов по налогам в 2020 году.

Налог на прибыль, который начисляют в федеральный бюджет (кроме консолидированных групп налогоплательщиков)

Налог на прибыль, который начисляют в бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков)

Налог на прибыль, который начисляют в федеральный бюджет (для консолидированных групп налогоплательщиков)

Налог на прибыль, который начисляют в бюджеты субъектов РФ (для консолидированных групп налогоплательщиков)

Налог на имущество, не входящее в Единую систему газоснабжения

Налог на имущество, входящеее в Единую систему газоснабжения

Налог по упрощенке с объектом «доходы»

Налог по упрощенке с объектом «доходы минус расходы»

НДФЛ для налогового агента

Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя

Код КБК для уплаты пеней по земельному налогу в 2019 г

Для нормального функционирования государства требуется немалое количество денежных средств.

И возрастающие требования в социально значимых вопросах страны пропорционально должны подтверждаться пополнением казны.

Немалая доля исполнения в этом вопросе ложится на плечи самих же граждан в виде уплаты налогов. Земельные сборы не являются исключением и подчиняются общим правилам налоговиков.

Существуют определенные сроки, нарушив которые, гражданин подвергается санкциям. Оплата этих дополнительных перечислений также строго регламентирована.

«КБК пени земельный налог 2019» является важным реквизитом при заполнении оплачиваемой платежки, поскольку точное использование классификатора позволяет ФНИ своевременно произвести обработку полученного перечисления и зачислить суммы по назначению.